【要約】

中国の生乳生産は、いわゆる「メラミン事件」を機に、小規模零細経営の淘汰による生乳の安全性向上を政府主導で進めた結果、大規模化が進展した。

乳製品生産量も増加が続いているが、牛乳や飲むヨーグルト、チーズやバターといったさまざまな乳製品に対する国内の需要の増加には応えきれておらず、輸入量は増加の一途をたどっている。乳製品の主要な輸入国である同国の乳製品需給は、世界各国への影響力が極めて大きく、今後の動向が注目される。

1 酪農の概要と生乳生産の動向 |

(1)酪農経営の特徴

中国では、乳製品の需要は増加を続けているが、乳製品の生産量は安定していない。その中で、乳業メーカーは、海外のメーカーや酪農場を買収したり輸入量を増加させたりと、海外からの調達力を増強させる動きがある一方、国内でも大規模酪農場を自ら経営するなど、足元の生産基盤を強化する動きがみられる。

本稿では、乳製品の輸入量が多く、世界の需給に与える影響が大きい中国の牛乳乳製品の需給動向について、2017年9月の現地調査を踏まえて、生産、消費、輸入の3つの観点から報告する。

なお、本稿中の為替レートは、1元=17円および1米ドル=114円(2017年10月末日TTS相場:17.35円/114.16円)を用いた。

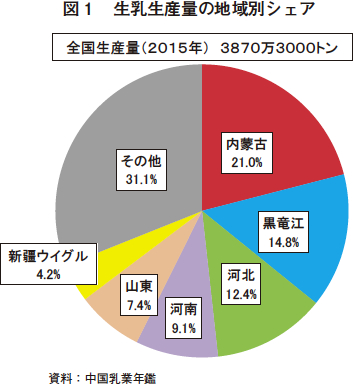

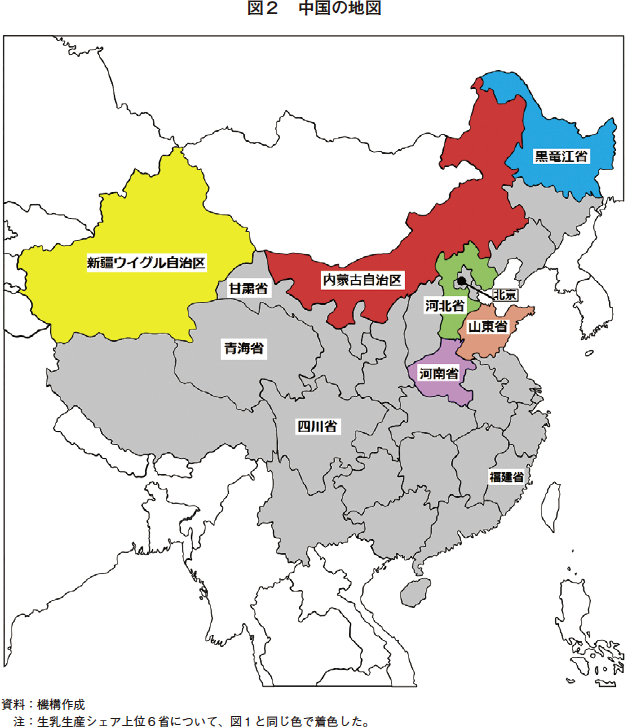

中国の生乳生産は、豊富な草地資源を有する北部地域(内蒙古自治区、黒竜江省、河北省、河南省など)が中心となっており、生乳生産量の約7割を占めている(図1、2)。放牧中心の飼養形態ではあるものの、高緯度で寒さが厳しいことから(内蒙古では1月の平均気温がマイナス10度に達する)、冬場は畜舎で飼養される。一方、生乳生産の少ない南部では、北部から生乳を輸送すること(「北乳南運」と呼ばれる)も多く、福建省などの沿岸部には山東省や河北省から、四川省などの内陸部には新疆ウイグル自治区、青海省、甘粛省などから、主に輸送されている。

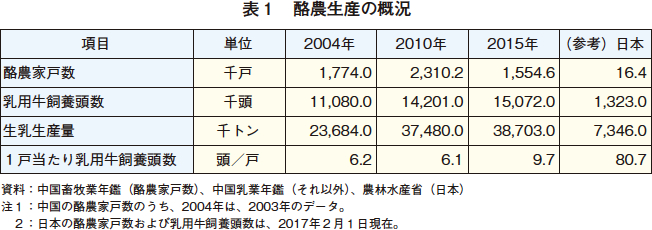

酪農経営と生乳生産の概況は、表1の通りである。2015年の1戸当たり乳用牛飼養頭数は9.7頭であるが、実態としては、合作社(日本でいう「協同組合」に近い組織)での飼養や乳業メーカーへの預託が多くを占めている(後述)。また、大手乳業メーカーによる直営牧場が増加しており、数百頭単位で乳用牛を飼養する大規模酪農場が増加している。

乳用牛の品種は、ホルスタイン種の純粋種またはホルスタイン種と在来種(黄牛)の交雑種が9割以上を占めている。水牛や山羊、ラクダからの生乳生産も一部で見られるが、その量は極めて少なく、これらの生産動向に関する統計は存在しない。

(2)酪農家戸数

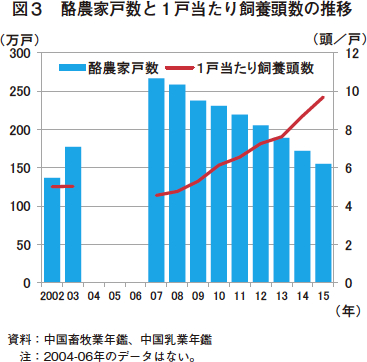

酪農家戸数は、急速な経済発展に伴う乳製品需要の拡大を受け増加し、2007年には269万戸となったが、2008年以降減少傾向で推移し、2015年には155万4628戸(前年比9.7%減)となった(図3)。1戸当たり乳用牛飼養頭数は、緩やかな増加傾向にあり、2007年の4.6頭から、2015年には9.7頭へと増加した。

酪農家戸数が減少したのは、2008年のメラミン事件(注1)を契機とした収益性の悪化や、当局の規制強化などにより、小規模酪農家の廃業が進んだためとみられる。

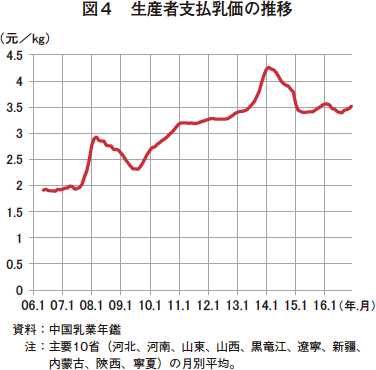

収益性の悪化は、メラミン事件により国産乳製品需要が減少する中、生乳が供給過剰となって、生産者支払乳価(以下「乳価」という)が、2008年3月以降、2009年8月にかけて下落したこと(図4)、飼料穀物価格が上昇基調で推移したこと、中国政府の補助金が削減されたことなどが背景にある。なお、中国の補助金制度は、酪農家などが申請したプロジェクトに対して助成金が支給されるという形が一般的である。

(注1)2008年9月、三鹿集団製の育児用調製粉乳の原料乳に、メラミン(大量に摂取すると毒性のある有機化合物)が混入されていたことで、それらの粉乳を摂取した乳幼児に泌尿器系疾患が多発した事件。死者は6人、影響は約30万人に及んだとされる。

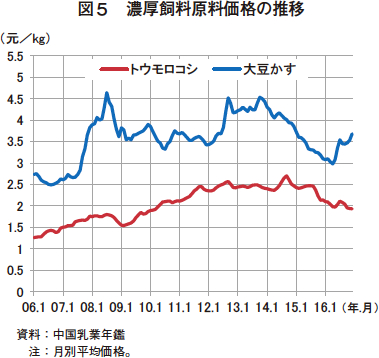

濃厚飼料については、トウモロコシや大豆かす、小麦、ふすまなどが多く用いられており、大半が外部からの調達である。粗飼料は、自家製のトウモロコシサイレージが多く用いられているが、乾草などは外部からの調達もみられる。外部調達への依存が高いトウモロコシの価格は、2006年以降、2014年9月にかけて、緩やかな上昇が続き、大豆かすは、2007年9月から2016年3月まで、1キログラム当たり3元(51円)を超える高い水準が続いていた(図5)。

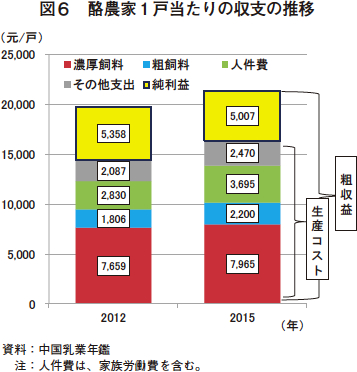

なお、2015年の酪農家の平均的な収支を見ると、粗収益の7割強が生産コストとなっており、利益率(粗収益に対する純利益の割合)は23.5%である。生産コストの内訳としては、飼料費が約5割を占めている。2012年と比較すると、全体の構造に変化はないが、利益率は3.6ポイント減少しており、その分、人件費の占める割合が増加している(図6)。

規制強化については、中国政府は、メラミン事件以降、バルククーラーの設置、農場面積の下限の設定、飼養頭数に応じた獣医師の雇用、村落での協同集乳に対する管理の厳格化など、生乳の品質や衛生管理などの知識に乏しい小規模酪農家の淘汰を進める政策を次々と打ち出している。同時に、小規模酪農家に対しては、合作社や酪農団地への加入を推奨している。

一方、乳業メーカーも、安全上のリスクを重視するようになっており、集乳時に複数者の生乳が混ざることで安全面でのリスクが生じるためとして、小規模酪農家からの集乳を打ち切るようになった。

こうしたことから、2009年以降、家族経営で数頭の乳用牛を飼養するような、いわゆる「庭先酪農」が乳業メーカーに生乳を出荷することは事実上不可能となり、酪農経営の大規模化と集約化が急速に進行した。

また、近年は、生活水準の向上による、においや排水に対する一般市民の環境意識の高まりを受け、環境規制の強化も進んでいる。このため、規制強化に対応する体力がない中小酪農家の廃業が増加しているとみられ、今後も引き続き、大規模酪農場や、乳業メーカーによる直営牧場からの集乳が、中心となるとみられる。

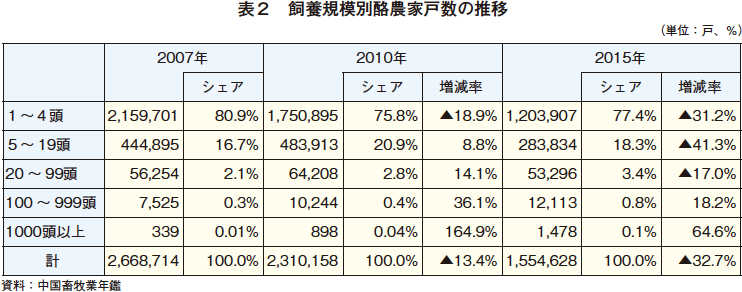

2015年の飼養規模別酪農家戸数を見ると、77.4%が「1〜4頭」であり、「5〜19頭」を加えた20頭未満が95.7%となっている。乳業団体や乳業メーカーへの聞き取りによると、合作社などへの加入による飼養や、乳業メーカーへの預託飼養が多いというのが実情のようである。

その一方で、「100〜999頭」に「1000頭以上」を加えた100頭以上は、シェアは0.9%と小さいものの、2010年比で22.0%増、2007年比で72.8%増と大幅に増加しており、中でも「1000頭以上」の大規模酪農場は、2010年比で64.6%増となった(表2)。

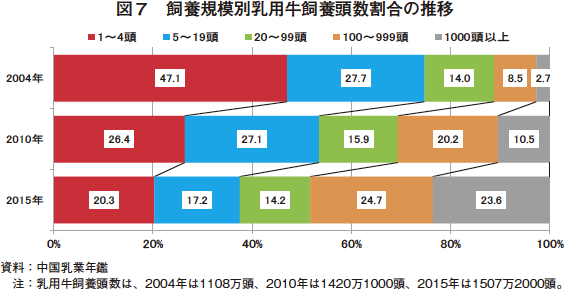

2015年の飼養規模別乳用牛飼養頭数割合を見ると、「1〜4頭」に「5〜19頭」を加えた20頭未満は37.5%となっており、2010年比で20.0ポイント減、2004年比で37.3ポイント減と大幅な減少が続いている。

その一方で、「100頭以上」のシェアは48.3%と、2010年比で17.7ポイント増、2004年比で37.1ポイント増と大幅に増加しており、中国で飼養されている乳用牛の半分は、100頭以上の酪農家で飼養されている(図7)。

大規模酪農場の増加は、乳業メーカーが、生乳の安定的な確保や品質管理の徹底のため、自ら酪農場を運営するケースが増加したためとみられる。中国の乳用牛の4分の1が、乳業メーカーの直営牧場で飼養されていると言われるほど、直営牧場の存在感は高まっている。

(3)乳用牛飼養頭数および生乳生産量

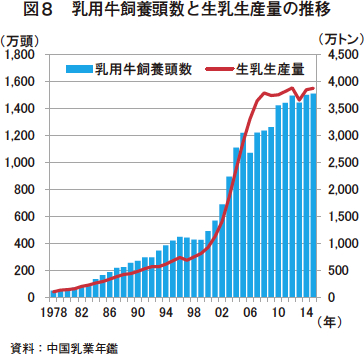

乳用牛飼養頭数は、1979年に改革開放経済の一環として農村改革が開始されてから、増加を続けてきた。特に、2000年から2005年にかけては、年率10〜20%の急速な増加を記録し、2005年には1216万1000頭に達した。この要因としては、1997年に中国国務院が「全国栄養改善計画」によって酪農乳業を重点的発展産業に位置付けたこと、2000年に学生飲用乳制度が導入され飲用乳需要が増加したこと、国や地方政府が農村振興や農民の収入増の一環として日銭を稼げる酪農業を奨励したことなどが挙げられる。2011年以降は微増傾向で推移し、2015年には1507万2000頭となった(図8)。

生乳生産量も飼養頭数と同様の推移を示しており、1998年から2008年にかけて急速に増加した(注2)。2009年は1997年以来の前年割れとなり、その後は伸び悩みが続いている。2014年以降、中国政府は、200頭以上の乳牛を飼養する酪農場を建設した場合、頭数に応じた補助金を給付している。中国農業部は、これによって、大規模酪農場による生乳生産の安定化を図ることができたとしている。なお、1頭当たり乳量は、全国平均で年間6000キログラム、適切な飼料管理を実施した場合で同8000〜10000キログラムとされている。

(注2)生乳生産の急速な増加の背景には、政策誘導や消費拡大といった要因の他に、国の制度改革や乳業メーカーの集乳網の発達など、これまで把握できなかった部分の数値が統計に表れてきた可能性もあると推察される(独立行政法人農畜産業振興機構編『中国の酪農と牛乳・乳製品市場』2010.3 (株)農林統計出版)。

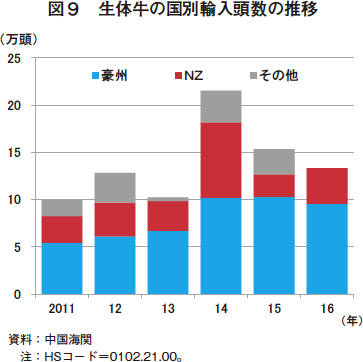

飼養頭数の増加には、ホルスタイン種の乳用繁殖牛の輸入も貢献している。輸入頭数は年によって変動しているが、主な輸入先は豪州とニュージーランド(NZ)で、ウルグアイからの輸入も見られる。多くの乳業メーカーを傘下に抱える乳業団体である中国乳業協会によると、輸入生体牛のうち9割程度が乳用である。乳製品需要が急増した2014年には、総輸入頭数は21万5000頭に達し、現地専門家は、今後も年間十数万頭程度の輸入が続くとしている(図9)。

先述の通り、中国では、これらの純粋種や、在来種の黄牛とホルスタインの交配を重ねた交雑種が一般的であり、9割以上を占めている。それ以外は、新疆褐牛、三河牛、草原紅牛などの在来種が一部で見られる。なお、品種改良は、中国農業部の管轄下にある。

また、人工授精は、約半数(性判別精液の導入率は3〜4割)の農家で行われているとのことである。年間1000万本程度の精液が利用されており、国産の精液は、全国に約40カ所ある国の試験場で製造される。価格は、輸入精液が1本80元(1360円、性判別精液は240元(4080円))程度であるのに対し、国産精液は、1本15元(255円、性判別精液は140元(2380円))程度と割安である上、中国政府の補助により、雌牛1頭当たり2本まで無料で利用することができる。

精液の輸入(HSコード0511.10)は、2016年には5トン程度の実績があった。本数にすると年間200万本程度であり、輸入精液のシェアは2割程度とみられる(注3)。また、輸入精液の約8割が乳用とされ、国別に見ると、米国(3.1トン、1800万米ドル(21億円))とカナダ(1.2トン、470万米ドル(5億円))が大半を占めている。

(注3)現地専門家によると、中国では毎年500万頭程度の乳用牛が生まれている。このため、年間1000万本の精液が使用されているとされ、200万本の輸入品は、約2割のシェアに当たる。

コラム1 大規模酪農場の経営状況

今回の調査では、河北省保定市(北京から南西へ150キロメートル)の大規模酪農場を訪問する機会を得た。

この酪農場は、NZから1000頭のホルスタイン種を生体で導入し、2009年に経営を開始した。その後、自家育成やNZからの輸入、中国東北部からのホルスタイン種の導入を重ね、2017年9月現在、約3000頭(搾乳牛1600頭)のホルスタイン種を飼養している。

種付けは、中国政府の補助により無料で配布されている国産の精液を利用している。雄が生まれた場合は、ヌレ子(生後1週間以内)または生後1〜2カ月齢のうちに、肉用牛肥育農家に転売される(販売額は生体重1キログラム当たり28元(476円)程度)。

搾乳は1日3回行っている(5時、13時、19時)。2回搾乳に比べ乳量が増え、朝の牛の動きも良くなるとのことで、中国では比較的多く採用されている。搾乳量は、1頭1日当たり30キログラム(年間9000キログラム程度)であり、毎日40トン程度の生乳を、1日1回、契約先の乳業メーカーに運搬している。乳業メーカーとは5年間の供給契約を締結している。

乳価は、乳タンパクや体細胞数といった品質面でのプレミアムが最大で2割程度、ベースラインに上乗せされる仕組みとなっている。乳業メーカーが設定するベースラインの乳価は、数カ月程度で変動するが、訪問時(2017年9月)は、生乳1キログラム当たり4元(約68円)弱であった。プレミアム部分については、乳業メーカーが月に1回程度来訪し、生乳を検査した上で決定するとのことであった。

粗飼料は、自社で栽培したトウモロコシをサイレージ化しているが、不足分を年間1万トン程度購入している。濃厚飼料は、圧片トウモロコシや小麦を主に用いているが、これらは全て外部から調達している。飼料調達コストは、生産費の4割近くになるが、投入を増やすほど生乳生産が増加することから負担感は小さく、むしろ、人件費や土地代といった費用や、環境規制強化に伴って新たに土地を取得する際の煩雑な手続きのほうが、経営上の課題であるとしている。

生乳の一部については自家処理し、低温殺菌牛乳や飲むヨーグルトを生産しており、今後はチーズの製造や販売にも取り組みたいとの意欲を持っていた。

2 牛乳乳製品の需給動向 |

(1)生産

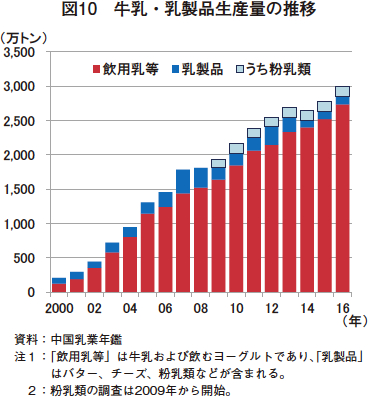

生産された生乳は、大半が飲用乳等(牛乳および飲むヨーグルト)に仕向けられている。最新の統計によると、2016年の牛乳乳製品生産量は2993万2000トンであり、うち約9割が飲用乳等で2737万2000トン、残りがバターやチーズ、粉乳などの乳製品で256万トン(うち粉乳類143万8000トン)となっている(図10)。

飲用乳等の内訳は不明であるが、牛乳については、高温殺菌乳(UHT)が8割を占めており、低温殺菌乳のシェアは2割程度にとどまっているとされる。

粉乳類の主な用途は、育児用調製粉乳をはじめとした各種乳製品の原料である。2016年に輸入された粉乳類(全粉乳と脱脂粉乳の合計)は60万トン程度であったことから、国内で流通している粉乳類の約7割が国産ということになる。バターやチーズなどの乳製品については、生産ノウハウの蓄積が十分でない上、低関税により輸入品の価格競争力が強いことから、輸入への依存度が高く、需要はあるものの国内生産が伸び悩んでいるとされている。

ア 乳業メーカー

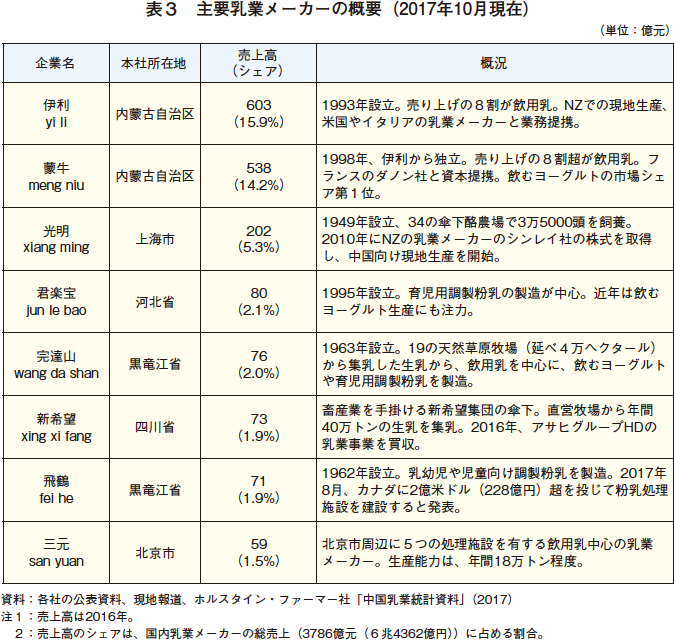

2017年10月現在の主要な乳業メーカーの概要を、以下に示した(表3)。

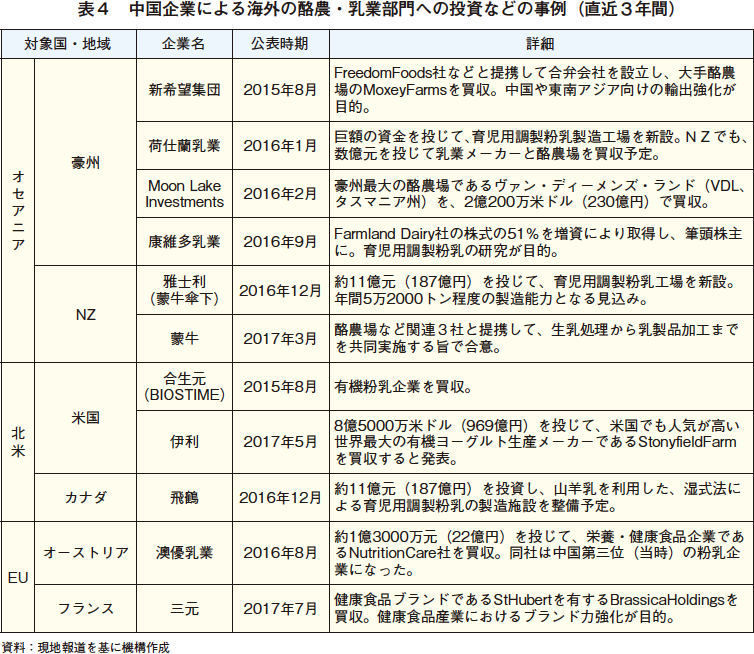

これらの乳業メーカーは、原料の安定的な調達や海外ブランド製品の確保などの観点から、豪州やNZなど海外の乳業メーカーや酪農場に対する投資を積極的に進めている(表4)。

積極的な海外投資の背景には、国内の生乳生産コストが諸外国に比べて高いという事情もある。中国乳業協会によると、生乳1リットル当たりの生産コストは3.6元(61円)と、諸外国の平均(同2.6元(44円))よりも高いとされる。このため、国産生乳の価格競争力が低く、大手乳業メーカーの中には、飲むヨーグルトを製造する際、海外産の粉乳を原料とするような事例も散見される。

イ 生産者支払乳価

数カ月程度で変動する「ベースライン」と、品質に応じて加算される「プレミアム」の2段階からなり、乳業メーカーと生産者の間で締結される供給契約(複数年契約が一般的)に基づき決定する。ベースラインは、生産コストが地域によって異なることから、地域差がある(注4)。

なお、中央政府は原則として、乳価に対する直接的な介入は行わないが、省政府の中には、取引参考価格のみを設定し、乳質に応じて乳業メーカーが適宜上乗せしたり、省政府と乳業メーカーが話し合って「指導乳価」を設定したりといった形で、一定の関与をしている場合がある。また、省政府が乳業メーカーと生産者の乳価交渉を仲介することもあるが、その際は、中国乳業協会が、生産コストに関する情報提供などの支援を行っている。

(注4)生産コストは、その大部分を占める飼料の給与状況によって差が生じることが多い。酪農家1戸当たり生産コストの全国平均は、約1万6000元(27万円)とされている(図6の通り)が、内蒙古では粗飼料コストが高く、約1万8000元(30万円)となっており、新疆ウイグル自治区では、濃厚飼料給与が少ないことから、約1万4000元(23万円)となっている。

(2)消費

ア 特徴

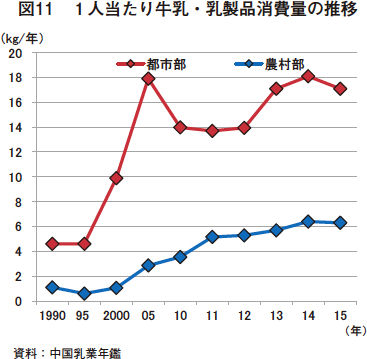

1人当たり牛乳乳製品消費量は、都市部、農村部とも、おおむね増加している(図11)。

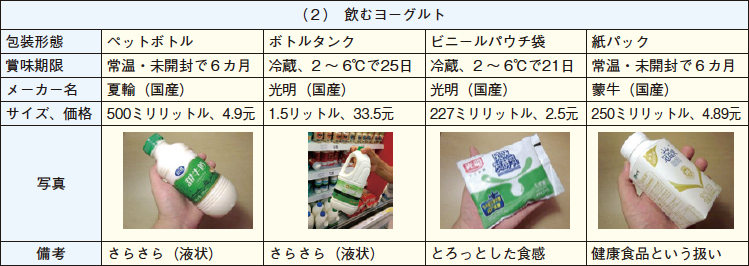

都市部では、2005年には17.9キログラムまで増加したものの、2006年以降、メラミン事件による消費不振などもあり減少し、2012年には14.0キログラムとなった。しかし、2013年以降は回復し、17〜18キログラムで推移している。近年は、より高級で、安全性の高い乳製品への志向が高まっているとされ、乳製品の消費額は、ここ数年で大幅に増加しているという。特にこうした志向は、所得水準が比較的高い世帯に顕著で、今回調査した北京市内のスーパーマーケットでは、LL牛乳だけでなく、低温殺菌乳やフレーバーミルクなど、多様な乳製品の販売がみられた(表5)。

一方、農村部では、依然として都市部の2分の1程度にとどまっているものの、消費量は着実に増加しており、2015年には6.3キログラムとなった。品目は、LL牛乳や飲むヨーグルトが多く、今回訪れた、河北省の石家荘市(北京から南西へ300キロメートル)のスーパーマーケットでも、飲むヨーグルトの売り場が牛乳と同程度確保されており、全般に比較的廉価な乳製品の販売が多く見られた。中国乳業協会によると、近年の牛乳乳製品消費は、内陸部での増加が顕著であるとされ、乳業メーカーも、それを見越した市場開拓を行っている。

イ 育児用調製粉乳

牛乳・乳製品の消費で特筆されるのが、育児用調製粉乳(いわゆる「粉ミルク」、以下「育粉」という)で、その需要は、母乳育児率の低下(1998年:67%から、2014年:28%へ)を反映し、増加を続けている。メラミン事件により高まった輸入品志向は、現在はやや落ち着いてきたものの、輸入品(輸入製品または輸入原料を使用して国内で製造した製品)のシェアは約5割と、依然として高水準を維持している。北京市内のスーパーマーケットでは、高価な輸入品は1缶(900グラム)500元(8500円)程度、廉価な国産品でも同300元(5100円)台と、日本よりも高い価格で販売されている(表5)。中国政府は、育粉に対する安全性検査を強化しており、コスト増となっているとのことである。

中国政府は近年、育粉の販売銘柄を1社当たり3ブランドに制限しており、製造、販売可能な製品は、3ブランド×3種類(注5)の9つとなっている。ただし、大手乳業メーカーでは、工場ごとに分社化することにより、この規制に対応している。

また、中国乳業協会の調査によると、3〜6歳の幼児を持つ家庭の3分の1程度が、何らかの調製粉乳を幼児に与えている。さらに、さまざまな食品(クルミやゴマなど)が含まれた調製粉乳が、成人や高齢者向けの栄養補助食品として販売されており、その多くは、粉末状のスティックで、水に溶かして飲む形態である。これらは、乳製品に分類されていないため、生産および消費量は把握できていない。

(注5)日本では通常、成長ステップに応じて、生後0〜6カ月、6カ月〜1歳過ぎの2種類のステージが設けられているが、中国では、生後0〜6カ月、6カ月〜1歳、1〜3歳の3種類となっている。

(3)輸入

中国乳業協会によると、2016年の生乳生産量がおよそ3700万トンであるのに対し、輸入乳製品は、生乳換算でおよそ1300万トンとされる。乳製品の輸出はわずかであることから、国内で流通する牛乳乳製品の約4分の1が輸入品ということになる。牛乳乳製品の消費増に伴い、輸入も増加が続いている。

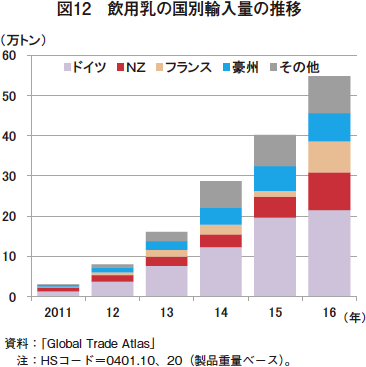

ア 飲用乳

飲用乳における輸入品のシェアは、流通量の1%程度とわずかである。しかし、ブランド力や品質面での優位性から輸入需要は急速に増加しており、2016年は54万8000トンの輸入があった(図12)。主な輸入先はドイツだが、近年は、NZ、フランス産も増加している。高値であっても売れ行きは好調とされる。スーパーマーケットでは、1リットル紙パック(プラスチックキャップ)での販売が多くみられ、定価で15〜20元(255円〜340円)となっていた。また、LL牛乳は常温販売可能であるにもかかわらず、チルドの棚に陳列されていた例も見受けられた。

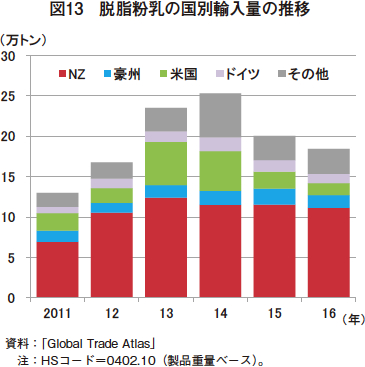

イ 粉乳類

脱脂粉乳は、ミルクティー、育粉、製薬業界などからの需要があり、年間20万トン程度輸入されている(図13)。主な輸入先はNZで、同国産が過半を占めている。年によっては、米国や豪州、ドイツからの輸入も見られる。2016年は18万4000トンの輸入があった。

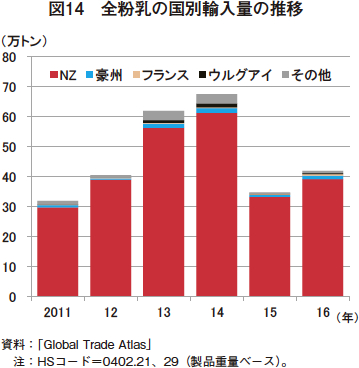

全粉乳は、還元乳などの飲用向けや、育粉、飲むヨーグルト、アイスクリームやケーキの原料としての需要があるとされている。2013年には、国産品の不足を受け、輸入量が急増したが、2015年は激減し、乳製品の国際市況の低迷にもつながった。2016年以降は、需要回復の傾向がみられ、2016年は41万9000トンが輸入された(図14)。NZ産のシェアが9割超と非常に高いのが特徴である。

ウ 育児用調製粉乳

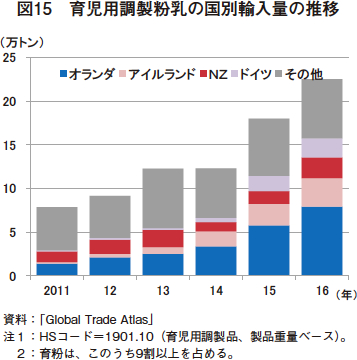

輸入量は右肩上がりで増加を続けており、2016年は22万5000トンとなった(図15)。主要な輸入先はオランダで、アイルランド、NZ、ドイツが続く。北京市内のスーパーマーケットでは、NZ産や米国産といった海外ブランドが多く陳列されていた。先述の通り、メラミン事件以降、海外産を好んで買う傾向が、消費者の間ではいまだに根強く残っている。

エ チーズ

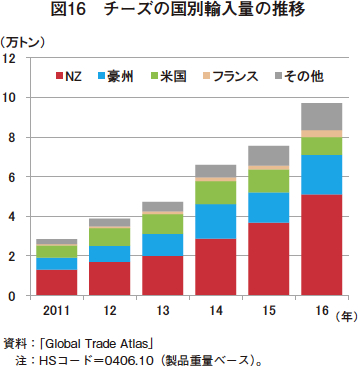

都市部での需要増を受け、2011年以降、毎年輸入量が増加しており、2016年は9万7000トンとなった(図16)。主な輸入先はNZだが、豪州産のシェアも拡大している。現地での話によると、チーズ市場はここ数年、毎年20%ずつ拡大しているものの、国産品は、粉乳に水を加えた還元乳が含まれていたり、熟成期間が短かったりと、諸外国に比べて製造技術水準が低いとされる。

オ バター

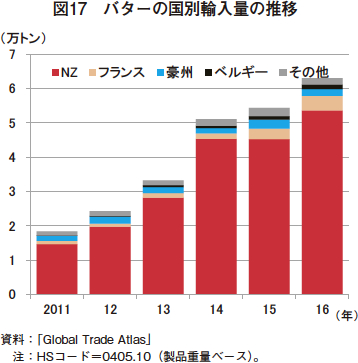

チーズと同様、都市部での需要増を受け、2011年以降、輸入量は増加を続けており、2016年は6万3000トンとなった(図17)。国別内訳を見ると、FTAによる低関税もあり、NZ産のシェアが非常に高い。

なお、2008年に締結された中NZFTAによると、バター(HSコード=0405.10)およびチーズ(HSコード=0404.10、30、90)の関税率は、2017年には撤廃されることとなっている。

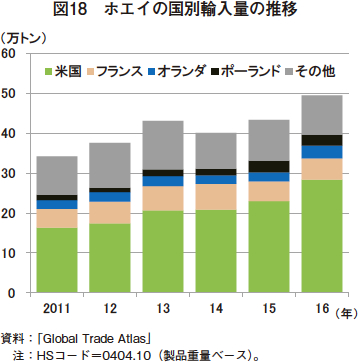

カ ホエイ

ホエイは、豚の飼料用としての需要が高く、パンや飴の製造といった食品産業向け需要もある。近年は緩やかな増加傾向で推移しており、2016年の輸入量は49万4000トンに達した。主な輸入先は米国で、粉末の状態で輸入されている。

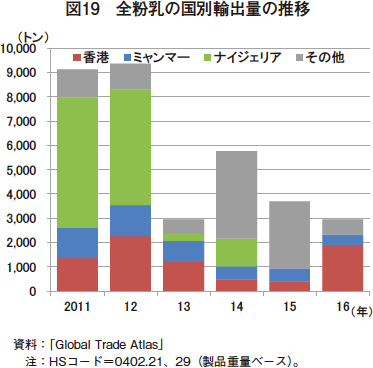

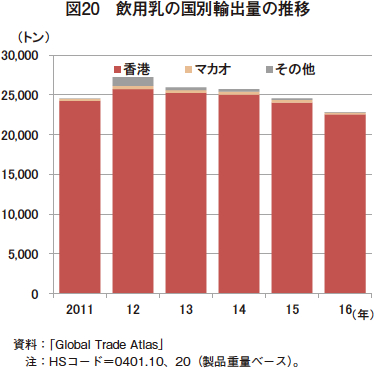

(4)輸出

乳製品の輸出は、主に香港向けだが、近年は、国内需要の増加に伴い減少を続けている。2016年の実績は、全粉乳が3000トン、飲用乳が2万3000トンとなっており、他の品目は数百トン程度にとどまっている(図19、20)。

コラム2 国産育児用調製粉乳の信頼回復に向けた取り組み

2008年に、乳製品の安全性を根幹から揺るがす「メラミン事件」が発生して以降、消費者の多くは輸入育粉(輸入製品または輸入原料を使用して国内で製造した製品)への依存を高めている。事件から9年が経った現在でも、富裕層の多い沿岸部では、約8割が輸入品を好んで購入するとの調査結果もある。こうした中、国内で育粉の生産に取り組む乳業メーカーを取材した。

黒竜江省の「飛鶴乳業」は、1962年創業の育粉の老舗ブランドである。安全性確保の観点から、同省やその周辺に設けた7つの直営牧場からのみ集乳しており、粗飼料や濃厚飼料についても100%自家生産である(補助飼料のビタミン剤などを除く)。いまだに輸入品志向が強い中国市場において、「国産品」の製造を続ける同社は、牧草や生乳を徹底的に自社の管理下に置き、それによって栄養面でも優れた品質を実現できていることを、地道にアピールし続けるしかないとしている。

また、河北省石家庄市の「君楽宝乳業」は、1995年の創業当初はヨーグルトを主に製造していたが、同地で発生した「メラミン事件」によって、当地の育粉製造が途絶えたことを契機に、育粉の製造を開始。現在は、生乳集乳量の9割を、育粉に仕向けている。集乳は、9つの直営牧場と、周辺酪農家の牛を預かる預託牧場に限定し、トレーサビリティを徹底している。また、同社は、医薬品の製造と同レベルの厳しい管理体制を敷いており、Food Safety Global Standardや、Good Manufacturing Practiceといった国際的な認証も数多く取得している。1ミリリットル中の細菌数が2万個以下という同社の標準規格は、欧米や日本と比べても格段に厳しいものとなっている。

同社は、近くの直営牧場を観光施設として開放している。牛舎や牧草地に加え、「サイエンスセンター(同社の生産概要や飼養形態を、博物館のような展示形態から学べる施設)」などが整備されており、消費者への情報公開や啓発活動を通じた、信頼の醸成に努めている。

3 今後の見通し |

(1)生乳生産

環境規制や衛生基準が年々厳しくなっている中、設備投資の体力がある大規模酪農場への集約化や、乳業メーカーによる酪農場の直営化が、今後ますます進んでいくとみられる。

中小酪農家の淘汰が、いわば中国政府主導で行われている現状について、中国乳業協会は、大規模化が進展すれば、生乳生産コストの低減につながり、輸入原料への依存からの脱却を図れるとして、好意的にとらえている。

(2)消費および輸入

牛乳乳製品の消費および輸入は、ともに増加が見込まれている。農業部や国家発展改革委員会らが共同でまとめた計画によると、生乳生産量は2020年までに4100万トン(2016年比1割増)、乳製品輸入量(生乳換算ベース)は1700万トン(同3割増)にそれぞれ増加するとしている。中国乳業協会によると、需要増による乳価の上昇に伴う酪農家の増産意欲の刺激により、飼料給与が増加し、1頭当たり乳量が増加することで、この増産目標が達成されるとしている。

一方で、国産の育粉の消費については、信頼回復はなお道半ばという状態で、今後も、自社管理によるトレーサビリティや、安全性の高さのアピールを続けていくことで、信頼醸成に努めることになるとみられる。

4 おわりに |

メラミン事件を受け一時的に減退した乳製品に対する需要は回復し、今後、牛乳乳製品消費は増加が見込まれている。乳業メーカーは、消費者のニーズに応えるべく、自ら酪農場を経営したり、海外の酪農場や乳業メーカーを買収したりと、乳製品原料に対する安全性やトレーサビリティの確保を通じて、消費者からの信頼の獲得に努めている。国産の牛乳乳製品に対する消費者の信頼は、かなり回復してきているものの、育粉については、いまだに輸入品に対する消費者の評価が高い。

一方で、生産現場では大規模化が進展している。中国政府は、小規模零細経営の淘汰を通じて、生乳の安全性向上や生産コストの削減、輸入乳製品に対する競争力の強化を図り、生産基盤を強化したいとしている。

今後の中国の乳製品需給においては、今後も増え続けると推測される需要に、生産基盤の強化がどれだけ対応できるかが、重要な鍵を握っているといえるが、当面は、輸入によって賄われると見込まれる。

中国の乳製品需要の動向に、乳製品の国際市況が振り回されたことは記憶に新しい。中国の乳製品需給は、日本をはじめとした世界各国の需給への影響力が極めて大きいことから、今後もその動向が注目される。