�y�v��z

�@�č��̗��_�́A���{��������ѓ��ʂ̑����Ȃǂ�w�i�ɁA���Y���g�債�Ă���B�����������Y�ʂ��������Ƃ���A��������Y�]�͂�����A�ב֊����D�]����A�A�o��傫���L���\��������B����A���B�����i���Ă�������i��GI�ɂ��`�[�Y�ւ̉e�������O����Ă���B�������́A�Ԓʏ�����̐i�W��W�Ԃ��Ă���A�����i�A�o�g���͍�����č��̍���̓��������ڂ����B

1�@���_�̊T�v�Ɛ������Y�̓��� |

�i1�j���_�E���Ƃ̈ʒu�Â�

�č��ɂ����ė��_�́A2015�N�x�̔_�{�Y���̔��z��9.5%���߁A���p���i��20.7%�j�A�g�E�����R�V�i��12.5%�j�Ɏ������Y�Ƃł���B�܂��A���ۓ��H�i����iIDFA�j�ɂ��A���Ƃ́A�֘A�Y�Ƃ��܂߂��296������ٗp��6282��7000���ăh���i71��6228���~�j���Y�o���Ă���Ƃ���Ă���B

����A�f�Ղɂ��Č���ƁA�č��́A�P�ꍑ�Ƃ��Ă͐��E�ő�̐������Y���i�����R���̓��������j�ł�����̂́A�����ɑ傫�Ȏs�������Ă��邱�Ƃ���A�A�o�ʂł́A�j���[�W�[�����h��EU��菭�Ȃ��A���ێs��ɂ����Ă͕⊮�I�Ȗ�����S���ɂƂǂ܂��Ă����B�������A�ߔN�A�V�����Ȃǂ���̎��v�̑����⍑�ۓ����i���i�̏㏸�Ȃǂɂ��A�A�o�s��ɂ�����č��Y�����i�̈ʒu�t�����ω�������B

�{�e�ł́A�č��̗��_�E���Ƃ���ы��������i�̏ɂ��āA2017�N10���Ɏ��{���������܂��ĕ���B

�Ȃ��A�{�e���̈בփ��[�g�́A1�ăh����114�~�i2017�N10������TTS���[�g�F114.16�~�j�𗘗p�����B

�i2�j���_�ƌː�����ьo�Y������

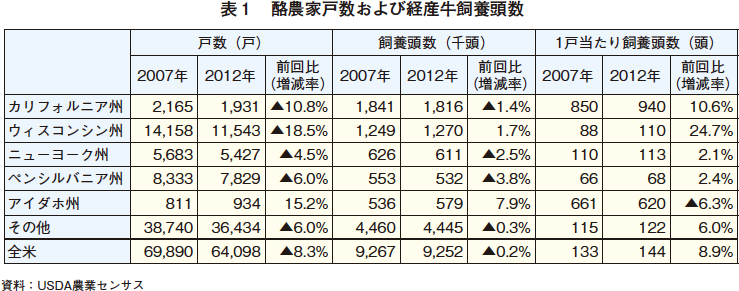

�č��_���ȁiUSDA�j��2014�N5���Ɍ��\�����_�ƃZ���T�X�ɂ��ƁA2012�N�̗��_�ƌː��́A�O���2007�N��8.3%����6��4098�ˁA�o�Y���̎��{�����́A��0.2%����925��2000���ƂȂ����B����A1�˓�����o�Y�����{�����͓�8.9%����144���Ƒ��������i�\1�j�B���{�����̕��z������ƁA�J���t�H���j�A�B�A�E�B�X�R���V���B�A�j���[���[�N�B�A�y���V���o�j�A�B�Ȃǂ������B

�B�ʂ̏�����ƁA�������Y�ʏ��2�B�ł́A�J���t�H���j�A�B��1�˓�����̎��{������940���Ƒ�K�͌o�c�����S�ł���̂ɑ��A�`���I�ȗ��_�B�ł���E�B�X�R���V���B�ł͓�110���ƂȂ��Ă���B�܂��A�A�C�_�z�B�́A��620���ƃJ���t�H���j�A�B�Ɏ�����K�͌o�c�ƂȂ��Ă���B�Ȃ��A�������_�ƘA���iWUD�FWestern United Dairymen�j�ɂ��ƁA�J���t�H���j�A�B�̗��_�Ƃł́A���_�������v�����ǂ��Ƃ����A�[�����h���Y�ւ̓]�����i��ł���Ƃ����B

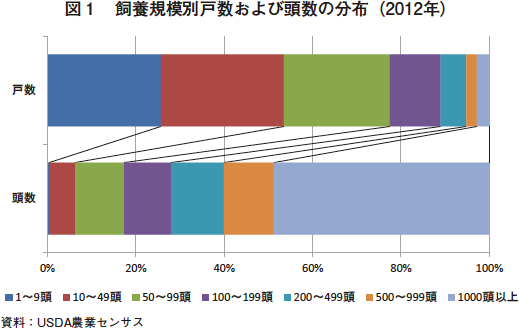

USDA����K�͌o�c�ɕ��ނ��Ă���o�Y��500���ȏ�̗��_�Ƃ́A2012�N���_�ł́A�ː��ł͑S�Ă�5%���x�ɂ����Ȃ����̂́A���{�����ł�60%���߂Ă���i�}1�j�B��K�͌o�c�́A�R�X�g�������ǂ������łȂ��A1��������̓��ʑ����ɂȂ���J���́A���{����ъǗ��ɂ����Ă����������܂��Ă���A�K�͂̌o�ϐ�����K�͗��_�Ƃ̏d�v�ȑ����v���ƂȂ��Ă���B

USDA�����\�����uMilk Production�v�ɂ��ƁA2016�N�̎��{�����́A�S�Ăł͑O�N��0.2%����932��8000���ƂȂ����B�B�ʂɂ́A�J���t�H���j�A�B���ő���176��2000���A�E�B�X�R���V���B��127��9000���A�j���[���[�N�B��62�����A�����ŃA�C�_�z�B�A�y���V���o�j�A�B�A�e�L�T�X�B�Ȃǂ������Ă���B

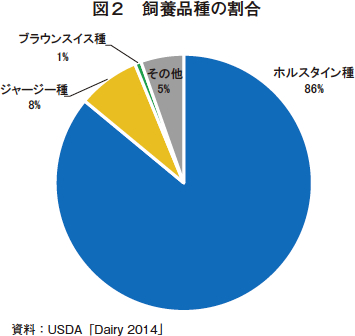

�܂��AUSDA�����\���Ă���uDairy 2014�v�i���j�ɂ��ƁA�i��́A�z���X�^�C���킪�ł������i�}2�j�B�����ŁA�W���[�W�[��A�u���E���X�C�X��Ȃǂ������B�Ȃ��A�G�A�V���[���K���W�[����ꕔ�Ŏ��{����Ă���B

�i���j��v17�B�̗��_�Ƃ�ΏۂƂ��Ă���A�ː��őS�Ă�76.7%�A�o�Y�������œ�80.3%���J�o�[���Ă���B

�i3�j1�����������

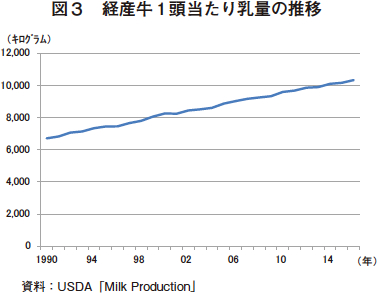

�o�Y��1��������N�ԓ��ʂ́A��`�I���ǁA�����̕i������A���Y���̒Ⴂ��������������є�����Ȍo�c�̂̔p�ƂȂǂɂ��A�����X���Ő��ڂ��Ă���A2016�N�ɂ͑O�N��1.7%����1��330�L���O�����ƂȂ����i�}3�j�B

�Ȃ��A�����̔���ʂ������邽�߂ɓ��ʑ����z�������܁i�ȉ��urBST�v�Ƃ����j�₱��ɗގ������z�������܂��ꕔ�̗��_�ƂŎg�p����Ă���B���̈��i�́A�g�p���֎~����Ă��鍑�����邪�A�č��ł͎g�p��������Ă���BUSDA�ɂ��ƁArBST�𓊗^����Ă���������A�S�Ă̎��{�����ɐ�߂銄����8.8%�ł���A�o�c�̂̋K�͂��傫���قǎg�p�����������Ȃ�X���ɂ���B�������A��K�͗��_�Ƃ̎g�p�����́A500�`999���K�͂��ł������i21.8%�j�A1000���ȏ�̋K�͂ł͒ቺ����i6.9%�j�B�l�Ԃ���щƒ{�ւ̉e���ɂ��Č��O���鐺�����邱�Ƃ���ArBST�Ȃǂ𓊗^���Ă��Ȃ����_�Ƃ́A�grBST�t���[�h�ȂǂƂ������\����t���Ďs��ł̍��ʉ���}���Ă��鑼�A�������W�����闏�_������Ɖ�Ђ��Ǝ���rBST�Ȃǂ̓��^���֎~���Ă���P�[�X�������B

�܂��A1���̍���́A2��ʓI�ŁAUSDA�ɂ���3��ȏ������闏�_�Ƃ͑S�̂�9.7%�ƂȂ��Ă���B3�����́A2�����������ʂ������Ȃ�X����������Ă��邪�A�����ٗp�J�����@��ւ̓����A�������{�Ǘ����������߂��邱�Ƃ���A��K�͗��_�Ƃōs���邱�Ƃ������A���̊����́A100�`199���K�͂�8.5%�ł���̂ɑ��A500�`999���K�͂ł�59.7%�ƂȂ��Ă���B

�i4�j�������Y��

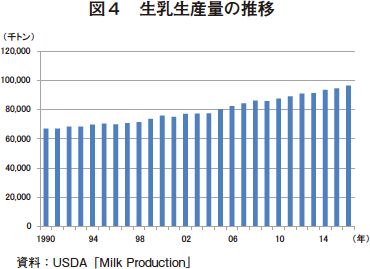

�������Y�ʂ́A���{���������1����������ʂ̑����ɂ��A�����X���Ő��ڂ��Ă���i�}4�j�B2016�N�́A�O�N��1.8%����9635��9000�g���ƂȂ����B

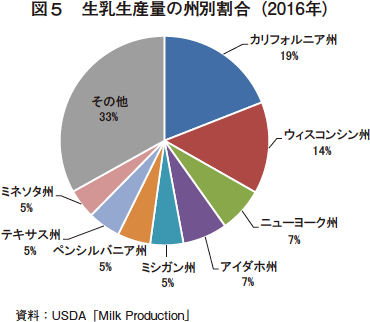

�B�ʂ̐��Y�����́A�J���t�H���j�A�B��19%�A�E�B�X�R���V���B��14%�A�j���[���[�N�B��7%�A�A�C�_�z�B��7%���߂Ă���i�}5�j�B

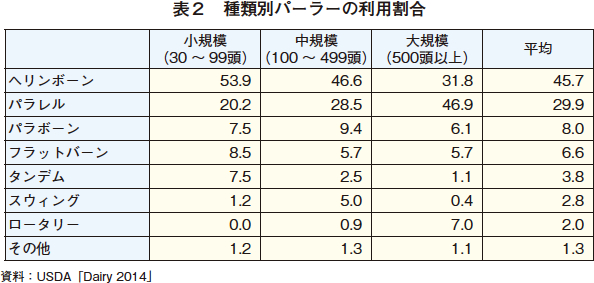

�~���L���O�p�[���[�́A�w�����{�[���^�ƃp�������^����ʓI�ł���i�\2�j�B���[�^���[�^�́A500���ȏ�̑�K�͌o�c�A���Ȃ킿�p�[���[��₦�ԂȂ���]������̂ɏ\���ȓ��������{���闏�_�ƂɓK���Ă���Ƃ���A���_�Ƃ̋K�͊g��ƋZ�p�̐i���ɂ���āA�L���������͂�L����ɂȂ��Ă��Ă���B

�܂��A������{�b�g�́A2000�N���납�珙�X�ɗ��p�����悤�ɂȂ�A���݂͑S�Ă�2000��̍�����{�b�g����������Ă���Ɛ�������Ă���B��������֓]������ő�̓��@�́A�J���̖͂��ł���A�Ƒ��ȊO�̘J���҂̌ٗp�����������邽�߂�A�J���҂𑝂₷���ƂȂ����Y�������߂邽�߂̐헪�Ƃ��āA�����K�͗��_�Ɓi500�������j�𒆐S�ɊS��������Ă����B������{�b�g�̓����ɑ��z�̏����������K�v�ƂȂ鑼�A���ɂȂǎ��ӎ{�݂̐����ɂ���p���K�v�ƂȂ�A����Ɉێ��Ǘ��̂��߂̋Z�p�҂̎x�����s���ł��邱�Ƃ����y��̉ۑ�ƂȂ��Ă���B

�i5�j�����̌�����@

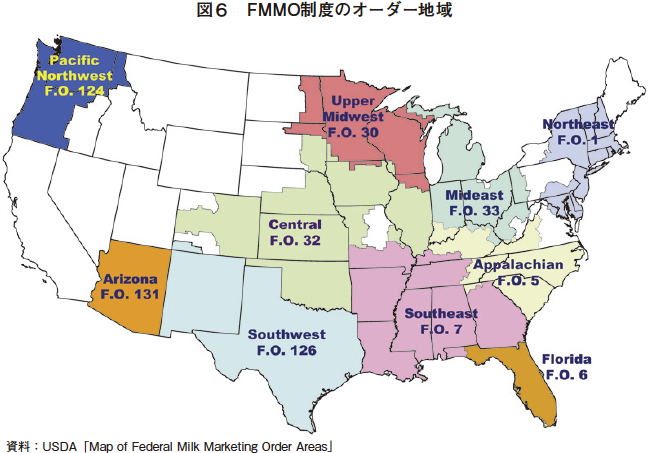

�قƂ�ǂ̐�������́A�A�M�����}�[�P�e�B���O�E�I�[�_�[�iFMMO�j���x����уJ���t�H���j�A�B�����}�[�P�e�B���O�E�I�[�_�[���x�̉��ōs���Ă���B�ꕔ�ł́A���n���Ɖ�ЂƂ̌ʌ_�������B

FMMO���x�́A10�̃I�[�_�[�n�悪�ΏۂƂ��ĔF�肳��Ă���A�������鐶���́A�S�Ă�60%�ȏ���߂Ă���i�}6�j�B�Ȃ��A�J���t�H���j�A�B�̐��x�́AFMMO���x�ւ̓�������������Ă���A�J���t�H���j�A�B�̗��_�Ƃɂ�铊�[�ł��̎^�ۂ����肳��邱�ƂƂȂ��Ă���B

FMMO���x�́A�I�[�_�[�n����Ŏ������鐶���ɂ��āA�p�r�ʂ̍Œ���������ݒ肷��ƂƂ��ɁA�����戵�Ǝ҂ɑ��ė��_�Ƃւ̂����p�r�ʓ��������d���ς��������i�v�[�������j�ł̎x�������`���t���Ă���B

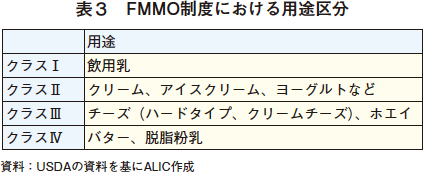

�����́A�p�r�ɉ�����4�̃N���X�ɋ敪����Ă���i�\3�j�B�e�N���X�̍Œ��������́AUSDA�����ۂ̐��i���i��p���������Ɋ�Â��Ė����Z��E���\���Ă���A�N���X�T�ȊO�͑S�n��Ƃ����ꉿ�i�ł���B�N���X�T�ɂ��ẮA�S�P�ʂɁu�N���X�T���z�v���ݒ肳��Ă���A�A���R�X�g�Ȃǂ��l�������������s���Ă���B���̍Œ���������O���ɁA�����戵�Ǝ҂Əo�ҁi���_�Ƃ܂��͗��_���j�́A��悹���i�i�I�[�o�[�E�I�[�_�[�E�v���~�A���j�̌��E������s���B

�����戵�Ǝ҂͖����AUSDA���I�[�_�[�n�悲�Ƃɔz�u���Ă���I�[�_�[�Ǘ��҂ɁA��������ʂ���їp�r�ʐ��������ʂ���邱�ƂƂȂ��Ă���A�I�[�_�[�Ǘ��҂́A��������܂Ƃ߂ăv�[���������Z�肵�Ă���B�Ȃ��A�I�[�o�[�E�I�[�_�[�E�v���~�A���́A�v�[�������Ɋ܂܂�Ȃ��B

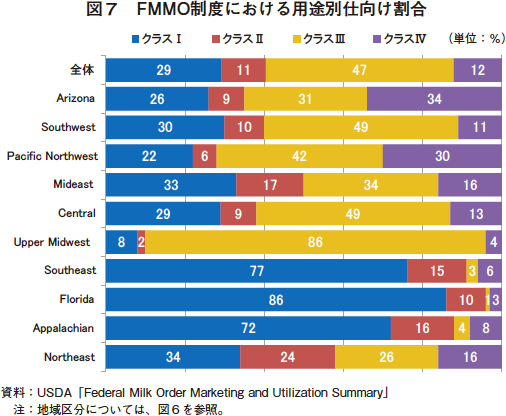

2017�N9���̗p�r�ʎd��������������ƁA�S�Ăł̓N���X�T��29%�A�N���X�U��11%�A�N���X�V��47%�A�N���X�W��12%�ł������i�}7�j�B�I�[�_�[�n�悲�ƂɌ���ƁA�E�B�X�R���V���B��~�l�\�^�B���܂܂��A�b�p�[�~�b�h�E�F�X�g�iUpper Midwest�j�ł́A�N���X�V������86%���߂Ă���A�`�[�Y���Y������Ȃ��Ƃ��킩��B����A�t�����_�iFlorida�j�Ȃǂ̓쓌���ł́A���p�������̊����������Ƃ�������������B

�i6�j�����̐���

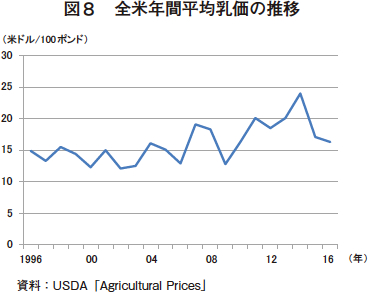

2014�N�̑S�ĔN�ԕ��ϓ����́A�����O�̓����i���v�����܂������Ƃ��獂�l�Ő��ڂ��A100�|���h������24.0�h���i1�L���O����������60�~�j�̉ߋ��ō��l���L�^�����i�}8�j�B�������A2014�N�����牺�����A2016�N�ɂ͓�16.3�i��41�~�j�h���ƂȂ����B����́A�č������łȂ�EU��I�Z�A�j�A�Ȃǐ��E�̐��������ʂ������������Ƃɉ����A���V�A�̋֗A�[�u�⒆���̗A�����v�̌����Ȃǂ��v���ƂȂ��Ă���B

�R����1�@�`�[�Y�����������Y�ɓ�����������K�͗��_�Ɓi�I���S���B�j

�@����̒����ł́A�I���S���B�����̃{�[�h�}���ŁA�`�[�Y���������ɂقړ����������_�Ɣ�����c�ރX���[�}�C���L���j�I���_���K�₵���B

�@���_��̗��_����́A�o�Y��3��4000���i����2000���̓I�[�K�j�b�N�����p�j�A���o�Y���Ǝq�������킹��3��5000���̌v6��9000���ƁA�S�Ăł��L���̎��{�������ւ�B�]�ƈ��́A���암����܂߂�200�����B�i��́A�I�[�K�j�b�N�����p�������A�قڑS�ăW���[�W�[��ł���B

�@�W���[�W�[������{���Ă���̂́A�I�[�K�j�b�N�����p�������S�ʂ��ߗׂ̃e�B�����b�N�iTillamook�j���_���̃`�[�Y�H��֏o�ׂ��Ă��邱�Ƃɂ��B�o���i�́A�V�J�S�敨�s��̃N���X�V�i�`�[�Y/�z�G�C�j�̉��i���Q�l�ɗ��_���Ƌ��c���Č��肵�Ă���B�����_�����W�����鐶����60%�ȏ�_�ꂪ�������Ă���B1��1����������ʂ́A62�`65�|���h�i28.1�`29.5�L���O�����j�ŁA�_��S�̂ł́A1����220�`240���|���h�i998�`1089�g���j�̐����Y���Ă���B

�@�Ȃ��A�I�[�K�j�b�N�����p�ɂ��ẮA�z���X�^�C�����̂Ő��Y����A�I���S���B�ő�̓s�s�ł���|�[�g�����h�ߍx�ň��p���Ƃ��Ĕ̔�����Ă���B

�@�S���ɓd�qID�����Ă���A�̂��Ƃ̃f�[�^���R���s���[�^�ŊǗ����Ă���B����̔����́A������Ɋ�Â��W���I�Ȋώ@�ōs���Ă��邪�A�����I�ɂ͍s���f�[�^���画�f�ł���悤�ɂ���\��Ƃ��Ă���B�܂��A�ɐB�́A�l�H��������ڐA�ōs���Ă���A�l�H�����ɂ͑S�Ď��Y���ʐ��t���g�p���Ă���B�����́A1����ɂ�1��ł��邪�A��ٗ���90���ȏ�Ƃ̂��Ƃł���A����̔�����D�P�Ӓ�A�������t�̎�舵���Ȃnj��߂��Ƃ�K�ɍs�����Ƃ��d�v�Ƃ��Ă���B�Ȃ��A���܂ꂽ�q���́A3�J���ŗ������A11�J����ŏ����t�����s���Ă���B

�@���_��́A���_�̂ق��A�ꂢ����A�g�E�����R�V�A�A���t�@���t�@�A�����A���܂˂��ȂǂY���Ă���B�_��̋߂��𗬂��R�����r�A��𐅌��Ƃ��Ă����ݔ�����������Ă���A�����ʐς�3��9500�G�[�J�[�i1��5800�w�N�^�[���j�ɋy��ł���B

�@�č��ł́A��K�͒{�Y�_�Ƃɑ��Ċ��ւ̔z�������߂鐺���傫���Ȃ��Ă���B���̂��߁A�K�i�O�i��ޏ�c���������Ƃ������A�ӂ�A��͔쉻���ĕޏ�ɎU�z������~���Ƃ��ė��p����ƂƂ��ɁA�͔쉻�̉ߒ��Ŕ����������^���K�X�d�ɗ��p����ȂǁA�z�^�_�Ƃ����H���Ă���B�Ȃ��A�y��̃��j�^�����O�����܂߂ɍs���Ă��邱�Ƃ���A���ޏW�ςȂǂ̖��͔������Ă��Ȃ��B

2�@���������i�̎������� |

�i1�j���Ƃ̊T��

�A�@���_���̃V�F�A

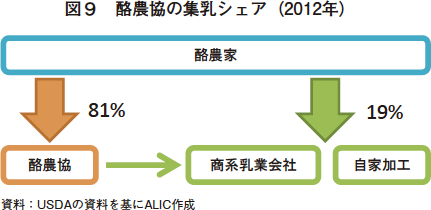

�����́A���_�������n���Ɖ�Ђ̂����ꂩ�ɂ���āA���[���[�ŗ��_�Ƃ���W�߂��邪�A���_���̏W���V�F�A��81���ƂȂ��Ă���i�}9�j�B�c���19���́A���n���Ɖ�Ђ��W�����邩�A�܂��́A���_�Ǝ��g�����H���Ă���B�Ȃ��A���n���Ɖ�Ђ́A���_�����W�������������w������ꍇ������B

2012�N�̗��_���̕i�ڕʔ̔��V�F�A�i�d�ʃx�[�X�j�́A�o�^�[��75���A�E��������91���A�`�[�Y��22���A�����z�G�C���i�i�^���p�N���Z�k�z�G�C�Ȃǁj��43���ł������B�������A�o�^�[�⊣���z�G�C���i�ɂ́A���Ɖ�Ђ����_���̃u�����h�ňϑ����Y�������̂��܂܂�Ă���B

���_���́A2007�N��155�g�D�ł��������A2012�N�ɂ͓��p���ɂ��132�g�D�Ɍ�����������ŁA���̋K�͂͊g�債�Ă���Ƃ����B

�C�@��v���ƃ��[�J�[

���{�̂悤�ɑ���ނ̓����i���E�̔����郁�[�J�[�͂قƂ�ǂȂ��A����̓����i�ɓ������Ă��郁�[�J�[�������B

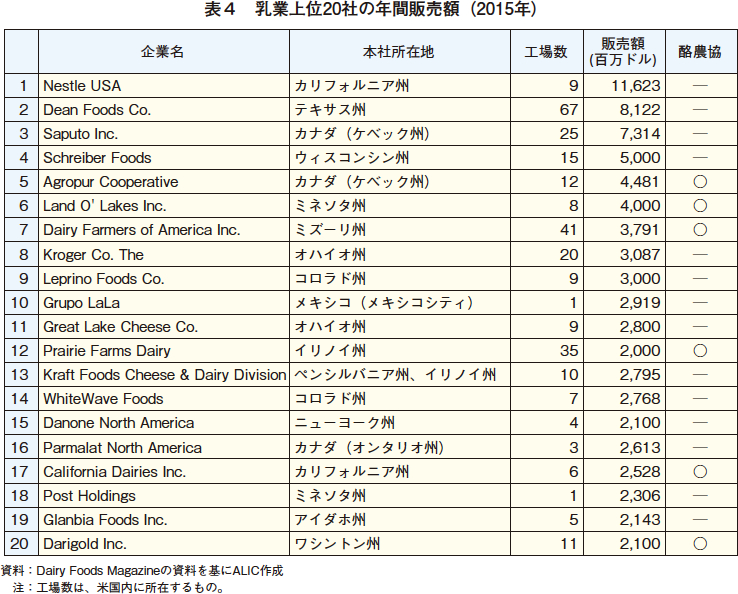

�̔��z�ł́A�l�X��USA�ЁiNestle USA�j���ő�ł���A�A�C�X�N���[���A����������������Ȃǂ𒆐S�ɐ����E�̔����Ă���i�\4�j�B

��2�ʂ̃f�B�[���t�[�Y�ЁiDean Foods Co.�j�́A67�H������L���A�č��̐������Y�ʂ̖�10�����������Ă���B���p���̐����E�̔������S�ŁA���p�����̔��z�̂�����70�����߂Ă���B�܂��A�E�H���}�[�g�������̔��z�̖�16�����߂Ă���B

�����h�E�I�E���[�N�ЁiLand O�f Lakes Inc.�j�ƃf�C���[�E�t�@�[�}�[�Y�E�I�u�E�A�����J�ЁiDFA�j�́A�č��ő勉�̗��_���ł���B�O�҂��~�l�\�^�B�ɐݗ����ꂽ���_�����ߗB�̗��_�����z�����ċK�͊g�債���̂ɑ��A��҂͑����̏B�ɑ��݂��Ă������_�����ݗ������A���u�����g�D�ł���A�B���Ƃɂ�����x�̓Ɨ������ۂ���Ă���̂������ł���B

�����h�E�I�E���[�N�Ђ́A2079�̑g��������130���|���h�i590���g���j�̐������W�߂Ă���B�`�[�Y�E�z�G�C�H��̂ق��A��K�͂ȃo�^�[�E�E�������̍H���ۗL���Ă���A���Ђւ̈ϑ����Y�����܂߂�ƍ��������s��ɂ����ăo�^�[�u�����h�Ƃ��Ă͍ő�̃V�F�A��L���Ă���B

DFA�́A�S�Ă�465���|���h�i2100���g���j�̐����Y����8000����g������i���Ă���B�O�q�̐ݗ��o�܂���A�`�[�Y��o�^�[�A�E�������ȂǑ��l�Ȑ��i����舵���Ă���B2016�N�̏����v�́A�̔��ʂ̑�����^�c�����̌���ɉ����A�`�[�Y�Ȃǂ�����DairiConcepts�Ђ�100���q��Љ��������ƂȂǂɂ��A�ߋ��ō����L�^�����B

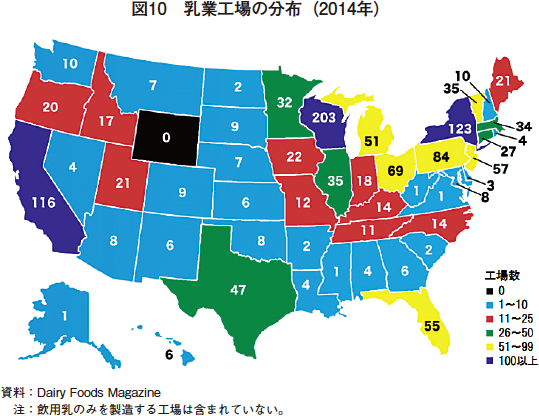

���ƍH��̕��z������ƁA�E�B�X�R���V���B�i203�j�A�j���[���[�N�B�i123�j�A�J���t�H���j�A�B�i116�j�ɑ����A�y���V���o�j�A�B�i84�j�A�I�n�C�I�B�i69�j�A�j���[�W���[�W�[�B�i57�j�A�t�����_�B�i55�j�A�~�V�K���B�i51�j�Ƒ����Ă���i�}10�j�B

�i2�j�i�ڕʎ���

�A�@���p��

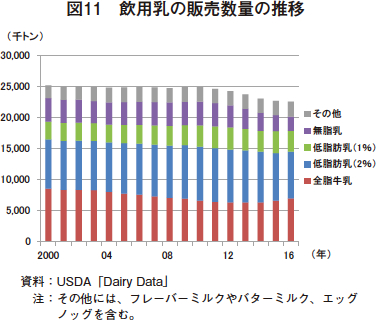

���p���̔̔��ʂ́A2011�N�ȍ~�A�����X���Ő��ڂ��Ă���A2016�N�́A�O�N��0.7������2254��3000�g���ƂȂ����i�}11�j�B���p����1�l���������ʂ́A������A�[�����h���Ƃ������A���������Ƃ̋����Ȃǂɂ��A�����X���Ő��ڂ��Ă���B

��ޕʂɌ���ƁA2014�N�ȍ~�A�S�������̏���ʂ������ɓ]�����B����́A�����b�̌��N�ɑ��錩�����������ꂽ���Ƃ�ł��邾����������Ȃ��`�ŏ���悤�Ƃ����������݂���悤�ɂȂ������߂ł���B

�C�@�o�^�[

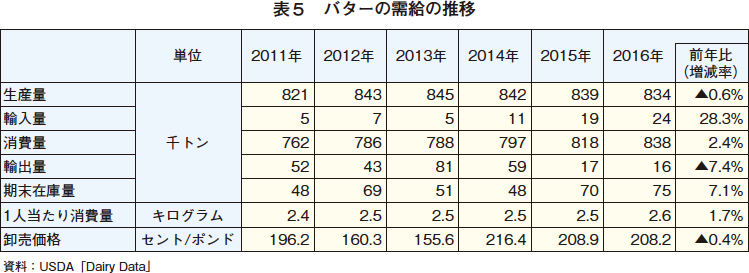

2016�N�̐��Y�ʂ́A�O�N��0.6������ 83��4000�g���ƂȂ����i�\5�j�B�`�[�Y���v�̑����ɂ��A�����̃o�^�[�E�E�������ւ̎d�����ʂ��������A2014�N�ȍ~�ɂ₩�Ȍ����X���Ő��ڂ��Ă���B�����͍ŏ��ɃN���X�T�̈��p���Ɏd������ꂽ��A�N���X�U�ȉ��ւƏ����d��������B�����ۑ����\�ȃo�^�[�́A���������̒����قƂ��Ă̖������S���Ă���B�Ȃ��A���Y�ʂ��ł������̂̓J���t�H���j�A�B�ŁA�S�Ă�3�����߂�B

����ʂ́A�}�[�K��������o�^�[�֎��v���ڍs���Ă��邱�ƂȂǂ��瑝���X���ɂ���A2016�N�͓�2.4������83��8000�g���ƂȂ����B�܂��A�������i�́A���v�̑������āA2014�N�ȍ~�A100�|���h������200�h���i1�L���O����������503�~�j�������Đ��ڂ��Ă���B

�����s�ꂪ�傫�����Ƃɉ����A�j���[�W�[�����h�Ȃǂ̗A�o�������ɔ�ׂĉ��i�������X���ɂ��邱�Ƃ���A�A�o�ʂ͑傫�Ȃ��̂ł͂Ȃ��B���ɁA2015�N�ȍ~�A�h�����X���Ő��ڂ������ƂŊC�O�s��Ŋ����ƂȂ������Ƃɂ��A����ɏ��ʂɂƂǂ܂��Ă���B2016�N�̏�ʗA�o���荑�́A���L�V�R�i�A�o�ʑS�̂�38.2���j�A�J�i�_�i��36.5���j�A�T�E�W�A���r�A�i��7.5���j�ł���B

�E�@�E������

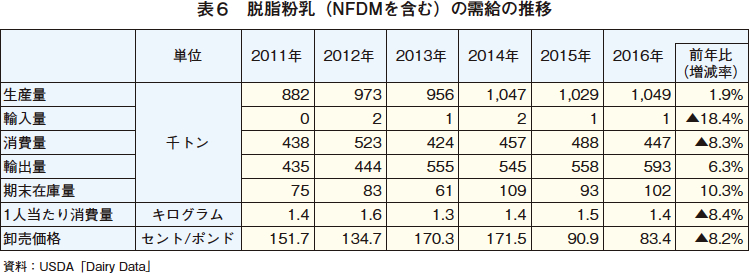

���ۋK�i�ɓK�������E�������iSMP�j�ƃ^���p�N���ܗʂ����ۋK�i�ɏ������Ă��Ȃ����������iNFDM�j����������Ă���A���v��̎d�������Ȃ���Ă��Ȃ��B���҂����킹�����Y�ʂ́A���L�V�R�Ȃǂ���̎��v�̑����ɂ��A�����ނˑ����X���Ő��ڂ��Ă���A2016�N�͑O�N��1.9������104��9000�g���ƂȂ����i�\6�j�B

�A�o�ʂ́A���Y�ʂ̂��悻�������߂Ă������A�ߔN�̓��L�V�R��A�W�A�Ȃǂ���̌����Ȏ��v�ɂ��A��������������Đ��ڂ��Ă���A2016�N�́A��6.3������59��3000�g���ƂȂ����B�ő�̗A�o�悪���L�V�R�i�S�̂�46.0���j�ł���A����Ƀt�B���s���i��13.8���j�A�C���h�l�V�A�i��9.1���j�A�x�g�i���i��4.7���j�A�}���[�V�A�i��4.3���j�ȂǓ���A�W�A�����������B

�G�@�`�[�Y

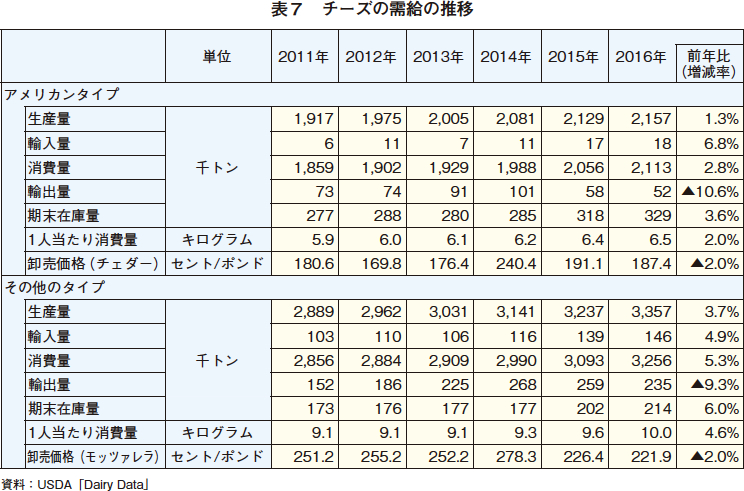

2016�N�̐��Y�ʂɂ��Č���ƁA�A�����J���^�C�v�i���j�͑O�N��1.3������215��7000�g���A�A�����J���^�C�v�ȊO�̃^�C�v�i�ȉ��u���̑��̃^�C�v�v�Ƃ����j�͓�3.7������335��7000�g���ƂȂ�A������������O����̎��v�̑����ɔ����đ����X���Ő��ڂ��Ă���i�\7�j�B�Ȃ��A�A�����J���^�C�v�̐��Y�́A�E�B�X�R���V���B�ōł�����őS�Ă�2�����߂�B���̑��̃^�C�v�́A�J���t�H���j�A�B�ƃE�B�X�R���V���B���A���ꂼ��S�̂�2���Y���Ă���B

����ʂ́A��ނ̑��l���A�O�H�Y�Ƃ̐����Ȃǂɂ��A�����X���Ő��ڂ��Ă���B2016�N��1�l���������ʂ́A�O�N��3.1������16.5�L���O�����ƂȂ������A���ɁA���b�c�@�����`�[�Y�́A�s�U�̏�����ƂƂ��ɔN�X�������Ă���A��4.0������5.3�L���O�����ƂȂ����B

�A�o�ʂ́A�A�����J���^�C�v����т��̑��̃^�C�v�Ƃ���2014�N���s�[�N�Ɍ����X���Ő��ڂ��Ă���B���̗v���Ƃ��āA2014�N8���ȍ~���V�A���֗A�[�u���u�������Ƃɉ����A����2016�N�͎�v�ʉ݂ɑ��ĕăh�����Ő��ڂ������Ƃɂ��A�W�A�s��𒆐S�ɋ����͂����ނ������Ƃ���������B��v�A�o�捑�́A���L�V�R�A�؍��A���{�A���B�A�J�i�_�Ȃǂł���B

�i���j�A�����J���^�C�v�́A�`�F�_�[�A�R���r�[�A�����g���[�E�W���b�N���܂ށB

�I�@�z�G�C��

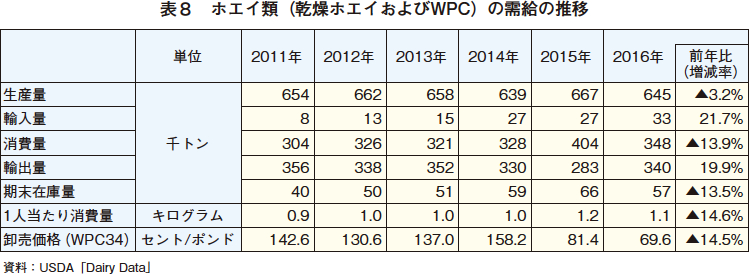

�z�G�C�ނ̐��Y�ʂ́A�@�\���H�i�ւ̎��v�������ł��邱�Ƃ���A65���g���O��Ő��ڂ��Ă���i�\8�j�B����ʂ́A�����z�G�C�������X���ł������A�X�|�[�c�����Ȃǂɗ��p�����^���p�N���Z�k�z�G�C�iWPC�j�͑����X���Ő��ڂ��Ă���A���Ƀ^���p�N���ܗL���̍������̂ւ̎��v�������B����ʂ́A2015�N�Ɉ��l�ƂȂ������Ƃ���}���������A2016�N�́A���̔�������A�O�N��13.9������34��8000�g���ƂȂ����B

�A�o�ʂ́A�o�ϔ��W�ɔ����A�W�A������̎��v�ɂ��A1995�N�ȍ~�����X���Ő��ڂ��Ă����B2015�N�́AEU�Y�����Y�ɔ������l�ƂȂ������Ƃ��猸�������B2016�N�́A���̔�������A��19.9������34���g���Ƒ啝�ɑ��������B

�R����2�@�����i��֕i�̑䓪

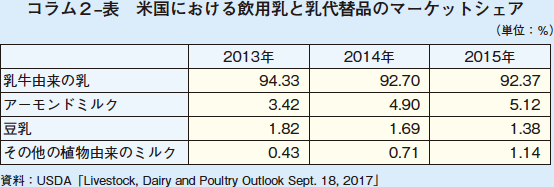

��������ѓ����i�́A�����s�Ϗǂ⌒�N�u���Ȃǂɂ���āA�����t���[�̐��i��A�[�����h�A�哤�Ȃǂ̐A���R���̑���i�i�ȉ��u����֕i�v�Ƃ����j�Ƃ̋����ɂ��炳��Ă���B

1�@�s��K��

������Ђɂ��ƁA���E�̓���֕i�̔̔��z�́A2015�N��137���ăh���i1��5618���~�j�ƂȂ����B�k�ẮA�����̐��i�ɂ����Đ��E�ł��傫�Ȏs��̈�ł���A�S���E��30%���߂Ă���Ƃ����B��ȓ���֕i�ɂ́A�A�[�����h�~���N�ⓤ���̂ق��A�J�V���\�~���N�A�R�R�i�b�c�~���N�A���~���N������B�č��ł́A�A�[�����h�~���N�Ȃǂ̏���ɂ���Ĉ��p���̃V�F�A���ቺ�X���Ő��ڂ��Ă���i�R����2-�\�j�B

2�@�g���h�\���̖@����̖��ƋK��

�A�M�K���ł́A�u���i�~���N�j�v���u1���ȏ�̌��N�ȓ����v��������邱�Ƃœ���ꂽ�u�����啨�v�ƒ�`���Ă�����̂́A����ł͂���Ɉᔽ���Ă������܂�̑ΏۂƂ͂Ȃ��Ă��Ȃ��B

���_�ƊE�́A�u���i�~���N�j�v�ƕ\�����ꂽ��֕i�́A�����Ɠ����̉h�{��������Ƃ̌����^���邱�Ƃ���A�A���R���̐��i�ɓ��֘A�p����g�킹��ׂ��ł͂Ȃ��Ǝ咣���āA�K���ɒ�߂�ꂽ�Ƃ���̕\���K�����s���悤�H�i���i�ǁiFDA�j�ɋ��߂Ă���B

3�@����̌��ʂ�

����֕i�͍���A�����i�̎s��V�F�A��D���Đ�����������Ƃ݂��Ă���B�����s�Ϗǂ̊����������Ƃ����q�X�p�j�b�N�n�ƃA�W�A�n�̐l���̐L�т�����֕i�s��̐����ɉe������Ƃ̌���������B

����֕i�̃g�b�v�u�����h�Ƃ��ẮABlue Diamond Growers�ANative Forest�AEarth�fs Own Food Company�ALiving Harvest Foods Inc.�Ȃǂ�����B����ŁA2016�N�Ƀ_�m���Ђ��A�A�[�����h�~���N�̃u�����h�wSilk�x��ۗL����z���C�g�E�F�[�u�ЁiWhite Wave�j������ȂǁA�����Ɖ�Ђ��_��Ƃ��z���E�������邱�Ƃœ���֕i����ɎQ�����铮��������B

�i3�j�����ɉe�����y�ڂ������x

���_�֘A�̐���Ƃ��ẮA�O�q����FMMO�̂ق��A�����}�[�W���ی�v���O�����iMPP�j�Ɠ����i��t�v���O�����iDPDP�j������BMPP�́A�����Ǝ������i�̍��𗏔_�Ƃ̎��v�i�}�[�W���j�̕������Ƃ��đ����A��萅����ۏႷ�邱�Ƃɂ���āA�Đ��Y���m�ۂ��邱�Ƃ�ړI�Ƃ��Ă���A�Z�[�t�e�B�l�b�g�Ƃ��Ă̖�����S���Ă���B����ADPDP�́AUSDA�̓����i�����グ�ɂ��A�������ԐړI�Ɏx�����邱�Ƃ�ړI�Ƃ��Ă���B�����グ��ꂽ�����i�́A�Ꮚ���Ҏx���Ȃǂ̐��{�v���O�����Ŏg�p���邱�ƂƂȂ��Ă���B

�܂��A�����E�����i�̏���g���ړI�Ƃ������_�`�F�b�N�I�t���x������B���̐��x�́A���_���Y����@�ȂǂɊ�Â����̂ŁA���_�Ƃ��琶��100�|���h������15�Z���g�A�A���Ǝ҂��瓯�i�������Z�j7.5�Z���g�̕��ۋ������A���܂��܂Ȏ��Ƃ̌����Ƃ��Ă���B���Ƃ́A�f�C���[�E�}�[�P�e�B���O�E�C���N�iDMI�j�����S�ƂȂ��Ď��{����S�����x���̓����}�[�P�e�B���O�v�����Ɗe�n��c�̂����{����n����ʃv���O������2�ɑ�ʂ����B�����}�[�P�e�B���O�v�����ł́A����̃u�����h��n��ł͂Ȃ��A�č��S�̂̏���g��ɂȂ������҂̉h�{����◝�������A���������̐��i�Ȃǂ��s����B

����ɁA���p���̔����i�@�Ɋ�Â��A��300���|���h�ȏ�̈��p�����E�̔�����Ǝ҂�����p��100�|���h������20�Z���g��������p���`�F�b�N�I�t���x�����݂���B���̎����́A�����̏���g���ړI�Ƃ����������H�ҋ���v���O�����iMilkPEP�j�ɗ��p����A�^���p�N���Ȃǂ̉h�{�ʂɗ͓_��u�����gMilk Life�h�Ȃǂ̃L�����y�[�����s���Ă���B

�����A�ƊE�̎��g�݂Ƃ��ẮA�S���������Y�ҘA����iNMPF�j���^�c���Ă��闏�_����������iCWT�F Cooperatives Working Together�j������BCWT�́A�A�o�ɂ��C�O�s����J�悤�Ƃ��������_�����x�����邽�߁A������_�����琶��100�|���h������2�Z���g�̋��o�������A�`�[�Y�A�o�^�[�A�S������Ώۂɕ⏕������t���Ă���B�Ȃ��ACWT�́A���������Y�ߏ�ɂȂ����ۂɁA�����̓����ɑ��Ă��⏕���s���Ă������A2010�N��NMPF�N����ɂ����āA���т�������Ă������Ƃ�A�o�⏕�������x������Ă��邱�ƂȂǂ𗝗R�ɓ����ւ̕⏕��ł�����j��������A���݂͐��A�o�����̕⏕���Ƃ��Ċ��p����Ă���B

3�@����̌��ʂ� |

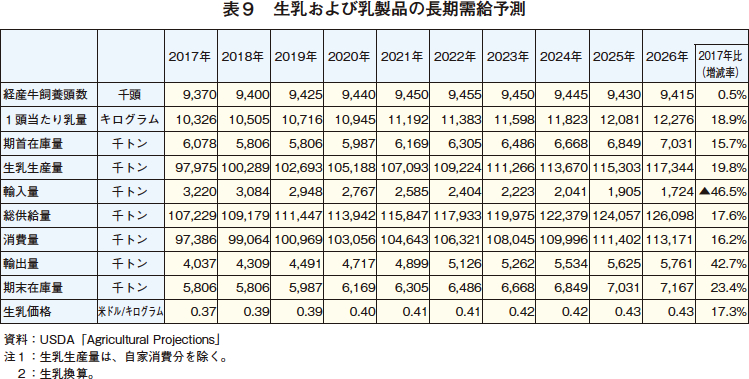

�i1�jUSDA�ɂ�钷�������\��

USDA�����\���Ă��钷�������\���ɂ��ƁA�o�Y�����{�����́A�����O����̓����i���v�̍��܂�ɂ�萶�����i�����l�Ő��ڂ���ƂƂ��ɁA�����R�X�g�����l�Ő��ڂ��邱�Ƃ���A���_�Ƃ̑����ӗ~�����܂�A2022�N�܂ő����X���Ő��ڂ���ƌ����܂�Ă���i�\9�j�B1����������ʂ́A�����R�X�g���A�Z�p�̐i���A��`�I���ǂȂǂɂ��A2026�N�܂ő����X���ƌ����܂�Ă���B�����̌��ʁA�������Y�ʂ������X���Ő��ڂ��A2026�N�ɂ�2017�N���19.8������1��1734���g���ƌ����܂�Ă���B

�܂��A����ʂ́A�l���̑���������y�[�X�ł̑����������܂�Ă���B�i�ڕʂɌ���ƁA�`�[�Y�́A�����ςݐH�i��O�H���v�̑����ɂ��A�o�^�[�́A����҂̓����b�ɑ���ӎ��̕ω��ɂ��A������������������܂�Ă���B�Ȃ��A���p���ɂ��ẮA�������������X���ł̐��ڂ������܂�Ă���B

�A�o�ʂɂ��Ă��A�E��������z�G�C�Ȃǂ𒆐S�ɑ����X���Ƃ���A2026�N�ɂ�2017�N���42.7%����576��1000�g���ɂȂ�ƌ����܂�Ă���B

�i2�j�A�o�����݂Ɛ헪

�č��Y�����i�̗A�o���i��S���č������i�A�o���c��iUSDEC�j�́A�A�W�A�ɂ����钆�ԑw�̊g��ɂ��A���E�S�̂ł̓����i�f�ʂ�����3�N�ԂŁA��������ъ����z�G�C��100���g���ȏ�AWPC�A��������у��N�g�t�F�����Ȃǂ�10���g���ȏ㑝�����錩���݂ł��邱�Ƃ���A����̕č�����̗A�o�@��̑����v���ɂȂ�Ƃ��Ă���B�܂��A���E�̃`�[�Y�̖f�ʂ��A�t�[�h�T�[�r�X����я����i�K�ł̎��v�̑����ɂ��A2021�N�܂ł�50���g���ȏ㑝������Ƃ��Ă���A�\���Ȑ������Y�ʂ������܂��č��ɂƂ��āA�s��V�F�A���l������ǂ��@��ł���Ƃ��Ă���B

����A�č��Y�����i�̗A�o�ɉe�����y�ڂ����O�����Ƃ��ẮA�n���I�\���ی쐧�x�iGI�j�ƃJ�i�_�̌��������i���Ɛ헪������BEU�����i���Ă���GI�ɂ���āA�č��̃`�[�Y�����Ǝ҂́A�p�����U���Ȃǂ̖��̂��g�p�ł��Ȃ��Ȃ�\��������B����ɂ��AEU�Y�Ɏ��v���ڍs���A�č��̓����i�ƊE�ɐ[���ȉe����^���邱�Ƃ����O����Ă���B�܂��A2017�N2���Ɏ{�s���ꂽ�J�i�_�̌��������i���Ɛ헪�ł́A�J�i�_�Y�����i�����ۉ��i�ɋ߂Â��邽�߁A��������Ɍ��������i�����p�̐V���ȃN���X�i�����j���ݒ肳�ꂽ�B�J�i�_�̃`�[�Y�A���[�O���g�Ȃǂ̐����Ǝ҂́A�����R�X�g�팸�̂��߂ɕč�����E���Z�k���ȂǂłŗA�����Ă������A�����ȓ������V�݂��ꂽ���Ƃɂ��A�J�i�_�Y�����̎g�p�ʂ������邽�߁A�J�i�_�����A�o�ʂ���������Ȃǂ̉e�����o�Ă���Ƃ���Ă���B

���������܂��AUSDEC�́A2018�`2020�N�̗A�o�헪�Ƃ��āgNext 5%�h�v������\�����B����́A�č��̐������Y�ʂɐ�߂�A�o���������݂�15%���獡��3�N�Ԃ�5%���₵��20%�ɂ��悤�Ƃ������̂ł���B���̌v��ł́A���ɎႢ������^�[�Q�b�g�Ƃ��������E�����i�̉h�{�ʂ�i�������̔����i�AEU�ɂ��GI���i�Ȃǂ̔�ŏ�ǂ�J�i�_�ɂ��č��Y�����i�̖f�Տ�Q�ւ̑R�Ȃǂɂ��s��A�N�Z�X�̉��P�Ɏ��g��ł����Ƃ��Ă���B�܂��A���������d�v�ȗA�o��ł��郁�L�V�R�Ƃ̖f�Ղ̈ێ��ɂ��Ă��d�v�����Ă���B

4�@������ |

�č��̗��_�́A���{���������1����������ʂ̑����Ȃǂ�w�i�ɁA���Y�ʂ������Ă����B���n�ł́A�č��́A�_�n�Ƃ��ė��p�\�ȓy�n�������A���K�����ɂ₩�ł���_�ŁA�j���[�W�[�����h��EU�Ȃǂ̗A�o�������������Y�g��̖ʂŗL���ȏɂ���Ƃ̈ӌ��������ꂽ�B�g�E�����R�V�Ȃǂ̎����������Y�ʂ��������Ƃ���A��������Y�]�͂�����A�ב֊����D�]����A�A�o��傫���L���\����L���Ă���B

����A�\���ȋ����͂������܂�����AEU���J�i�_�A���L�V�R����ѓ��{�ȂǂƂ̒ʏ������������AGI�ŕ�͖Ԃ��\�z���悤�Ƃ��Ă���B���̂��߁A�č��Ƃ��Ă͍ő�̗A�o�i�ڂł���A����ڎw���Ă�������i�̕t�����l���̖ڋʂł�����`�[�Y�ւ̉e�������O�����W�҂̏ő�����������ꂽ�B�g�����v�������́A�Ԓʏ�����̐i�W��W�Ԃ��Ă���A���̋@��𗘗p���ē����i�̗A�o�g���͍�����č��̍���̓����𒍖ڂ���K�v������ƍl������B