はじめに

豪州では、2006年後半からの気温上昇、少雨等による気象状況の変化により干ばつが広がり、被害は100年に一度といわれるほどの規模に拡大して、東部各州を中心とした農畜産業に大きな影響を与えている。このような中、今年3月、豪州農業資源経済局(ABARE)主催の農業観測会議が開催され、今年の経済成長、農業・貿易政策、気象条件などを総合的に勘案して作成された、主要農産物の需給、貿易に関する短・中期的な見通しが示された。農業立国である豪州は、生産される農畜産物の多くが輸出に向けられており、干ばつの影響下でこれら産品の輸出動向についての関心が高くなっている。そこで、この農業観測会議の中から牛肉・酪農産業および穀物生産を取り上げ、短・中期的な需給見通しを紹介する。

1 牛肉産業の見通し

頭数:牛群再構築での肉牛頭数増加を期待、一方で2009/10年度を境に減少

2006/07年度(7〜6月)に発生した干ばつは、放牧生産が主体となる肉牛の飼育環境を悪化させたことから、生産農家は家畜市場などへの出荷を加速させている。この結果、同年度の最終的なと畜頭数は、前年度比8%増の890万頭が見込まれている。また、と畜頭数が増加したことに伴い豪州全体の肉牛飼養頭数は、2007年6月末時点で2,770万頭までの減少が見込まれる。しかし、同じく肉牛生産に大きな被害をもたらした前回2002/03年度の干ばつを経験した多くの肉牛生産農家が、今回の干ばつ後の牛群再構築に向けて雌牛の出荷を抑制したことから、2008年6月末までには2,820万頭まで頭数が回復するとみている。

干ばつに見舞われた農地(NSW州)

肉牛飼養頭数の見通し

生産:2007/08年は干ばつの影響で減少、中期的には増加の見通し

2006/07年度の牛肉生産は、干ばつによると畜頭数の増加により前年度比4.7%増の218万トンを見込んでいる。一方、2007/08年度の牛肉生産(枝肉重量ベース)については、前年度比2%減の210万トンとしている。これは、肉牛飼養頭数の減少を受け生産者が牛群再構築へと動き出すことで出荷が抑制され、結果としてと畜頭数は前年度比3%減の860万頭との見通しによるものである。

中期見通しとしては、牛群再構築による飼養頭数の増加に伴い、牛の出荷頭数の増加と牛肉生産の拡大が予測される。また、気象条件が回復に向うことで肉牛の飼育環境が改善し、これが一頭当たりの生体重量増加につながることから、これも生産に寄与することになる。この結果、2011/12年度の牛肉生産量は230万トンに達するとみている。

肉牛生産に影響を与えるフィードロット部門の動向について、2006年は日本や韓国などの強い需要により、フィードロットからの累計出荷頭数は260万頭に達し、2003年比で25%の拡大となった。また、今回の干ばつは、結果として国内向けに出荷される肉牛についても、放牧環境の悪化でフィードロットへの導入を促したことから、これもフィードロット生産に寄与する形となった。

拡大予想のフィードロット生産(NSW州)

価格:肉牛価格、短期では上昇も中期的には低下と予測

2007/08年度の市場動向として、干ばつの影響により牛肉生産の減少が予想される中で、国内外からの牛肉需要を背景にフィードロットなど飼育業者からの引き合いは強くなるとみている。このため、家畜市場での取引価格は、前年度比10%高となるキログラム当たり平均330セント(333円:1豪ドル=101円、生体重量ベース)と高水準での取引を予測している。特に、豪州産牛肉に対する日本からの需要は引き続き高いとみており、また、豪州国内での好調な牛肉需要もこれを後押しするとしている。

一方、中期的な価格見通しとして、肉牛飼養頭数の増加に伴い牛肉生産が拡大傾向に向う中で、日本をはじめとする輸出市場での競争激化を予想しており、このため、肉牛価格は徐々に下降局面に向かうとみている。この結果、2011/12年度の家畜市場での取引価格は、キログラム当たり平均230豪セント台まで下降するとしている。

牛肉生産量と家畜市場価格の見通し

家畜市場での肉牛取引(NSW州)

輸出:豪州産牛肉の輸出、中期的には増加も総輸出額は減少

2007/08年度の牛肉輸出については、牛肉生産の減少を反映して前年度比3%減の92万5千トンを見込んでいる。一方、豪州産牛肉に対する輸出需要の高さから輸出単価は上昇基調で推移し、総輸出額は前年度比7%増となる46億ドル(4,646億円)に達するとみており、輸出量の減少分を十分に相殺できるとしている。

牛肉輸出についての中期見通しは、飼養頭数の回復に合わせてと畜頭数が増加することで、輸出量は増加するとしており、2011/12年度には、2006/07年度比8%増の100万トンを見込んでいる。ただし、輸出量の増加にもかかわらず輸出市場での価格競争が激しさを増すことから、輸出単価の下降により2011/12年度の輸出総額は36億ドル(3,636億円)程度まで減少するとみている。

−主要輸出市場の動向−

:日本の豪州産牛肉需要は引き続き高水準、一方で輸出価格は低下

:日本の豪州産牛肉需要は引き続き高水準、一方で輸出価格は低下

2006/07年度の日本向け牛肉輸出状況をみると、日本での豪州産牛肉に対する需要の高さを反映して、前年度比3%増の40万トン(船積重量ベース:以下同じ)を見込んでいる。また、平均輸出価格は、穀物肥育牛肉がキログラム当たり522セント(527円)、牧草肥育牛肉が同480セント(485円)と、それぞれ前年度に比べて14%、11%の上昇としている。一方、2007/08年度の輸出については、日本市場における米国産牛肉の割合が拡大すると予想されることで、豪州産牛肉の輸出は前年度比2%減の39万トンまで低下するとの見方もある。

中期見通しについて、豪州での肉牛価格の低下と日本国内の牛肉生産の減少を反映し、2011/12年度の日本向け輸出は43万トンまでの拡大としている(ただし、これは、日本市場での米国産牛肉の輸入条件が、現在と同じ(20カ月齢以下)であるということを前提としたもの)。

また、現在交渉中の日豪FTAが豪州にとって有利に働いた場合、日本の輸入関税の削減などにより豪州産牛肉の輸出拡大が期待でき、予測数値以上の積み増しが期待できるとみている。

:高まる韓国の牛肉需要、豪州の輸出は減少に

:高まる韓国の牛肉需要、豪州の輸出は減少に

韓国では、経済成長を背景とした個人所得の上昇、人口の増加などにより中期的には牛肉消費の増加が予想されている。このため、韓国内での牛肉生産の増加にもかかわらず、需要を満たすための牛肉輸入は引き続き増加するとみている。

韓国市場での豪州産牛肉の輸入需要は、2003年の米国のBSE発生による米国産牛肉の輸入停止以降大きく高まり、2006年の輸出量は前年比40%増の15万トン(船積み重量ベース)と過去最高を記録した。しかし、今後は、韓国市場で米国産牛肉の輸入が拡大することに従い、豪州産の優位性は徐々に低下するとみている。

中期見通しとしては、米国産牛肉の輸入が増加することで韓国に対する豪州産牛肉の輸出量は徐々に後退し、2011/12年度には、2006/07年度比で28%減の11万5千トンまで落ち込むとしている。

:米国市場ではウルグアイとの競争が激化、中期的には輸出増

:米国市場ではウルグアイとの競争が激化、中期的には輸出増

2007年の米国市場の見通しとして、米国の肉牛生産農家段階での牛群再構築が進み、と畜頭数の減少が予想されることで牛肉価格の上昇が見込まれている。この結果、牛肉の輸入需要は拡大するとみている。一方、このような状況にもかかわらず、2007/08年度の米国向け豪州産牛肉の輸出予測は減少としている。これは、豪州でのと畜頭数減少による輸出単価の上昇、また、南米の牛肉輸出国ウルグアイとの競合が要因として挙げられている。ウルグアイの牛肉輸出は、2006年に入りアルゼンチンの牛肉輸出の停止やブラジルの口蹄疫発生による代替需要を背景に価格上昇を招いたが、今後は、代替需要の緩和や生産増に伴う価格の低下が予想されている。このため、2007/08年度の豪州からの米国向け牛肉輸出量について、前年度比5%減の27万トンとしている。

中期見通しとして、豪州での肉牛価格の低下に伴い米国向け輸出は徐々に増加するとみており、2011/12年度には、2006/07年度比24%増の35万5千トン台への回復を期待している。

主要市場への牛肉輸出見通し

| −2006/07年度の干ばつの状況−

2006年後半から続く干ばつは、毎年、豪州国内のどこかで何らかの干ばつが報告される中でも、100年に一度の規模といわれるほど、その被害は拡大している。今回の干ばつは主に、東部州(クイーンズランド(QLD)州南部、ニューサウスウェールズ(NSW)州、ビクトリア(VIC)州、南オーストラリア州)を中心に広がり、畜産や酪農業、穀物生産などに大きな被害をもたらしている。放牧生産が主体の肉牛生産農家では、干ばつにより放牧環境が悪化したことから肉牛の出荷を余儀なくされ、牛群を維持することが困難な農家も多くなっている。また、干ばつによる穀物収量の大幅な低下に伴い飼料穀物や粗飼料の価格が高騰したことで、放牧から粗飼料などの給餌へと動いた生産農家にとっては、経営を圧迫する大きな要因となっている。

|

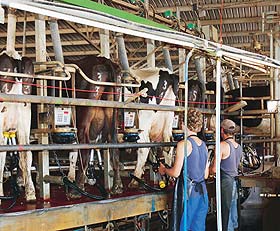

2 酪農産業の見通し

頭数:乳牛飼養頭数は大幅減、干ばつ以前への回復は2010/11年度以降

今回(2006/07年度)の干ばつは、酪農産業全体にも大きな衝撃を与えている。

乳牛の飼養動向を見ると、豪州の生乳生産の6割以上を産出するVIC州では、長年、放牧を主体とした低コスト生産が酪農経営の主体であったが、南部地方を中心に、干ばつで放牧条件が悪化したことから飼養頭数を削減する動きが進んでいる。干ばつの被害が伝えられ始めた当初、酪農家の一部は、近隣タスマニア州への乳牛の移動や、他国への生体輸出を行うなど、対応を行っていた。

しかし、干ばつの被害が拡大に向う中でこれらの取り組みも限界に近づくと、高騰する粗飼料価格に経営が耐え切れず、乳牛の早期とうたや粗飼料給餌量の削減など、酪農経営を最低限維持するための取り組みへと移っている。また、廃業を決断するなどの動きも出始めている。

このため、2006/07年度の乳牛飼養頭数は、前年度比5.4%減の194万頭、頭数にして11万頭の減少が見込まれている。今後、長引く干ばつにより乳牛飼養頭数の減少傾向に歯止めが掛からないとすることで、2007/08年度はさらに190万頭まで減少としている。

中期見通しとしては、乳牛の飼養頭数が干ばつ以前の水準まで回復するためには、放牧など飼育環境の改善や後継牛の確保などにかなりの時間を要するとみており、予測では2010/11年度以降としている。

干ばつ以前の放牧風景(NSW州)

乳用牛飼養頭数の見通し

生産:かんばつ以前の水準回復は、2011/ 12年度との予測

2006/07年度の生乳生産は、干ばつの影響から前年比10%減となる90億5千万リットルを見込んでいる。また、翌2007/08年度は、頭数回復の遅れなどからより減少が見込まれ、前年度比3%減の88億リットルまで下がるとしている。

今後の生乳生産については、2007/08年度以降の気象条件が平年並みに回復すると仮定した場合、放牧環境の改善や乳牛飼養頭数の増加により2008/09年度から増加に転じ、2011/12年度には、干ばつ以前の生産水準である106億リットルまでの回復を見込んでいる。今後、生乳価格の上昇などを背景に酪農家の規模拡大や新たな投資に伴い乳牛の飼養頭数増加が期待できることで、中期的には上昇基調で推移するとみている。

しかし一方では、今後の気象変化や今回の干ばつにより加速した酪農家の離農、また、水資源の確保問題などさまざまな不安定要素もあり、十分な生産水準を確保できるのかは不透明な状況といえる。

乳製品の生産動向については、限られる生乳生産を有効的に活用するため、より収益性の高いチーズや粉乳製品の生産に比重が置かれるとしている。海外市場に目を向けると、主要乳製品輸出地域であるEUでの生乳生産の減産予測などから国際市場への乳製品供給量は限られるとしており、一方で、乳製品に対する国際需要は引き続き高いとの見方である。特に、アジア、ブラジル、ロシアなどではチーズに対する需要は高く、また、EUでの減産に伴い粉乳製品の供給不足も懸念されている。このため、豪州では、今後、数年をかけて、これらの製品を中心とする生産体系への変化を予想している。

回復の遅れが懸念される生乳生産(VIC州)

品目別乳製品生産の見通し

価格:2007/08年度の生乳価格は上昇の見込み

2007/08年度の豪州の生乳価格について、干ばつの影響による生乳生産の減少などから前年度比6%高のリットル当たり34.7セント(35円)に上昇するとみている。一方、乳製品の国際価格については、EUでの生乳生産量の減少が予測される一方、乳製品に対する国際需要は引き続き高いことから上昇基調が続き、これに伴い豪州の輸出価格も堅調な推移を予測している。これは、豪州の酪農家にとって、生産者価格の上昇をさらに後押しする要因となる。

中期的な生乳価格を見ると、短期的には上昇基調で推移するものの、今後、新興酪農国での生乳生産の拡大に伴い、世界の乳製品需給は緩和傾向に向かうとの見方がある中で、2009/10年度を境に減少に転じ、2011/12年度には、2006/07年度とほぼ同じ水準となるリットル当たり33豪セント台に落ち着くとみている。

生乳生産量と乳価の見通し

供給の減少で価格は上昇基調、酪農新興国からの新規輸出を期待

主な乳製品の国際価格は、2007/08年度から2008/09年度にかけて、世界的な需要の高まりを背景に引き続き高価格帯での推移を予測している。

2006年後半から続く乳製品価格の上昇は、世界的な乳製品需要の高まりに反し、主要輸出3カ国(EU、ニュージーランド(NZ)、豪州)での乳製品生産の減少による供給減が背景にある。

世界最大の乳製品供給国(地域)であるEUでは、共通農業政策(CAP)の改革により生乳生産が減産へと向かう中で、2006年は、酪農地域の多くで熱波や干ばつによる生乳生産の減少が報告されている。また、豪州での干ばつの影響、NZでも主要酪農地域の一部で、雨量の減少による生乳生産への影響が伝えられている。

一方、今後、国際市場への供給として、乳製品輸入量の減少につながる中国での生乳生産の拡大、また、アルゼンチン、ウクライナなど酪農新興国からの新たな供給が期待されている。

個人所得の増加で乳製品需要はおう盛、中期見通しで価格は下降局面に

東南アジア各国、ロシア、中東、北アフリカなどの地域では、経済成長に伴い個人所得が上昇することで、乳製品に対する需要は引き続き高くなるとみている。このため、豪州での生乳生産減などの影響で、短期的には世界市場でのバランスが崩れることから、需給はひっ迫化するとみている。

乳製品需給に関する中期見通しとして、世界的な需要は引き続き高いとしながらも、主要酪農国での生乳生産の増加が見込まれることや、中国やインドなど新興酪農国での生産拡大が期待できることで乳製品輸入の減少が予想されることから、需給は緩和に向い、価格は下降局面に移るとみている。

チーズ生産に比重、生産減から粉乳類の価格は上昇

乳製品価格の状況をみると、チーズがほかの乳製品(バターや脱脂乳粉など)と比較して需要が高いことから、主要乳製品輸出国の生産体系はチーズに比重を置いた型になりつつある。一方で、これらの国々がチーズ生産に力を入れることで、結果として粉乳製品の生産が減少傾向に向い需給バランスの乱れを招き、粉乳製品の価格上昇につながっている。一方、バターについては、一人当たりの消費量の伸び悩みから価格は弱含みで推移するとみている。

輸出:豪州の乳製品輸出は低下、中期的にはゆっくりと回復

干ばつによる生乳生産量減少の結果、乳製品の生産・輸出量はともに減少し、2006/07年度の乳製品総輸出額は、前年度比16%減となる22億ドル(2,222億円)を見込んでいる。同年度の品目別の輸出数量見通しでは、バターの対前年度比22%減を筆頭に粉乳製品はいずれも2ケタの減少を見込んでいるほか、チーズも同9.4%減を予想している。

2007/08年度以降、乳製品生産の回復は遅れるものの、需給動向を反映した乳製品価格の上昇などから総輸出額は少しずつ増加するとみており、2011/12年度には26億ドル(2,626億円)に達するとしている。

| −酪農生産の拡大は、水資源の確保がカギ−

2006年から続く干ばつは、酪農産業への影響が最も深刻との声も出ている。中でもVIC州北部からNSW州南部のかんがい地域に発達した酪農地域では、干ばつにより水の取水規制が強化されたことで放牧地への水散布がままならず、生乳生産が大幅に減少するなど酪農経営への影響は深刻となっている。また、この地域を含め、実質的に豪州の主要酪農地帯の全域では、牧草の生育が阻害され、酪農生産を維持するために必然的に高騰する粗飼料の購入を余儀なくされるなど、経営環境は悪化している。

|

3 穀物生産の見通し(短期見通しから)

豪州の穀物生産は、は種期の降雨状況により作付面積が左右され、また、その後の降雨量で生産も大きく変動する。このため、前年度が大幅な減産であっても、気象状況により、翌年度は大豊作となる場合が多々発生する。このため、今回の予測では、全体の穀物作付面積について、中期見通しで若干の増加としていることから、ここでは、生産、価格、輸出について、いずれも短期見通しのみを取り上げたい。

生産:冬、夏穀物ともに大幅減、2007/08年度は回復を期待

冬穀物生産の大幅な減産を招いた2006/07年度の厳しい干ばつは、夏穀物の生産にも影響を及ぼしている。代表的な夏穀物であり、家畜用飼料としての利用も多いソルガムを例に取り上げると、は種時期となる2006年12月の降雨量が例年に比べ極端に少なかったことで、生産の中心となるNSW州北部とQLD州の作付面積は、前年度比52%減の42万7千ヘクタールと大きく縮小した。また、中部QLDを除くほとんどの地域では、作付け後の降雨不足により生育状況が悪化し、生産への影響が生じている。この結果、2006/07年度のソルガム生産量は、前年度比51%減の99万6千トンが見込まれている。

一方、冬穀物の動向を見ると、豪州では、穀物と肉畜生産とを兼業する農家が多く、今回の干ばつによりこれらの農家では、肉牛をはじめとする肉畜の飼養頭数を大幅に削減したことから、短期的に農家経営を改善するための手段として、冬穀物の作付面積拡大の動きが予想されている。代表的な冬穀物である小麦では、2007/08年度の作付面積は前年度比17%増の1,300万ヘクタール、生産量は同154%増の2,498万トンが見込まれている。

彼方まで広がるソルガム畑(QLD州)

小麦の生産見通し

価格:穀物価格は低下の見通し

2006/07年度の干ばつによる豪州での穀物生産の減少は、世界的な小麦の備蓄量に影響を与えたことで、穀物の国際価格上昇の引き金になったとされている。2006/07年度の小麦のプール価格※(指標品種となるAPW:オーストラリアン・プレミアム・ホワイトの取引価格)を見ると、前年比27%高のトン当たり242ドル(2万4千円)と予想されている。また、飼料用大麦およびカノーラの価格についても、それぞれ前年比44%高のトン当たり270ドル(2万7千円)、同47%高のトン当たり567ドル(5万7千円)としている。

2007/08年度の価格動向については、生産量が大幅に改善するとの見通しから、全般的に穀物価格の下落が予想されており、小麦のプール価格はトン当たり216ドル(2万2千円)と前年に比べて11%低下するとみている。また、飼料用大麦、キャノーラについても、それぞれ25%、20%の低下を見込んでいる。

※一般的に小麦の価格(生産者販売価格)については、出荷時に暫定価格が示され、その後、AWBやグレイン・コープなど穀物出荷先での最終的な収益が確定した時点で、その利益を割り戻したプール価格の提示となり、出荷数量に応じて支払い金額が確定する。

輸出:小麦、大麦ともに輸出拡大を予測

代表的な穀物である小麦について、2006/07年度の輸出状況を見ると、前年度比16%減の1,268万トンが見込まれている。これは、同年度の小麦生産が大幅に減産となる中で、在庫量を大きく取り崩すことで輸出需要に対応する形となっている。2007/08年度の輸出見通しについては、生産拡大の予想を受けて輸出量は前年度比24%増の1,566万トン、輸出額は同18%増の36億9千万ドル(3,727億円)と予想されている。

2006/07年度の大麦の輸出状況については、小麦同様、前年度比40%減の310万トンが見込まれている。一方、2007/08年度の輸出見通しについては、生産量が拡大するとの見通しから輸出量は前年度比48%増の460万トンと干ばつ以前の水準にまで回復し、総輸出額も12億ドル(1,212億円)に達するとみている。

穀倉地帯での小麦生産(NSW州)

おわりに

2002/03年度の大規模な干ばつの影響から抜けきらない中で発生した今回(2006/07年度)の干ばつは、その規模が広がるにつれ、農村地域での被害状況の大きさが報告されている。中でもNSW州では、州面積の実に9割以上が干ばつ地域を示す例外的環境(EC)地域に認定されるなど、東部各州の状況は一様に厳しいものとなった。農村部では、経営悪化に伴う離農が加速したことで、地域社会の形成が困難な場所も出てきている。一方で、干ばつの被害を免れた地域では、農畜産物の価格上昇を背景に生産規模の拡大を図るなど、二極化の状況ともなっている。

豪州連邦政府は、干ばつの支援対策として総額9億ドル(909億円)に上る支援策を講じ、農業・農村社会への影響を和らげようと努めている。また、水資源確保のため、10年間にわたり100億ドル(10,100億円)の資金を投じる計画もある。2007年に入り、干ばつの原因とされる南米沖の太平洋で発生したエルニーニョ現象の終結が伝えられたことで、今後の気象状況は改善の予報が出されており、早急な干ばつの沈静化が期待されている。

今回の農業観測会議で報告された短・中期見通しでは、干ばつの被害は大きいものの、中期的には畜産、酪農分野ともに生産は上昇の見通しとしているが、しかしこれは、あくまで今後の気象状況の変化を考慮に入れていないものである。牛肉や乳製品、穀物などの農畜産物は、豪州にとって主要輸出品目となっているが、地球規模での温暖化問題が注目される中で今後の気象状況に対する不安定要素も数多く、徐々にその将来性は薄らぎ始めている。

参考資料:Outlook 2007−農業観測会議

ABARE「Australian Commodities」