1 はじめに

韓国の食肉需給は、日本と同様に、輸入濃厚飼料による国内生産と輸入食肉によりバランスをとっている。

本誌では、ここ10年程度の牛肉、豚肉、鶏肉の需給動向を中心に、日本との違いと自由貿易協定(FTA)締結国からの輸入動向について分析し、報告する。

2 韓国の畜産の概要

(1)生産動向および輸入動向

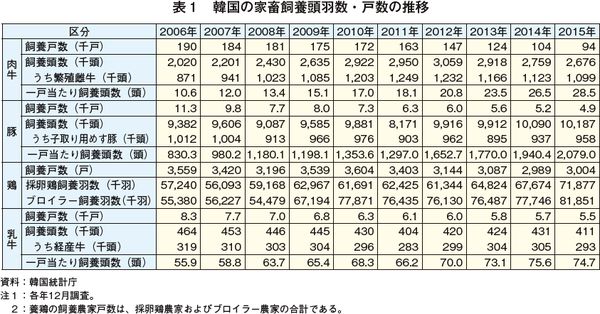

韓国の畜産農家戸数は、高齢化による離農、担い手不足などにより年々減少傾向で推移しているものの、政府による畜産業の近代化に向けた支援もあり、経営規模は拡大している。肉牛および乳牛の飼養頭数は横ばいから減少傾向にあるものの、豚および鶏の飼養頭羽数は増加傾向で推移している(表1)。

また、韓国も日本と同様に、自国の生産のみでは、国内の需要を満たすことが出来ないことから、畜産物の輸入により需要を賄っている。

韓国には、日本の政令指定都市に当たる8つの特別市・広域市と日本の県に当たる9つの道が置かれている(図1)。

地域別の飼養頭羽数を見ると、表2の通りであり、肉牛は、慶尚北道や全羅南道などで多く飼養されているのに対し、乳牛、豚および鶏は、京畿道や忠清南道など、大消費地であるソウルに近い地域で多く飼養されている。

また、畜産物の生産量および輸入量を、牛肉、豚肉および鶏肉のそれぞれで見てみると、以下の通りである。

ア 牛肉

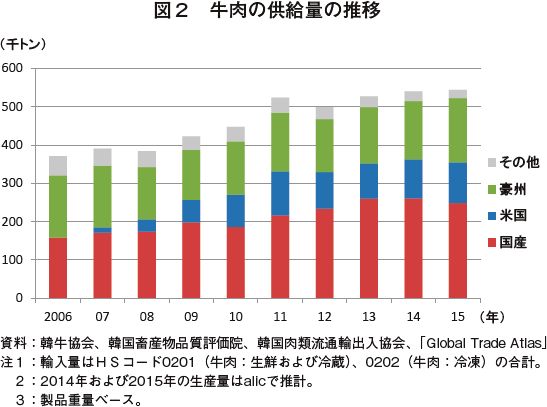

国内の牛肉需要の増加に伴い、生産量は増加傾向で推移してきたが、2014年は前年並みとなり、2015年は、飼養頭数減少に伴い減少している(図2)。

輸入量は、概ね増加傾向で推移してきたが、2012年以降はほぼ横ばいで推移している。BSE発生の影響により2003年から輸入が停止された米国産牛肉は、2007年から輸入が再開され、2011年までは急速に輸入量を伸ばしたものの、2012年以降は伸び悩んでいる。一方で、2014年12月にFTAを締結した豪州からの2015年の牛肉輸入量は、冷凍牛肉を中心に前年比10%増となっており、同年の米国のおよそ1.6倍となっている。

イ 豚肉

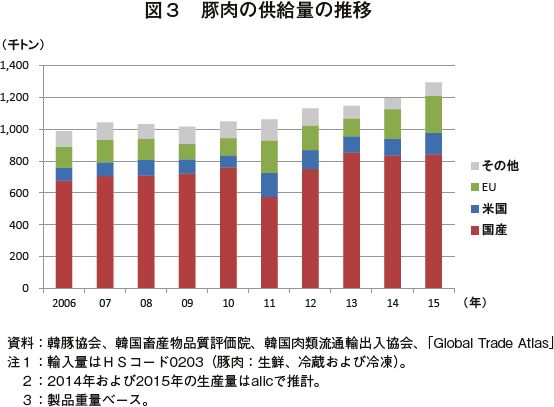

豚肉の生産量は、韓国国内での口蹄疫発生の影響により2011年に大きく落ち込んだものの、翌年には回復し、2012年、2013年と増加傾向で推移してきた。最近は、アウトドアブームによるバーベキュー需要で豚肉の消費が増加しており、それに伴い国産豚肉の消費は増加傾向で推移していることから、生産量も概ね増加基調にある(図3)。

輸入量は、国内生産の不足を補う形で、年によって変動している。2015年の輸入量は、前年比約25%増となっており、FTAを締結しているEUおよび米国などからの輸入が増加している。

ウ 鶏肉

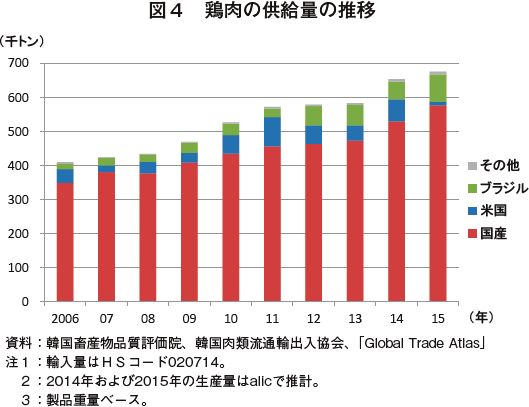

鶏肉の生産量は、2006年に高病原性鳥インフルエンザ(H5N1亜型)の発生により一時的に落ち込んだが、近年は増加基調にある(図4)。

輸入量は、国内生産不足を補う形で、年によって変動している。主な輸入先は、日本と同様にブラジルと米国であるが、2014年12月に米国で発生した鳥インフルエンザの影響を受け、2015年の同国からの輸入量は前年比84%減と大きく減少している。

なお、現地報道によると、現在停止しているタイ産鶏肉の輸入は、2016年中頃には再開される見通しとされている。

(2)消費動向

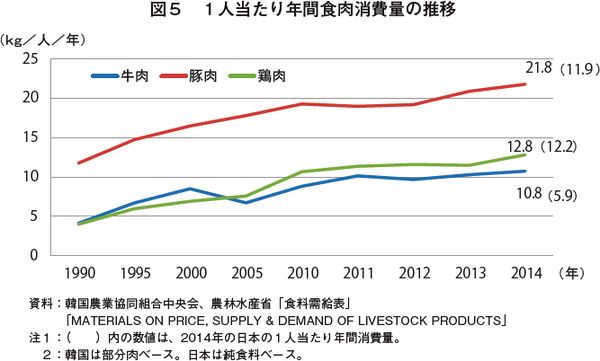

韓国の1人当たり年間食肉消費量を見ると、牛肉、豚肉および鶏肉いずれも増加傾向で推移している(図5)。

食肉消費に占める割合は、豚肉が48%と最も多く、2014年の年間消費量は21.8キログラムと、日本の同11.9キログラムの1.8倍程度となっている。次いで多いのは鶏肉で、同12.8キログラムと、日本の同12.2キログラムと同程度となっている。また、牛肉は同10.8キログラムと食肉消費に占める割合は最も小さいが、日本の同5.9キログラムの1.8倍程度となっている。

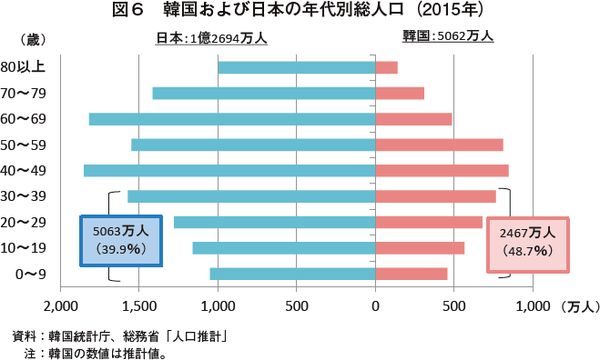

韓国の人口は、現在も増加傾向で推移しており、年齢別人口構成を見ると、40歳未満の割合が、日本では4割弱であるのに対して、韓国では5割弱となっている(図6)。今後、日本と同様に高齢化が進むと考えられるが、もうしばらくは、韓国の畜産物消費は増加すると考えられる。

(3)日本との比較(生産規模、自給率)

ア 生産規模

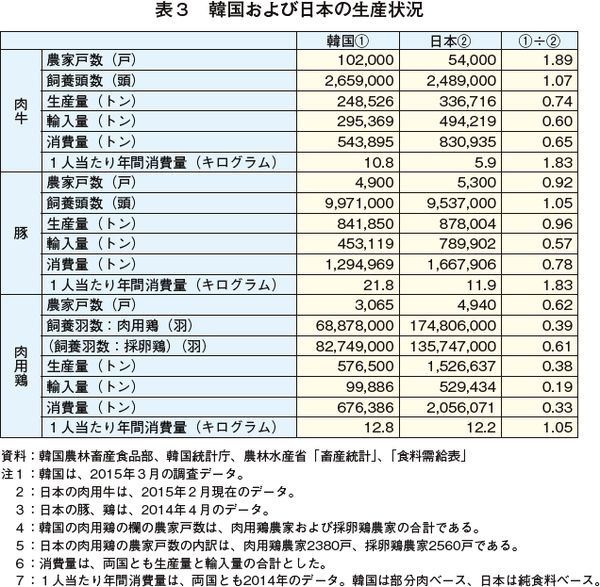

(1)肉牛

韓国の肉牛農家戸数は、10万2000戸と日本の1.9倍であるが、飼養頭数は日本と同程度の266万頭であり、1戸当たり飼養頭数は26頭(日本46頭)と小規模である。

また、牛肉生産量は、1頭当たりの生体重が少ないため、24万9000トンと日本の7割程度となっている。

(2)豚

韓国の養豚農家は、4900戸と日本の9割程度で、飼養頭数は日本と同程度の997万頭であり、1戸当たり飼養頭数は日本より若干多い2035頭(日本1799頭)となっている。

また、豚肉の生産量は、84万2000トンと日本と同程度となっている。

(3)肉用鶏

韓国の養鶏農家戸数(肉用および採卵用を含む)は3065戸となっている。肉用鶏の飼養羽数は6888万羽、鶏肉の生産量は、57万7000トンといずれも日本の4割程度となっている(表3)。

イ 自給率の推移

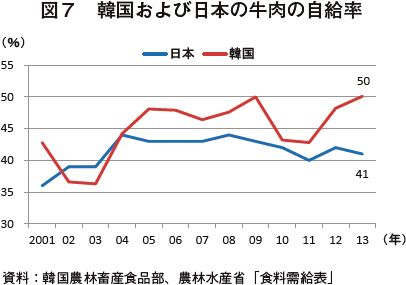

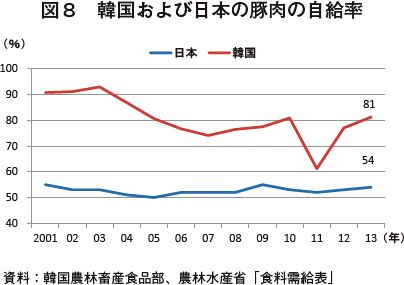

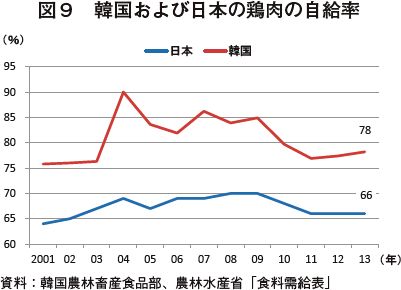

韓国では、輸入食肉は国産品と比較して安価であり、外食や加工品を中心に需要が高い。食肉の自給率は、近年、牛肉および豚肉が低下傾向で推移しているが、鶏肉は上昇している。政府が公表している直近の資料(2013年)では、牛肉50%(図7)、豚肉81%(図8)、鶏肉78%(図9)と、いずれも日本より高くなっている。

3 韓国の飼料需給の動向

(1)畜種別配合飼料の生産状況

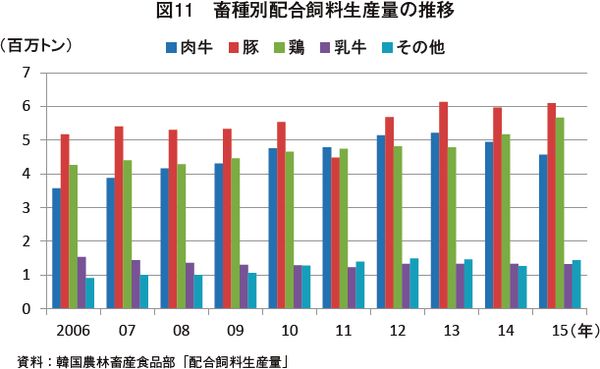

韓国の配合飼料の生産量は、家畜飼養頭羽数の増加とともに増加している。2011年の口蹄疫発生の影響を受け、生産量は一時的に減少したものの、2015年は初めて1900万トンに達した。これは、日本の生産量の約8割程度の水準である(図10)。

配合飼料の生産状況を畜種別に見ると、豚肉の生産量が最も多いこともあり、養豚用配合飼料が最も多い。次いで、2014年からは、鶏の飼養羽数の増加に伴い、養鶏用が肉牛用を上回っている(図11)。

鶏の飼養羽数が増加している要因について大韓養鶏協会では、インテグレーション化の進展に伴い、各社が生産規模拡大を図っており、増羽が進んだ結果であると見ている。

また、このような大規模な生産を行っている企業は、飼料会社を設立、または買収により、系列化することで、飼料を安価に購入している。

さらには、国内最大手の鶏肉企業は、最近、海運会社を買収し、飼料原料の調達から系列化を行いさらなるコスト削減に努めている。

(2)配合飼料の原料構成

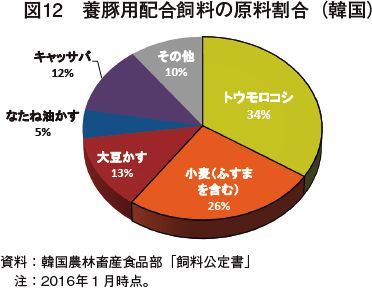

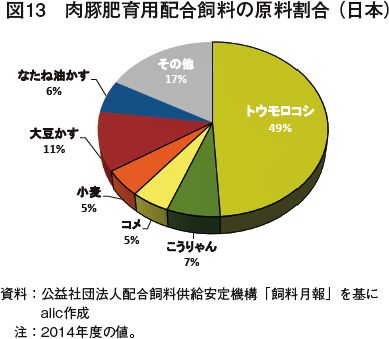

韓国における配合飼料の原料構成を見ると、日本とは大きく異なっている(図12、図13)。

ここに示したのは、養豚用配合飼料の飼料原料の配合割合で、韓国農林畜産食品部の「飼料公定書」に例示されたものと、日本で実際に行われている配合割合を比較したものである。「飼料公定書」は、韓国の飼料管理法に基づく告示であり、配合飼料を製造する場合の標準的な配合割合を例示している。ここで示された配合割合は、各飼料メーカーが遵守する必要があるものではないが、同国の標準的な配合割合を示しているとされる。例示は畜種別にされており、例えば、養豚用ではかす類の割合が高いなど、畜種別の特徴が現れている。また、定期的な見直しも行われている。

なお、日本の配合飼料原料の特徴としては、およそ半分をトウモロコシが占め、これにその代替となるこうりゃんなどを加えると6割に達する点が挙げられる。

これに対し、韓国では、品質よりも価格を重視するため、日本ではあまり利用されないキャッサバを利用するなどの特徴がある。

さらに、表4の通り、韓国の配合飼料の原料割合を全畜種合計で見ると、2010年から2013年まではトウモロコシの輸入価格が高かったことから、小麦の使用割合が12%〜17%と高い水準にあった。しかしながら、2014年にはトウモロコシの輸入価格が下落したこともあり、小麦の使用割合が7.7%まで下がっており、トウモロコシの割合を上げて小麦の割合を下げるなど価格の安い輸入原料にシフトする動きが見られる。

このように、主原料であっても輸入価格の変動に応じて使用量を増減させ、配合割合を大きく変更することは、韓国の配合飼料に見られる大きな特徴の一つである。

また、韓豚協会は、飼料価格をさらに抑えるため、生産者に対し、原料価格の安い油かす類を多く配合した飼料を推進している。

これは生産者の配合飼料に対するこだわりや、飼料の差別化により畜産物を銘柄化する動きが少ないため、出来ることと言える。

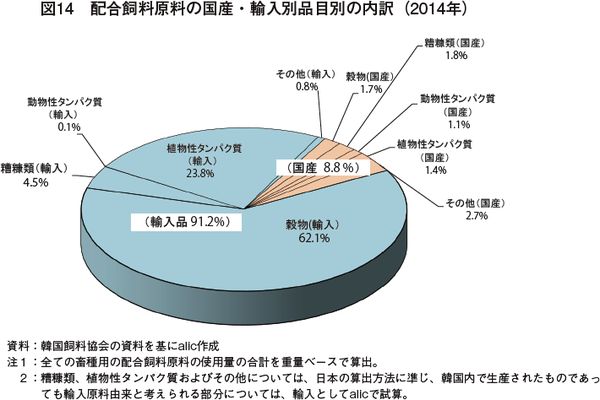

(3)配合飼料の自給率

韓国の配合飼料原料の国産・輸入品の内訳を全畜種合計で見ると、重量ベースの国産原料の割合は8.8%となっている。日本の配合飼料の国産割合はカロリーベースで14%となっており、直接の比較は困難だが、概ね日本と同様の自給率と推計される。(図14)。

4 配合飼料原料の輸入動向

前述の通り、韓国は配合飼料原料の多くを輸入に依存しているが、原料価格の状況に応じて、輸入先国や原料を柔軟に変更している。主な飼料原料の輸入価格と輸入先国の近年の動向は、以下の通りである。

(1)飼料用トウモロコシの輸入動向

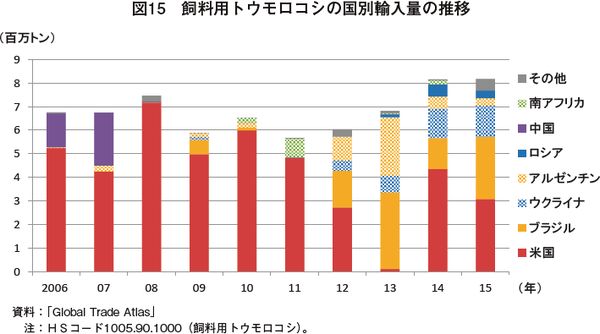

2015年の飼料用トウモロコシの輸入量は817万トンで、うち米国産が308万トン、ブラジル産が264万トン、ウクライナ産133万トンなどとなっている(図15)。

2006年以降の飼料用トウモロコシの輸入動向を見ると、2006年から2008年まで増加傾向で推移し、輸入先の大半を米国と中国が占めていたが、2008年にトウモロコシ価格が高騰したことで、2009年以降の輸入量は減少傾向となり、輸入先についても、米国からの輸入量を減少させ、価格の安いブラジルおよびアルゼンチンの南米諸国やウクライナに切り替えている。

その後、2012年以降の輸入量は増加傾向で推移してきたが、2012年6月末の米国の干ばつによるシカゴ相場の高騰を受け、調達先を南米諸国およびウクライナに大きく切り替えた結果、2013年の米国からの輸入量は、わずか10万トンにまで減少した。

2014年は、トウモロコシの価格が下落してきたことから、米国からの輸入量は436万トンと前年の40倍以上に回復している。

(2)飼料用小麦の輸入動向

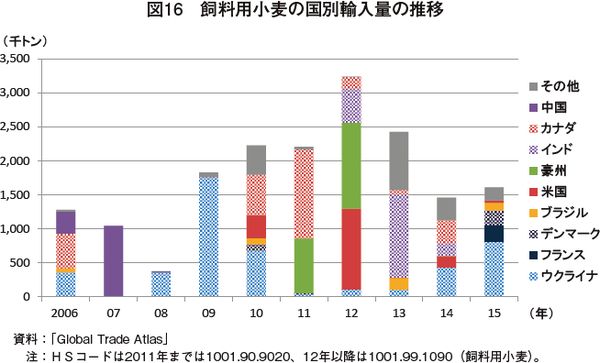

2015年の飼料用小麦の輸入量は161万トンで、うちウクライナが81万トン、フランスが24万トン、デンマークが21万トンなどとなっている(図16)。

2006年以降の飼料用小麦の輸入動向を見ると、まず、2006年の主な輸入先はカナダ、ウクライナおよび中国であった。輸入量は2006年の128万トンから2008年には原油価格の高騰による穀物価格の上昇を受け、37万トンまで大きく減少している。

2009年は、ウクライナからの輸入が急増し、176万トンと前年の5倍程度に達したが、ウクライナが、2010年10月から自国の不作を理由に輸出を1年間制限したため、2010年以降の同国からの輸入が急減した。このため、同年以降、カナダ、米国および豪州からの輸入量が増加した。

また、2012年には、トウモロコシの取引価格が高騰したことから、比較的安価であった小麦の輸入量は前年比47%増の324万トンと大幅な増加となった。翌2013年も2011年よりも約10%多い水準の輸入量があったが、2014年以降は、トウモロコシの価格が下落してきたことから、2014年の小麦の輸入量は145万トンまで減少したが、ウクライナ産の輸入量は42万トンと再び増加に転じた。

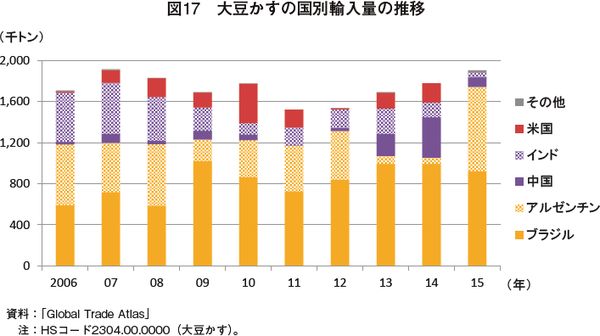

(3)大豆かすの輸入動向

2015年の大豆かすの輸入量は190万トンであり、主な輸入先は、ブラジルが92万トン、アルゼンチンが82万トンなどとなっている(図17)。

2006年以降の大豆かすの輸入量の動向を見ると、ブラジル産は、毎年一定の輸入実績があるものの、米国産の輸入量は輸入価格が下がった2010年などは増加したが、輸入価格が上昇すると減少するといった傾向が見られる。アルゼンチンからは比較的安定した輸入があったが、2013年、2014年は同国による輸出税の影響により激減した。

(4)飼料原料の調達方法

このように、韓国では飼料原料となる穀物の種類や輸入先を価格に応じて柔軟に変更していることから、これにより配合飼料価格を抑えていることが分かる。

この背景として、韓国は、先物市場におけるリスクヘッジを狙った長期契約型の取引ではなく、スポット的な現物取引を中心としていることが挙げられる。また、韓国飼料協会によると、その調達方法に国際入札方式を採用しており、飼料メーカー自らが、海外の大手穀物メジャーの韓国内の代理店に入札参加を募り、入札を行って契約するといった方式が中心となっている。

韓国では、飼料会社と穀物メジャーとの間を取り持つ商社が存在しないため、飼料メーカー自らが、海外の大手穀物メジャーと取引を行うようになっている。

5 おわりに

韓国では、食肉の需要が横ばいから微増傾向で推移していることから、このパイを国産品が占めるのか、輸入品が占めるのかの競争になっている。このため、生産者は規模拡大によるコスト削減や生産資材費の削減に努めると共に、ブランド化・高付加価値化による価格維持、国産食品の認知度向上のためのPRなどに努めているところである。

我が国にとっても、貿易自由化の進む中で国産食肉の需要維持、消費拡大に向けて、取り組む韓国から学ぶべきところは多い。