1 はじめに

豪州は世界第4位の乳製品輸出国である。生乳生産量は日本の1.3倍程度であるが、人口が2400万人と日本の2割程度であることから、国内生産量の4割程度を輸出に仕向けている。日本は豪州にとって金額ベースで第1位の乳製品輸出先国である一方、豪州は日本にとってチーズ、脱脂粉乳など主要な乳製品の安定的な輸入先国となっている。豪州の生乳生産、ひいては乳製品生産の動向は、日本の乳製品需給に少なからず影響を与えるものであり、注視していく必要がある。

豪州の酪農生産は放牧主体であり、比較的低コストで生乳を生産することで、国際競争力を維持している。一方で、放牧中心の経営は気象条件に大きく左右されるため、直近においては2014年から2015年にかけて発生した干ばつにより、乳牛の淘汰が進み、生乳生産量は減少した。干ばつに加えて、最近では乳製品の国際取引価格の低下を受け、生産者乳価も低迷しており、豪州の酪農家は非常に厳しい経営環境にさらされている。

本稿では、低迷する生産者乳価への酪農家の対応に焦点をあて、本年9月に実施した現地調査を踏まえつつ、現状と今後の見通しについて報告する。

なお、本稿中の為替レートは、1豪ドル=82円(2016年10月末日TTS相場81.59円)を利用した。

2 酪農家を取り巻く状況

(1)生乳生産

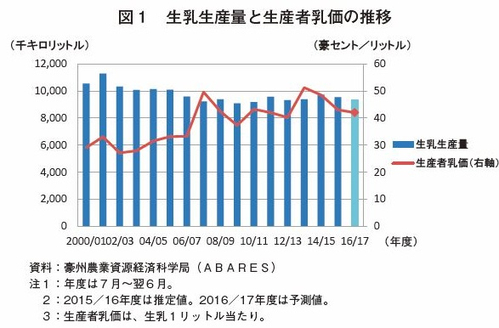

豪州の生乳生産量は、1980年ごろから増加してきたが、2001/02年度(7月〜翌6月。以下同じ)をピークにその後は減少傾向で推移している(図1)。減少の大きな要因の一つは干ばつである。干ばつは、2002年に発生し、その後も2006〜08年、2012〜14年、2014年〜15年と発生し、生乳の増産を妨げてきた。そのため、酪農家は、度重なる干ばつに対応するべく、濃厚飼料の補助的な給与を行うようになり、放牧主体の低コスト生産が強みであった豪州の酪農は、生産コストの半分近くを飼料費が占めるようになった。

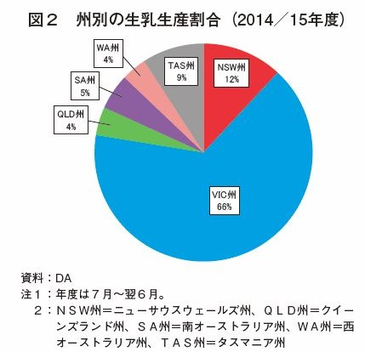

また、生乳生産量を地域別に見ると、ビクトリア(以下「VIC」という)州が豪州全体の3分の2を占める主産地となっている(図2)。

(2)乳価と乳製品国際取引価格

豪州の生産者乳価は、乳業メーカーが地域ごとに設定する(注1)。酪農家は、各乳業メーカーが新年度開始前に提示する生産者乳価や諸条件を勘案して、どの乳業メーカーに生乳を供給するかを決定することができる。各乳業メーカーが定める生産者乳価は、乳製品の国内取引価格に加えて輸出価格(乳製品国際取引価格と為替相場)の動向による影響を受けやすい。

乳製品の国内取引価格は比較的安定しているが、輸出価格は、世界的な乳製品需給や為替相場の変化により大きく変動する傾向にある。

乳製品国際取引価格は、アジアを中心とした世界的な乳製品需要の増加により、2002年以降上昇傾向で推移してきた。その影響を受けて豪州の生産者乳価も2002/03年度以降2013/14年度まで上昇傾向で推移してきた。

(注1) 生産者乳価の決定方法については、畜産の情報2015年1月号「豪州の生乳取引の仕組みと乳業メーカーの動向」を参照されたい。

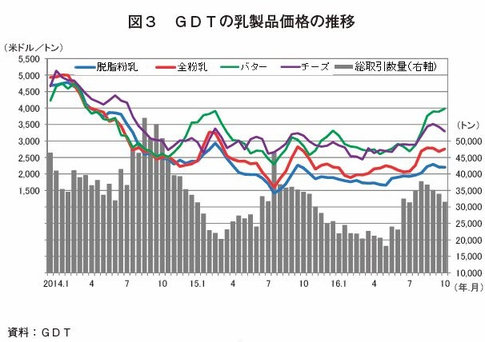

しかし、乳製品国際取引価格の指標の1つとされるグローバルデーリートレード(ニュージーランド(NZ)のフォンテラ社主催の電子オークション、月2回開催。以下「GDT」という)の平均取引価格の推移を見ると、2014年以降、脱脂粉乳、全粉乳、バターおよびチーズといった主要品目のすべてにおいて下落している(図3)。

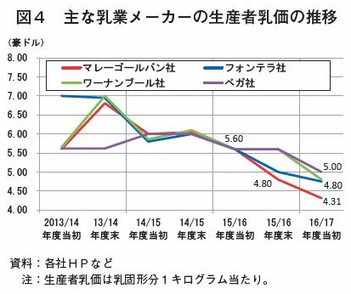

これは、中国の乳製品在庫の増加に伴う輸入需要の減退やロシアの西欧諸国からの禁輸措置などにより世界的な需要の減退が見られる一方、EUのクオータ制の廃止に伴う生乳生産量の増加などにより供給過剰となっていることが要因である。このような状況を受け、豪州の最大手酪農協系乳業メーカーであるマレーゴールバン(以下「MG」という)社は、2016年4月、2015/16年度の生産者乳価を、年度当初に示した乳固形分1キログラム当たり5.6豪ドル(459円)から同4.75〜5.00豪ドル(390〜410円)へ引き下げると発表し、酪農業界に大きな衝撃が走った。また、MG社に次ぐ豪州第2位の乳業メーカーであり、NZ最大手の酪農協系乳業メーカーであるフォンテラ社も、MG社に追随し、生産者乳価を年度当初の同5.6豪ドル(459円)から同5.0豪ドル(410円)へ引き下げた(図4)。

さらに、主要乳業メーカーは、2016/17年度当初についても、軒並み前年度よりかなり低い生産者乳価を提示した。特に、MG社が提示した同4.31豪ドル(注2)(353円)は、他社に比べて著しく低い水準となっている。

なお、8月以降、GDTにおける乳製品取引価格が上昇し、乳製品国際取引価格が回復の兆しを見せていることなどから、MG社は9月、生産者乳価を同4.6豪ドル(377円)に改定し、さらに10月、同4.86豪ドル(399円)まで引き上げた。その他の乳業メーカーについても、10月末現在、フォンテラ社は同5.1豪ドル(418円)、ワーナンブール社は同5.0豪ドル(410円)まで引き上げを行っている。

(注2) MG社の2016/17年度の乳固形分1キログラム当たりの生産者乳価4.31豪ドルは、後述する緊急支援策により同4.45豪ドルから0.14豪ドルを控除した価格。

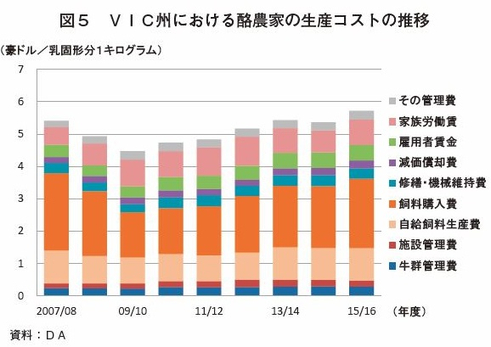

(3)生乳生産コスト

デーリーオーストラリア(以下「DA」という)が毎年公表している、VIC州の酪農家の生産コストを見てみると、2015/16年度の乳固形分1キログラム当たりの生産コストは5.72豪ドル(469円)となっている(図5)。

この内訳を見ると、飼料費(飼料購入費および自給飼料生産費)が半分を占めている。この調査に基づく乳固形分1キログラム当たりの生産コスト5.72豪ドル(469円)とMG社が提示した2016/17年度当初の生産者乳価同4.31豪ドル(353円)を比較すると、同1.41豪ドル(116円)のマイナスであり、家族労働費の同0.79豪ドル(65円)を差し引いても同0.62豪ドル(51円)の赤字となり、酪農家の経営環境は非常に厳しい状況におかれたことがわかる。なお、家族労働費は、1時間当たり28豪ドル(2296円)として評価したものである。

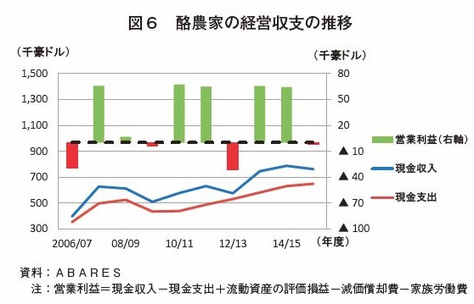

(4)酪農家の経営収支

図6は、豪州農業資源経済科学局(以下「ABARES」という)が毎年行っている豪州の酪農家の経営動向調査結果のうち、経営収支の推移である。

酪農家の現金収入は生産者乳価に大きく影響される一方、現金支出は、気象条件と飼料費に大きく影響を受ける。農家の大規模化により、収入および支出ともに増加傾向にあるが、生産者乳価の変動を反映して、現金収入の方が現金支出より変動が大きい。

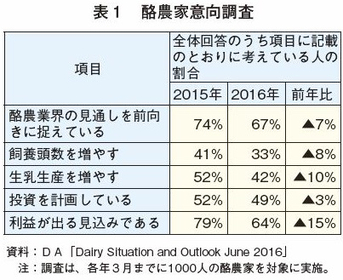

また、DAが毎年発表している酪農家の意向調査によると、2016年調査では、酪農業界の見通しを前向きに捉えている人の割合は67%と、前年比で7ポイント低下している(表1)。その他の項目でも前年度より前向きに考えている酪農家の割合は低下しており、生乳生産の減少が予想される。当該調査は、生産者乳価が大幅に引き下げられる前の2016年3月までに行われたものであるため、4月以降ではさらに悪化していると推測される。

3 低迷する生産者乳価への酪農家の対応

このような状況の中で、酪農家はどのように低迷する生産者乳価に対応しているのかについて聞き取りを行ったところ、主な対応は次のようなものであった。

(1)コストを削減する取り組み

生産者乳価の下落により収益が赤字の経営構造となった場合、生乳を生産すればするほど赤字が大きくなるため、酪農家にとっては生産コストの削減が最優先の課題である。

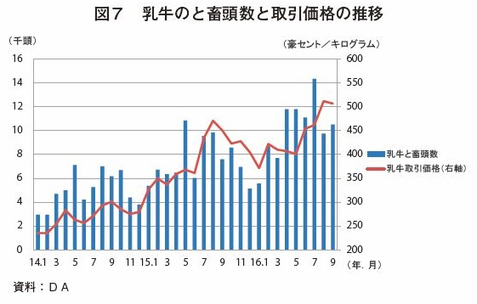

ア 乳牛の淘汰

生産コストの削減方法としてまず行われたのは乳牛の淘汰である。酪農家は、通常、疾病に罹患した乳牛や、泌乳量が低かったり受胎率が低く生産性の劣る乳牛を淘汰するが、コスト低減を余儀なくされたことから、淘汰する基準を引き上げ、淘汰する頭数を増加させている。乳牛の生産性を高めて損益分岐点を引き下げるとともに、飼養頭数を減少させて生乳生産量を減らすことにより赤字額を縮少させている。

DAによると、2016年1〜9月の乳牛のと畜頭数は、9万1322頭(前年同期比33%増)と大幅に増加している(図7)。

なお、現在、豪州では肉用牛の飼養頭数が減少している上に、牧草の生育環境が改善し牛群再構築のために雌牛を保留していることから、市場に出回る肉用牛が減少し、肉用牛の取引価格は過去最高水準で推移している。それに連動して乳牛の取引価格も高水準で推移しており、廃用牛を高値で販売できる環境にあることから、生産者乳価の低下による収入の減少を補う収入源としても乳牛の淘汰が増加しているという面もある。

イ 飼料購入費の削減

次にコストの削減方法として挙げられるのは、生産コストの半分近くを占める飼料購入費の削減である。DAによると、豪州の酪農家のうち、放牧など牧草のみを給与している酪農家は4%程度、舎飼いで集約的な生産を行っている酪農家は2%程度であり、それ以外の大部分の酪農家は放牧に加えて濃厚飼料も給与している。一般的には放牧が主体で濃厚飼料の給与は補助的に行われている。

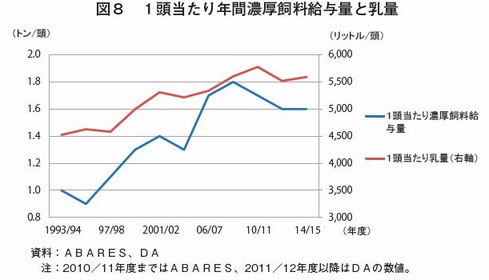

豪州の1頭当たりの乳量は増加傾向にあり、これは乳牛の品種改良などによる貢献もあると思われるが、濃厚飼料の給与量も増加傾向にあることが乳量に大きな影響を与えている。濃厚飼料の給与は、2014/15年度に1頭当たり年間1.6トン(1日当たり4.4キログラム程度)となっている(図8)。

酪農家は、濃厚飼料の給与量を減らすことで飼料購入費を減らし、生産コストを低減させて損益分岐点を引き下げようとしており、その結果として1頭当たり乳量は減少する方向が予想される。

しかし、本年5月以降、豪州の多くの地域で平年を上回る降雨があり、牧草の生育は良好であることから、栄養価の高い牧草の給与を増やせるため、濃厚飼料の削減による減少分はかなり相殺されると見込まれている。また、VIC州北部では、かんがいにより草地を維持しているが、降雨によりかんがい用水価格が下落したこともコスト削減に寄与することとなる。さらに、本年10月から来年2月にかけて収穫される大麦や小麦などの穀物も、良好な降雨を受けて平年を上回る豊作が見込まれており、穀物価格が下落し酪農家のコスト削減に寄与すると期待されている。

ただし、一部の地域では、9月に洪水が発生するほどの雨が降り、牧草の生育や穀物の収穫に影響が生じたことから、生乳生産への悪影響も懸念されている。

ウ その他

その他のコスト削減の対応としては、機器・設備の導入や更新、乳牛の導入など今年度に計画していた新たな投資案件を翌年度以降に繰り越すなどして、現金支出を徹底的に削減するというものである。DAによると豪州の酪農家1戸当たりの平均的な労働力は3.3人、乳牛飼養頭数は280頭程度であり、家族経営の小規模経営が中心となっている。そのため、家計収入が減少することから、食費を削る、野菜を自給するなど、家計消費も切り詰める必要があるという。

(2)収入を増やすための取り組み

生産者乳価が低迷した際の対応としては、いかに支出経費を削減するかが第一であるが、その一方で、現金収入を増やすことによる対応もある。

この取り組みとしては、まず、オーガニック牛乳やA2牛乳(注3)などのプレミアム牛乳向けの生乳を生産することで、通常より高い生産者乳価を得るという方法がある。しかし、こうした生乳を生産するためには、長期的に取り組む必要がある上に、生産コストも増加するという課題もある。

一方、酪農家がグループを作り、直接スーパーなどの小売店と契約して牛乳を販売するという例もある(写真1)。酪農家グループが、乳業メーカーに生乳を販売するのではなく、小売店と直接契約することで、酪農家の収入の増加を図っている。

現在のように肉用牛の取引価格が高い場合は、乳牛をと畜向けに出荷するという方法がある。また、価格次第では乳牛を生体輸出向けに販売するということもある。他にも、後継牛の生産用以外では、乳牛へ肉用種を種付けして生まれた交雑種を肥育もと牛として販売する酪農家もいる。さらには、肉用牛の繁殖雌牛を導入して、酪農と肉用牛の複合経営を行う者もいる。

なお、生産者乳価の下落による収入の減少を補うため、家族がパート労働に出る例も多いとのことである。経営が苦しい酪農家や高齢の酪農家では、これを機に離農したり肉用牛経営などに転換する者も多いと言われている。

(注3) 牛乳に含まれるたんぱく質の中に、ベータカゼインA1とベータカゼインA2があり、ベータガゼインA2を多く含むまたはベータガゼインA2のみを含みベータカゼインA1を含まない牛乳がA2牛乳と呼ばれている。A2牛乳は、子供の自閉症、成人の統合失調症、糖尿病、心疾患を防ぐと言われているが、オーストラリア・ニュージーランド食品基準機関(FSANZ)や欧州食品安全機関(EFSA)は、十分な証拠はないとしている。

4 酪農家への支援

豪州の農業政策では、酪農家に対する直接的な支援は少ないが、酪農家が低迷する生産者乳価で苦しんでいることは社会問題となっており、政府をはじめさまざまな支援が行われている。

(1)行政による支援

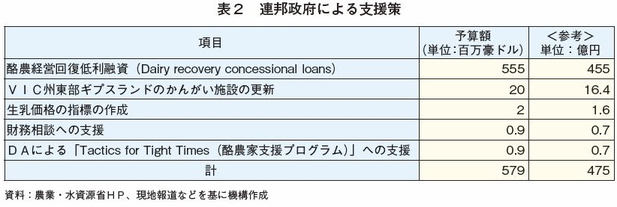

今回の生産者乳価の引き下げに対して、連邦政府が講じる対策は次の通りである(表2)。

連邦政府は、公共事業や干ばつなどの自然災害への対処のように、民間では対応できない事業以外は極力介入せず、直接的に生産者を支援するような対策をほとんど実施しない。酪農家に対する支援策としては、低利融資が大部分を占めているが、その他は財務相談や経営指導への支援など、側面的なものにとどまっている。また、VIC州政府も670万豪ドル(5億4940万円)の支援策を発表しているが、その内容は、連邦政府と同様に財務相談や酪農家の家族の教育費用や保育料の補助など側面的な支援が中心となっている。

しかし、連邦政府は、今回の酪農家の危機的な状況を重大視しており、通常とは異なった対応も行っている。まず、ターンブル首相とジョイス副首相兼農業・水資源相は8月、MG社の代表者と、酪農家への適正な利益の分配、生産者乳価の決定方法に関する透明性の確保などについて話し合いを行った。これを受け同月、MG社、フォンテラ社、生産者、生産者組織、小売業者、連邦政府や州の政治家など総勢50名以上が集まり、酪農家と乳業メーカー間の公正な生乳供給契約のあり方、生産者乳価の決定方法に関する透明性の確保などについて意見を交わした。このように、連邦政府の閣僚が、主体的に酪農業界に介入し変革を試みようとしている。

さらに、連邦政府は、公正な競争、取引の促進および消費者保護を目的に設置されているAustralian Competition and Consumer Commission(オーストラリア競争・消費者委員会。以下「ACCC」という)に対し、今回の乳業メーカーによる生産者乳価の引き下げに関して、MG社並びにフォンテラ社と生産者の間で公正な契約や取引が行われているか、生産者乳価はどのように決定されているかなどについて調査するよう要請した。この調査は今年の11月から実施され、2017年下期までに政府に報告を行うこととなっている。この調査結果次第では、豪州の乳業メーカーは、酪農家との契約方法や生産者乳価の決定方法に関する情報公開などの対応を迫られる可能性がある。

(2)乳業メーカーによる支援

豪州最大手の乳業メーカーであるMG社の生産者乳価引き下げは2016年4月に突然発表された。その内容は、2015/16年度の同社の利益見通しを大幅に下方修正し、それに伴い生産者乳価を乳固形分1キログラム当たり5.6豪ドル(459円)から同4.75〜5.0豪ドル(390〜410円)に引き下げるというものであった。豪州の生産者乳価は、年度当初に低めに設定され、その後年度内に数回の引き上げが行われるというのが一般的である。今回は、年度当初の同5.6豪ドル(459円)から全く改定がないまま年度の終盤に突然大きく引き下げられたため、酪農家をはじめ業界全体に大きな衝撃が走った。この理由として、経営陣は、乳製品の国際取引価格の低迷は理解していたが、想像以上に中国の需要が減退し、同社の見通しと実績のかい離に気づかなかったことを理由に挙げている。

生産者乳価の改定は、年度当初にさかのぼって適用される仕組みであることから、今回のように生産者乳価を引き下げた場合、年度当初にさかのぼった差額が残りの期間の乳代から控除されるため、酪農家は、生産者乳価の引き下げ以降収入が大幅に引き下げられることとなり、経営や生活に必要な支出を賄うことが困難となるおそれがある。今回の引き下げ幅が大きかったことから、MG社は、生産者乳価の引き下げと同時に、酪農家の資金繰りを支援する緊急支援策(Milk Supply Support Package。以下「MSSP」という)を発表した。

MSSPは、MG社が借入金を財源として、引き下げ後の生産者乳価に上乗せすることにより、実際の酪農家への支払額を同5.49豪ドル(450円)とするというものであり、引下げ後の生産者乳価同4.75〜5.0豪ドル(390〜410円)と同5.49豪ドルの差額である同0.47〜0.74豪ドル(39〜61円)分を、2016/17年度から3年間、主に飲用向けに生乳を供給している地域以外の酪農家の生産者乳価から控除して回収するというものであった。このため、2016/17年度の当初の生産者乳価は、同4.45豪ドル(365円)と発表されたものの、豪州南部でMG社に供給する酪農家が実際に受け取る生産者乳価は、同0.14豪ドル(11円)控除されて同4.31豪ドル(353円)となった。このように会社の債務を酪農家が負うのは、MG社が協同組合の所有であり、会社の利益が酪農家に還元される一方で、会社の損失も酪農家が負わなければならない仕組みとなっているためである。

しかし、このMSSPは、2015/16年度に上乗せ分を受け取った後、次年度以降競合他社に生乳の供給先を変更したり引退した場合には、上乗せ分の返済を求められることがなく、離脱した酪農家が受け取った分を残った酪農家が負担しなければならない仕組みとなっていた。これについて、一部の酪農家から不満の声が出たことから、MG社は10月、受け取った金額以上の返済を求めないよう改めるとともに、控除期間を3年から6年間に延長して1年当たりの控除額を引き下げるといった見直しを行った。

(3)生産者団体による支援

DAは、酪農家から徴収される課徴金を財源とし、研究開発やマーケティングの他、VIC州、ニューサウスウェールズ(以下「NSW」という)州、クイーンズランド州、南オーストラリア(以下「SA」という)州、西オーストラリア州、タスマニア(以下「TAS」という)州に8つの支所を設け、地域に応じた酪農家向けの技術支援、経営相談、セミナーの開催などを実施している。

DAは7月、今回の生産者乳価の引き下げを受け、連邦政府や乳業メーカーからの資金も併せて、1140万豪ドル(9億3000万円)の酪農家支援プログラムを立ち上げた。そのうち280万豪ドル(2億3000万円)を、「Tactics for Tight Times」と題されたプログラムの資金に充て、経営の分析と助言、技術的な助言、技術向上のための教材の提供、情報提供、セミナーの開催などのさまざまな支援を実施しており、酪農家はこれらのサービスを無料で受けることができる。

(4)消費者および大手小売店による支援

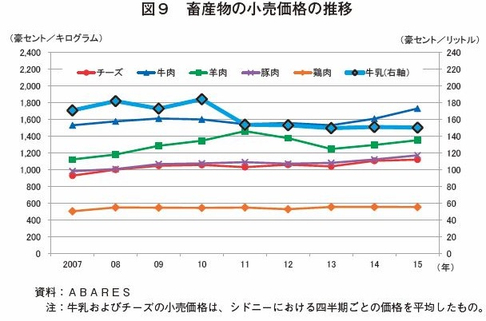

豪州の小売業界は寡占化が進んでおり、大手のC社とW社で売上高の7割を占める。両社ともに、2011年から「1リットル1豪ドル牛乳」と呼ばれるプライベートブランドの牛乳を発売している。この動きは、小売業界における牛乳の値下げ競争につながったことから「Milk Price War」と呼ばれ、生産者乳価の下落などを引き起こし酪農業界の持続性を阻害するものとして酪農乳業界から懸念されてきた。豪州では、消費者物価の上昇に伴い、畜産物の小売価格も全般的に上昇傾向で推移しているが、牛乳の小売価格は、2011年に大幅に下落して以降、2015年まで若干下げ基調で推移してきた(図9)。

DAによると、4月のMG社と同社に追随したフォンテラ社による突然の生産者乳価の引き下げ以降、酪農家の苦境がメディアにより伝えられたことから、酪農家を支援するため、安価なプライベートブランドの牛乳の購入を控え、乳業メーカーブランドの牛乳を購入する消費者が増えているという。牛乳の売り上げに占めるプライベートブランドの牛乳のシェアは、2016年2月には65%程度であったが、6月には50%程度まで低下したという。

このような消費者の行動を受け、「1リットル1豪ドル牛乳」を先駆けて販売していたC社は、酪農家を支援するための新しいブランドの牛乳を発売した(写真3)。その内容は、酪農家支援のための基金を設立し、当該牛乳の売上高のうち1リットル当たり20セントを拠出するというものである。これにより、C社からの寄付金100万豪ドル(8200万円)をあわせ、250万豪ドル(2億500万円)の資金が集まると見込まれている。この資金は、ビクトリア農業者連盟が管理し、VIC州、NSW州南部、SA州、TAS州の酪農家が、生産性向上のための投資や経営技術向上のための訓練などの一定の使途に充てるために活用され、申請により1戸当たり2万豪ドル(164万円)を上限に支援を受けることができる。しかし、一部の酪農家からは、C社はこの酪農家支援の牛乳の傍らで「1リットル1豪ドル牛乳」も販売していることから、「C社のイメージ戦略であり、「1リットル1豪ドル牛乳」の販売をやめない限り酪農家には全くメリットがない」といった否定的な意見が出ているとのことである。

5 生乳生産と牛乳・乳製品の動向

(1)生乳生産の動向

大手乳業メーカーによる生産者乳価の引き下げ以降、乳牛の淘汰や濃厚飼料給与量の削減などにより、生乳生産量は減少している。ABARESが9月に公表した牛乳・乳製品の需給見通しでは、2016/17年度の生乳生産量を932万キロリットル(前年度比2.3%減)と見込んでいる。しかし、2016年7、8月の生乳生産量は前年同月比で10%近く減少しており、9月も、87万1000キロリットル(前年同月比10.2%減)と年度当初から3カ月連続でかなり減少している。生乳生産量の3分の2を占めるVIC州の9月の生乳生産量は、58万688キロリットル(同12.2%減)であるが、VIC州北部に限ると16万8983キロリットル(同18.0%減)と大幅に減少している。これは、VIC州北部は、同州の他の地域に比べて雨量が少なく、かんがい用水の利用と濃厚飼料の依存度が高いため、前述のようなコスト削減による影響が大きく出ているためである。一方で、DAは、良好な牧草の生育により、濃厚飼料の削減分は一定程度相殺されるという前提で、2016/17年度の生乳生産量を5%程度の減と見込んでいる。

また、MG社は、乳価引き下げの影響を受けて、2016年度の集乳量は300万キロリットル程度まで前年度比で14%近く減少するとみている。その大きな要因は、MG社に生乳を供給している酪農家の引退、乳牛の削減、濃厚飼料の削減に加えて、他社への乗り換えである。生産者乳価の引き下げ以降、年間8万キロリットル分の酪農家が引退し、それと同程度の酪農家が生乳の供給先を競合他社に移ったとしている。

(2)牛乳・乳製品の生産動向

生乳生産量の減少により、乳製品の生産量も減少すると見込まれる中、乳業メーカーはどのように対応するのだろうか。今回、豪州最大手の乳業メーカーであるMG社などに話を聞く機会を得たので、その内容を基に今後の乳製品の生産動向について報告する。

ア 乳製品生産の動向

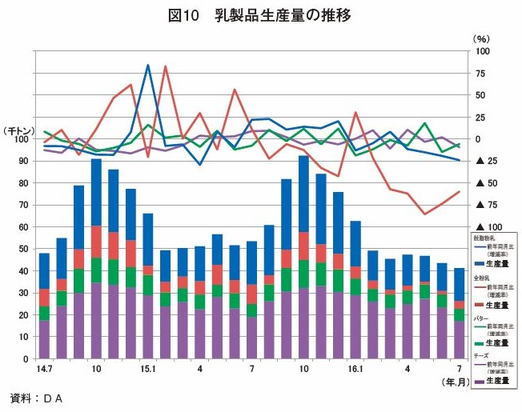

集乳量の減少により乳製品生産量が減少するため、乳業メーカー各社は利益率の高い商品を優先して生産するとしている(図10)。

そのため、輸出向けの割合が多く、国際取引価格の下落により収益性が低下している全粉乳の生産量が大幅に減少している。

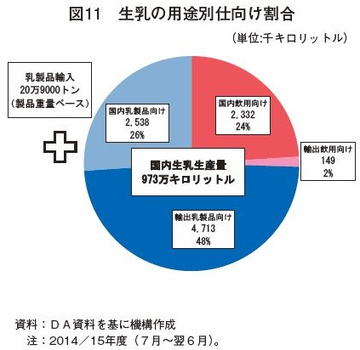

また、豪州で生産される生乳の4分の1は飲用向けに仕向けられており、9割が国内で消費され、残りは輸出されている(図11)。

豪州では、長期的には生乳生産量がやや減少傾向にある一方で、国内の牛乳・乳製品消費量は人口増加に伴い年々増加している。10年前は国内生乳生産量の5割程度が国内消費に仕向けられていたが、2014/15年度は6割が国内で消費された。現在は、人口の増加に加え、国内向けが輸出向けよりも利益幅が大きいことから、輸出向け商品を削減して国内向けに仕向け、国内の消費割合が増加しているとみられる。

MG社では、国内の小売店向け商品については、同社のブランドである「デボンデール」ブランドのバター、チーズ、UHTミルクおよびコーヒー、チョコレートなどのフレーバー牛乳をはじめとしたチルドの乳飲料の生産に資源を集中させていくとしており、業務用の商品については、チーズ、脱脂粉乳とバター、クリームの順で収益性がよいことから、今後はチーズ生産に注力するとのことである。また、栄養関連商品として、中国や東南アジア向けの育児用や成人用の調製粉乳の生産・販売は今後も力を入れていくとしている。

イ 豪州産牛乳・乳製品のマーケット

豪州の人口は日本の5分の1程度であるが、1人当たりの牛乳・乳製品の年間消費量は、牛乳が105リットル(日本の約4倍)、チーズが13キログラム(日本の約6倍)、バターが4キログラム(日本の約10倍)と、非常に多いことから、牛乳・乳製品の総消費量は日本の5割程度と推計される。また、移民を中心とした人口増加に伴って牛乳・乳製品の消費量は増加を続けており、今後も安定的に増加することが見込まれる(図12)。そのため、多くの乳業メーカーは、最も大きく、安定的な国内マーケットを重視している。

一方、国内マーケットは大手量販店の寡占化が進んでいることから、納入価格の値下げ圧力があることや、比較的多くの乳製品製造会社が存在していることから、競争が激しく、必ずしも利益の大きな市場ではない。

そのため、MG社などの大規模な乳業メーカーは、常に国際マーケットへの輸出拡大を重要と考えている。

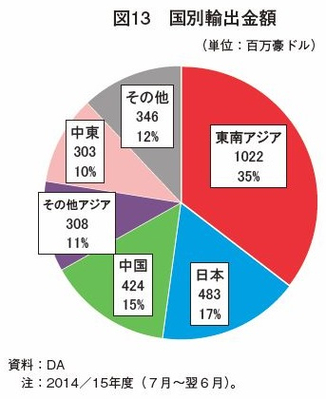

輸出先国としては、日本が輸出金額ベースで第1位である(図13)。日本は付加価値の高い乳製品の輸出先となっており、その太宗はチーズである。しかしながら、日本は成熟したマーケットであり、大きな伸びは見込めないマーケットとなっている。

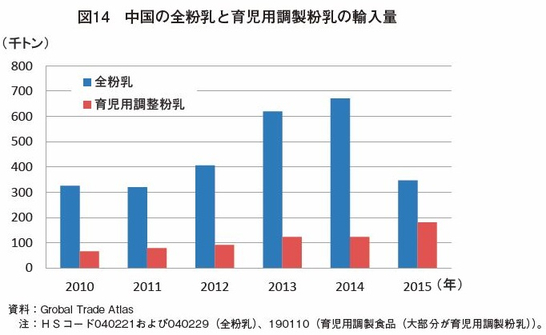

次に輸出が多いのが中国である。中国は、全粉乳と育児用調製粉乳の主要な輸入国である。全粉乳については、中国国内の在庫の増加に伴い2015年の輸入量は大幅に減少したが(図14)、ABARESによれば、中国国内の在庫の減少により、2016年は増加すると見込まれている。また、育児用調製粉乳の輸入量は、年々増加傾向で推移しており、人口の増加に伴って今後も成長が見込める市場である。現在は1人当たりの牛乳・乳製品消費量は少ないが、海外の文化の流入に伴い都市部を中心に食文化に変化が起こっており、世界最大の人口を背景とした巨大な市場として、チーズなど他の乳製品についても成長が見込める輸出先国とされている。

そして、今後の成長が最も期待されているのが東南アジアである。東南アジアを一つのマーケットとしてみれば、豪州にとって最大の輸出先であり、人口の増加や中間層の増加に伴って、今後の牛乳・乳製品の消費の増加が期待されることから、粉乳類、育児用調製粉乳を中心に注目されている。

コラム 豪州の酪農家を取り巻く環境規制

豪州の酪農経営は、広大な国土を利用した放牧が主体の酪農が中心であり、一見すると環境規制とは無縁のように感じられるが、降雨の少ない豪州では、河川を利用したかんがい用水の利用も多く、河川の周辺に所在する酪農家も多いことから、牛舎、搾乳場、飼料槽、パドックなど牛が集まるところで発生する排水を中心にさまざまな環境規制が存在する。

豪州では、連邦政府が環境規制に関する法律を制定しているが、広大な国土により地域ごとに環境が大きく異なるため、州政府が環境規制の中心的な役割を担っており、具体的な規制は州ごとに制定されている。生乳生産の中心であるVIC州を例に、酪農家の環境規制について紹介したい。

(1)VIC州の環境規制

VIC州では、同州の環境保護を目的に、環境保護法を1970年に制定し、大気汚染、土壌汚染および水質汚染への規制を定めている。また、同法に基づき設置された州政府の機関である環境保護庁(Environment Protection Authority、以下「EPA」という)が、環境規制の中心的な役割を担っており、環境規制に関する規則などの管理、監督を行っている。酪農に関するVIC州における環境規制は、排水の処理に関することが中心となっている。

州政府の第一次産業省(現在は、経済開発・労働・運輸・資源省)では、酪農家による環境保護法の理解および遵守を促進するため、酪農経営における排水に関するガイドラインを作成し、酪農家が守るべき事項を次のように周知してきた。

・すべての排水は、とどめ置き、再利用しなければならない。

・酪農経営から生じる排水は、河川や池などに流してはならない。

・排水を含む雨水を、所有地以外に流してはならない。

・排水は、直接または浸透して地下水に流れ込まないようにしなければならない。

・排水で土壌を汚染してはならない。

・不快なにおいが施設外に漏れ出ないようにしなければならない。

さらに、酪農家に環境規制を守らせることだけでなく、排水から得られる栄養素の土壌への還元方法などをアドバイスすることで、効率的な排水処理が牧草の質の向上やコスト削減につながるというメリットを酪農家に理解させ、酪農家が環境規制に対応するためのインセンティブを与えてきた。

しかし、なかなか酪農家の環境規制への対応が十分には進まないことから、第一次産業省は、2010年ころから、直接酪農家を訪れ、効率的な排水処理方法の指導を行ったり、かんがい施設や排水処理施設の設計に関与するなどへ方向転換を行った。

(2)酪農家の対応

VIC州北部の酪農家2件を訪れる機会があったので、それらの酪農家の排水処理方法について紹介する。

搾乳場で洗浄などにより発生した水は、ふん尿とともに傾斜のついた床を伝って貯水池に流れるよう設計されている(コラム写真1)。

貯水池に貯まった排水は、液体はポンプを使って吸い上げ、牧草地に散布する(写真2)。固形分は、乾燥後に牧草地に散布する。

今回訪問した酪農家に、環境規制に対応する上での課題について伺ったところ、酪農は搾乳場で発生する排水の再利用など環境規制への対応が必要となるため、肉用牛経営に比べて高コストになることが課題とのことであった。

豪州においては、環境規制に対応するための費用への補助はないため、酪農家は、現在のように生産者乳価が低迷している局面においては、環境規制に対応するための機器の更新や新たな投資が行われにくいという事情もある。

6 おわりに

豪州では、生産者乳価の大きな引き下げにより酪農家が苦境に立たされ、2016/17年度の生乳生産量は減少が見込まれているが、2016年後半は、エルニーニョ現象が終息して平年以上の降雨に恵まれており、放牧環境が好転するとともに、主要穀物の小麦や大麦も豊作が予想されることから、飼料費が低下することにより、生産量の減少は一定程度緩和されると期待されている。ただし、一部の地域では過剰な雨による牧草の生育不良や穀物収穫量の減少といった悪影響も懸念されている。

世界的に見ると、EUの生乳生産量はピークを過ぎ、NZも前年同月比減で推移するなど、供給過剰は沈静化するとみられている。一方、中国や東南アジアを中心に乳製品の需要は堅調に増加しており、いずれ需給バランスが均衡し、乳製品の国際取引価格は回復していくとみられている。既に、乳製品国際価格の指標となるGDTの乳製品価格は上昇に転じており、わずかながら生産者乳価を引き上げる動きもみられている。

今回の調査では、酪農家の置かれた厳しい状況に対し、酪農業界だけでなく消費者も、酪農家を支えるべく行動を起こしており、豪州における酪農業界の存在の大きさやその重要性について改めて認識させられることとなった。

今回の一連の動きは豪州酪農乳業界の新たな構造の変化につながって行く可能性があることから、今後も引き続き動向を注視していきたい。