1 はじめに

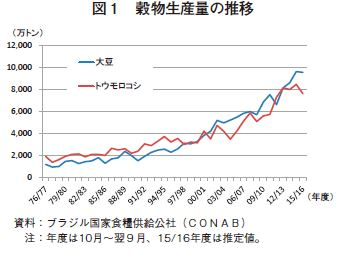

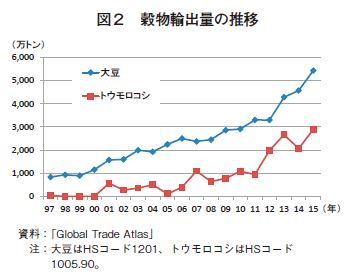

世界の食料需要は、人口増加や経済成長などに伴い拡大を続けており、需要と供給のバランスが徐々に逼迫化傾向にあるとされている。このため、食料自給率が低い国にとって、食料安全保障上、多角的な輸入先の確保は重要な課題となっている。こうした中、2012年に米国で干ばつが発生した際は、日本を含むトウモロコシ輸入国の多くがブラジル産などへの切り替えを進めた。そして、米国の穀物生産が回復した今日も、ブラジル産トウモロコシは主に価格優位性から国際市場での存在感を高めている(図1、2)。

ブラジルは、既に世界の主要な食料供給基地の一つであることに疑いの余地はなく、加えて、今後の生産拡大の可能性をいまだ秘めていることから、拡大が続く世界の食料需要に対応し得る数少ない国として、各国からの熱い注目を集めている。

このような状況を踏まえ、本稿では2016年2月に行った現地調査を基に、ブラジルの穀物生産の現状と、同国の長年の懸案とされる輸送インフラの整備状況について報告する。

なお、本稿中の為替レートは、1米ドル=112円(2016年5月末日TTS相場:111.94円)、1ブラジルレアル=31円(同31.14円)を使用した。

コラム1 混乱を極める政治と経済運営

2016年8月に開催されるリオ・デ・ジャネイロ・オリンピックを目前に控える中、資源価格安や中国経済の減速なども相まって、ブラジルの経済は行き詰まっている。2015年の経済成長率は、直近25年間で最悪となる年率マイナス3.8%を記録し、同年のインフレ率も10.67%となった。そして、2016年も引き続き経済失速の真っただ中にある(2016年の経済成長率はマイナス2.9%見込み:同国企画予算庁2月発表)。

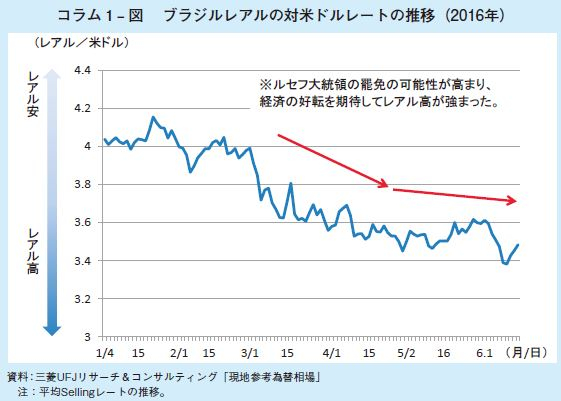

こうした中、同国のルセフ大統領(労働者党)に対し、財政悪化を隠すべく政府会計を不正に操作した疑いで捜査が進められた。また、景気低迷や失業率の悪化も相まって、同大統領に対する国民の支持率は大幅に下落し、2016年3月には大統領の退任を求める同国史上最大の300万人規模のデモが行われた。その後、4月には連邦下院で大統領の罷免審議が3分の2を上回る賛成多数で可決され、5月には、連邦上院で同大統領に対する弾劾法廷の設置が賛成多数で可決された。

これを受け、ルセフ大統領は最長180日間の停職処分となり、テーメル副大統領が暫定大統領に就任した。今後は、最高裁長官を裁判長とする弾劾法廷で審議が続けられ、上院(81名)の3分の2以上の賛成が得られた場合、ルセフ大統領の弾劾が成立する。現地報道によると、事実上、ルセフ大統領の罷免は免れないとされている。

大統領の罷免による政策の見直しは、ブラジル経済にとってプラス材料につながるとの期待も聞かれ、現地大手経済各紙は、2016〜17年の経済成長率を上方修正する動きも散見される。

また、弾劾に向けた審議が進むにつれて、過度に進みすぎたレアル安ドル高の為替相場が是正されつつあり、2016年3月以降、1米ドル=3.5レアル前後の均衡がある程度保たれている(コラム1―図)。このような為替環境下でも、国際市場でのブラジル農畜産物の価格優位性は依然として高く、国内農業部門の増産・輸出に向けた意欲は引き続き旺盛であり、財政当局も外貨獲得手段として多分に期待している状況にある。

2 生産拡大の背景と高騰する農地価格

(1)生産拡大の背景

ブラジルの国土面積は、約8.6億ヘクタールと世界で5番目の広さを誇る(日本の国土面積の約23倍)。その中央部には、国土の4分の1を占めるセラードと呼ばれる赤土の大地が広がっている。現在でこそ、このセラードは、南米最大の穀物生産拠点として名をはせるまでに成長したが、80年代までは酸性土壌が広がる「不毛の大地」とされていた。こうした状況を一変させたのが、日本の援助により1979〜2001年にかけて実施された「日伯セラード農業開発協力事業」である。同事業では、同地域で採掘される石灰を利用した大規模な土壌改良などのハード面に加え、新たな土地を求めて南部などから入植してきた生産者に対する技術指導などソフト面での援助がなされた。この結果、同国版「緑の革命」とも言える劇的な変化がもたらされ、マットグロッソ州を中心とした農業基盤が構築された。

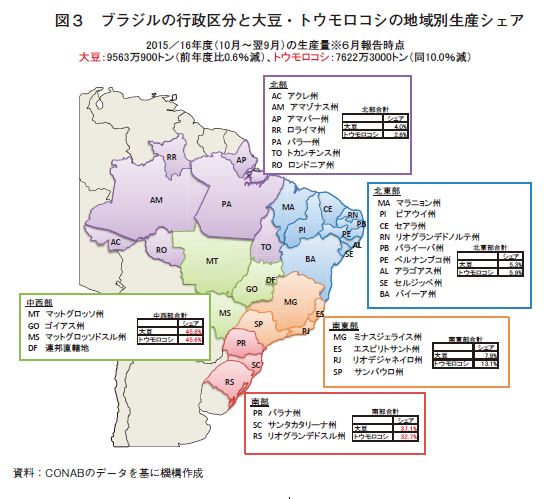

2015/16年度(10月〜翌9月)の地域別の大豆・トウモロコシ生産シェアは、図3の通りである。セラード地域の多くを擁する最大生産地域の中西部に加え、肥沃な優良土壌を有するパラナ州などの南部が、ブラジルの大豆・トウモロコシ生産の根幹を担っている。

(2)高騰する農地価格

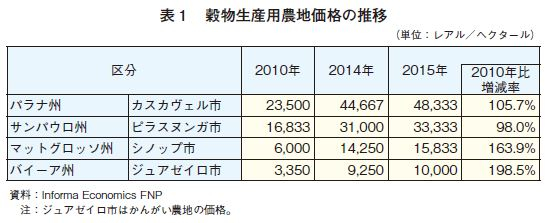

ブラジルの穀物生産は、世界からの旺盛な輸出需要に応える形で飛躍的に拡大してきたが、その将来性も嘱望されていることから、近年、農地は国内外からの投資対象となっている。このため、農地価格は急激に上昇し、主要生産地域では直近5年間で軒並み倍増している(表1)。

ブラジルでは、外国人や外国企業(資本や株式の過半数を外国資本が有している企業をいう)による土地所有は、1971年に施行された法律第5907号と2012年9月の訓令に基づき、土地取得要件が定められており、一定の制限があるものの可能である。外国人や外国企業が農業または牧畜を行う目的で土地を取得する場合、あらかじめ農牧食料供給省や開発商工省などの認可を受ける必要がある。また、州や自治体によって差はあるものの、取得可能面積は外国人個人の場合250〜5000ヘクタール、外国企業の場合500〜1万ヘクタールに制限(都市は取得可能面積は小さい傾向)され、ブラジル人やブラジル企業に対する一定の所有割合が担保されている。

以前は、外国企業傘下のブラジル現地法人は「ブラジルにあればブラジル企業」と見なされ、これらの上限面積を超える土地取得も可能とされ、厳格に運用されていなかった。しかし、世界的な食料戦略を進める中国の政府系投資企業などによる土地購入の動きが拡大したことで、現地法人に上限面積を適用するなど、法律の運用を厳格化させている。現地報道によると、新たな農地取得先として、比較的安価な北東部のマトピバ地域(コラム2に詳述)がカナダや米国の投資企業から注目を集めている。ブラジルの政治・経済の先行きが不透明な中、これら投資企業による農地取得が実現するか不透明ではあるが、ブラジルの大手農業コンサルタントによると、景気低迷に伴い地価の値上がりが鈍化しており、農地取得には絶好の機会とされている。

3 大豆・トウモロコシの需給動向

(1)近年の動き

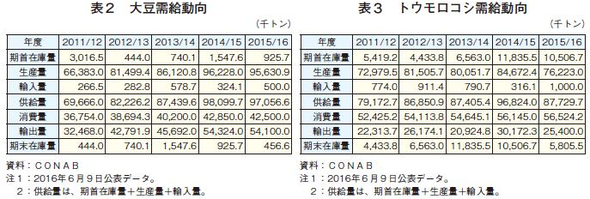

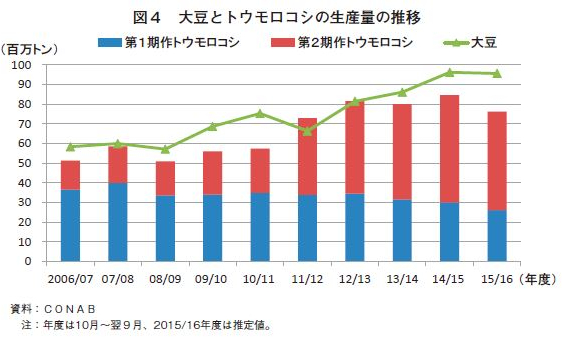

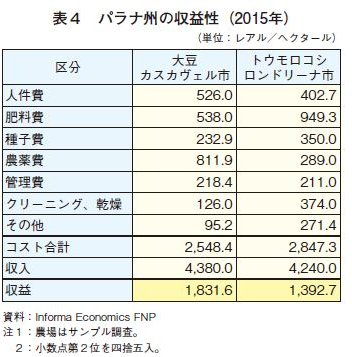

ブラジル経済が失速を続ける一方で、輸出型の農畜産業は好調に推移している。特に、大豆やトウモロコシ生産が盛んな地域では、同国に広がる景気低迷色が感じられず、真逆の印象を受ける(表2、3、図4)。これらの地域では、近年、優先順位が高い作物は、収益性が高い大豆である(表4)。また、大豆と作付時期が競合するトウモロコシの生産量も年間8000万トン前後を維持してきた。これは、品種改良による単収向上や農地面積が増加基調で推移していることに加え、土壌環境や気温、降雨などの条件を満たしたマットグロッソ州やパラナ州などで行われる第2期作トウモロコシの拡大による。

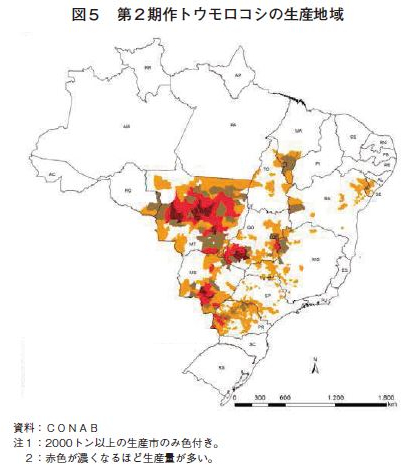

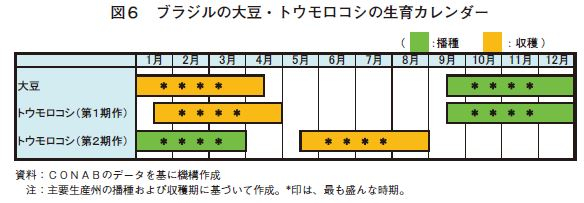

年2回の大規模なトウモロコシ生産が可能な国は、ブラジル以外には世界的にもほとんど類を見ない(図5、6)。特に第2期作の生産量は、米国を含む北半球の端境期での生産となり、かつ、輸出向けが中心となることから、世界的に穀物相場が上昇した2011/12年度以降、第1期作の生産を上回って推移している。ただし、気象条件などにより第1期の作物の収穫が遅れると、第2期作の播種も遅れることで、生育・収穫期の大半が乾季(おおよそ4〜9月)と重なって生育リスクが高まることから、第1期作と第2期作は表裏一体の関係とも言える。

(2)2015/16年度の需給

ア 主要穀物の生産動向

2015/16年度(10月〜翌9月)の大豆・トウモロコシ生産は、ペルー沖の海水温上昇により発生するエルニーニョ現象の影響により、南部では多雨、中西部や北東部では乾燥傾向が強まり、一部生育に影響が生じている。

(ア)大豆

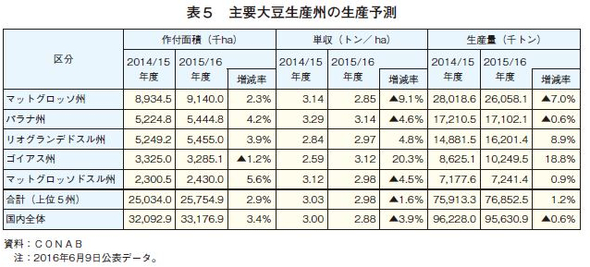

ブラジル国家食糧供給公社(CONAB)によると、2015/16年度の大豆生産量は、ほとんどの州で作付面積が前年度を上回ったものの、前年度比0.6%減の9563万900トンと見込まれる(表5)。最大生産州のマットグロッソ州では、天候不順による播種の遅れと播種後の降雨不足により、また、第2位のパラナ州では、水分過多と病害(アジアさび病)による単収の低下から、いずれも前年度を下回ると見込まれる。

(イ)トウモロコシ

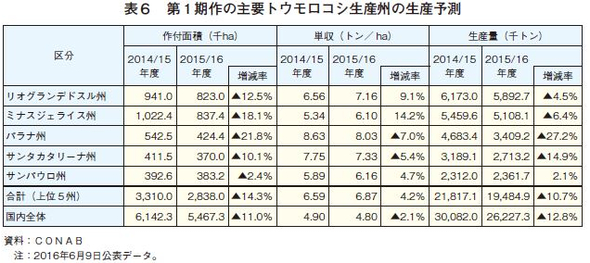

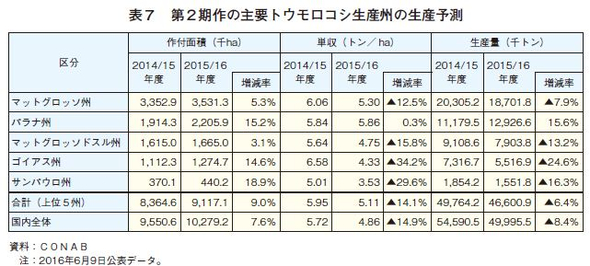

2015/16年度の第1期作トウモロコシの生産量は、前年度比12.8%減の2623万トンと見込まれている(表6)。これは、主要生産州の作付面積が軒並み減少との見通しによるもので、特に第1期作の生産の7割を担う南部および南東部の穀倉地帯の減少が顕著である。

また、第2期作トウモロコシの生産量も、主要生産州での生育が天候不順や播種の遅れにより生育が軒並み芳しくないため、同8.4%減と見込まれている(表7)。このうち、最大生産州であるマットグロッソ州は作付面積こそ前年度を上回るものの、第1期作作物の大豆の播種・収穫の遅れにより、第2期作トウモロコシの播種時期が平年よりも後ずれした。これにより、生育・収穫期の大半が乾季(4〜9月)と重なった結果、降雨不足で単収が下方修正され、生産量は同7.9%減と見込まれる。一方、第2位のパラナ州は、年初からの需給逼迫懸念から生産意欲が高まり作付面積が拡大したことを受け、同15.6%増と予測される。

コラム2 新興農業地域マトピバ地域の現状

ブラジルは、1992年にリオ・デ・ジャネイロで開催された第1回国連環境開発会議(地球サミット)以降、政府主導による持続可能な農業生産を進めている。焼畑や自然林伐採の規制はもちろん、土地所有者に対して一定の保全エリア(森林保護区)の設置を義務付け、厳しく管理している(違反者には懲役刑となる刑事罰も適用)。このため、広大な国土を有しながらも、農地を限りなく利用できる状況ではないことから、生産性の低くなった荒廃草地を大豆やトウモロコシの農地に転換して穀物生産を拡大する事例が多く見られる。

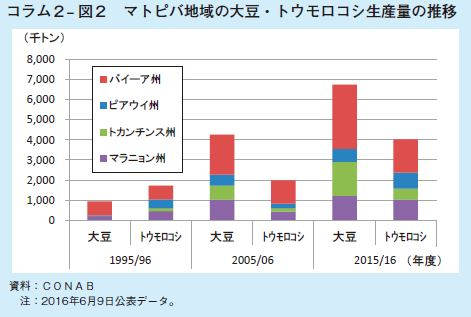

このような中、新たな農地の開拓が可能な同国北東部に位置するマトピバ地域(コラム注)への注目が集まっている(コラム2-図1)。同地域は、土壌改良などにより年々、耕作可能地が拡大しており、生産性の向上も相まって直近20年間で大豆生産は約7倍、トウモロコシ生産は2倍強にまで拡大し新興農業地域となっている(コラム2-図2)。

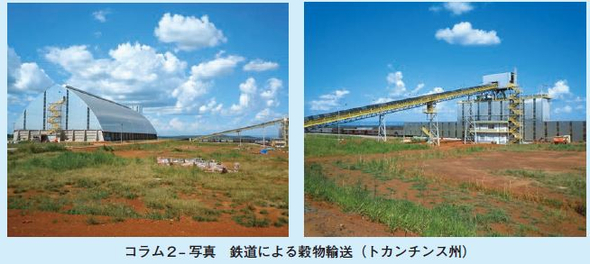

マトピバ地域は、前述の日本の援助により実施された「日伯セラード農業開発協力事業」の開発エリアに位置しており、現在は国内の大豆・トウモロコシ生産の1割弱を担うまでに成長してきた。中でも、同地域最大のバイーア州は、かんがいによる大規模な穀物生産体系が構築されており、ブラジルで最も先進的な生産地域の1つとされる。 また、ブラジル政府も、マトピバ地域を同国の農業生産をさらに飛躍させる地域と位置付けており、積極的な外資導入の推進や鉄道輸送などのインフラ整備を進めている。

なお、2015/16年度は、エルニーニョ現象の影響を受け、降雨不足で乾燥が強まった結果、同地域では大豆、トウモロコシともに単収が大幅に落ち込み、生産量は前年度から大幅に減少する見込みとなっている。

(コラム注) 北部・北東部に位置する4州(マラニョン州、トカンチンス州、ピアウイ州、バイーア州)の頭文字をとって「マトピバ」と呼称される。

イ 需要動向

近年の旺盛な穀物需要は、輸出のみに限ったものではない。ブラジル国内の鶏肉や豚肉の生産・輸出も好調に推移している上、肉用牛や酪農生産でも、補助的に飼料穀物を給与する割合が高まっており、飼料原料としての大豆やトウモロコシの国内需要は年々増加している。

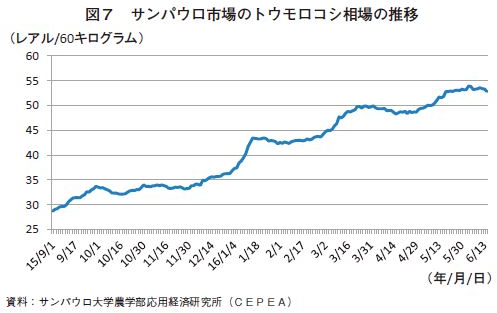

こうした中、2015年12月以降、レアル安の為替相場を要因としたトウモロコシ輸出の増加により、国内向け供給量が相対的に減少したことから、国内のトウモロコシ相場は大幅に上昇しており、養鶏生産が盛んな南部を中心にトウモロコシ不足が深刻化している(図7)。

こうした事態を受けて連邦政府の貿易審議会(CAMEX(注))は2016年4月19日、南米南部共同市場(MERCOSUR)加盟国以外からのトウモロコシ輸入に適用している対外共通関税率(TEC:税率8〜10%)について、同年5〜10月までの6カ月間、100万トンを上限に免除すると発表した。近年は、MERCOSUR加盟国のパラグアイやアルゼンチンから年間100万トンに満たないトウモロコシが輸入されてきたが、これにより、米国などからの輸入増が見込まれている(表8)。

(注) 関税率の決定・変更などを行う機関。2007年に小麦が不足し国内価格が上昇した際も、国内需給を鑑み、小麦の輸入関税を一時的に撤廃した。

コラム3 穀物メジャーに対抗する動き〜現地企業の挑戦〜

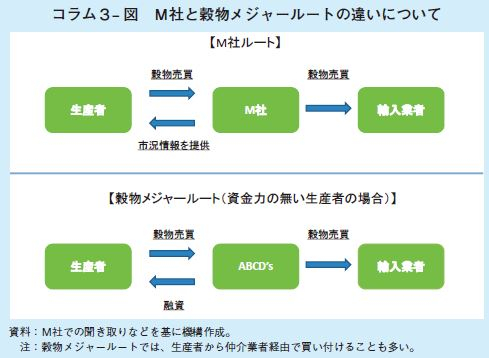

ブラジル国内には、ABCD’s(注)といわれる4大穀物メジャーが進出しており、同国最大の穀物生産州であるマットグロッソ州でも、州内穀物取扱量の大半をこれら穀物メジャーで占めるとされる。70年代後半に入植し、開拓を進めながら穀物生産を拡大してきた生産者の中には、経営基盤が脆弱で資金力が弱かったために穀物メジャーからの融資と引き換えに、取引条件が不明瞭なまま割安な価格で穀物を売り渡す場合があったとされる。

こうした中、2012年の世界的な穀物価格上昇により生産者の利益が飛躍的に向上したことなどを契機に、穀物メジャーの支配から脱却する動きが一部でみられるようになってきた。また、穀物生産者からの購入、貯蔵、輸出などを行う“ミニ穀物商社”とも言える業務を行う現地企業も出現してきた(コラム3-図)。これら企業は、穀物メジャーと生産者との間の不透明な取引条件を逆手にとって、生産者と買い手を対等と位置づけ透明性のある取引を行っており、今後、存在感を増す可能性がある。今回は、こうした“ミニ穀物商社”の先駆けとされるマットグロッソ州のM社の概要を紹介する。

(注) 世界4大穀物取引企業と称されるADM社、ブンゲ社、カーギル社、ルイ・ドレフェス社の略称。

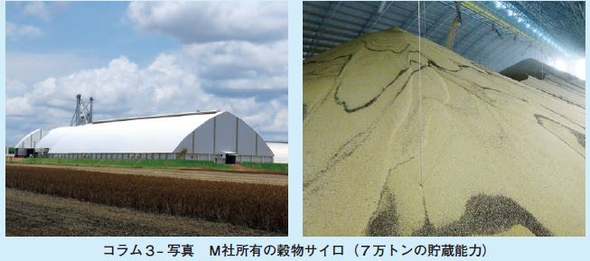

同族経営であるM社は、現経営陣の先代が80年代初頭にマットグロッソ州のソヒーゾ市に入植し、農牧研究公社(EMBRAPA)との研究により、当時、同地での生産が難しいとされていた大豆の生産を手掛け、一大産地としての礎を築いた。現在は、前述の穀物価格上昇などで得た自己資金(3割)と国立社会経済開発銀行(BNDES)からの融資(7割、年利4.5%)を元手に、2013年に2000万レアル(6億2000万円)の資金を投じて穀物サイロを建設した。それを機に自らは穀物生産をやめて農地をリースに出す一方で、生産者から直接穀物を購入し、貯蔵、輸出する事業に転換している。

原点が穀物生産者であったM社は、生産者との取引の透明化を進めることで持続可能性を追求し、取引量を徐々に拡大させており、今年中に7万トン規模の新たな穀物サイロの建設を予定している。なお、生産者からの買取価格はシカゴ相場を参考にしながら、品質、距離などを考慮して決定している。

4 輸送インフラ整備の状況

(1)現状〜南部偏重が顕著〜

ブラジルの穀物生産は順調な拡大を続ける一方、長年「ブラジルコスト」と揶揄されてきた輸送や港湾のロジスティクスの脆弱性については、依然として解決に至っていない。

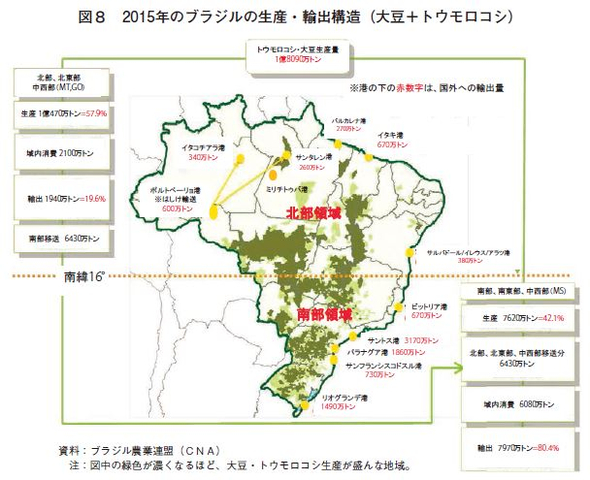

国土を南緯16度線で2つに分けた場合、トウモロコシと大豆の生産量の合計は、北と南でほぼ二分される(図8)。しかし、輸出港の取扱量は、南部8割、北部2割と南部に偏重した体系となっており、穀物輸出が拡大する中、南部では港湾能力を超えるなどの問題が指摘されている。南部の主要輸出港であるサントス港やパラナグア港などでは、穀物の収穫期には港湾の穀物サイロに搬入するためのトラックの長い待機列や、穀物の船積みを待つ滞船が日常的に発生している。特に公共埠頭では、入札により民営化された港湾に比べて、非効率な運営状況に陥っているとされる。輸送効率の向上に向けて、申請手続きの簡素化などを進めているが、増大する貨物に対応しきれているとは言い難い。

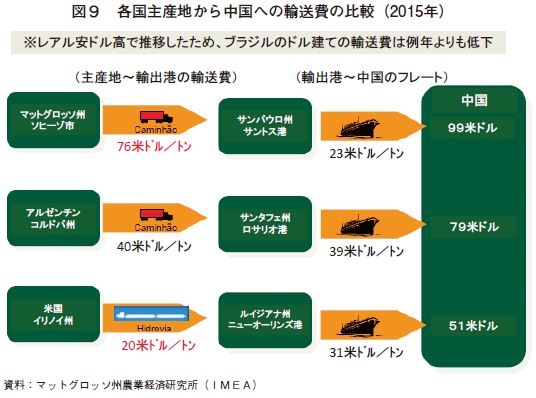

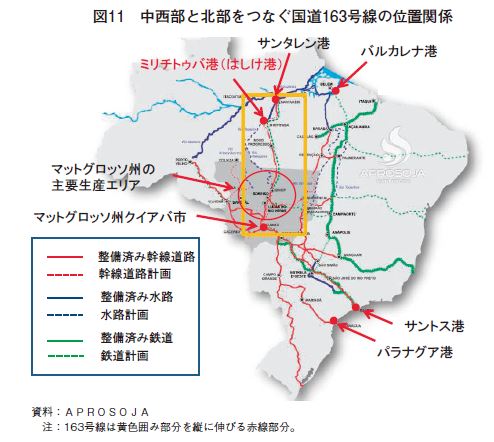

南部港に偏重する要因は、北部輸送路の最重要ポイントである最大生産地マットグロッソ州と北部とを結ぶ国道163号線の整備が遅れていることに加え、北部の港湾能力が十分でないことによる。このため、同州の主産地では2000キロメートル強も離れた南部港への非効率な輸送を余儀なくされている。同州からサントス港への輸送費は、はしけ輸送が盛んな米国と比較すると、約4倍という高コスト構造となっている(図9)。

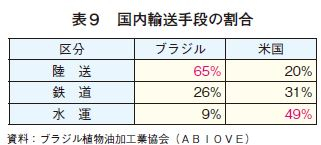

また、穀物生産地から輸出港までの輸送手段についても課題が多い。ブラジルでは、鉄道などに比べて輸送効率に劣るトラック輸送の割合が65%であり、米国で最も輸送効率が高いとされる水運の割合は9%と低い水準になっている(表9)。さらに、このトラック輸送に用いられる幹線道路の整備が十分に進んでおらず、トラックの破損や故障による遅延リスクの増加もコスト高に拍車を掛けているとされる。他方で、労働者を支持母体としてきた政権下では、トラック労働者組合が強く、ストライキによる道路封鎖、鉄道建設の反対運動などが起こりやすいのも大きな問題とされてきた。

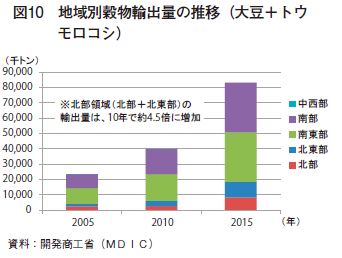

(2)改善状況〜北部領域に注力〜

ブラジル政府は、南部港湾の負担を分散すべく、北部領域の道路や港湾のインフラ整備を進めており、実際に北部領域からの穀物輸出量も増加しつつある(図10)。このため、中西部の主要生産地域と北部の河川港を結ぶ国道163号線の整備と、港湾・埠頭の民営化を通じた輸送効率の向上が最優先課題とされている。また、中国との関係強化により、鉄道などのインフラ整備を加速化させようとする動きもある。

ア カギを握る国道163号線の整備

主要穀物生産州であるマットグロッソ州と北部パラー州のミリチトゥバ港をつなぐ国道163号線は、財政悪化に伴い公共工事が大幅に削減される中でも、最重要事案として優先的な整備が進められている(図11)。全線舗装化まで残り100キロメートル強(2016年1月時点)にこぎつけているものの、既に当初の予定から2年以上遅れている上、完成時期の目処は立っていない。

しかも、ここにきて、整備を請け負う大手複合企業オーデブレヒトグループが、同国政財界を巻き込んだ国営石油公社ペトロブラスをめぐる汚職事件に関与した疑いで社会経済開発銀行(BNDES)の融資を停止されたことから、資金繰りに苦慮していると報じられている。同グループは、中西部の道路整備・管理事業を行う共同事業体であるが、2013年の入札により落札した国道163号線の整備要件としてBNDESからの融資を前提としている。このため、穀物輸送のカギを握る国道163号線の整備計画のさらなる遅延も取り沙汰されている。

しかし、舗装化が進むにつれて、実際に北部ルートを利用した穀物輸出が増加しているのは事実である。特にアジア向けについては、パナマ運河第3水路が6月27日に開通することで、通行予約を厳守する必要には迫られるものの輸送日数が従来の喜望峰周りから短縮し、船舶の大型化に伴うコスト低減も中国向けを中心に若干見込まれることで、ブラジル穀物の輸出競争力強化に繋がる可能性がある。このため、特に、マッドグロッソ州の穀物関係者からは、整備の加速化を求める声が高まっている。

イ 港湾施設の民営化

経済低迷により税収不足に悩むブラジル政府にとって、輸送インフラの整備手段として期待されるのが「港湾施設使用権(コンセッション)の入札による売渡しを通じた港湾施設の民営化」である。

同国政府は、2012年の港湾法改正以降、埠頭の貨物取扱業務の民間企業への委託を段階的に推進している。入札にかけられた公共埠頭は、港湾事業者資格を保有する民間企業のうち最も高い金額で落札した企業に港湾施設使用権(25年契約)を付与し、契約期間中に一定額の設備投資(更新・改修)を義務付け、貨物取扱量の拡大を図る契約内容となっている(一定額の投資を満たせば、契約終了後、新たに25年の契約更新も可能)。この入札では、外国資本の参入も受け入れているが、外国資本の場合、事前に企画省の許可が必要となる。

今回、聞き取りを行った同国港湾庁のルイズ長官によると、国内経済は危機に瀕しているが港湾ビジネスは成長の一途であり、同庁が策定した全国港湾ロジスティクス計画(PNLP)では、今後25年間で現在の貨物取扱量の2倍となる20億トン以上の成長を見込んでいる。

港湾施設の民営化は、主要港湾である南部サントス港でも進んでおり、計画的な搬入・積載が行われることで、繁忙期でも滞船期間が1〜2週間程度に短縮されるなど、公営埠頭に比べて大幅に効率化されているという。2015年12月9日には、サントス港の3つの埠頭(穀物専用1カ所、木材パルプ専用2カ所)が入札にかけられ、穀物埠頭は大手穀物メジャー2社が合弁で、2カ所の木材パルプ埠頭はブラジル企業が競り落とした。

一方、2016年3月31日に予定されていた北部領域の港湾施設の入札は、応札希望者が集まらず不成立となり、再入札は延期となった。ブラジル政府の思惑では、アマゾン川を活用した水運により穀物輸送の稼働率を高めることが可能としているが、港湾までの輸送インフラの完成に目途が立たない現状では、民間企業の関心は限定的な状況と言える。

コラム4 北部領域で有望視されるミリチトゥバ港

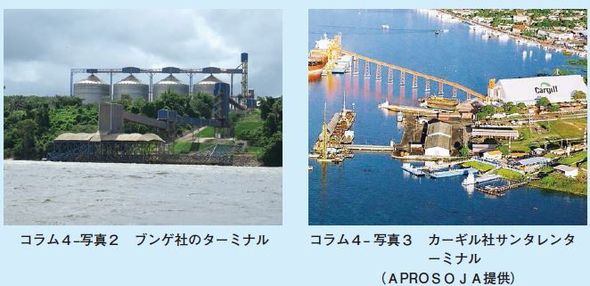

北部領域で港湾施設の民営化が最も積極的に進んでいるのが、パラー州のミリチトゥバ港(河川港)である。

ミリチトゥバ市は、マットグロッソ州の穀倉地帯を走る国道163号線の北部終着地点に位置し、北部輸出ルートの肝とも言える場所である。この地域一帯は、金の採掘地として発展してきたが、近年はアマゾン川の支流タパジョス川沿いの立地を生かして、河川港としての活用に注目が高まっている。しかし、ミリチトゥバ港は一部水深が浅く大型船が航行できないため、水深1.2メートル程度で航行できるはしけにより、下流のサンタレン港やバルカレナ港まで輸送し、大型船に積み替える方法が採用されている。

輸送効率の高いはしけを利用したミリチトゥバ・ルートが確立すると、マットグロッソ州中部の産地から輸出港までの輸送コストは、従来のサントス港までの陸送コストに比べ2割強削減できるとされている。

このため、穀物メジャーを中心とした各社は、土地(私有地)を買収し、港湾庁や近隣自治体に承認された後、穀物サイロやターミナル施設の新設に着手している。2015年4月に運用を開始した穀物メジャーのブンゲ社を筆頭に、大手水運会社、飼料会社、石油会社などがこぞって大規模穀物サイロやターミナルなどの建設を進めている。今後、マットグロッソ州の中西部から北部で生産される穀物は、このミリチトゥバ・ルートを利用した輸出が増加すると考えられる。

なお、穀物メジャーであるカーギル社は、1997年よりミリチトゥバ港から約350キロメートル離れたサンタレン港に拠点の一つを有しているが、同港は街中にあり施設の拡張が難しいことに加え、水深が浅く積載量5.7万トン以下の船舶に限られる。このため、カーギル社以外では、ミリチトゥバ港から、北部ルートの中で最も将来性があるとされるバルカレナ港に1000キロメートル強をはしけで輸送した後、大型船で輸出する方法が拡大するとみられている。

ウ 中国との関係

ブラジルと中国は、両国間の貿易量の拡大に伴い、双方の依存度を高めているとされる。中国国営企業である中糧集団有限公司(COFCO)は、2014年に南米に強いオランダ系のニデラ社、シンガポールのノーブル・グループの農産物部門の株式の過半数(51%)を立て続けに取得するなど、ブラジルを含めた南米への関与を強めており、穀物メジャーを脅かす存在となっている。

また、中国は2015年5月、ブラジルでの大規模な投資計画を発表し、農畜産物の最大の輸入相手先国であるブラジルに対して、穀物輸送インフラに関する莫大な投資計画を推進することで合意した。同計画の中では、ブラジルからペルー沖までを結ぶ南米版の大陸横断鉄道計画が最も注目を集めている(図12)。中国は同鉄道を通じ、本国に効率的に輸送することを狙っており、現在のパナマ運河経由ルートなどを中心とした国際物流網を転換したいとの思惑も背景にあるとされている。この計画が実現されれば、ブラジルの陸送中心の輸送構造を変える可能性があり、最大生産州マットグロッソ州の最大の悩みの種であり、解決が難しいとされてきた輸送コストの高止まりを緩和する可能性がある。

しかし、この大陸横断鉄道計画は、中国経済に陰りが見られることで後退している印象が否めず、暗礁に乗り上げる可能性も出てきている。また、予算規模が中国側の当初想定を大幅に上回る見通しであることに加え、ブラジルやペルーなど関係各国の合意が容易でないこと、また、環境保護区域をまたぐことなどから、現地関係者は実現可能性に懐疑的な印象を持っており、特段の期待感を有していない印象を受けた。

政治危機、景気低迷による緊縮財政、インフレ、国債格付けの格下げなど、先行きが不透明なブラジルにとって、中国マネーは経済の再興に欠かせない要素とされるものの、中国側の思惑がブラジルの国益に叶うとは必ずしもいえない案件も多く、一筋縄ではいかない様相を呈している。

5 まとめ 〜今後の見通し〜

ブラジル農業省(MAPA)は、長期予測の中で、大豆・トウモロコシともに大幅な増産を見込んでいる。2016/17年度農畜産業プランでは、財政悪化にもかかわらず、過去最高の予算規模(前年度比8.1%増の2028億8000万レアル:6兆2893億円)により農家への低金利融資枠などが設けられた。同国政府は、国家財政を支える農畜産物生産の基盤整備を後押しし、さらなる増産・輸出拡大で税収増につなげたい意向があるとみられている。

このように、生産面での強化が図られることで、今後の穀物生産の成長は疑いの余地がないものとされ、米国に次ぐ穀物の輸出力はより存在感を増すと見込まれる。このため、食料供給基地となるブラジルの農業部門にとって、輸送インフラの整備が最優先課題であり、今後の成長のカギを握るものとなる。

同国政府もこの整備が国益に直結することは承知しているものの、ある連邦議員からは「政権交代や関係大臣の交代により、その都度、計画の変更を迫られるため、法的に担保されない状況はビジネス・投資環境として悩ましい」との意見を聞いた。

現在のテーメル政権は暫定政権であり、今のところ政策の大きな見直しを打ち出していないものの、バラまきで財政逼迫を招いたルセフ前政権下の政策からの脱却と財政健全化を進めるとされ、改革に積極的とみられている。このため、暫定政権に対して、現時点では市場関係者が期待感を有していることは事実であり、先進国と比べてインフラ整備への投資が低いとされるブラジルの今後の舵取りが注目されるところである。