1 はじめに

米国の牛肉産業は、肉牛生産額が764億米ドル(2012年)と、米国の農業生産額の約19.4%を占める主要産業の一つである。また、同国は世界的な牛肉の需給において、生産量、消費量、輸入量でそれぞれ世界第1位を誇るとともに、世界第4位の輸出国(2015年時点)でもあり、一番の鍵を握っている国とも言える。

牛肉生産の構造としては、繁殖部門と肥育部門に分かれるという基本的な構造は日本と変わらないものの、広大な草地と莫大な穀物供給量を背景に、繁殖農場から肥育農場に至るまで、日本より粗放的かつ低コストで生産されているという特徴がある。

また、牛肉料理と言えば、ハンバーガーかステーキかというほど特徴的な消費スタイルを有している国であり、日本の牛肉消費とは異なる部分も多い。

さらに、日本はかねてより同国から多くの牛肉を輸入している一方、近年の官民を挙げた日本産農産物輸出の面では、和牛輸出において香港に次ぐ第二の市場規模を有しており、同国の牛肉消費動向や消費者の嗜好性などの把握は、和牛輸出促進に寄与する。

今回、改めて川上の生産段階から川下の消費段階まで、最新の情報を収集し、同国の牛肉生産や消費の現状と今後の変遷についてとりまとめることとする。

また、米国への一定量の輸出実績のある南米の牛肉生産についても、コラム欄で触れる。

なお、本稿中の為替レートは、1米ドル=102円(2016年9月末日TTS相場102.12円)を使用した。

2 繁殖〜肥育〜と畜までの流れ

(1)肉用牛生産の基本的情報

ア 牛飼養頭数およびその推移

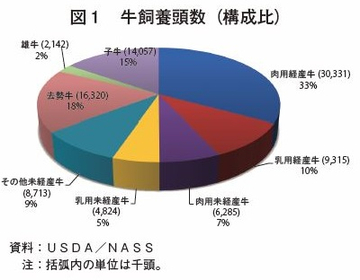

米国農務省(USDA)の全国農業統計局(NASS)の発表によると、2016年1月1日時点の牛飼養頭数(乳牛含む)は約9200万頭であり、うち肉用経産牛は約3033万頭で、総飼養頭数の約3割を占めた(表1、図1)。

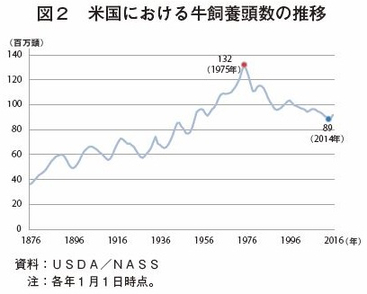

米国では、歴史的に8〜12年のいわゆるキャトルサイクルを繰り返してきた。牛の飼養頭数は、1975年に過去最高となる1億3200万頭を記録した後、減少傾向で推移している。特に、近年では、2011年、2012年に発生した干ばつの影響で草地の状態が悪化し、経産牛を中心に淘汰が進み、2014年に1952年以来の低水準となる約8900万頭と底を打った。その後、2015年、2016年と増加し、牛群再構築が順調に進んでいる(図2)。

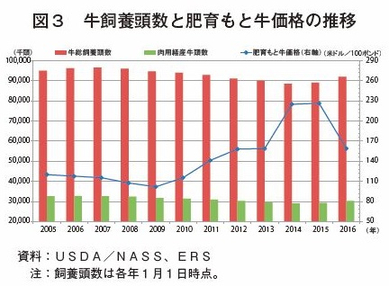

近年の牛飼養頭数、肉用経産牛頭数、肥育もと牛価格の推移を見ると、ここ数年、牛飼養頭数が減少し、肥育もと牛価格が高水準で推移したことから、繁殖農家の増頭意欲が強く、自家保留の割合が高かったと考えられる(図3)。このことは、2015年、2016年と連続して肉用経産牛の頭数も増加していることに加え、フィードロットにおける未経産牛の導入割合が史上最低水準にあることからもうかがえる。

イ 牛飼養農家戸数の推移

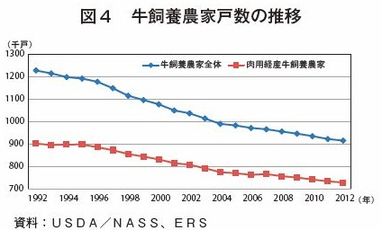

USDAが5年ごとに実施している米国農業国勢調査(センサス)によると、直近の2012年における肉用経産牛飼養戸数は約72万8000戸となり、前回調査時(2007年)に比べ約3万7000戸減少した。また、NASSが取りまとめた1992年から2012年までの推移を見ると、中長期的に飼養戸数は減少傾向にある(図4)。

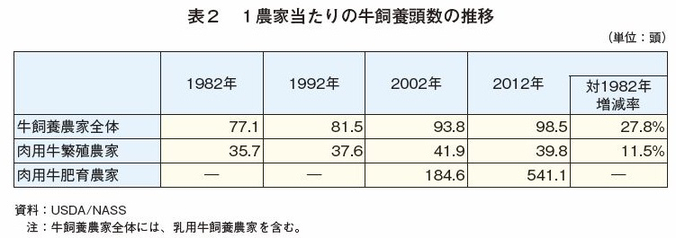

この農家戸数の減少の要因として、生産者の高齢化などによる小規模農家の減少が挙げられている。ただし、1農家当たり飼養頭数の推移を見ると、牛飼養農家全体(乳用牛含む)では、1982年には77.1頭であったが、2012年には1982年比で27.8%増の98.5頭と規模拡大が進んでいる一方、小規模の経営体が比較的多い肉用牛繁殖農家は、同11.5%増の39.8頭にとどまっている上、2002年と比較すると若干減少している。このことから、肉用牛繁殖経営は、肥育経営と比較すると規模拡大が緩やかであることがわかる(表2)。

ウ 肉用繁殖牛と肥育牛の地域分布

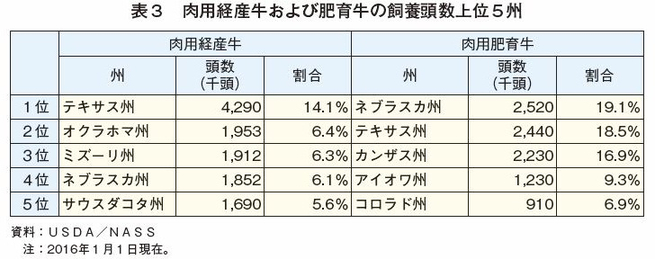

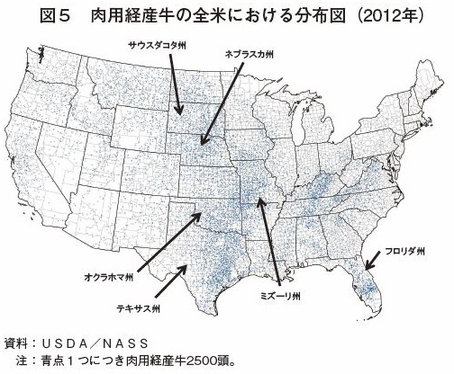

肉用経産牛の州別分布は、やや突出したテキサス州の他、中西部地域に多いが、上位5州で全体の38.6%を占めているにすぎず、比較的全土で肉用牛繁殖農場は経営されている(表3、図5)。これら上位5州に次いで繁殖経営が盛んな地域としては、郡(county)単位の飼養頭数で全米のトップ10に4郡が入るフロリダ州が挙げられる。

一方、肥育牛については、上位5州で全体の70.7%を占め、これらの州は中西部のグレートプレーンズと呼ばれるロッキー山脈東側に南北に広がる平原地帯に位置している(表3)。これらの州およびその周辺で肉用牛の肥育が盛んなのは、全米屈指のトウモロコシ生産地域であり、肥育牛の濃厚飼料の大半を占めるトウモロコシを近郊から安価に調達できるためである。

(2)取引形態と価格形成

肉用牛の生産構造は、肥育もと牛(子牛)を生産する繁殖部門と、肥育もと牛をと畜場に出荷するまでフィードロットで肥育する肥育部門に大別されるが、この2つの農家をつなぐ役割として、育成農家も存在している。また、肉用牛では、養豚で見られるような、繁殖から肥育までを一貫経営する垂直統合化はあまり進んでおらず、繁殖部門と肥育部門は別々の農家により営まれているのが通常である。

ア 繁殖農家(cow-calf operation)

繁殖農家は、基本的に広大な草地における周年放牧を中心とした飼養方法に拠っており、日本のような舎飼いではない。前述の通り、全米各地に比較的広く存在している。ただし、経営の基礎となる放牧地(草地)は、穀物生産に適していない土地を活用したものであり、規模拡大が進まない理由の一つはここにあると考えられる。なお、繁殖農家における繁殖雌牛の平均飼養頭数は約40頭である。

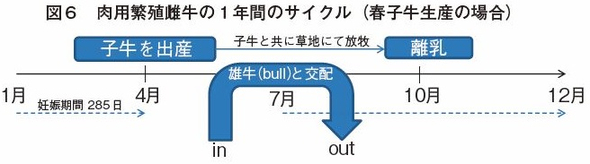

牧草の最盛期である春から夏にかけての季節を十分に活用するために、春の暖かい時期(3〜5月)に子牛が集中的に生まれるよう計画的に子牛が生産されており、年間産子数の約8割が、この時期に生まれている(図6)。一方、春に生まれる春子牛との時期的な差別化を狙って秋に生まれる秋子牛を生産する経営スタイルが、比較的温暖な南部地域などに存在している。

また、飼養されている肉用牛のほとんどは交雑種であり、肉用繁殖雌牛への種付けについては、雄牛を繁殖雌牛の群れに入れることによる自然交配が大半を占めている。

なお、USDAの公表資料によると、目安となる平均的な数字としては、子牛の出生時体重は65ポンド(29.5キログラム)、離乳までに要する期間は90〜205日、離乳時体重は550ポンド(249.5キログラム)である。

繁殖農家の約6割では、離乳時または離乳直後に子牛を育成農家などに販売しており、特に南東部地域やグレートプレーンズ南部に多く、小規模で収入の大半を農外に依存する経営スタイルである。一方で繁殖農家の3分の1強では、離乳後も30〜90日間子牛を所有し続け、放牧や補助飼育(back-grounding)を実施した後に販売している。このような農家は一般的に比較的大規模であり、全土に所在しているが、西部地域やグレートプレーンズ北部に多くみられる。

イ 育成農家(stocker/backgrounder)

育成農家は、子牛がフィードロットで本格的に肥育を開始されるまでの間の助走を受け持つ役割を果たしている。しかし、繁殖農家から購入した子牛には、出生のタイミングや生育状況などにより体格や体重の個体差があるだけでなく、そもそも約8割の肉用子牛が春の3カ月間に集中して生まれるにもかかわらず、最終的には1年を通じて平均的にと畜場で牛肉が生産されるように、肥育もと牛をフィードロットに送り届けなければならない。育成農家は、このような調整も担い、繁殖農家とフィードロットの間のバッファー(緩衝作用)としての機能を持っていると考えられる。この育成農家には、地域によってもさまざまな経営体があるとされており、分類や定義に困難を極めることから、USDA公表資料にも育成農家に関する公式なデータが少ないのが実情である。なお、子牛が繁殖農家を離れてからフィードロットにたどり着くまでのパターンについては後述する。

ウ 肥育農家(feedlot)

肥育農家は、フィードロットと呼ばれる屋外の肥育場において、肥育もと牛をロットに分けて、1つのペンにつき数十頭から百数十頭収容し、一般的には100〜230日程度の期間濃厚飼料を中心に給餌し、体重を約1300ポンド(約590キログラム)にまで増加させ、パッカーへ出荷する。フィードロットの経営者が肥育もと牛を購入して所有する経営に加え、預託農家(牛の所有権を持たないまま肥育業務だけを請け負う経営スタイルの農家)も存在している。

エ 繁殖農家からと畜までの牛の流れ

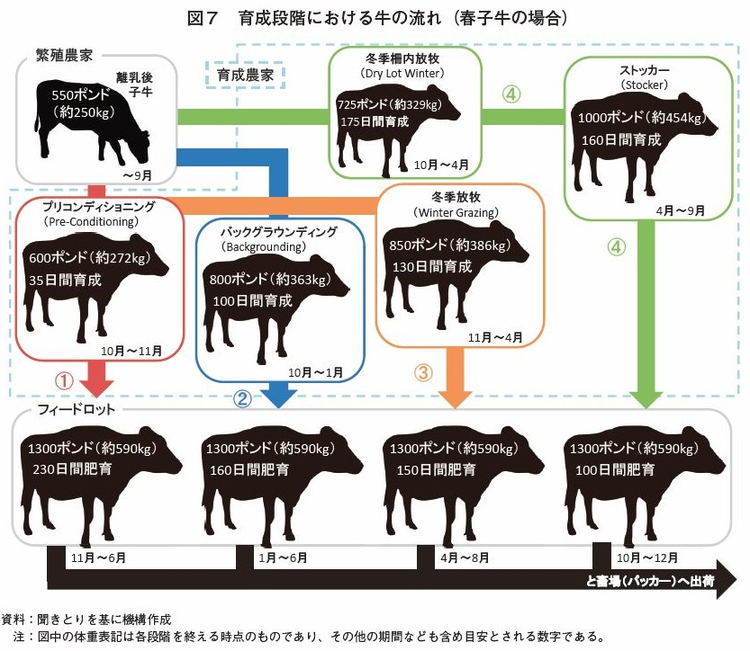

繁殖農家で春に生まれた子牛が、主に秋に離乳した後、育成農家、フィードロットを経てと畜場に搬入されるまでの経路は、次の4つに大別される(図7)。

(1) パターン1(Pre-conditioning)

フィードロットに導入されるまでの育成期間(約35日)が最も短いパターンである。プリコンディショニングと呼ばれるワクチン接種や離乳後の母乳から(乾燥)飼料への移行を目的とした育成段階を経て、フィードロットへ導入される。

(2) パターン2(Backgrounding)

補助飼育(バックグラウンディング)と呼ばれる育成段階を経てフィードロットへ導入されるパターン。この補助飼育はプリコンディショニングの要素も含んでおり、離乳後の飼料による子牛の育成管理に重点を置いたものである。この補助飼育を繁殖農家が実施することもあるが、補助飼育専門の育成農家も存在する。

(3) パターン3(Pre-conditioning→Winter Grazing)

プリコンディショニングの後に冬季放牧により冬を越し、春先にフィードロットへ導入されるパターン。

(4) パターン4(Dry Lot Winter→Stocker)

冬季放牧が活用できない場合に、柵内の放牧により冬を越し、春先から夏季に放牧を行うストッカーと呼ばれる育成段階を経てフィードロットへ導入されるパターン。

オ 価格形成の仕組みと透明性の確保

繁殖農家から育成農家へ、育成農家から肥育農家へ肥育もと牛が販売される際の取引は、地元の家畜市場における競りによる方法、事業者同士の相対取引による方法に大別される。USDAの過去の調査によると、牛の飼養頭数が200頭に満たない比較的小規模な繁殖農家や育成農家の約7割、200頭以上を飼育している繁殖農家や育成農家の約4割が、家畜市場における競りなどの相対取引以外の方法により取引しており、飼養規模が大きくなるほど相対取引の割合が増す傾向にある。

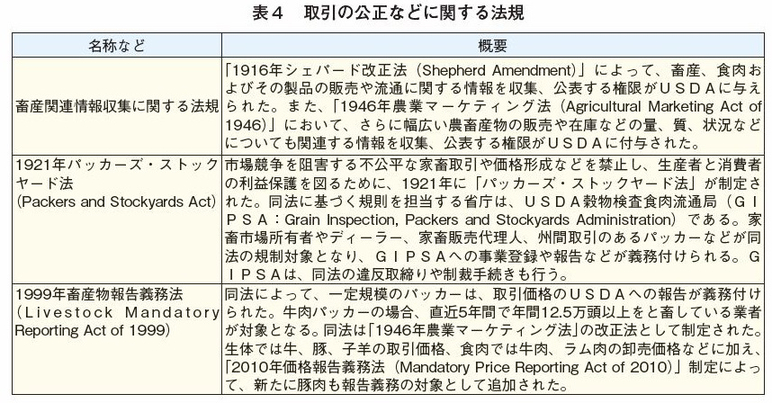

一方、フィードロットからと畜場(パッカー)へ出荷される際の肥育牛の取引形態についても、パッカー向けの家畜市場での取引と業者間による相対取引の2つに大別されるが、近年は大手パッカーを中心として相対取引の比率が非常に高まっている。USDA経済調査局(ERS)の調査によると、2004年には成牛売買における家畜市場などの現物市場の取引高が全体の約60%を占めていたが、2014年には約27%にまで低下し、一方、相対取引が倍増したことが判明している。

大手食肉パッカーは、自社保有のと畜場で枝肉生産から部分肉、加工品の生産までを行い、食肉流通業者をはじめ、小売業者、外食業者などに販売している。大手パッカーは強大な力を持っており、フィードロットを所有する場合もある。このような大手パッカーにより牛の取引の寡占化が進んでいることも同国食肉産業の一つの大きな特徴である。

取引の公正性の確保と市場競争の監視・規制のため、各種法令が整備されてきたが、相対取引割合の増加に伴い、1999年には、一定規模以上のパッカーに対して相対取引の形態と価格の報告を義務付ける法律「1999年畜産物報告義務法」が制定された(表4)。同法は、一定規模以上(直近5年間で年間12.5万頭以上をと畜)のパッカーに取引価格などのUSDAへの報告を義務付けたものであり、生体では牛、豚、子羊の取引価格、食肉では牛肉、ラム肉の卸売価格に加え、2010年には新たに豚肉も対象とされている。

同法律は、家畜市場などの現物市場における取引割合の低下により、透明性の高い価格形成が困難になっていることを背景に、食肉パッカーの価格情報を公開することにより、食肉の価格や供給量に関する生産者の理解を促進し、牛肉などの畜産物の公正な市場競争を促進することを目的としている。

(3)トレーサビリティの仕組み

牛のトレーサビリティは、2016年9月現在、連邦の制度としては存在していない。

ただし、過去には連邦における家畜のトレーサビリティの制度化を試みたことがある。2003年の国内での牛海綿状脳症(BSE)の初発生を受け、USDAは2004年に全国家畜個体識別制度(NAIS)を公表した。この制度は、当初、任意の制度として開始し、後に段階的に義務化するといった方針もあったが、コストや報告義務といった生産者の負担増を理由に、特に肉用牛生産者からの反発が大きく、最終的にUSDAは2010年にNAISの廃止を決定し、新たなトレーサビリティ制度を模索することとなった。

2011年には、新たなトレーサビリティに関する規則案が公表され、パブリックコメントの募集などの手続きを踏んだ後、2013年1月に最終規則案が公表され、同年3月から適用されることとなった。

新たに開始された規則は「家畜の州間移動に関するトレーサビリティ(Traceability for Livestock Moving Interstate)」と呼ばれ、家畜疾病が発生した際に、早期に対応するためといった性格の強いものであり、州を越えて移動する家畜の育成段階からと畜までの間の管理に限定されたものとなっている。なお、牛の他にもバイソン、山羊、羊、豚、馬、家きん、鹿も対象となっている。次に同規則の牛に関する主な部分を紹介する。

・ 原則として、全ての牛に個体識別番号の付与を義務付け。ただし、18カ月齢未満の肉用牛については、見本市や展示会などで州境を越える場合を除き、同規則から除外。(18カ月齢未満の規則については追って定められることとなっているが、2016年9月時点では未発表。)

・ 個体識別の方法は、USDAや州政府が公的に認めた耳標に加え、出荷側と荷受側が合意すれば、伝統的に用いられている焼印や刺青でも良い。さらに、群単位での番号取得も可能。

・ 州間移動の場合には、政府機関認定の獣医師が発行する証明書の携帯を義務付けるものの、出荷側と荷受側が合意すれば代替の証明書でも可。

(4)政府による生産者への支援制度

日本の肉用子牛生産者補給金制度や肉用牛肥育経営安定特別対策事業(いわゆるマルキン)といった専ら肉用牛農家を対象とした連邦政府の支援制度は存在していない。

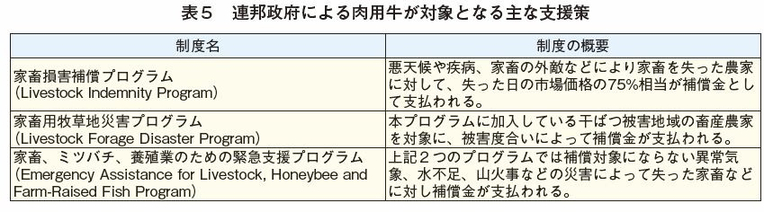

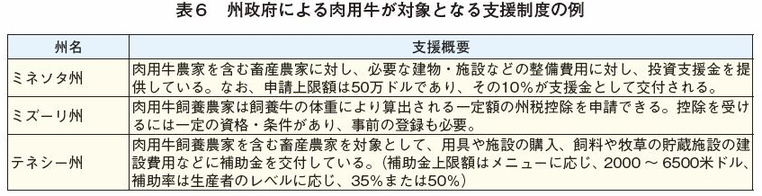

連邦政府による肉用牛生産支援としては、さまざまな農業支援事業がある中で、他品目も対象とした事業に、肉用牛農家向け支援も含まれるのが一般的であり、現在は「2014年農業法(2014FarmBill)」の下、USDA農業サービス局(FSA)が管轄している(表5)。さらに、畜産が盛んな州などでは肉用牛に対する事業支援制度や税額控除制度なども存在する(表6)。

3 と畜〜小売までの流れ

(1)牛肉生産量と価格の推移

2010年以降の牛飼養頭数の減少に伴い、牛肉生産量も漸減してきたが、2011年から続いた中南部における深刻な干ばつの影響により減った繁殖雌牛の牛群を再構築するために自家保留が増えたことで、2014年と2015年の生産量は一段と減少した。しかし、USDAは、牛群再構築は順調に進んでいることから、2016年、2017年には出荷頭数は増加に転じ、牛肉生産量は増加し、肥育牛価格は下落すると予測している(図8)。

(2)と畜検査

州を越えて販売される牛肉を含む全ての食肉は、連邦政府の認定を受けたと畜場/食肉加工施設で生産される必要がある。同国では、食肉パッカーがと畜場/食肉加工施設を所有し、USDA食品安全検査局(USDA/FSIS)による認定を受けている。2016年1月1日現在、米国全土に808カ所の認定と畜場が存在し、うち641カ所において牛がと畜されており、規模で上位13のと畜場において全体の約57%の牛がと畜されている(2015年)。

と畜検査の流れとしては、と畜される前に生体の牛に異常がないかどうかを確認する「と畜前検査」が実施され、と畜された後には、枝肉や内臓の異常の有無を確認する「と畜後検査」が、獣医師の資格を有したFSISの検査員を中心として実施されている。

と畜検査に要する費用については、基本的にパッカーが肥育農家から生体で買い取ることから、肥育農家側が負担することはない。さらに、パッカーにおけるFSISによると畜検査費用は原則無料であり、パッカーにはFSIS検査員用のオフィスを施設内に用意し、週5日、1日8時間のシフト勤務ができる環境を整えることが求められる。ただし、時間外でFSISの職員に検査を依頼する場合などには、連邦規則が定める時間外費用(1人・1時間当たり50〜70ドル)を支払わなければならない。

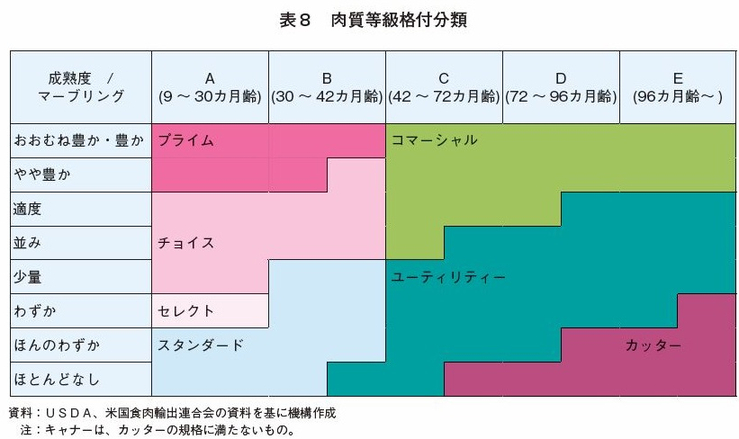

(3)格付の仕組み

牛肉の格付けも行われており、日本における歩留等級(A〜C)と肉質等級(5〜1)の組合せによる格付と似ている。歩留等級の格付け(Y1〜Y5)と肉質等級(プライム〜キャナー)の格付けの2種類の格付けが存在し、USDAの検査官によって格付けされる。

歩留等級とは生体重に対する精肉歩留まりの割合を示しており、皮下脂肪、腎臓・骨盤周囲・心臓の脂肪量、リブアイ面積と枝肉重量から定められた計算式により推定歩留率が計算される(表7)。

また、肉質等級については、プライムを最上級とし、最下級のキャナーまで表8のとおり8段階(プライム→チョイス→セレクト→スタンダード→コマーシャル→ユーティリティー→カッター→キャナー)に格付けされるものの、一般的には肥育牛のほとんどが、上から3番目のセレクト以上に格付けされている。なお、2015年の実績では、若齢肥育牛としてと畜された牛のうち93.7%が肉質等級の格付けを受けており、チョイス以上の割合は73.4%(うちプライムは5.1%)であった。

4 牛肉の消費・輸入動向

(1)消費動向

ア 1人当たり消費量の推移

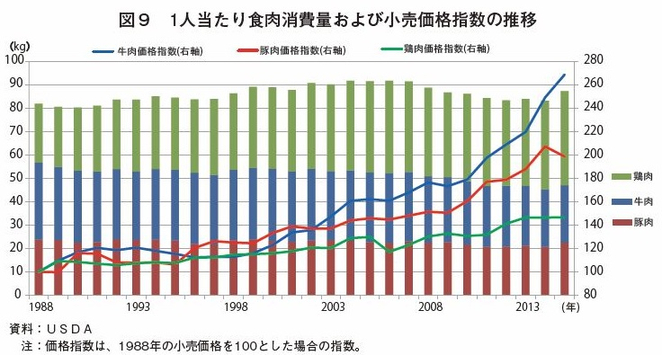

1人当たりの年間牛肉消費量の推移を見ると、1976年の94.3ポンド(約42.8キログラム)をピークに減少を続け、2015年には53.9ポンド(約24.4キログラム)とほぼ半減している。ただし、日本の同5.8キログラムと比較してかなり多い。

食肉全体の消費は近年ほぼ横ばいであり、減少している牛肉に代わって鶏肉が増加している。これには、消費者の健康志向による影響もあるが、価格の影響も大きい。1988年の小売価格を100とした、各種食肉の価格の推移を見ると、2015年の鶏肉の指数147に対し、牛肉は267となっており、この約30年間にわたる小売価格の動向の差から、消費者が、牛肉よりも手ごろな鶏肉を購入する機会を増やしている一因となっているとみられる(図9)。

一方、今後の消費量の見通しについては、牛肉生産量の回復に伴う価格低下の寄与もあり、2016年、2017年はそれぞれ55.3ポンド(約25.1キログラム)、55.6ポンド(約25.2キログラム)と微増する見込みである。

イ 消費スタイル

全国肉牛生産者・牛肉協会(NCBA)が2016年3月に公表した調査報告書によると、アメリカ国民1000人によく食べる牛肉料理を聞いたところ、43%が挽肉料理、20%がハンバーガー、17%がステーキとの回答であった。さらに、家庭での料理に使う牛肉も約60%が挽肉として消費されていることから、牛肉の消費方法としては、挽肉とステーキに大別されるといっても過言ではないだろう。

挽肉にされる牛肉は、脂肪割合の低いスタンダード、ユーティリティー、カッターといった下位の格付けの肉である。なお、牛挽肉は連邦規則により脂肪分が30%以下と定められており、スーパーマーケットなどで販売されているパックのラベルには「80%赤身(80%lean)」といった表示がなされている。そして、脂肪分の少ない赤身肉を好む米国人の牛挽肉需要を支えているのが、グラスフェッドで赤身が中心の豪州産やニュージーランド(NZ)産の冷凍輸入牛肉であり、これに米国産の少し脂肪に富んだ牛肉を混ぜる形で挽肉の多くが生産されている。

一方で、ステーキ用はプライムやチョイスと格付けされる牛肉が中心であり、価格帯も脂肪交雑も挽肉用とは大きく異なる。同国で生産される牛肉はグレインフェッドがほとんどであり、ステーキに適したチョイス以上に格付けされる割合は2008年の50%程度から、2015年には70%超にまで拡大するなど、近年、ステーキ用の生産比率が高まっていると言える。

(2)輸入動向

ア 輸入量の推移

牛肉輸入量の推移を見ると、年によって増減があるものの、おおむね年間100万トン以上となっている(図10)。輸入量の増減は、国内生産量と強い相関関係にあり、国内生産量が低調であった2004年、2005年、2015年に輸入量が多くなっている。これに加えて、輸入量に影響を与える要素としては、国内の牛肉価格や為替が挙げられる。

輸入先国に目を向けると、近年は豪州、カナダ、NZ、メキシコの4カ国で輸入量のほとんどを占めている。中でも半数以上を占めている豪州、NZからは、先述した通り赤身部分が中心のグラスフェッド牛肉が輸入されている。カナダ、メキシコからの牛肉は、多くが外食産業向けである。

なお、USDAによると2016年の輸入量は、国内生産量の増加と国内牛肉価格の低下が見込まれていることから、前年より16%減少すると予測されている。

イ 関連する諸制度

輸出国から見て米国に新たに牛肉などの畜産物を輸出する場合、家畜衛生と食品衛生に関する2種類のリスク評価を受ける必要がある。家畜衛生については、口蹄疫やBSEなどの家畜疾病の侵入リスクに関する評価であり、USDA動植物検疫局(USDA/APHIS)が実施する。食品衛生については、主にと畜検査が米国のものと同様な体制にあるかという同等性評価をUSDA/FSISが実施している。なお、2016年9月時点で、これらをクリアし生鮮牛肉を同国に輸出できる国は、日本も含め13カ国に限られている。

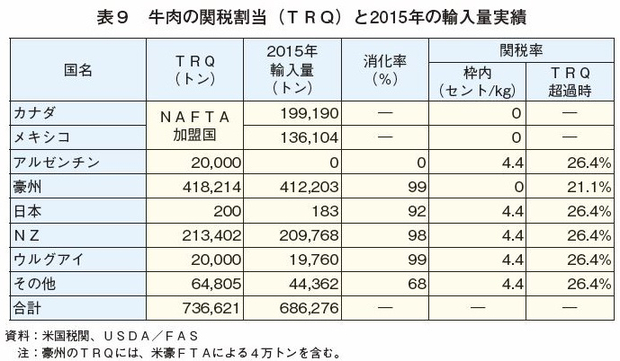

さらに、輸入に影響を与える関税に目を向けると、同国はWTOウルグアイラウンド合意による、関税割当制(TRQ)や個別の自由貿易協定(FTA)による特恵措置を設けている(表9)。

ウ 和牛の輸入と米国での認知度

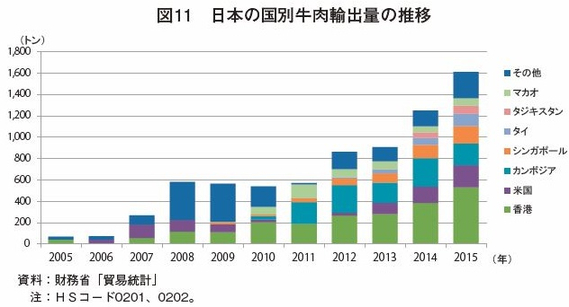

近年、和牛の輸出については、日本政府の輸出拡大政策の下、官民挙げての取り組みにより着実に輸出量を伸ばしており、米国は香港に次ぐ第2位の市場規模(2015年)を有す重要なマーケットとなっている(図11)。

日本食の人気を背景に近年は同国のレストランでも本物の和牛を目にするようになった。例えば、ニューヨークのステーキレストランでは、和牛A5ランクの牛肉が6オンス(約170グラム)175米ドル(約1万7850円)で提供されている。このように、和牛は、富裕層に対し、外食レストランでステーキ向けロイン系を中心に販売されているのが一般的であり、小売店では日系のスーパーマーケットに少々置いてあるのを見かける程度である。WAGYUという呼称は、まずまずの認知度を得てきているが、これは米国産WAGYU(当地では和州牛といった名称で販売されていることも多く、値段は和牛の半額以下。)の存在も大きいと思われる。同国では、WAGYUよりもKOBE_BEEFの知名度が高いことが有名であるが、いまだWAGYUとは米国産のプライムランクの牛肉よりも良質の高級な牛肉といった認識でしかなく、本物の和牛とは何かを正しく理解している人は一握りと思われる。

現在、さまざまな和牛のプロモーション活動が世界各国で実施されているが、同国でもまだまださまざまな媒体を通じて「和牛とは」ということを継続的に普及していく必要があると感じる。加えて、日本国内における牛肉価格の高止まりや為替の円高ドル安傾向、TRQの消化率など、輸出にマイナスとなる材料もあることから、同国の特徴的な牛肉の消費動向をいち早くつかみ、新たなトレンドを作るなどより戦略的に和牛の輸出を進めることが必要だろう。

5 牛肉の輸出動向

(1)近年の輸出量と輸出先国の推移

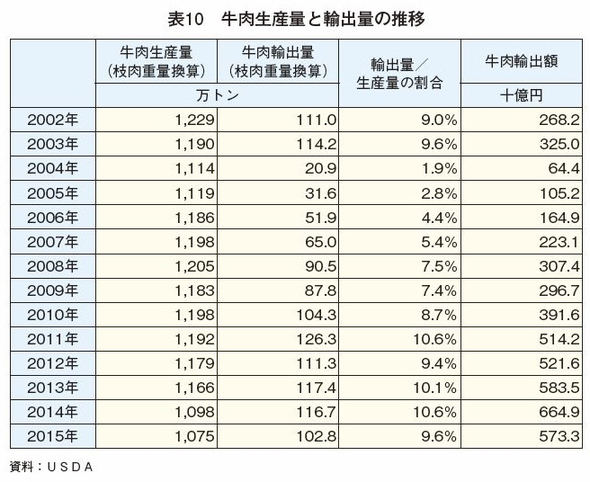

2015年の牛肉輸出量は牛肉生産量の減少もあり、前年比12%減の102万8000トンであった。牛肉輸出量は生産量と一定の相関関係があり、同国におけるBSEの発生(2013年12月)の影響が大きかった2004年以降の数年間を除けば、おおむね生産量の10%程度が輸出に回っている(表10)。

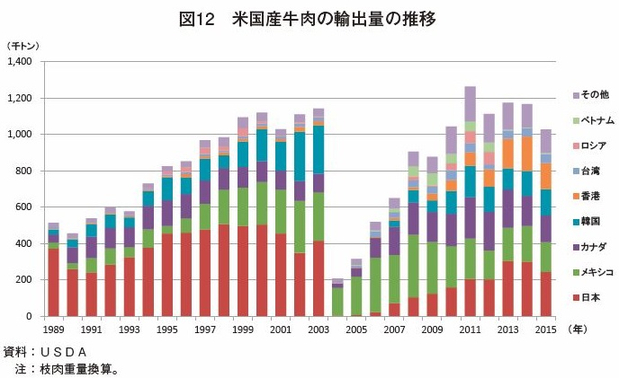

日本向け輸出についても、牛肉の由来する牛の対象月齢が2013年に20カ月齢以下から30カ月齢以下に緩和されたことに伴い、伸びてはいるものの、BSE発生前の水準には戻っていない(図12)。これは、日本に輸出できなかった時期に豪州産がかなりの部分を代替し定着が進んだことや、2015年1月に発効した日豪EPAによる関税率の差(2016年10月現在、冷蔵牛肉で8%、冷凍牛肉で11%の差)が多少なりとも影響していると考えられる。しかし、直近では、豪州産牛肉との価格差がほとんどなくなっていると言われており、対日輸出量の伸びが期待されている。

(2)今後の牛肉生産量と輸出余力の見通し

前述した通りUSDAは、2017年までの生産量が増加するとの見通しを示しており、2016年は前年比5.3%増の1131万トン、2017年は同3.4%増の1170万トンへの増加を予想されている。さらに、USDAは2025年までの長期予測も2016年2月に公表しており、飼料価格が比較的安値で推移することや、国内市場および海外市場において牛肉を含む食肉全体への強い需要が見込まれることから、牛肉生産量は2025年まで堅調に伸びると分析している。なお、2025年には、肉用経産牛は現在から330万頭以上増え、牛飼養頭数全体としては9700万頭以上になると予測している。

また、牛肉輸出についても、今後数年間は生産量の増加に伴い増加する見通しを示しており、2016年には前年比9.0%増の112万トン、2017年にはさらに同5.3%増の117万トンにまで達すると予測している。また、2025年までの長期予測については154万トンにまで達するとの強気の予測を公表し、メキシコ、カナダ、環太平洋地域への高品質な牛肉の輸出が期待されるとしており、環太平洋パートナーシップ(TPP)協定の動向や2016年8月に発表されたブラジルへの輸出再開、さらに、同年9月に中国政府が明らかにした中国への輸出再開への兆しなど、輸出先国の増加と国内牛肉生産量の着実な増加が果たせれば、決して無理な数字ではないとも受け止められる。

6 おわりに

米国の牛飼養頭数は、2003年のBSE発生以降も、2008年以降のトウモロコシをはじめとする飼料穀物価格の高騰や、2011年、2012年を中心とした深刻な干ばつなど、同産業をとりまく環境の厳しい時期が続いたこともあり、2014年には9000万頭を割り込んだ。しかし、ここ数年はトウモロコシ価格や干ばつの影響も落ち着きを見せ、南部の草地の状態も改善してきていることから、2015年、2016年と肉用経産牛を含めて明らかに回復の兆しを示している。

牛肉生産量についても2016年、2017年ともに増加するとの予測通り、2016年に入って、直近の月ベースでは2013年と同水準にまで回復している。しかし、「9月時点の価格が2013年の水準から約1割程度低いことに加え、向こう半年先までの先物価格も2013年と比較して2割程度低い水準にあることが現在の問題である」とは同国の関連団体から聞いた話である。また、「現在、牛群の再構築が進みつつあるものの、価格がある程度のレベルで維持されないと繁殖農家の再構築の意欲も減退し、再び頭数減の悪循環に陥ってしまう」とも話していた。

日本も多くの牛肉を輸入している同国であるが、その輸入量や価格の動向は元をたどれば同国の牛肉生産量が大きな鍵を握っている。今後も同国の牛飼養頭数と牛肉生産量が順調に増えていくのかどうかを引き続き注視する必要があることは明白である。

牛肉生産というのは子牛を生産し、その子牛を肥育して肉を生産するという非常に古典的な産業であり、穀物生産におけるGM種子の登場のような技術的なブレイクスルーが生じにくい。このため、TPPなどの経済連携交渉、世界経済の状況、家畜疾病の発生、消費者の食への関心といった多くの副次的要因は当然存在するものの、子牛生産の「草地」と肥育の「穀物」という主要な2つの鍵において強みを有している同国が、世界の牛肉生産を引き続きリードしていくことには間違いなさそうだ。

(井川 真一(JETROニューヨーク))

コラム 南米の牛肉生産の現状と今後の見通し

南米産牛肉は、かねてより価格優位性などを背景に国際市場でその存在感を発揮してきた。近年、輸出数量はキャトルサイクルなどの理由でさほど伸びていないものの、各国とも牛肉産業は引き続き重要な位置にあり、旺盛な輸出需要を受けて今後の増産意欲が増している状況にある。

こうした中、従来の牧草による放牧肥育に加え、豊富な穀物資源を活用したフィードロットによる肥育も拡大してきており、輸出先のニーズを考慮した牛肉生産も徐々に拡大している。

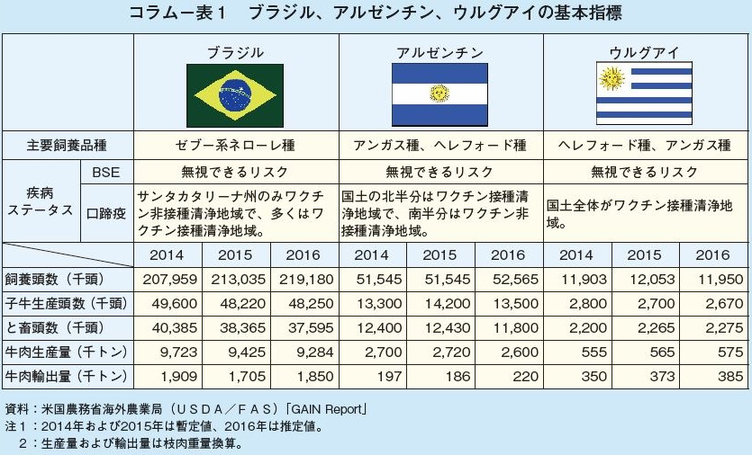

本コラムでは、国際市場で影響力を有する南米3カ国(ブラジル、アルゼンチン、ウルグアイ)について報告する(コラム−表1)。

(1)世界最大級の牛肉輸出国「ブラジル」

世界最大級の牛肉輸出国であるブラジルは近年、中国などアジアや中東など新たな輸出先を獲得してきたが、牛肉生産が伸び悩んでいる。これは、約7年周期で発生するキャトルサイクルや、近年のレアル安の為替環境下で目先の利益を追求して出荷が増えすぎた反動によるところが大きい。さらに、現在、深刻な経済低迷とインフレに陥っており、牛肉消費もかなりの程度落ち込んでいることから、牛肉産業の勢いは一服している感が強い。

しかしながら、こうした停滞期の中にあっても、牛肉産業界では今後を見据えた変化が見られている。一定の品質を有する枝肉に対するプレミアム(追加支払い)により、生産者レベルで実需者のニーズを反映した取り組みが見られるようになり、肉質に劣る熱帯種のゼブー系ネローレ種に温帯種のアンガス種などを掛け合わせて肉質改善を図る動きも徐々に拡大してきている。

中でも、最大生産州のマットグロッソ州では2016年、高品質な牛肉の生産を目指し、生産者とパッカーの双方からなるマットグロッソ州牛肉協会(IMAC)が州知事主導で創設された。枝肉の格付けやプレミアム体系を明確化する動きも見られ、生産者とパッカーがお互いに利益を共有・拡大できる体制の整備に注目が集まっている。

広大な国土を有する同国は、持続可能な牛肉生産体系(「農・牧・林」のインテグレーションシステム)の導入や牧草改善融資プログラムによる生産性の向上にも取り組んでおり、長期的に見てそのポテンシャルに疑いの余地はない。2016年8月には米国向け生鮮牛肉輸出が解禁され、牛群再構築期間を経て2017年以降、増産体制が徐々に本格化することが見込まれている。

(2)復活を期す「アルゼンチン」

アルゼンチンの肉用牛の中心はアンガス種やヘレフォード種といった温帯種で、多くは肥沃なパンパ地域で飼養されている。同国はかつて世界有数の牛肉輸出国と位置付けられ、欧州では「アルゼンチンビーフ」は非常に高い人気を誇る。EUが設定している高級牛肉の低関税輸入枠(ヒルトン枠:年6万6750トン)の45%(3万トン)をアルゼンチン産が占めていることからも、その実力がうかがえる。

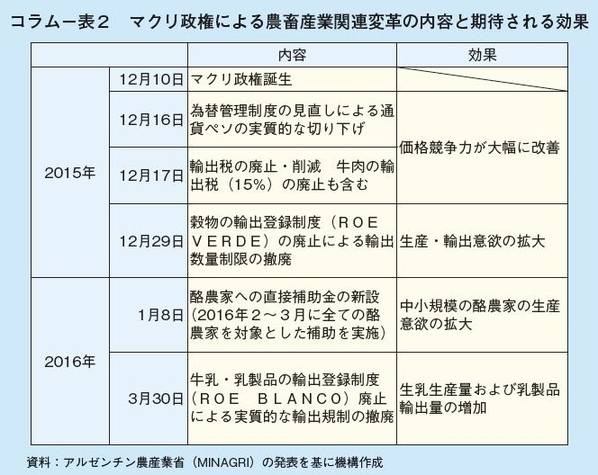

しかしながら、同国では2008〜2015年にかけて国内優先政策による輸出規制(例:15%の輸出税、需給状況に応じた輸出禁止)が強まった結果、牛肉生産はかなりの程度落ち込むこととなった。加えて、2010〜11年にかけて深刻な干ばつも発生した結果、牛肉産業は深刻な低迷期に陥り、2005年に世界第3位(枝肉重量換算で76万2000トン)だった牛肉輸出量は、2014年には第10位(同19万7000トン)にまで落ち込んだ。こうした中、2015年12月、各輸出規制の撤廃を公約としたマクリ新大統領が就任し、牛肉にかかる輸出規制が軒並み撤廃されたことで、ようやく活気が戻りつつある状況とされる(コラム−表2)。

米国農務省によると、アルゼンチンは現在、天候に恵まれて牛群再構築期における子牛生産が順調に進んでいることに加え、補助的に給与する飼料穀物の価格も安値で推移しており、生産環境は良好とされる。このため、以前の水準まで戻るには時間を要するものの、失われた10年を経て国際市場の主力プレーヤーに戻ってくると予想されている。

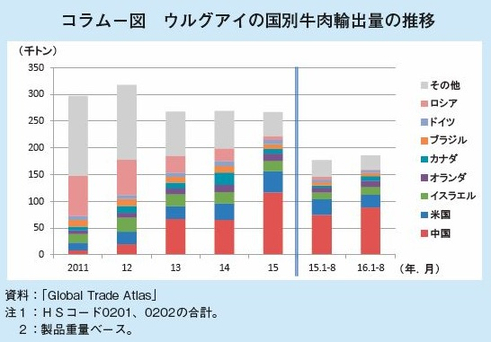

(3) 小国ながら存在感を増す「ウルグアイ」

ウルグアイは、人口はわずか350万人程度でありながら、牛の飼養頭数はその3倍を超える1200万頭にも及び、牛肉セクターは最重要産業に位置付けられている。肥沃な土壌を有していることから牧草の質が高く、主要品種であるヘレフォードなど温帯種由来の高品質な牛肉は高い品質を誇っている。

近年、牛肉輸出量は好調に推移しているが、背景には中国の需要拡大によるところが大きい(コラム−図)。国内で稼働中の牛肉プラント36カ所のうち、外国資本はブラジル7カ所、中国1カ所(恒陽牛業有限公司)、そして最大処理能力を誇る英国1カ所とされる。また、中国向け輸出認定施設は20カ所に上り、低級部位を中心に輸出を加速的に増やしている。

昨今、ウルグアイ産牛肉が国際市場で成功している背景には、「Uruguay Natural」という完全に牧草で肥育された牛肉のストーリーを生かしたマーケティングが奏功したことが挙げられる。また、輸出市場のニーズを考慮して、2006年9月から全ての牛を対象に、出生時期や移動履歴などを追跡可能なトレーサビリティ制度を導入している点も評価が高い。

(米元 健太)