1 はじめに

日本にとって豪州は、米国に並ぶ主要な牛肉輸入相手国である。特に、2003年に米国でBSEが発生して以降、米国産牛肉の輸入禁止や月齢制限により豪州産牛肉が優位に立ってきたが、米国産牛肉の輸出再開に伴い、徐々に対日輸出量を減少させてきた。2015年には、干ばつによる牛肉生産量の一時的な増加や、円安豪ドル高の為替相場、日豪経済連携協定(EPA)発効による関税削減を背景に、豪州産牛肉の対日輸出の減少に歯止めがかかったが、2016年は、牛肉生産量の減少により、輸出量も減少している。

本稿では、豪州における牛肉産業の概況について、農畜産業の概況、牛肉生産の仕組みについて述べた上で、需給や輸出、国内消費の動向とその見通しについて紹介する。

なお、豪州の会計年度は7月〜翌6月であり、為替レートは、1豪ドル=79円(2016年9月末日TTS相場=79.04円)を使用した。また、豪州の州名の略称については、図1の通り表記する。

2 農畜産業の概況

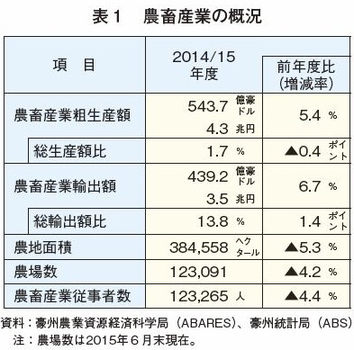

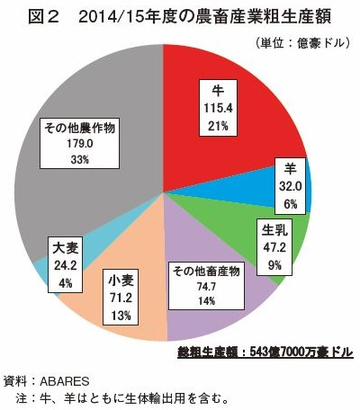

豪州の農畜産業生産額が国内総生産に占める割合は1.7%と必ずしも高くないが、総輸出額に占める割合は13.8%と、輸出産業の中で重要な位置を占めている(表1)。また、品目別では、牛・羊や生乳の占める割合が大きく(図2)、これらの多くは、農地の大半を占める牧草地などを利用した放牧によるものである。このため、ひとたび干ばつが発生すると、放牧環境が悪化し飼養できる家畜の頭数が限られ、と畜を進めて飼養頭数を削減せざるを得ないことから、豪州の畜産業は、気候の影響を受けやすい構造となっている。

3 肉用牛・牛肉産業の基本的な姿

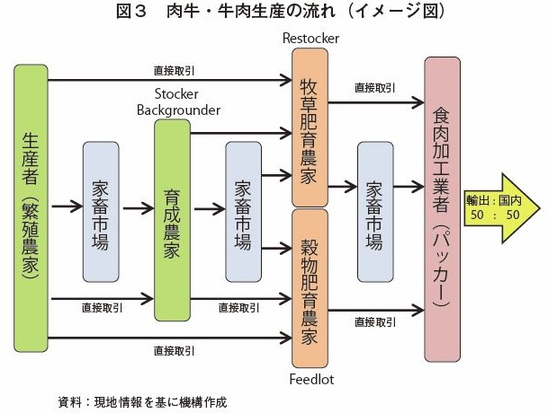

牛肉生産の流れを見ると、日本と比べて牧草肥育牛が主流であることや、肥育期間が短いといった特徴がみられるが、繁殖農家、育成農家と肥育農家で分業されているという点は共通している(図3)。

(1)肉用牛飼養動向

牛飼養頭数は、近年は概ね増加傾向で推移してきたが、2012年後半以降、干ばつによって牧草生育環境が悪化し、と畜や生体輸出が進んだことで減少し、2015年6月末現在で2741万頭(このうち肉用牛は2460万頭)となった(図4)。

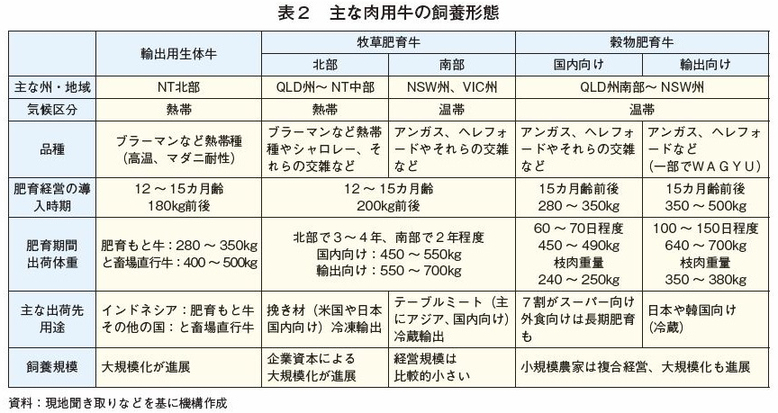

州別に見ると、図5の通り、QLD州やNSW州、VIC州といった東部の3州が肉用牛の飼養中心地域で、全体の8割近くを占めている(図5)。地域によって気候条件などが大きく異なることから、その特性を生かした肉用牛の飼養形態となっている(表2)。

(2)肉用牛生産の流れ

ア 繁殖

肉用牛生産は、大規模で粗放的なことが特徴で、放牧地での放し飼いが主流であるが、繁殖農家についても同様で、2000ヘクタール以上の広大な農場を家族のみで経営しているような場合も多い。ただし、南部の肉用牛繁殖農家は比較的小規模である。離乳後は基本的に放牧により牧草を採食させているが、地域によっては、冬場に穀物を補助飼料として給与する場合もある。また、育種用などのごく一部を除いて、人工授精はほとんど用いられていない。農家によっては、耳標によって出荷される子牛を管理している場合もある。

なお、総肉用牛農家数は、豪州統計局(ABS)によると、2015年現在で6万6000戸程度とされているが、この20年で2割近く減少しており、長期的には減少傾向で推移している。

イ 家畜取引

2015年9月現在、122の家畜市場があり、肉用牛の取引の50%が家畜市場を介して行われている(2013/14年度)。家畜市場の半数はNSW州、27%がVIC州、21%がQLD州と、飼養頭数の州別分布とは異なった分布を示している(図6)。NTなど北部では、農家の経営規模が大きく、移動距離も長いため、トラックで肥育農家や食肉加工業者(以下「パッカー」という)などに直接納入する取引(over the hook)が主流となっており、市場経由率はNTで3%、WA州で24%と低くなっている。逆に、VIC州やNSW州などの南部では、比較的経営規模が小さいこともあり、農家はエージェントに委託して家畜市場に上場することが多く、市場経由率は約7割を占めている。

家畜市場は日本とは異なり、出荷した農家ごとに、月齢や体重により、ペンと呼ばれる群単位でまとめて売買され、生体1キログラム当たりの金額で値付けされるのが一般的である。

最近は、衛生面での規制強化に伴う運営コストの増加により市場の統廃合が進んだことで、家畜市場1カ所当たりの収荷エリアは、平均で300キロメートル圏に及ぶとのことである。購買人は、主に牧草肥育農家、穀物肥育農家、パッカーの3者(他には育成農家など)である。

2016年8月に訪問したNSW州アーミデールの家畜市場は、設置は郡政府だが、運営は民間に委託されている。セリは週1回(毎週木曜日)に行われ、1回当たり平均1200頭、ピーク時は2000頭近い肉用牛が、ペン単位でセリにかけられるが、最近は、飼養頭数の減少や保留傾向の高まりを受けて、500頭程度まで減少している。取引価格は、200キログラムの肥育もと牛(アンガス種)で、生体1キログラム当たり4.20豪ドル(332円)程度であった。アンガス種は、同20〜30豪セント(16〜24円)程度、他の牛より高い価格で取引されている。

一方、出荷農家と購入先(肥育農家やパッカー)との直接取引の場合、取引の頭数と時期は予め決めておくものの、売買価格については、売買時の家畜市場での取引価格などをもとに決めるのが一般的である。

なお、豪州における牛トレーサビリティ制度にあたる全国家畜識別制度(NLIS)は、牛の移動履歴情報だけが義務としてシステム上に蓄積される(原則非公開)。NLISは、EU向け牛肉の生産履歴証明を目的に、1999年に任意制度として導入され、2006年に全州で義務化された。出生の届け出は不要であるが、農家からの家畜移動時に右耳への耳標取り付けが義務付けられており、転出先の農家が個体識別番号や移動元、移動先、移動日をオンラインで入力する。家畜市場では、ゲート通過時に自動でデータが記録されるのが一般的である。

データベース上では、移動履歴以外にも体重の増減、投薬や疾病の履歴などを任意で記録することもできるので、NLISを個体管理や枝肉情報管理に役立てている肥育農家やパッカーもある。

なお、肉用牛取引の指標とされている東部地区若齢牛指標(EYCI)は、上昇傾向で推移している(図7)。EYCIは一般に、降雨などにより肥育農家の飼養意欲が高まると上昇するとされている。最近では、降雨により牧草生育環境の改善が見込まれるとの見通しにより、飼養意欲が高まったことから、2016年8月には同700豪セント(553円)の大台を突破し、9月末日現在、同717.25豪セント(567円)となっている。

ウ 肥育

肥育は牧草肥育が一般的であり、東部一帯を中心に行われている。これを南北にみると、北部から中部(QLD州)にかけてはブラーマンなどの熱帯種とシャロレーなどの欧州種との交雑が多い。気候が穏やかな南部(NSW州やVIC州)ではアンガスやヘレフォードなどの英国種の比率が高くなる。

一方、穀物肥育は、これまで輸出向けを中心に行われてきた。豪州には約400のフィードロットがあり、そのうち8割(6割がQLD州、2割がNSW州)が東部の穀物生産地域に集中的に立地している。家族経営が9割以上を占めているが、家族経営でも、飼養頭数が1万頭を超える大規模フィードロットが増加している。小規模フィードロットは、自ら穀物を生産するのに加え、子牛や羊の飼養などとの複合経営も多くみられる。一方、大規模フィードロットでは、自家生産だけでは飼料調達が間に合わないため、外部調達に依存していることが多い。

フィードロットで飼養される穀物肥育牛の頭数は、ここ10年で約2割増加しているが、豪州全体の牛飼養頭数の3〜4%程度(2015年6月末現在で95万6927頭、前年比13.1%増)となっている。フィードロットでの飼養期間は、国内向けの短期肥育の場合60〜70日程度、輸出向けの長期肥育の場合は100〜150日程度と、日本と比べて短く、WAGYUなどごく一部のプレミアム牛でも200〜400日程度となっている。

(3)と畜

と畜場は、一般に加工場を併設し、大都市や輸出港の周辺に集中している。輸出向けとして認定されたと畜場は75あり、これらのと畜場での牛肉生産量は、全生産量の85%程度を占めているが、地方には、週間と畜頭数が500頭未満の小さなと畜場も多く存在している。以前は、公設のと畜場もあったが、現在ではほとんどなくなっている。

大手のパッカーは、ブラジル資本のJBS社(2014/15年度の豪州の食肉加工業全体の売上高の16.5%)、米国資本のカーギル社傘下のTeys社(同12.1%)、日本ハム系列(4.0%)で、これら3者で食肉加工業全体の売上高の3分の1を占めている。中でもJBS社は、10カ所の加工場を有し、1日当たりのと畜能力は8000頭に上る。最近は、サプライチェーン上流の統合が行われており、同社は5カ所のフィードロットを所有し、収容能力は最大で15万頭に達する。

最近の動向についてパッカーに話を伺ったところ、ピーク時は2交替制、週6日稼働で牛肉を生産していたが、2016年に入り、週間と畜頭数が前年同期比3割近く減少したため、特に牧草肥育牛のラインでは1交替制、週3〜4日程度まで稼働率が低下しており、地方のパッカーを中心に人員整理や閉鎖の動きもあるとのことであった。

豪州のパッカーは、人件費が米国などと比べて高い上、環境問題やアニマルウェルフェアに対する消費者の意識が高く、世界最高水準と自負する業界の自主規制(動物運搬時の給餌・給水間隔からと畜時の気絶方法まで、具体的な数値により細かく示されている)の遵守に高いコストをかけていることから、こうした高コスト構造によって、豪州産牛肉の海外市場での価格競争力が失われているとの意見もある。豪州の食肉団体としては、今後は低価格競争ではなく、むしろ「高いスタンダードを遵守した質の高い商品」として、海外市場での攻勢を強めていきたいとしている。

4 肉用牛・牛肉産業の最近の動向

(1)牛肉生産

と畜頭数と牛肉生産量は、直近では2012年後半以降の干ばつによる出荷増により増加し、2014/15年度のと畜頭数は941万9555頭(前年度比7.5%増)となった(図8)。このうち穀物肥育牛は279万5989頭(同5.9%増)と全体の29.7%を占めている。

月別と畜頭数は、2015年6月までは増加傾向にあったが、7月に減少に転じ、2016年6月以降は、降雨により牧草肥育農家を中心に肉用牛の保留傾向が強まったことで急減している(図9)。なお、1月や4月、12月のと畜頭数は、年末年始やイースターに伴うパッカーの休業により減少する傾向にある。

また、平均枝肉重量は、遺伝的改良や農家の飼養管理技術の向上、フィードロット導入頭数の増加、1頭当たり飼料摂取量の増加により、増加傾向で推移している(図10)。

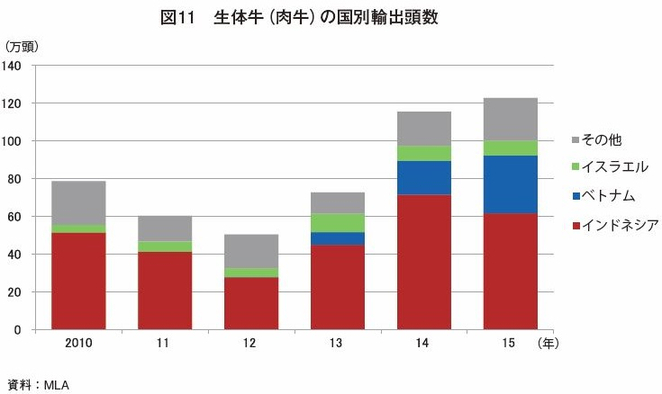

(2)生体牛輸出

豪州は、北部のNTを中心に、アジア地域向けに生体牛の輸出も盛んである。輸出頭数は、近年増加しており、2015年には120万頭に達した。国別に見ると、インドネシア向けが過半を占めているが、最近はベトナム向けが増加している(図11)。インドネシア向けは、肥育もと牛として280〜350キログラム程度の牛が、その他の国向けは、と畜場直行牛として400〜500キログラム程度まで肥育された牛が主に輸出されている。ただし、インドネシア向けは、同国政府により設定される輸入頭数枠によって増減する。輸出用生体牛は、熱帯地域の中でも特に他産業の発達が乏しいNT北部での生産が主で、肉質は劣るものの熱帯気候やマダニに耐性のあるボス・インディカスやブラーマンまたはそれらの交雑種が中心となっている。草地を利用した大規模放牧が中心で、企業資本による大規模化が進んでいる。

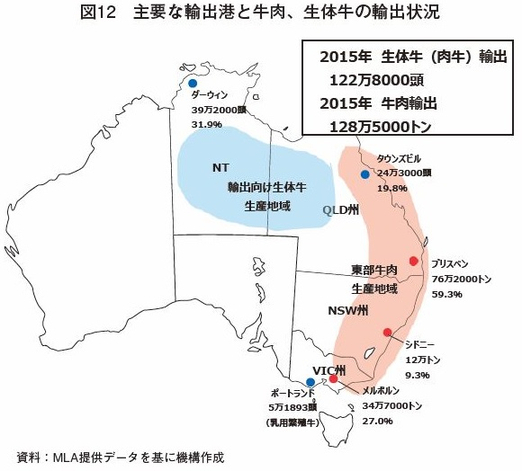

手順としては、輸出業者が農場を回って輸出用の牛を買い付けた後、農家側が民営の検疫施設にトラックで牛を運搬し、輸出業者に引き渡すのが通例である。輸出業者は、輸出先に応じて必要な検疫などを手配・実施し、連邦政府の承認を得てから輸出する。生体牛は、ダーウィンやタウンズビルなどの北部の港湾から専用船で輸出されている(図12)。ダーウィンからインドネシアまでは、6日程度を要する。また、日本へは、主にブリスベン港から、アンガスとWAGYUの交雑種などの300キログラム未満の牛が、肥育もと牛として、年間1万頭前後輸出されている。

また、乳用繁殖牛については、近年は年間7万頭程度輸出されている。約8割が中国向けであり、日本にも隔年で300頭程度の輸出がみられている。これらは、酪農の盛んなVIC州南部のポートランド港から主に輸出されている。

豪州では、国内での家畜取引において1頭につき5豪ドル(395円、2016年9月末現在)の課徴金を徴取しているが、生体輸出に際しては、国内取引とは別に、生体重1キログラム当たり0.9523豪セント(0.75円、2016年9月末現在)の課徴金を輸出業者から徴収している。

例えば、300キログラムの肥育もと牛の場合、課徴金額は1頭当たり約2.86豪ドル(226円)となり、500キログラムのと畜場直行牛の場合、課徴金額は同約4.76豪ドル(376円)となる。

(3)牛肉輸出

牛肉輸出量は、2011年以降、世界的な需要の増加を受けて増加傾向で推移し、2013年および2014年は干ばつによる牛肉生産量の増加により大幅に増加し、2014年には過去最高となる128万7000トンを記録した(図13)。しかし、2015年は生産量が減少に転じたことから、128万5000トン(前年度比0.2%減)とわずかに減少した。生産量に占める輸出量の割合は、以前は4割程度であったが、近年は輸出需要の高まりを受け、5割前後まで拡大している。

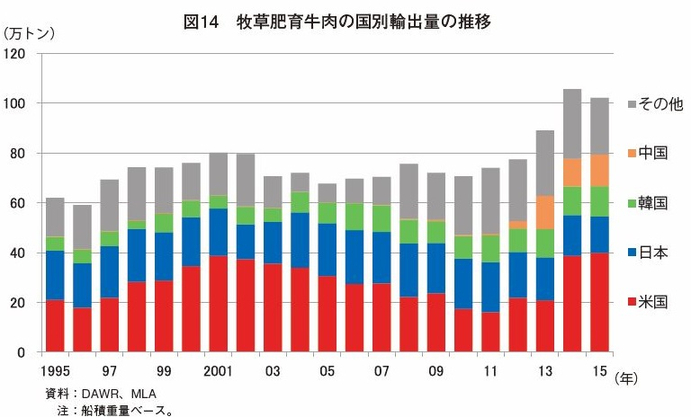

輸出量の約8割を占める牧草肥育牛肉は、米国向け、日本向けが多いが、2014年は、米国での牛肉生産の減少に伴い、主として挽き材向け需要が高まったことで大幅に増加した(図14)。牧草肥育牛肉の中でも冷蔵品は、テーブルミートとして輸出されており、輸出単価は、冷凍品の1.5〜2倍程度と高めになっている。

一方、輸出量の2割前後を占める穀物肥育牛肉は、日本向けが過半を占め、次いで韓国向けが多くなっているが、近年は中国や台湾、フィリピン、サウジアラビアなども増加している(図15)。牧草肥育牛肉と異なり、テーブルミートとして多様な部位が輸出されており(表3)、冷蔵品が約6割と過半を占めているのも特徴である。

牛肉は図12の通り、ブリスベンやシドニー、メルボルンといった、東部の生産地に近接した大きな港湾からの輸出が多い。加工処理された牛肉は、パッカーから港湾までトラックで輸送されることが多いが、鉄道輸送についても、一部で見直されつつある。

なお、国内出荷については、日本でいう卸売市場は存在せず、パッカーで加工処理された牛肉は、小売店や食品産業へ直接出荷されるのが一般的である。日本よりも小売業界の寡占化が進んでおり、大手小売向けの出荷が過半を占めている。

5 国内消費動向

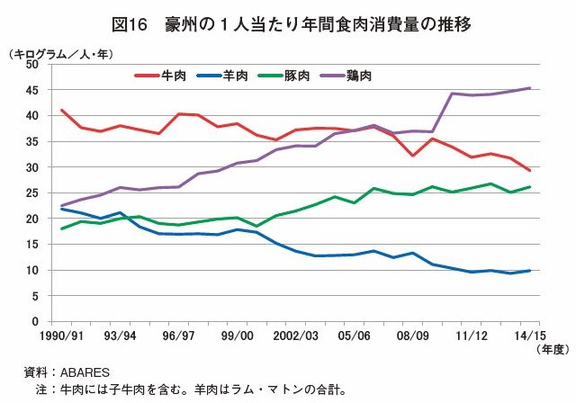

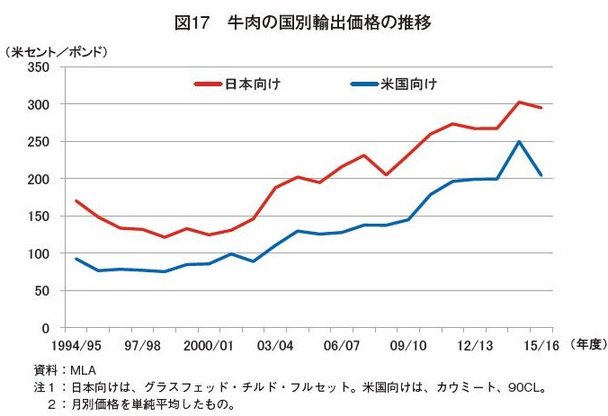

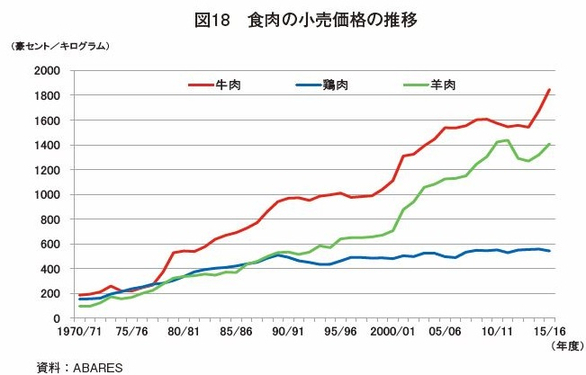

一人当たり牛肉消費量は、減少傾向で推移しており、2014/15年度は29.3キログラム(前年比7.6%減)となった(表4および図16)。一方、鶏肉の消費量は、安価な小売価格に支えられ、2005/06年度に牛肉の消費量を上回り、2014/15年度は45.3キログラム(同1.5%増)となった。近年、豪州の牛肉生産量は増加してきたが、増加分の仕向け先は輸出である。また、牛肉輸出需要の高まりに伴う輸出価格の高騰(図17)の影響もあり、国内小売価格は急激に上昇している(図18)。

左上の牛ヒレ肉(牧草肥育牛)は1キログラム当たり40.99豪ドル(100グラム当たり324円)、右上の豚肉(ロース)は同20豪ドル(同158円)左下の鶏肉(骨付きすね)は同3.5豪ドル(同28円)強の価格で販売されていた。

このほか、ステーキ用ランプ(もも)は同20豪ドル(同158円)強、挽き肉は同10豪ドル(同79円)前後と、ここ半年で同5〜10豪ドル(同40〜79円)近く上昇した一方で、豚肉と鶏肉は牛肉よりもかなり安価で販売されていた(写真5)。なお、今回訪問した小売店では、アニマルウェルフェアの基準を満たしてと畜した牛肉と豚肉に、「Livestock Welfare」という、業界の認証ステッカーが貼付されていた。

国内で消費される牛肉は、牧草肥育牛が中心である。代表的な調理方法は、ステーキやローストビーフ、スロークック(煮込み)で、普段は価格の安いかたやももなどの部位を食することが多い。穀物肥育牛については、従来は主に輸出向けとされてきた長期肥育牛の需要が、ハンバーガーやステーキ、焼肉などの外食産業で高まってきた。また、短期肥育牛については、スーパーではヒレやロイン、チャック、ランプといったさまざまな部位のアイテムが売られているが、品揃えはそれほど多くはないという印象を受けた。

MLAは、課徴金を原資として、国外だけでなく、国内での販売促進も積極的に展開しており、2015年は「You're better on beef(牛肉を食べて健康になろう)」を合言葉に、牛肉の健康面での価値を前面に出し、主に女性向けのプロモーションを行った。具体的には、店頭での試食提供やレシピ配布といった販売促進活動の実施やCMの放映、ソーシャルメディアの活用などである。しかし、鶏肉などとの小売価格の差が大きいこともあり、「市場シェアの維持」が精一杯とのことであった。

コラム NZの肉牛・牛肉産業の基本情報と今後の見通し

豪州の隣国であるニュージーランド(NZ)でも、豪州と同様に牛肉生産が盛んで、輸出志向型の放牧生産がみられる。豪州同様に農業立国で、国土面積(2680万ヘクタール)のうち約5割(1393万ヘクタール)が農地である。人口は460万人であり、国内市場規模が豪州よりもはるかに小さいため、農畜産業は貿易に依存した構造となっており、総輸出額に占める農畜産物の割合は5割を越える。

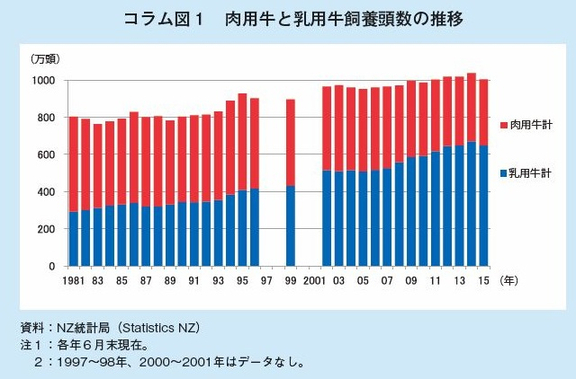

肉用牛飼養頭数は、酪農業の動向と密接に関連している。2000年代に入って、乳価の上昇により肉用牛生産から酪農生産への転換が進み、肉用牛飼養頭数は減少を続けている(コラム図1)。

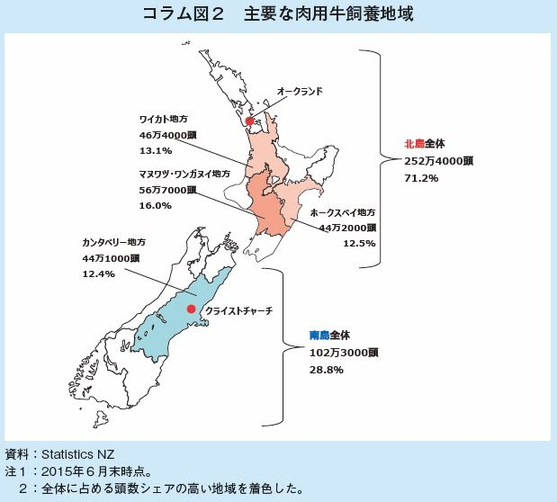

2015年6月末現在の島別飼養頭数比は、北島:南島=7:3となっており(コラム図2)、南島のシェアはこの20年で10ポイント近く増加している。品種では、アンガス種が全体の約3割、ヘレフォード種やこれらの交雑、ホルスタイン種がそれぞれ1割程度である。放牧による牧草肥育が大半で、穀物肥育は、南島にフィードロットが1カ所あるのみである。肉用牛と肉用羊の複合経営が主流である。これは、経営上のリスク分散に加えて、牛と羊で採食時の草丈が異なることを利用して、牧草地の使用効率を向上させる狙いがある。肉用牛農家は約1万8000戸、1戸当たり飼養頭数は約200頭である。

と畜頭数は、増加傾向で推移している(コラム図3)。子牛のと畜が増加しているが、これは、酪農生産の拡大に伴い、乳用種雄子牛(いわゆる「乳オス」)のと畜が増加したためである。なお、NZでは、成牛まで肥育される乳オスは2割程度で、大半は生後4日間程度でと畜される。

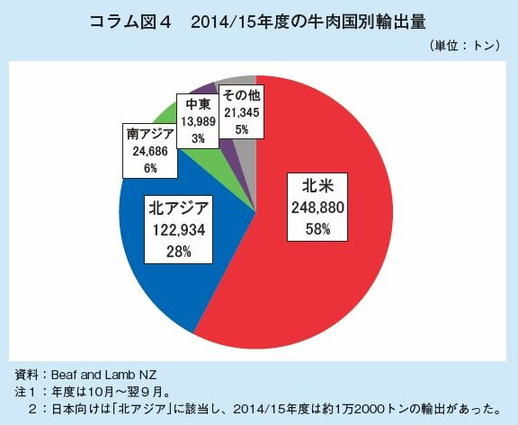

放牧を利用して低コストで生産された牛肉は、国内でと畜、加工処理された後、9割近くが挽き材向けを中心として冷凍輸出されており、5割以上が米国向けに輸出されている(コラム図4)。冷蔵牛肉の生産、輸出は限定的である。

主要なパッカーは、シルバーファーンファームズ(協同組合系、中国の大手食品メーカー光明食品の子会社が株式取得)、アンズコ(伊藤ハム傘下、フィードロットを運営)、アフコ(国内資本)、アライアンス(協同組合系)の大手4社で、食肉輸出シェアの8割以上を占めている。

ここ数年は、乳製品国際価格の下落に伴う乳用牛と畜の増加や、米国の牛肉生産減少に伴う輸入需要の高まりを受け、牛肉生産量と輸出量はともに増加していたが、NZ政府は、今後は米国の輸入需要が落ち着くことで、増加傾向は一段落するとしている。

6 今後の見通し

(1)生産

2012年後半以降、干ばつに伴い肉牛と畜頭数が大幅に増加した反動で、牛飼養頭数は大幅に減少した。豪州気象局によると、これまで乾燥気候の主因とみられていたエルニーニョ現象が終息し、今後は十分な降雨量が見込まれるとのことから、MLAは、今後は南部を中心に出生率の上振れが見込まれ、2020年には2015年の飼養頭数水準まで回復するとしている。

肥育もと牛価格は、降雨による牧草肥育農家の肥育もと牛導入意欲の高まりに伴って上昇を続けている。供給されるもと牛の頭数が当面少ないことから、高値は継続すると見られているが、一部では、価格が高すぎるとして導入を見合わせるといった動きもあることから、価格はピークに達したと見る向きもある。

と畜頭数については、MLAが発表した2016年7月発表の見通しでは、2015/16年度は740万頭と、同年1月時点の見通し(760万頭)を下方修正している。牛肉生産については、2015/16年度は前年度比15.2%減の217万トン、2016/17年度はさらに減少して206万トンと減少した後、底を打って上向くとしている。

(2)輸出

MLAは、2015/16年度の牛肉輸出量について、前年比で2割程度減少し、100万トン程度となると見込んでいる。背景には、生産量の減少に加えて、海外市場での需要減や、肥育もと牛調達コストの増加に伴う価格競争力の低下があるとみられている。2016年7月発表の見通しによると、2016/17年度には95万トンまで減少したのち、生産の回復に伴って2017/18年度には増加に転じ、2020/21年度には117万トンまで回復するとしている。

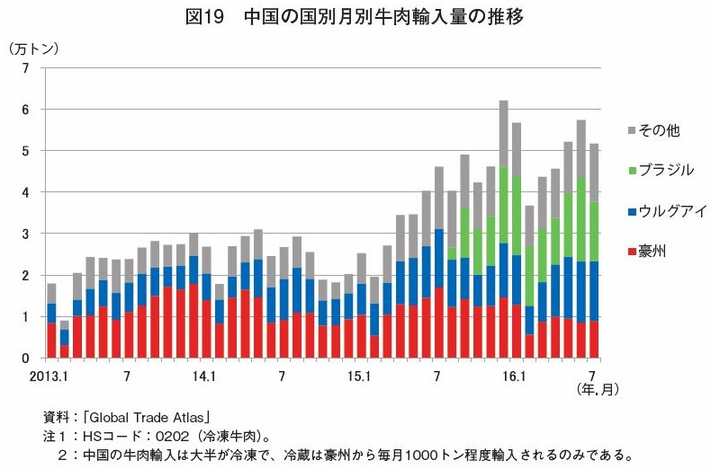

中国市場では、ブラジル産の輸入が2015年に解禁された。ブラジル産は、熱帯種中心で、レアル安で推移する為替相場を追い風に輸出価格は豪州産の半額程度であることから、既に中国市場に参入しているウルグアイ産も含めた競合が激しくなったため、豪州産の輸入量は2016年以降大幅に減少している(図19)。

また、米国市場でも、生産回復により輸入需要が急速に低下している中、2016年にブラジル産牛肉の輸入が解禁された。ブラジル産は、関税割当枠の問題はあるが、20%強の関税を払ってもなお価格競争力があるとみられるため、豪州産は苦戦を強いられる可能性が高いとされている。

日本市場では、米国産の価格が生産量の回復で低下傾向で推移している上、豪州産の価格が上昇したことから、日豪EPAによる関税差を考慮してもなお、米国産牛肉と同等、もしくは米国産牛肉の方が安価になると見る向きもある。一般に、米国産の穀物肥育牛の方が豪州産よりも若齢でと畜されるため味に癖が少なく、また、肉質が安定していて大口の需要にも対応しやすいことから、今後、仕入先を米国へ切り替える(戻す)動きが出てくると予想される。

東南アジアでは、自由貿易協定などによる関税削減や、豪ドル安で推移する為替相場による優位性こそあるものの、今後も競争力を維持していくためには、価格以外での訴求力の向上が不可欠となるとみられる。

7 おわりに

豪州の牛肉産業は、干ばつなどの気候変動により生産量が大きく増減する上、主要な輸出先の需要動向の影響も受けやすい。近年は、アニマルウェルフェアや環境問題への対応、人件費上昇の影響から、生産コストが増加する一方、南米諸国などの輸出増により海外市場での価格競争力が失われつつあるという問題も生じている。牛肉業界では、ブラジル産やウルグアイ産には価格面で太刀打ちできないことから、中国市場での苦戦は避けられず、今後は、コモディティ商品としてではなく、高いスタンダードを遵守した質の高さをセールスポイントとして、高付加価値商品の市場で勝負していかなければならないとみている。

日本から見ると低コストである豪州が、競争力を維持するために高付加価値化に取り組むことにより、どのように牛肉産業を維持・発展させていくかが注目される。

【参考文献】

・独立行政法人家畜改良センター 個体識別部 元村 聡、宮澤 彰、盛山 昌二郎(2013)「豪州の牛トレーサビリティ制度〜大規模経営を支えるシンプルかつ電子化された仕組み〜」『畜産の情報』2013年12月号

・Tim Goesch, Kenton Lawson, Richard Greecn and Kristopher Morey(2015)“Australia’s beef supply chains Infrastructure issues and implications” Department of Agriculture and Water resources and ABARES

(竹谷 亮佑、木下 雅由)