【要約】

米国の養豚業は、農家戸数が減少する一方、豚飼養頭数が増加しており、企業養豚による垂直統合と規模拡大が進んでいる。また、豚肉生産量は、2014年に豚流行性下痢(PED)の影響で減少したものの、おおむね増加傾向で推移している。特に、近年、飼料穀物価格の安値安定およびPEDによる生体豚価格の高騰などにより、養豚農家の収益性が良好だったことが増産を後押ししている。同国は、世界の豚肉供給国としての役割も担っており、増産に伴い輸出量も増加傾向にある。トランプ政権による政策リスクなどの懸念材料はあるものの、中西部での豚肉処理施設の新設計画や中国などからの豚肉需要の高まりなど、米国の養豚および豚肉業界を取り巻く環境は、今後も好調に推移するとみられている。

1 はじめに |

米国の養豚産業は、豚肉生産額225億米ドル(2012年)で、同国の農業生産額の約6%を占めている。同国における生産額に占める割合では、牛肉の約20%、家きん肉・卵の約15%、酪農の約9%に若干見劣りするものの、全米の約5万5000戸以上の農場で80万人以上の雇用を生み出しており、同国の主要産業の一つである。

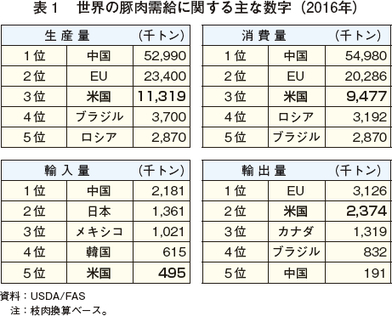

また、表1のとおり、豚肉の生産・消費・輸出・輸入などの世界的な数字を見渡しても、米国はいずれにおいても5位以内に入る存在感を示しており、特に輸出では単独の国としては最大である。さらに、日本は豚肉消費量の半分弱を海外からの輸入に頼っているが、米国が最大の輸入相手国であり、米国サイドから見た輸出相手国としても、輸出量ベースでは現在はメキシコがトップであるものの、輸出額ベースでは長年第1位を占めている「上顧客」である。

このように、米国は、日本の豚肉需給を考慮するにあたって重要な国であり、その豚肉産業についての構造、生産・消費動向、輸出入の動向・見通しなどに関する情報は、日本の豚肉生産者、流通関係者や消費者にとっても、豚肉の安定供給などにつながる有益なものであると考えられる。

なお、本稿中の為替レートは、1米ドル=113円(2017年6月末日TTS相場113.00円)を使用した。

2 米国における豚肉需給の推移 |

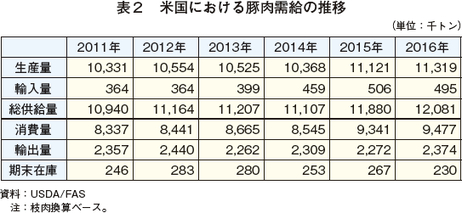

米国におけるここ数年間の豚肉の需給状況に関する主な数値は、表2のとおりである。経時的な動きを見るにあたり、大きな影響を与えた事象は、まず2013〜14年を中心に発生した豚流行性下痢(PED)が挙げられる。PEDは子豚に激しい下痢をもたらし、高い確率で死に至らしめるウイルス性の疾病であり、同国の主要な豚肉生産地帯である中西部地域を中心として全土で大流行した。2014年の生産量の落ち込みはまさにPEDの影響であるが、全体的な生産量のトレンドは、右肩上がりの増加傾向にある。

一方、米国全体の需給バランスに目を向けると、2016年の生産量は1132万トンと同国の牛肉の生産量とほぼ同じレベルであり、日本の生産量の約9倍である。輸入量は生産量に対して極めて少なく、基本的に消費量を自国で賄っている状況にあり、実際に近年では生産量の約2割強を輸出に向けている。また、消費量についても増加傾向にあり、継続的に増加している3億人強の人口による底堅い国内需要に支えられている。

このように、米国全体の需給状況を概観したところで、この後は生産を中心とした「供給サイド」の現状と、消費と輸出を中心とした「需要サイド」に分けて、同国の豚肉産業をめぐる情勢について詳細に見ていくこととしたい。

3 「供給サイド」から見た米国の豚肉生産の現状 |

(1)米国の豚肉生産に関する基本的な情報

ア 繁殖〜肥育〜と畜までの流れ

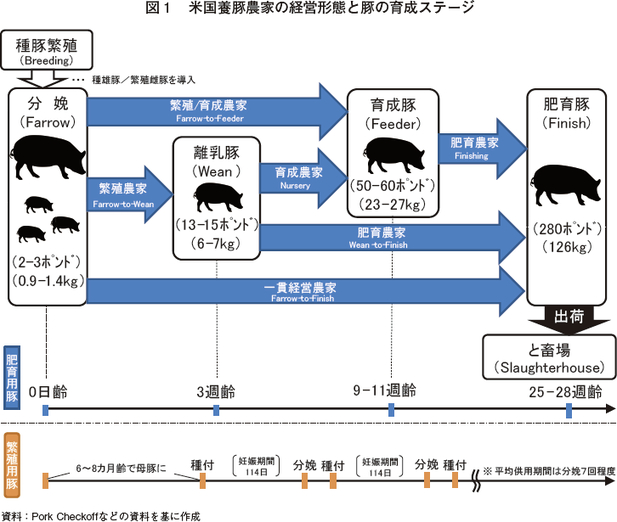

米国における豚肉生産の経営形態を役割により大きく分類すると、子豚を生産する「繁殖農家」と子豚や育成豚をと畜場に出荷するまで肥育する「肥育農家」に大別される(図1)。ただし、生まれた子豚を離乳時まで飼育するのか、育成豚まで飼育するのかなどの違いから、詳細に分けると以下のとおりとなる。

(1) 一貫経営農家(Farrow-to-Finish)

繁殖雌豚から子豚を生産し、その後の離乳・育成を経て、と畜場などに出荷するまでの肥育までを行う一貫経営農家。

(2) 繁殖農家(Farrow-to-Wean)

繁殖雌豚から子豚を生産し、3週齢程度、生体重13~15ポンド(約6〜7キログラム)程度で繁殖雌豚から離乳させた直後の離乳豚まで飼育し、肥育農家などに出荷する農家。

(3) 繁殖/育成農家(Farrow-to-Feeder)

繁殖雌豚から子豚を生産し、離乳させた後に、離乳後に肥育用飼料に馴致させつつ、生体重50~60ポンド(約23~27キログラム)程度の育成豚まで育成し、家畜市場などを通じて肥育農家に出荷する農家。

(4) 育成農家(Nursery)

離乳子豚を引き受け、育成豚まで飼育する農家。離乳直後の子豚は、栄養源が母乳から固形飼料へと変化し、母豚から付与された免疫力も低下するなどストレスがかかりやすく、疾病にかかりやすいセンシティブな時期の育成を担うニッチな業態で、経営体数は少ないものの、分業制が進む中で依然として底堅い需要がある。

(5) 肥育農家(Finishing、Wean-to-Finish)

離乳豚や育成豚をと畜場に出荷するまで飼養するいわゆる肥育業務を担う農家。

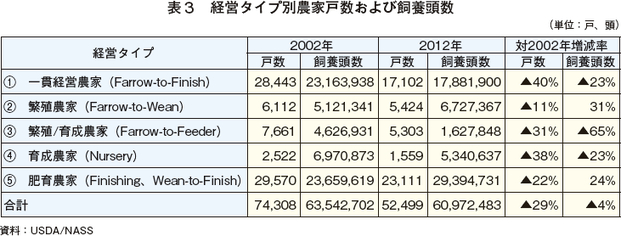

また、経営タイプ別の農家戸数については、5年ごとに米国政府が実施しているセンサスにより調査されており、直近の2012年およびその10年前の2002年時の調査結果は表3のとおりである。一貫経営はそれだけで完結するが、それ以外の経営タイプは、繁殖農家が離乳まで面倒を見て離乳子豚を育成農家へとバトンタッチし、育成豚を最終的に出荷するまで肥育農家が肥育するというのが、もう一つの流れとなる。

一貫経営農家で飼養されている頭数は、2002年には36.5%であったが、2012年には29.3%へと減っている。このことは、米国の養豚業界が、大手パッカーを中心として一貫経営から分業体制へのシフトが続いており、多くの養豚農家は工程ごとに特化した契約生産をしていることが読み取れる。同センサスの契約生産に係るデータによると、独立系の養豚農家は家族経営を中心として戸数全体の85%を占めたが、豚の販売頭数(1億9910万頭)に占める割合は46%にとどまり、他事業者との契約生産者が販売する頭数が、販売頭数全体の44%を占めていた。

イ 米国で飼養されている豚の品種

米国の豚肉生産では、主として次に挙げる8種類の原種豚が品種改良に用いられている。同国の豚肉生産においても、日本でも黒豚としてなじみ深いバークシャー純粋種による肉豚生産など一部例外はあるものの、雑種強勢を生かした交雑育種(Cross-Breeding)は必須の考え方であり、通常は種豚業者が2〜4品種程度を掛け合わせた繁殖雌豚を生産し、特定の種雄豚(いわゆる止め雄)を最後に掛け合わせて生産した交雑品種を肥育し、豚肉を生産している。

なお、同国の豚における人工授精の普及状況は、1991年に8%以下であったが、2000年に70%近くまで達するなど、1990年代に一気に普及したと言われている。2000年に米国農務省(USDA)が実施した調査によると、500頭以上の母豚を飼育する大規模繁殖農家では、9割以上が人工授精を実施しており、近年に同様の調査結果はないものの、さらに普及が進んでいると考えられ、同国の牛肉業界の低い普及率と比べて、豚肉業界では人工授精が主流な交配方法となっている。

(ア) 主に母豚系統で使われる原種豚(母豚の泌乳量が多い白色系の豚)

a ヨークシャー(Yorkshire):米国で最も多く飼育されている品種であり、白色の体とピンと立った耳が特徴的である。一腹当たりの産子数が多く、繁殖用母豚として好まれている。英国ではラージホワイト(Large White)とも呼ばれており、米国でもいわゆる大ヨークシャーを指している。

b ランドレース(Landrace):米国で5番目に多く飼育されている品種で、白色の体であるが、耳はヨークシャーとは異なり垂れているのが特徴的である。産肉能力もさることながら、産子数と泌乳能力に優れており、他品種と交雑しやすいため、雌系の基礎豚として利用されることが多い。

c チェスターホワイト(Chester White):ペンシルベニア州チェスター郡が原産で、白い体と中程度に大きな垂れた耳が特徴的である。成長が早く、多産で哺育能力にも優れている。

(イ) 主に種雄豚として使われる原種豚(産肉量が多く、成長力のある有色系の豚)

a デュロック(Duroc):米国で2番目に多く飼育されており、米国原産の赤毛の豚にバークシャーなどを交雑して改良されてきた品種で、赤毛の体が特徴的である。成長が早く産肉能力に優れており、「止め雄」の代表的な品種である。

b バークシャー(Berkshire):米国で3番目に多い品種である。英国のバークシャー地方が原産であるが、1875年に米国に導入された。足先と鼻部、尾先の白色部分を除き全体として黒色であることから、日本ではこの純粋種を「黒豚」と呼んでいる。米国では、成長が早く、繁殖効率も高いと評価されている。

c ハンプシャー(Hampshire):英国ハンプシャー地方原産だが、米国で改良され、1904年に品種として認定された。米国では4番目に多く飼養されている品種であり、産肉能力に優れ、コーンベルト地帯では最も一般的な品種である。全体としては黒色の体であるが、前腕部に白色の腹帯を巻いているような特徴的な見た目を有している。

d ポーランドチャイナ(Poland China):1800年代初頭、オハイオ州の在来種にロシア種、中国種、バークシャーなどを交配して改良された品種。長い躯体が特徴的で、赤身で肉質が良い。

e スポッテッド(Spotted):歴史的にインディアナ州で繁殖されてきた、見た目にも白色と黒色のまだら模様の特徴的な体をしている品種である。飼料効率、増体率、産肉能力どれも高く、母豚としての生産性も高い。

コラム(1):2017 World Pork Expo訪問記

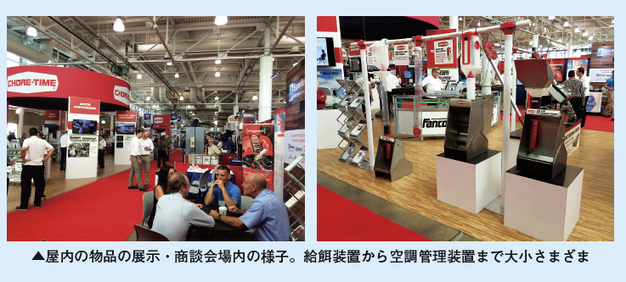

米国の豚肉生産では他州を圧倒しているアイオワ州で、「World Pork Expo」と呼ばれる世界的にも有名な豚の祭典が毎年開催されている。米国で最古かつ最大の産業博覧会のひとつ「アイオワ・ステート・フェア(Iowa State Fair)」(毎年8月に開催され、世界中から100万人が訪れる全米屈指のイベント)が開催される州都デモイン「Iowa State Fairground」にて、1988年以来、原則として毎年6月頃に全国豚肉生産者協議会(NPPC)の主催で開催され、今年も3日間で500社以上の国内外の企業と約30カ国から2万人以上が参加した。

この豚の祭典は、主に3つの会場から構成されている。1つ目は屋内外に展開された豚に関係するあらゆる物品の展示・商談会場、2つ目は豚肉生産に係る最新技術の提供や順守すべき新たな規則の解説などの講演が開催される講演会場、そして3つ目が全米の地域予選を勝ち抜いてきた豚たちが品種ごとに頂点を競う、豚共進会の全国大会が開催される品評会会場である。

世界的な豚のイベントということもあり、中国系を中心としたアジア系関係者も数多く来場していた。

開催期間中のランチには来場者全員に米国人の大好物である『ベイビーバックリブ』が振る舞われ、好天の青空の下、骨付き豚肉を片手に関係者がネットワークを構築する場面は印象的であった。品評会では米国を代表する各品種のトップクラスの豚たちを間近に見ることができ、数々の講演会も豚肉業界の問題点や最新の情報が農家や一般消費者向けにわかりやすく説明され、参加費用も10米ドル程度で誰でも参加できることから、日本からも比較的出席しやすい豚関連のイベントではないだろうか。

ウ 豚飼養頭数および農家戸数の推移

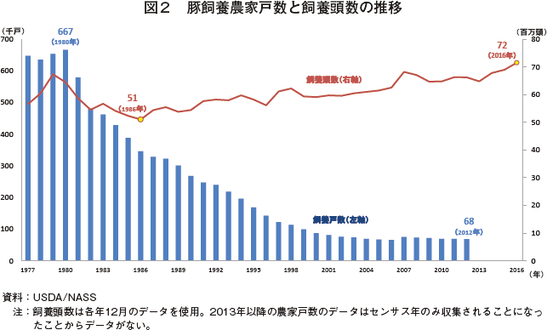

米国の豚総飼養頭数は図2のとおり、ここ40年の推移を見ると、1980年代に一度は約5100万頭まで減少したものの、その後は中長期的に右肩上がりのトレンドで増え続けており、現在は約7200万頭と史上最高レベルにある。

一方で、農家戸数に目を向けると、1980年に約67万戸あった農家が、2012年には約6万8千戸と約30年の間に10分の1に減少している。この戸数の減少の多くが、飼養頭数500頭未満の中小規模農家の減少に伴うものであり、1000頭以上飼養する企業型の大規模養豚農家数は、同期間内にむしろ増えており、この間に同国の養豚は、企業養豚の垂直統合化と規模拡大という大きな変化を経てきた。

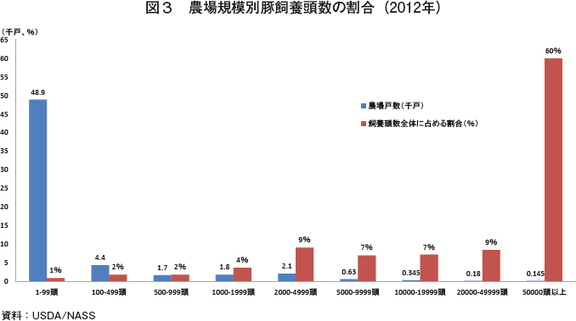

飼養戸数が減少する一方で規模拡大が進行したものの、いまだに養豚農家の8割以上は家族経営と言われているように、100頭未満の農場は、4万8900戸で農場戸数全体の8割を占めているが、飼養頭数ではわずか1%を占めるのみであり、逆に5万頭以上を飼養する農場は、145戸で戸数では1%に満たないが、飼養頭数では6割を占めている(図3)。

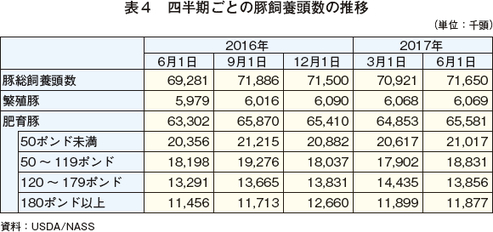

また、USDAは四半期ごとに全国の豚飼養頭数を公表しているが、直近の2017年6月1日現在の数値は表4のとおりである。総飼養頭数の7165万頭は前年比で3.4%の増となり、6月1日時点の頭数として史上最高を更新した。また、5000頭以上規模の農場であって、契約生産の下で飼養されている肥育豚の頭数は全体の48%(前年比約1ポイント増)を占めており、契約生産割合の増加も継続している。

エ 繁殖雌豚および肥育豚の地域分布

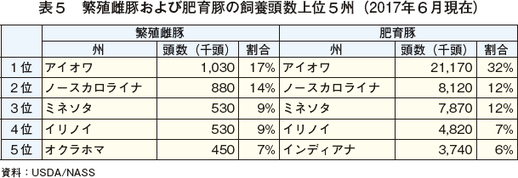

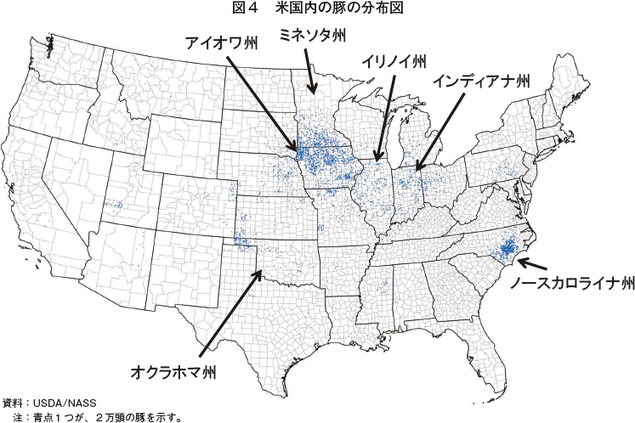

米国のコーンベルト地帯は、別名ホッグベルト(Hog Belt)とも呼ばれるように、豚肉生産は、豚の飼料原料となるトウモロコシや大豆が多く収穫される中西部地域が中心である。州別の豚飼養頭数を見てみると、繁殖・肥育豚ともにアイオワ州がトップであり、特に肥育豚頭数については、他州を圧倒している(表5)。

また、繁殖・肥育豚ともに4位までが同じ州で占められており、繁殖雌豚は上位10州で全体の約8割、肥育豚は上位10州で全体の約9割を占めている。図4の同国の豚の分布状況を見ても、豚を飼養している州は、牛とは異なり、米国内でもある程度限られていることが分かる。

コラム(2):なぜノースカロライナ州で養豚が盛んなのか?

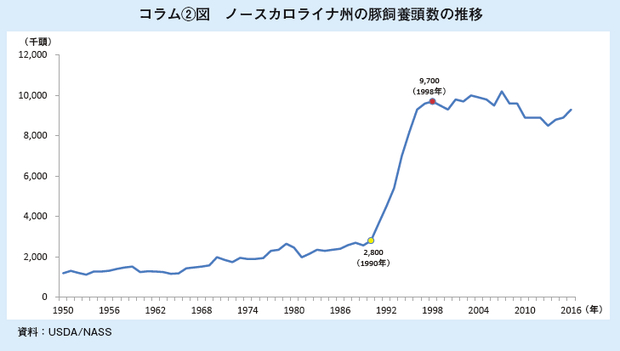

米国の豚飼養頭数上位の州には中西部の各州がズラリと並ぶ中、繁殖・肥育豚ともに第2位は、東海岸沿いに位置するノースカロライナ州である。中西部地域がいわゆる伝統的な養豚地帯であるが、トウモロコシの主産地とは決して呼べないこの地(全州中19番目の生産量:2016年)になぜ一大養豚地帯が存在するのか不思議に思うのは自然であろう。

この背景を説明するには、1938年に同州で生誕したWendell Murphy氏の存在抜きには語れない。彼は大学卒業後に地元で教師をしていたが、父親のタバコ農場の資金繰りのために、副業として家畜用飼料の販売を始めて成功し、やがて自身も豚を飼い始めた。1960年代には豚農家に専念し、いち早く「繁殖・育成・肥育」の分業制や契約生産を取り入れるなど、彼の経営するMurphy Family Farmsは、1985年には全米最大の養豚農家にまで成長した。

また同氏は、1982年に同州下院議員、さらに1988年から1993年までは同州上院議員として政治的に活動し、同期間中に養豚・養鶏農家を優遇する税制改正や土地利用規制の緩和など合計7つの法律を成立させた。加えて1970年代に、大気汚染と水質汚濁について、連邦法より厳格な対応を求めていた同州の環境規制に係る法律の施行を差し止める法改正(Hardison改正)がなされたことも手伝い、同州の養豚産業は1990年代に一気に飼養頭数が約3.5倍にもなるという目覚ましい成長を遂げ、同州の一大産業にまで発展した。

しかし、1990年代前半に自身の系列農場でふん尿処理のためのラグーンが決壊し、周辺の環境を汚染した。このことを契機に、同州の豚肉産業への逆風は一気に強まり、環境規制を厳格化する方向へと転換し、同州の豚肉産業の拡大に急ブレーキがかかった。とはいえ、これだけの短期間に同州の豚肉産業を成長させた同氏の功績は多方面から讃えられており、Murphy Family Farmsは世界最大の豚肉生産企業であるSmith Field社に買収され、同社の一部として今でも豚肉生産の一翼を担っている。

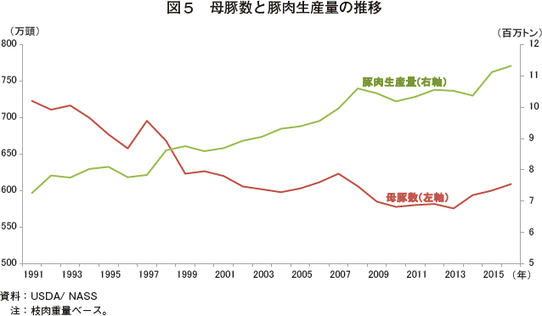

オ 豚肉生産量の推移

豚肉生産量については、飼養頭数が緩やかな右肩上がりで史上最高記録を更新し続けているような状況からも、図5のとおり増加傾向にある。一方で、生産の基礎となる母豚数については、どちらかというと右肩下がりの傾向にあったが、ここ数年は少し数を戻している状況にある。

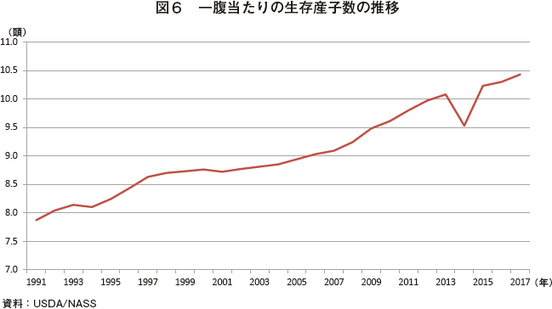

このように、子豚の生産の母体となる繁殖雌豚の減少傾向が続いてきたにもかかわらず、生産量が右肩上がりの増産を続けて来られたのは、もちろん飼料効率の改善や垂直統合化によるオペレーション上のロスの減少などもあるものの、図6のとおり、母豚一腹当たりの生存産子数の増加によるところが大きいと考えられる。これは、同国のトウモロコシ生産において、作付面積にさほど大きな変化がみられないものの、単収の増加により生産量が伸び続けていることと構図が似ている。

この数字の増加は品種改良の成果に加えて、母豚や子豚の健康管理の向上も要因として挙げられ、この数字の行く末を考えた場合、現在の米国の「約10.5頭/腹」という数字に対して、欧州では「13頭/腹」を超えている国もあり、米国における改良の余地は、まだまだ残されていると言えるだろう。なお、一腹当たりの産子数が、2014年に大きく落ち込んでいるのは、前述したとおり、全米で猛威を振るったPEDの影響である。

カ 養豚農家の経営状況

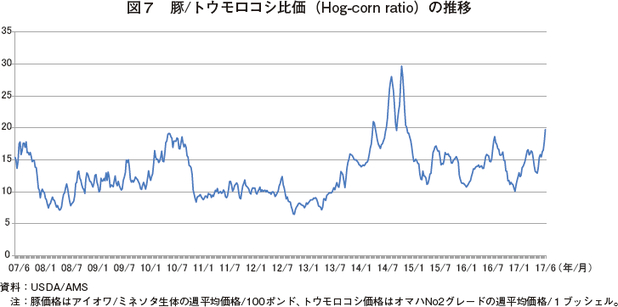

同国の養豚農家の経営状況を示すものとしては、さまざまな機関が公表している指標があるが、養豚生産業界全体の景気動向を推し量る一つの指標として、豚/トウモロコシ比価(Hog-Corn Ratio)がある。これは、豚生体100ポンド当たりの価格を1ブッシェル当たりのトウモロコシの価格で除した数字であり、豚肉生産コストの大半を占めている飼料価格と豚価格という比較的単純な関係を用いたもので、古くから農家の経営判断の一つとして使われてきた。

同比価の近年の動きは図7のとおりである。同指標の見方として、かつては「20」を上回ると、1年〜1年半後の生産量が増加し、「16」を下回ると同じく1年〜1年半後に生産量が減少するといい、「18」付近が損益分岐点的な位置付けであった。現在では、産業全体の経営が効率化したことなどから、トウモロコシの価格ベースラインが一段と上昇した2007年以降においては、「10」を境に経営の拡大または縮小を判断するような指標であると考えられている。

2011年からの飼料穀物価格の高騰により、同比価は10を切ることもあったが、その後はPED発生に伴う豚価格の高騰と飼料穀物価格の落ち着きにより、常時10を超えていることからも、ここ5年程度の養豚農家の経営状況は比較的良好であったと考えられる。

コラム(3):米国の豚肉価格に季節変動はあるのか?

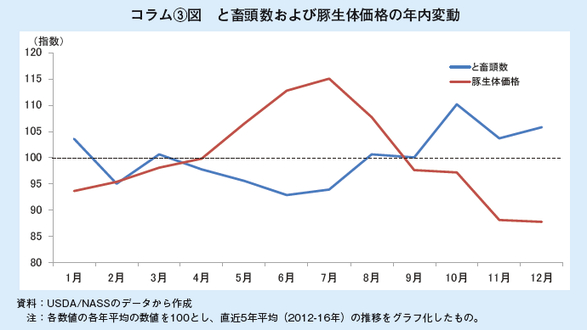

日本の豚肉価格は、季節による気候の変動に伴い変動するが、米国でも同様に価格の季節変動が存在する。

最も大きな要因は夏の暑さであり、春先から夏にかけて繁殖豚の受胎率が低下し、逆に涼しくなる秋から冬にかけて多くの繁殖豚が受胎する。このことで、結果として、春先から夏にかけて出荷される豚の数が少なく、秋から冬にかけて出荷数が多くなることが理由の一つである。

そして、2つ目の理由として、夏には食欲が減退し、冬は逆に増加する。このため、冬から春先にかけては、仕上がりが早くなり、逆に夏は食欲が減ることで、通常夏ごろに仕上がる出荷が秋〜冬場に後倒しになる。このような理由から夏場の出荷頭数は相対的に少なくなるため、価格は夏場に上昇し、冬場に低下するという季節変動を示す(コラム(3)図)。

(2)豚肉および生体豚の輸入

ア 豚肉の輸入動向

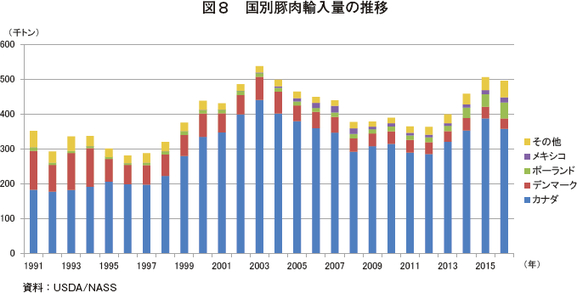

米国の豚肉輸入については、生産量全体の5%にも満たない量にすぎず、そのほとんどがカナダ産であり、残る少数がメキシコと欧州各国からである(図8)。また、ポーランド産豚肉は、日本は同国でのアフリカ豚コレラの発生に伴い同国全土からの輸入を停止している(2017年6月末現在)が、米国は、EUと動物検疫システムの相互認証をしているため、同疾病発生後も発生地域を除いた地域で生産された同国産豚肉を継続的に輸入している。

なお、米国の豚肉の輸入関税は原則として無税であるが、加工品については、1キログラム当たり1.4米セントの関税が適用される。ただし、北米自由貿易協定(NAFTA)を含む自由貿易協定の締結国などからは、加工品も無税となる。

隣国のカナダ、メキシコからは生鮮・冷蔵豚肉が、欧州からは冷凍豚肉が主として輸入され、特に欧州からの冷凍豚肉は外食産業などで使用される安価なものが比較的多い。デンマークからは米国で人気のベイビーバックリブ(ロース側の骨付き肉)の割合が比較的大きく、米国産だけでは不足しがちな同部位を一部補完している。

イ 生体豚の輸入動向

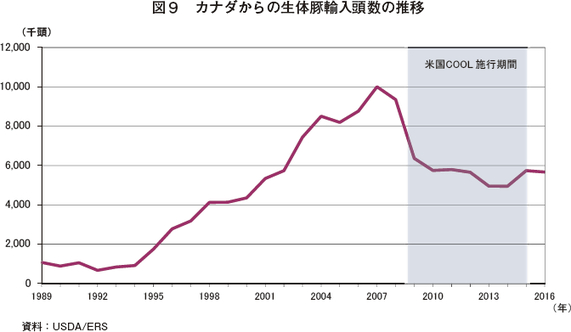

生体豚の輸入はほとんどがカナダからで、カナダ以外では欧州から育種改良向けをごくわずかに輸入しているのみである。輸入されるカナダ産生体豚全体のうち2〜3割が米国内のと畜場へ直行すると場直行豚、残りの7〜8割が米国内で肥育するための離乳・育成豚である。図9はカナダからの生体豚の輸入頭数の推移であるが、1995年から約10年間カナダで豚肉産業が急成長したことに伴い、米国への生体豚の輸出頭数もこの間に約10倍に増大し、2007年には年間1000万頭にまで達したものの、2008年を境に約半数にまで急減した。

これは、米国が2008年9月に施行した義務的原産地表示制度(Mandatory Country Of Origin Labeling:COOL)の影響を受けたものである。同制度は米国で販売される牛肉や豚肉などに対して「繁殖」・「肥育」・「と畜」がそれぞれ行われた国の表示を義務付けたもので、この制度の履行により、家畜の分別や記録に伴う新たなコストが流通業者や小売業者に生じることとなり、カナダ産生体豚に対して取引中止や取引価格の引き下げが求められ、生体豚輸入が減少したのである。

カナダ政府はメキシコ政府とともに、同制度が自国の畜産生産者に不利に働いているとして世界貿易機関(WTO)に提訴し、WTO協定違反との決定が下されたことを受け、米国政府は2015年12月に同制度から牛肉・豚肉を除外した。これにより、カナダからの生体豚輸入への障害は無くなったものの、米国の生産者団体によると、今後の輸入頭数は緩やかな増加にとどまるだろうとのことである。

なお、米国に輸入される生体豚に課される関税は、原則として無税である。

4 「需要サイド」から見た米国の豚肉消費などの現状 |

(1)消費動向と消費スタイル

ア 消費動向

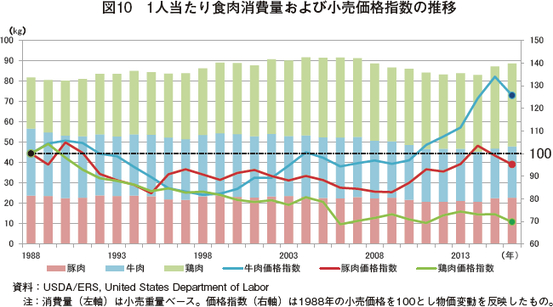

米国における国民1人当たりの豚肉消費量は、図10のとおり、約30年前の1988年からほとんど変化しておらず、歴史的にも非常に安定している。また、1988年の小売価格を100とし、消費者物価指数を用いて物価変動を調整した指数を見ると、豚肉はこの約30年間ほとんど100を下回って推移しており、小売店で比較的手に取りやすい製品となっているものと推察される。

豚肉の生産コストは、以前と比較して明らかに増加していると考えられるものの、産業全体の効率化などにより、結果として消費者の手元に届く価格が抑えられている。また、1987年から開始し多大な成功を収めた「The Other White Meat」キャンペーンなどにより、豚肉のイメージ改善に業界全体で取り組むことにより、豚肉は、健康志向が強まっている現代においても同国内で確固たるポジションを築いている。

なお、USDAによると1人当たり消費量は、今後も当面の間横ばいに推移すると予測されており、人口が増え続ける「人口ボーナス」の恩恵も受け続けることから、消費量は、非常に底堅く、中長期的にも微増傾向が続くと考えられる。

イ 消費スタイル

豚肉は、ベーコン、ハム、ソーセージに代表されるように、牛肉や鶏肉と比較して加工品の種類が多い。このため、米国の小売店の精肉コーナーに行くと、豚肉コーナーの狭さと精肉の種類の少なさに驚くことがあるが、それは同国の豚肉消費が加工品中心のためである。

USDAが過去に行った調査結果によると、豚肉消費量の約4割が精肉として、約6割が加工品として消費されていた。加工品では、ハムの消費量が最も多く、その後にソーセージ、ベーコンが続いた。加工品は朝食や昼食におけるサンドイッチなどを中心に、精肉は夕食を中心に消費されていた。また、購入場所別での消費割合は、小売店などでの購買が78%を占め、残りの2割強がレストランなどの外食における消費であった。

小売店で販売される精肉は、ロインが主体である。その他には、バックリブの塊やひき肉を見かける程度で、日本の小売店でよく見られる「バラの薄切り」や「コマ切れ」などは、アジア系の小売店にでも行かない限り見つけることは困難である。逆に、アジア系の小売店では、豚バラの塊などを入手できるほか、バークシャー純粋種の豚肉を「KUROBUTA」と称して日本と同様に販売している光景も見ることができる。

日本産豚肉は、現時点では動物検疫上米国に輸出することはできないが、将来的に米国市場へのアクセスが可能となった場合、そもそも豚肉では肉質の差が大きくないことや日米で価格差があることを考慮すると、このような消費スタイルなどを十分に理解し、明確な戦略をもって臨まなければ、厳しい結果が待っていると感じざるを得ない。

(2)輸出動向

ア 近年の輸出量および輸出額の推移

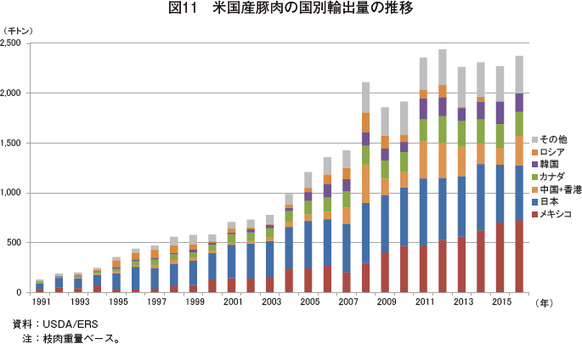

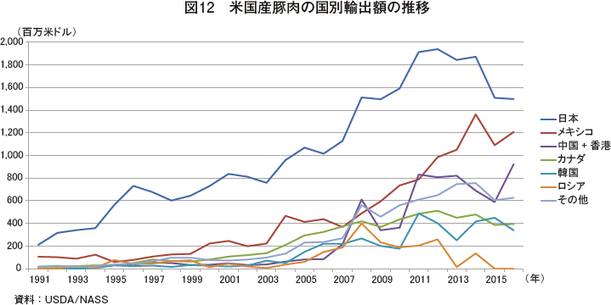

豚肉の輸出については、冒頭でも述べたとおり、生産量の2割強が向けられており、現在の豚肉産業における輸出の位置付けが、牛肉の約1割と比較しても、より重要であることがわかる。しかし、米国が豚肉の純輸出国に転じたのは1995年であり、ここ20年間に急増し、輸出の歴史は浅い(図11)。

こうした背景には生産量の増加があるが、NAFTAに代表される自由貿易協定もその背景の1つである。特に、NAFTAが1994年に発効し、メキシコの関税(20%)が段階的に撤廃された結果、同国への輸出量は徐々に増加し、2015年には国別輸出量で長年1位であった日本を上回った。

そして、豚肉の最大消費地であるアジア圏で、一気に台頭してきたのが中国である。同国は、原則として自国で豚肉を賄うことを国策としてきたことから、10年ほど前までは国際市場ではほとんど目立った存在ではなかったが、国内の需要を賄いきれなくなったことから、輸入量が一気に増加し、2016年には世界第1位の輸入国となった。米国産豚肉は、2013年以降、成長促進物質を用いた豚肉の輸入規制により、一旦輸出量の伸びが鈍化したものの、2014年に対応プログラムを構築し、徐々に回復の途にある。なお、2009~2010年にかけて、中国本土への輸出は、H1N1新型インフルエンザの影響で停止していた。

冒頭でも述べたとおり、輸出量ではメキシコが2015年に第1位となったものの、輸出額では、現在も日本が第1位となっている。このことから、日本には比較的高品質で単価の高い豚肉が輸出されていることがわかる(図12)。日本向けに輸出される豚肉は、かつては冷蔵、冷凍ともに同量程度であったが、日本側の輸入先国の多角化による冷凍豚肉の減少に伴い、減少傾向にある。一方、冷蔵豚肉は、2016年に過去最高の輸出量を記録するなど増加しているものの、増加率はわずかであり、冷凍豚肉の減少分を補うほどではないことから、輸出量および輸出額ともに減少傾向にある。

なお、ロシア向けの輸出量および輸出額ともに2015年以降「ゼロ」となっている。これは、ウクライナ問題により、同国が欧米諸国からの農畜産物の輸入を2014年8月から停止しているためである。

イ 今後の見通しと輸出余力

今後の輸出を見通す上で最も重要なのは、世界最大の豚肉生産国であり消費国でもある中国である。前述したとおり、中国は、昨年世界最大の輸入国となったが、その背景には米国の5倍以上となる消費量がある。中国は昨年、消費量のわずか4%程度(218万トン)を輸入したにすぎないが、世界の豚肉輸出量が800万トン強の中で、中国のわずかな需給の動きが世界の需給を左右しかねない状況にあるのは間違いない。

2017年1月に公表されたUSDAの報告書によると、中国における近年の豚肉輸入量増加の背景の一つに、高い飼料コストと人件費に直面している豚肉生産に伴う国産豚肉の価格高騰がある。飼料効率の悪さ、低い労働生産性に加えて、昨年から実行されている「豚生産のための5カ年計画(2016〜20年)」により、土地利用規制や環境規制が厳格化され、高コストの状況は直ちに改善するものではないとみられ、当面の間、高レベルの輸入が続くと予測されている。

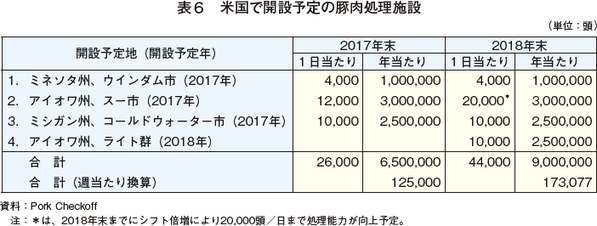

現在、米国ではこの中国も含めた世界的な豚肉の需要増に応えようと、生産体制をさらに増強する動きが見られている。特に、養豚農家の増頭を促しているのが、表6に予定されている新たな豚肉処理施設の開設の動きである。このように、養豚農家だけでなくパッカーも協調しての豚肉生産増に向かう動きは近年には見られなかった動きであり、同国の豚肉生産の体制は新たな時代に突入しようとしているのかもしれない。

なお、USDAが公表している長期生産予測によると、向こう10年間は豚/飼料比価(Hog-Feed-ratio)が高いレベルで推移することから、豚肉生産量は、年1.3%で増加を続け、2026年には285億ポンド(1292万7000トン)に達し、牛肉の生産量を追い越すと予測されている。

コラム(4):口蹄疫ワクチンの備蓄

米国で開催される豚関連の講演において語られる将来生じうるリスクとして真っ先に挙げられるのは、「飼料高騰の可能性」や「新政権の政策リスク」などを差し置いて、口蹄疫の発生リスクである。

日本では2010年4月に宮崎県で発生し、甚大な被害をもたらしたことは記憶に新しいが、米国では1929年を最後に約90年間発生しておらず、隣国のカナダとメキシコを加えても1954年以降発生していない。さらに南方は、南米大陸の手前のパナマ共和国まで全て国際獣疫事務局(OIE)が「ワクチン非接種清浄国」と認める清浄地域である。

このような状況にもかかわらず、口蹄疫が、米国において豚肉業界を含めた畜産業界から怖れられている理由は、人と物がこれだけ世界中を往来している現在においては、避けられないリスクと考えられていることに加え、同国は一つの州で他国一国分の家畜を飼養しているような家畜生産超大国だからである。仮に米国で口蹄疫が発生した時の被害額は2000億米ドル(約22兆6000億円)とも見積もられ、「同国の畜産業だけでなく経済全体が崩壊する」と表現されるのもうなずけるような状況において、NPPCは、かねてから政府による口蹄疫ワクチンの備蓄の重要性について訴えかけてきた。

口蹄疫ワクチンについては、米国政府も発生初期の対策としては考えていないものの、適切に用いれば他の防疫措置の効果を高め、被害を縮小させる可能性があると認めている。

ただし、米国ではいかなる理由であろうとも、生の口蹄疫ウイルスを米国本土に持ち込むことが法律で禁止されているため、米国本土で口蹄疫ワクチンを製造することは不可能である。このため、ニューヨーク州のプラムアイランドにある研究施設内に、カナダ、メキシコ両国とともに設立した北米口蹄疫ワクチンバンクとして、250万ドーズ分の濃縮抗原が備蓄されているのみであり、NPPCは、この状態を「準備不足」だと非難している。

本年3月に実際された次期農業法に関する公聴会の中でも、NPPCはワクチン備蓄の重要性と以下の3つのような状況を整備するために必要な予算の確保を改めて訴えており、緊縮予算が見込まれている中、連邦議会がどのような判断を下すのかが注目されている。

(1) 現在、世界で発生している23種類の口蹄疫から守るため、ワクチン製造業者が濃縮抗原を維持・管理している海外のワクチンバンクと契約する

(2) 発生直後の2週間に必要になると推計される1000万ドーズのワクチンを製造業者に在庫として保有させる

(3) 緊急対応時の製造能力を少なくとも4000万ドーズまで増強するため、国際的なワクチン製造業者と生産契約を結ぶ

5 おわりに

最近、米国で開催される豚肉生産者団体の集まりでは、豚肉業界の「景気の良さ」と「将来への楽観的な言葉」が良く聞こえてくる。

1つ目の「景気の良さ」は、2013~14年のPED発生に伴う豚価高騰によるものであり、アイオワ州立大学が公表している養豚農家の各経営タイプ別の予想収益を見ても、この間に相当「もうかっていた」ことがわかる。疾病の発生というネガティブな現象が作り上げた一時的なバブルの状況は、同国のトウモロコシ生産が2012/13年度に酷い干ばつに見舞われて生じた穀物バブルで、トウモロコシ農家が潤った状況に皮肉にも似ている。

2つ目の「将来への楽観的な言葉」は、中国やメキシコ向けを中心に伸び続ける輸出から来ている。中国の輸入量は、見通し難い部分も多いが、同国政府主導による近年の養豚生産の構造改革により、ここ数年で1000万頭もの母豚が減少し、直近でも引き続き減少していることが確認されることからも、すぐに解決しそうな問題ではなく、相当量の輸入が当面の間は続くだろうと考えられる。米国でと畜場の新設が今後数年間相次いで予定されているのもパッカー側の勝算があってのことなのだろう。

現状では、中国への輸出は、同国の輸入条件に先行して対応しているEUやカナダには後れをとっている。しかしながら、同国への輸出のハードルとなっている成長促進物質の使用を止める動きが米国の生産現場では加速度的に見られているように、中国一国のすさまじい需要がこの畜産超大国の生産体制をいとも簡単に変えてしまうほど、豚肉需給において中国という存在は大きい。また、アイオワ州立大学のとある教授が、「私は科学を全面的に支持するが、消費者がいつも正しいのだ」と話すとおり、消費者が求めるものを生産するという流れは、時代の避けられない潮流なのであろう。

とはいえ、EUやカナダといった輸出のライバルが中国向けに豚肉を輸出すればするほど、米国産豚肉は日本や韓国といったいわゆる伝統的な市場で商売しやすくなることから、実は中国への対応はそこまで急ぐ必要はないとの見方もある。

また、トウモロコシ価格も比較的安定しており、正直なところマイナス面を探す方が難しい状況にある米国の養豚業界は、関係団体の会議で感じる「楽観的な」雰囲気のとおり、前途洋々なのかもしれない。

一方で養豚業界にとってネガティブな要素があるとすれば、今年誕生したトランプ政権の政策リスクであろう。特に、対メキシコ政策では、国境税の導入やNAFTAの再交渉などが想定されているが、現在メキシコへの豚肉輸出が重要なポジションを確立している中で、果たして豚肉輸出の歴史を巻き戻すような政策を講じるだろうか。主要生産州のアイオワ州、ノースカロライナ州、オハイオ州は支持政党が変わる「Swing State」と呼ばれる選挙激戦州であり、4年後の再当選を最優先の課題としている同政権がこのような支持基盤を失うような選択をするとはとても考えにくい。

また、環太平洋パートナーシップ協定から政権運営初日に離脱し、二国間交渉へと路線変更すると公言していることから、日本との関係では今後は二国間交渉を求めてくることが想定される。本稿編集中の7月6日、日EU・EPA大枠合意が発表された。NPPCは、この合意を受け、トランプ政権に対し、早期に日本と自由貿易協定の交渉を開始するよう要請した。この要請文の中でも、日本は豚肉輸出額第1位の重要な国と位置付けられており、同国豚肉産業にとっては引き続き重要な存在である。

(井川 真一(JETROニューヨーク))