�y�v��z

�P�@�͂��߂�

�����ʼnƂ�����́A�`���I�ɐ���ɏ����Ă���H���ł���A���̐H���ɔ�ׂĈ����Ȃ��Ƃ�����A�i�C�̉e�����ɂ������肵�����v�̂���H�ނł���B�{�����ߔ����߂����A�A�q���A�K�`���E�Ȃǂ̐�����ނ₻�̑��̐H�����ɑ�����v���������Ƃ������I�ł���B

�����ɂ�����{�����Y�́A���������^�̑�K�͐��Y���������������A���C���t���G���U�i�`�h�j���͂��߂Ƃ���`�������a�̕p���ɂ��A�①�E�Ⓚ�{���̗A�o�͌���I�ł��邪�A���{�ɂ͉��M�ς{�������i�𑽂��A�o���A�]�����A�^�C�Ƃ��̃V�F�A���Q������ȂǓ��{�̎�����s���ȑ��݂ƂȂ��Ă���B�܂��A�ꕔ�̗����i�����̑Γ��A�o������A���̓����͒��ڂɒl����B

�{�e�ł́A���������^�o�c�ȂǑ�K�͌o�c�̐��Y������ΊO�f�Փ����Ȃǂ𒆐S�ɁA�����̉Ƃ��Y�̕ω��A�{���◑�̏���A�f�Փ����⍡��̌��ʂ��ɂ��āA2017�N�R���Ɏ��{�������n�����ȂǂɊ�Â�����B

�Ȃ��A�{�e���̈בփ��[�g�́A�P����17�~�i2017�N�T��31��TTS����F16.58�~�j�A�P�ăh����112�~�i��111.96�~�j�A�P���[����125�~�i��125.45�~�j���g�p�����B

�Q�@���Y����

�i�P�j���Y��

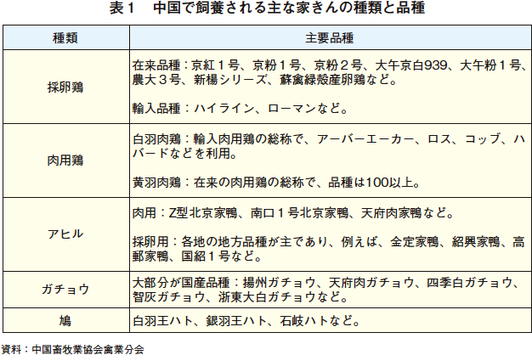

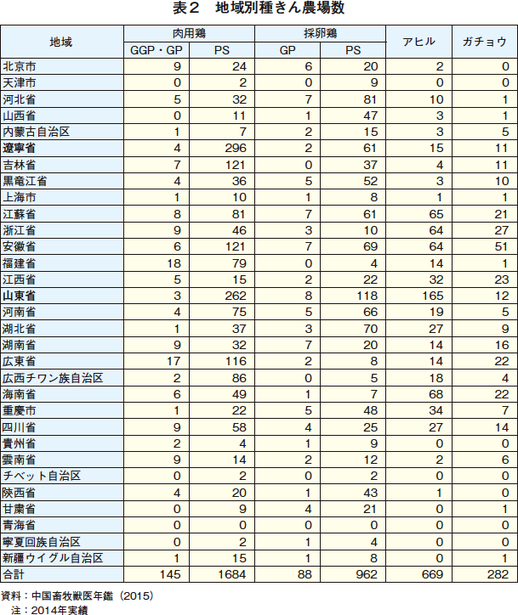

�����Ƃ���Y�Ƃ́A�{�i���p�{�A�̗��{�j�����łȂ��A���l�ȉƂ����{����Ă���_�������I�ł���B�܂��A���p�{�́A�A���i��𔒉H���{�A�ݗ�������H���{�ƌĂсA�傫���Q��ނɋ�ʁE���ʂ���Ă���i�\�P�j�B

�Ƃ���̔N�Ԑ��Y�H���́A���H���{����50���H�A���H���{����40���H�A�̗��{����13���H�A�A�q����30���H���A�K�`���E����T���H�ƂȂ��Ă���A�{���ߔ����߂���̂́A�A�q���Ȃǂ̔䗦�������B�܂��A2015�N�̉Ƃ�������Y�ʂ�����ƁA�{�������悻�U���A�����Ő�����ށi37%�j�A�n�g�i�P���j�ƂȂ��Ă���i�}�P�j�B�Ȃ��A���N�̉Ƃ����Y�ʂ́A2157���g���ƂȂ��Ă���B

���H���{�Ƃ����̂́A�A�[�o�[�G�[�J�[�n�A���X�n�A�R�b�u�n�A�n�o�[�h�n�Ȃǂ̊O���̃u���C���[���w���B����ɑ��A���H���{�́A�O���i�T���t�@���j�n�ƌĂ��100�ȏ�̒����̒n���i����p�{�̑��̂ŁA���̂ق��u�y�{�v�Ƃ��ď̂����n�{�����݂���B���H�n�͏o�ׂ܂ł̏��v������40���O��ŁA2.2�`2.6�L���O�����ɐ�������̂ɑ��A�O���n��y�{�n��60������150����1.7�`1.9�L���O�����Ǝ��{�����������B�����v�����ifeed conversion ratio�j�k���l�́A���H�n��1.75�A���H�n��2.5�O��Ƃ������Ă���B

�i���j�����v�������{�Q�̎�������ʁ^�{�Q�̑̏d

���H�n�́A1980�N��ɁA�����̎Љ�E�o�ω��v�ƋO����ɂ��āA���{�̌{�����v�ɑΉ����邽�߂̗A�o�d�����p�Ƃ��ē�������A���W�����o�܂�����B����ȑO�́A�O�����p����Ƃ����T�O�͂Ȃ������B���̌�A1989�N�ɊO�H�`�F�[��KFC�̒����P���X���k���ɊJ�X����ȂǁA�����̌{�����v�����܂��Ă������B2004�N�P��27���ȍ~�A�`�h�̔����ɂ��A���{�ւ̌{���A�o����~�����B���̂��߁A2003�N�ȑO�́A��ɓ��{������50���g���̌{����A�o���Ă������A2004�N�ȍ~�́A���M�����i�̗A�o�ɐ�ւ��A�N�ԗA�o�ʂ�15�`20���g���ɂȂ����B���̌�A�H�i���S���ɑ�����{�̏���҂̐M�p�����������i�Ⓚ�M���E�U������ܖ�������{�������i�̎����j���������A���H�{���֘A�ƊE�S�̂��e������ɋy�B

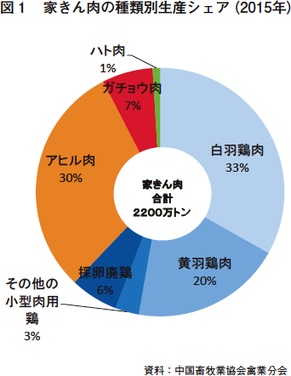

����A�����ł͐�����ނ̐��Y������ł���A���Y�V�F�A���傫���̂̓A�q���ŁA�K�`���E�͔�r�I�������B�A�q���ƃK�`���E�����킹��������ނ̎��{�H���́A�S���E�̂W�����߂�Ƃ������Ă���A�܂��A�����Ŏ��{�����K�`���E�̕i��͎�v�Ȃ��̂�30�������Ƃ����B������̎��{�́A����̒n��i���]�Ȃ𒆐S�Ɉ��J�ȁA�]�h�ȁA�C��ȂȂǁj�ɏW�����Ă��邪�A�{�ɔ�א��Y�����Ⴂ���ƁA���K���̋����ɂ�萅�ʏ�ł̎��{���֎~�����ȂǁA�ߔN�A�o�c����芪�������������Ă���B

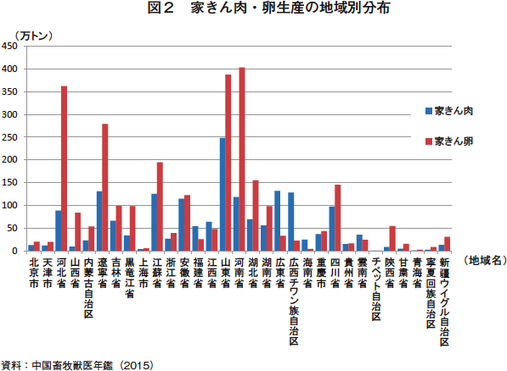

�Ƃ���S�̂Ō���Ƥ�Ƃ�������Y�́A�k���s��V�Îs�ȂǑ�s�s�̎s��ւ̃A�N�Z�X�̗ǂ��R���ȁA�ɔJ�ȁA�]�h�ȁA�͖k�ȂȂǂŁA�Ƃ����Y�́A�͓�ȁA�R���ȁA�͖k�ȂȂǂŐ���ɍs���Ă���i�}�Q�j�B

�܂��A�킫���̕��z������Ƥ�����ނˑ吶�Y�n�ɗאڂ��ė��n���Ă���P�[�X���������Ƃ��킩��i�\�Q�j�B����́A�ЂȂ̗��ʖʂł́A�����Ԃ̗A���ɓK���Ȃ��Ƃ��������I����i���悻�ړ�����10�`15���Ԉȓ����ڈ��Ƃ����j��A�n��̃R�}�[�V�����{�_���������ۂ̌����̖��ɂ��B�Ȃ��A���p�{�ɂ����ẮA�ŋ߁AGGP�i������j��̎�{�A�����J�n����A�����̋����̐��������������B����́A���E�I�ɕp������`�h�Ȃǂ̓`�������a�̔����ɂ���āA�������u�[�u�Ƃ��Ď�{�̗A������~����邱�Ƃɔ������Y���̃��X�N���w�b�W���邽�߂̑[�u�Ǝv���邪�A��ʂɂ́A�f�o�i����j�ォ�炵�������ł��Ȃ��Ƃ����̂����ʂł���B����A�̗��{�̏ꍇ�͓��p�{�ƈقȂ�A��{�̓����͍��̂Ƃ���f�o�ォ��ƂȂ��Ă���B�č��n�C���C���Ђƒ�g���Ă��錻�n��{��ƒS���҂ɂ��ƁAGGP��̎�{�A���ɂ��Ċ�]�͂�����̂́A�������̗����������Ȃ��Ƃ����B�Ȃ��A���u�{�ݐ��̖�肩��A���{�̕��j�ŗA����GGP��GP��ȂǏ�ʂ̎�{���D�悳��A�̗��p�A���p�Ƃ���PS�i��{�j��̗A���͋�����Ă��Ȃ��Ƃ̂��Ƃł���B

�i�Q�j���{�`�ԗތ^

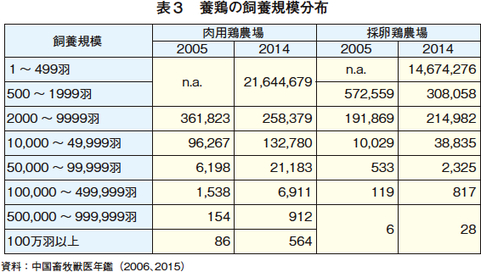

2014�N�̗{�{�̎��{�K�͕ʕ��z������ƁA���p�{�A�̗��{�Ƃ���98%�ȏオ���{�H��2000�H�����̗�ה_�ƂƂȂ��Ă��邪�A����͐��H�P�ʂŎ��{����_�����̒��{�{�������v�コ��Ă��邽�߂ł���A��K�͗{�{��͑傫���������Ă���i�\�R�j�B���ɁA���p�{�_��ł́A100���H�ȏ�̔_�ꂪ�A2005�N����2014�N�̊Ԃɖ�V�{��564�˂֑������Ă���A��K�͉��̐i�W������������B�̗��{�_��́A���p�{�ɔ�ׂ�Ƒ�K�͊K�w�͂܂����Ȃ����A�N�X���̐��͑������Ă���B

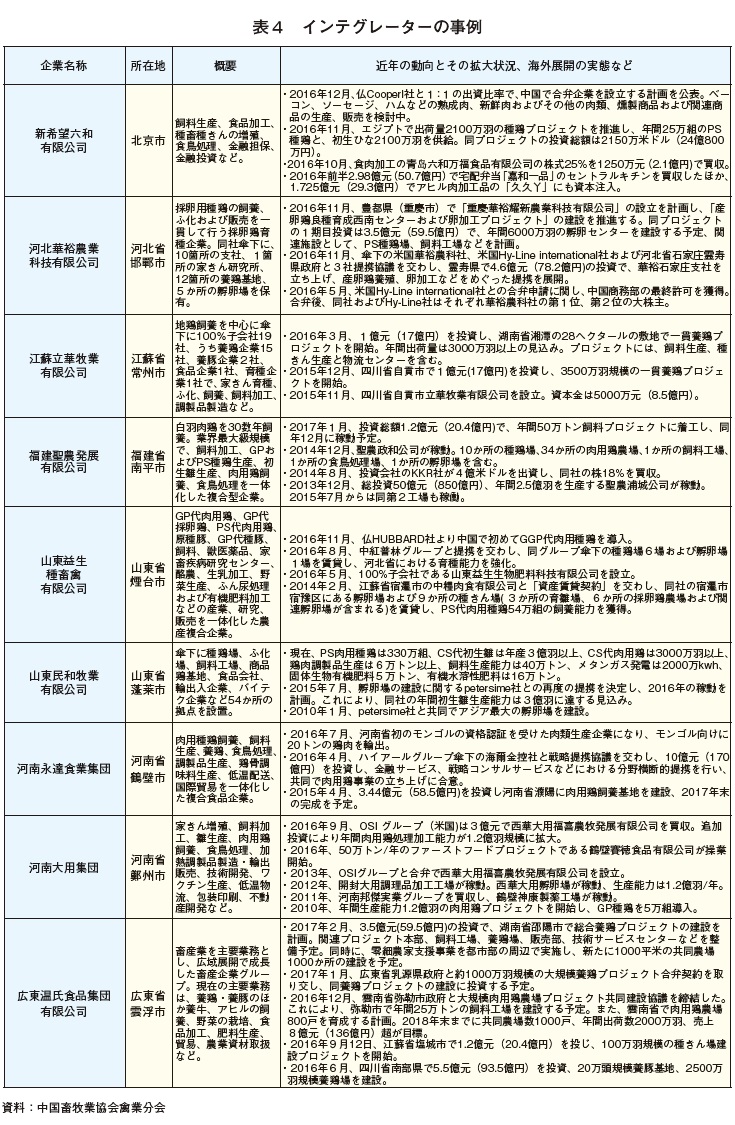

��Ɖ����ꂽ�{�{�̌���Ƃ��ẮA�Ⴆ�A���{�̔_�ѐ��Y�Ȃ���A�o�F������{�������i�H��͌���35��������A���{�́A�C���e�O���[�^�[���͂��߂Ƃ����K�͌o�c��ϋɓI�Ɉ琬������j��ł��o���Ă���B�����{�q�Ƌ���ƕ���i�ȉ��u�{�q����v�Ƃ����j�̎����ɂ��ƁA��Ȋ�Ƃ̊T�v�ƍŋ߂̓����́A�ȉ��̒ʂ�ł���i�\�S�j�B

������Љ�1�F�^�C�̑��C���e�O���[�^�[�b�o�̒����W�J��

CP�i�`�������E�|�J�p���F�^�C��{���Ƃ����Ɓj�O���[�v�́A�����ɐi�o���Ă���30���N�ɂȂ�A���X�T�Ђ̃C���e�O���[�^�[�ō\������Ă������A2015�N���ɐV���Ɋ�ƂS�Ёi�g�яȁA�����]�ȁA�R���Ȑ��s�Ȃǁj���l���`�Ŏ擾���A���v�X�ЂƂȂ��Ă���B����̒����ŁA�O���[�v��Ђ̈�ł���k���唭����L�����i����ނ���@����̂ŁA���̓��e���Љ��B

����ƊT�v��

������CP�O���[�v�́A2017�N���܂łɏ����H��10���H�ɒB���錩���݂ł���A����T�N�ȓ��ɃO���[�v�S�̂Œ����S�̂̃u���C���[���Y�̔�����ƂȂ�N�ԏ����H��20���H��ڎw���Ă���B

���݁A�����̌{�����Y��Ղ͖k���ɏW�����Ă���A�S���W�J���s���Ă���{�{��Ƃ́A���݁A���Ђ݂̂Ƃ̂��Ƃł���B

�����{�\���E�o�c�헪��

���{�⍑�c��ƂƂ̃W���C���g�x���`���[�iJV�j�Œ����s��֎Q�������BJV����̎�_�i���c��ƌn�j�̎��{�V�F�A�͓���50%�ł��������A���݂�13%�ɉ������Ă���A���X��CP���̎��{�����������A�哱�����g�債�Ă���B

�܂��A�O���[�v�S�̂̎��������ɂ����g��ł���A�]���́A�H�ꂲ�ƂɌo�c���f���s���Ă������A���݂́A���ɍ��ۖf�Օ���ݗ����A�����S�Ђ̑ΊO�f�Ղ�����̐����\�z���Ă���B

���X�͎����̉��H�E�̔�����ł��������A��������͋ƊE�S�̂����ł��ŐL�єY�ݏ�Ԃɂ��邽�߁A��v�Ɩ���H�i�ɃV�t�g�����A�����A��{�A���Y�A���H�X�o�c����H�H�i�̔��܂ł̃C���e�O���[�V�����̐������Ă���B

�ȑO�́A�u���C���[�̃C���e�O���[�^�[�Ƃ��Đ��̌������d�����Ă������A����́A�H�i�̐��Y�E���H�E�̔��ȂǁA�o�c������쉺�ɏW����헪�Ƃ��Ă���B�ŋ߂ł́A���`��Ƃ̃��[�^�X�O���[�v��34�����i612���~�j�𓊎����A���O���[�v�P���̍H��ŃM���E�U��V���E�}�C�Ȃǂ̉��H�H�i�����A���{�ւ��A�o����v��Ȃǂ�����B

�����̎��������Ɋւ��ẮA���Ƃ��ƎQ���n�[�h�����Ⴍ�ƊE�S�̂Ő��Y�ߏ肪�[���Ȗ��ƂȂ��Ă���A���݂́A�]��������������Ƃ����X�ɓ�������ďW������B�ȑO�́A��l�����ٗp���Ď����̔̔��E�A�o���������Ă������A�S�̓I�Ƀr�W�l�X������Ȃ��Ă��Ă���A���ꂩ��́A���S�Ȏ��������Ћ������邱�Ƃɒ��͂���B�O���[�v�̃��b�g�[�Ƃ��āA���А��Y�i�݂̂Y�Ɏg�p���邱�ƂƂ��Ă���A���Ɣz�������S���̊m�ۂ��ꂽ�������g�����{�{�Ƃ̓W�J�́A�ƊE�̃X�^���_�[�h�ƂȂ����Ƃ̎���������B�^�C�̖{�Ђł��A�������Y�Ɨ{�{��g�ݍ��킹�ĐH�i�̕i���ƈ��S���m�ۂ��郂�f�������{���Ă���B

����̌o�c�헪�ɂ����ẮA�����ɂ�����u�`�L�����v�Ɓu�����v���ڎw���Ă���A��̓I�ɂ́A�k���̕��J�ɍ̗��{�{���ݗ����A300���H�̗̍��{�����炵�Ă���B����A�T�N�ȓ��ɑS����20�`30�J���̗̍��{�{�������\��ŁA�{�����Y�ʂ̊g���}��B

�܂��A���݂̓ؓ����Y�́A���z�̂P�H��݂̂ŁA�����R�ʂł��邪�A�u�ؓ����v���ڎw���B

���̂ق��A�_�{�Y�ƂƂ͏�������邪�A���X�g�����A�X�[�p�[�iCP�t���b�V���}�[�P�b�g�j�̓W�J��\�肵�Ă���A��ォ��쉺�܂ł̃r�W�l�X��W�J���Ă����B

�����i�W�J��

���������s������Ƃ̒��j�ƈʒu�Â��A���������ƗA�o���������Ȃ���S�̐헪�����{���Ă����B���{�ɂ�10�N�O������H�i��A�o���Ă��邪�A�����́A�A�o����ō��������͌���I�ł��������߁A���Y�H��́A�K�́A��Ƃ��ɗA�o�����ɐ������ꂽ���̂ł���A���̌�̍������v�̍��܂�ƂƂ��ɍ����s��ւ̋������������Ă���B

�A�o�s��Ƃ��ẮA���{�̂ق��A�؍��A�����A�}���[�V�A�A���`�Ȃǂ������B�k���H��ł́A�A�o�͓��{�����݂̂���舵���Ă���B

�����i�́A�����������X���A�A�o�������P���ł���A�A�o�����̒��ł͓��{�������W���ȏ�ł���B���{�����A�o�̂V�����R���r�j�G���X�X�g�A�iCVS�j�����ł���B���������ɂ͗Ⓚ�{�����A�o���Ă���BEU�ւ̗A�o�ɂ��Ă����������Ƃ��Ă���B

�A�o�A�����������킹�āA�ƊE�S�̂̃V�F�A�́A�{����95%�A�����i���T���ł���A�����s��͗①�E�Ⓚ�{�������S�ł���B

�����i�̍����ɂ������Ȏd������́ACVS��X�[�p�[�Ȃǂ̏����X�A�w�Z�Ȃǂ̌����g�D�����ł���B���H�i�̍������ʃ`�����l���͌��݁A���{�ɏ��߂Â�����B�k���ȂǑ�s�s�̊O�H�Y�Ƃ́A�l����������v�����Ⴂ�̂ŁA�����ς݂ŌŒ��팸�ł��钲���i���K�v�Ƃ����B

���{���������i�̊��͏��i�́A�^�CCP����͗g�����A����CP����͋��h���ȂǍ��x�ɉ��H�����Ă�����������ȂǂŁACVS���������S�ł���B�Ⴆ�A�ŋ߂ł͓��{��CVS�����̏Ă������i�i80�O�����j��CP�̒����T�H��ŘA�g���Đ��Y�����B�n��H�ꐔ�������̂ŁA�����i���ő�ʂɐ��Y���邱�Ƃ��\�ł���B�Γ��A�o�ɂ����鑼�ЂƂ̋����͌������Ȃ��Ă��邪�A�Γ��A�o�Ɏ��g�ނ��ƂŐ��i�̃N�I���e�B���オ��A���������A���������ɂ��ǂ��e����^���Ă���B

CVS�����̐V���i�ł́A���܂ł͎�ɓ��{�������V�s����������A�ߔN�͒���������̏��i��Ă������Ă���B

�����Y���ނ̊C�O�������B��

��{���Y�Ɋւ��ẮA�k���s���ɉƂ������Ђ�L����ق��A�ߔN�A�Ζk�Ȃ̃^�C�\���n����Ђ��B���̂Q�ЂŁA���������̓��p�{�̎�{�̃V�F�A��40�`50%���߂�B�i��́A�R�b�u�ƃA�[�o�[�G�[�J�[�����S�ŁAGP���{��A�����đ��B���A�]�蕪�͑��Ђւ��������Ă���B�������A�č��ɑ����āA��֗A����ƂȂ����X�y�C���ł�AI���������A���֎~�ɂȂ������Ƃ���A����A���������̎�{���v�����邩�͕s�����ł���B

���i���Ǘ���

�����{���́A���З{�{��Y����{�Ƃ��Ă��邪�A�_��_��Y���g�p����ꍇ�ɂ́A���̂T�������Ƃ��Ă���B

�@�f�ЂȂ͎��Ћ����������̂��g�p���邱�ƁB

�A���������Ћ����������̂��g�p���邱�ƁB

�B���N�`�������Ћ����������̂��g�p���邱�ƁB

�C���Y���ꂽ���i�i�u���C���[�A�{���j�͎s�ꉿ�i��荂���ݒ肵�����i�ŃO���[�v���őS�ʔ�����邱�ƁB

�D�c�_�Z�p�����В��Ă��邱�ƁB

�ߔN�A���{�̌Ăт����ɂ��A�g���[�T�r���e�B�̎��g�݂ɎQ�����Ă���B���̂��߁A�R�[�h�ԍ��𐭕{�̒���V�X�e���̃T�C�g�ɓ��͂���ƁA���Y�_��A���H��A���H�v���Z�X��������悤�ɂȂ��Ă���B

������Љ�Q�F�p�b�N���̑S�����y��}��k�������_�ƉȋZ�� �L�����i��

�L�����i��

����Ƃ̊T�v��

���{�E���ł������n�Ǝ҂�2000�N�ɐݗ������{�����Y��Ƃł���B�n�Ɠ��������т��āA��i�e���̂悤�ɑ�K�͐��Y�����p�b�N��ɂ��q���I�Ȍ{���̕��y�Ɏ��g��ł���B

�n�Ɠ�������p�b�N��̌{�����A���`�A��C�A���k�e�ȂȂǑS���Ŕ̔����Ă���B���ׂĂ̗��͎��В��c���Y�ł���A�����A�̗��{�����Ћ����ł���B�H�i���S�������߂邽�߁A���ׂĂ̌{�����̔����Ă���B

���݁A�̗��{�̎��{�H����1000���H�ł���A2019�N�܂ł�4500���H�ɑ��₷�\��Ƃ��Ă���B���З{�{��͂V�J���i�ؓ�ȁA�R���ȁA�Ζk�ȁA���Î�����A蟐��ȁA�l��ȁA�k���s�j����A20�J���قǂ����ݒ��ŁA2019�N�܂ł�27�`28�J���ɂ���\��Ƃ̂��Ƃł���B

�܂��A�n�������⑺�ɗ{�{������݂��ĕn���팸��ڎw���u���{�v�v���W�F�N�g�����{���Ă���B�n�����{�̂ق��������{�⍑�c��s���n�[�h�̌��ݔ�S���Đ������A����̉^�c�ꎮ�����ЂɈς˂��銯���A�g���Ƃł���B

�����ƓW�J��

�{���Ƃ��̊֘A�Y�Ƃœ����I�Ɏ��Ƃ�W�J

�@�̗��{�̎�{�̎���F���J�ȂɎ�{��Ђ����L�B

�A�̗��{�{�i�����Y�j

�B�G�l���M�[���Y�F�{�ӂ����̎q��Ђ����L�B

�C�H�i���H�ƁF�p�{�̔̔��ȂǁB�̔���̊�Ƃ́A�{�K���X�[�v�̌����Ƃ��ė��p�B�u���B�v�i�R���Ȃ̒n���j�u�����h�̔p�{���H�H�i�Y�i�����ی{�̂܂܃X�[�v�ɓ���ď��������H�i���퉷�ۑ��\�ȃp�b�N�l�߂ɂ��Ĕ̔��j�B

�E�����̔z���E���Y

�����{�\����

�嗤�̊�Ƃ��唼�̊���L���A���`��Ƃ��ꕔ�̊������L����B��{�����n�C���C���ЂƂ́A�̔��_��̂݁B

�����i�W�J��

�����́A���{�̂悤�ɁA�h�{�Y����Y�n�̍��ʉ��Ȃǂɂ��t�����l�����߂����i�̊J���E�̔������݂����A���i�̐�`�E�L���Ɋւ���K�����ɂ₩�ŁA�����̊�Ƃ��ߑ�Ȑ��\�����������A�u�����h�̐M���\�z�Ƃ����_�Ŏ��s���o�������B

�①�k�t�����͍��`�����݂̂ɗA�o���Ă���B�܂��A�A�o�p�̕������H������݂��A2017�N�̑��ƊJ�n�Ɍ����A���ݎ������Y�����{���Ă���B�A�o�^�[�Q�b�g�́A���v�������A���i�̉q���K�i�A�A���K������r�I�ɂ������i�h�o�C�A�T�E�W�A���r�A�Ȃǁj�ŁA��A���������Ă���B

���i���Ǘ���

���Ј�ђ��B�������ł���AGP��̎�{��A��������A�����̔z������{���̐��Y�A�{�ӂ�̏����A�p�{�̔̔��܂ň�т��Ă���B

�{���i���ێ����Ԃ����Њ�œ~���45���A�ď��30���ƋK�肵�Ă��邪�A�N�x���d�����Ă���A���Y���ꂽ�{���͓����Ƀp�b�N�l�߂���A�ߗׂ̏����X�X���ɂ͗����ɂ͕���ł���B

���[�h�^�C���̊ϓ_�ł́A�X�[�p�[�Ȃǂ̑�^�X�܂ł͎����݂��Ă���A�i���ێ������̂R���̂P���߂������͎̂���Ă��炦�Ȃ��B�]���āA�����X�ւ̔[����10�`15�������x�ƂȂ邪�A���ۂ͒����Ă��P�T�Ԉȓ��Ŕ[�����Ă���B�Ⴆ�A�C�^�ɂ�鍁�`�ւ̗①�A���̏ꍇ�A�V�Í`�܂ł��P���A�V�Â��獁�`�܂ł̊C�^���R���܂ŁA���̌�A�ʊւ��ď����X�ɕ��Ԃ܂Ŗ�V���܂łł���B

�e��F�ւ̎��g�݂Ƃ��āAGAP�ƗΐF�H�i�͔F�؍ς݂ł��邪�A�̗��{�ł͗L�@�F�̎擾������ł�����g��ł��Ȃ��B

����Ƃ��Č{�ӂ��̐�p�q��Ђ�݂��A���Y�����L�@�엿�����������ƂȂ�g�E�����R�V���͔|����_��_�Ƃɋ������Ă���B�i��F�k���s���c�n��j

�����H�i���S�@�ւ̑Ή��Ƃ��āA�g���[�T�r���e�B�Ɋւ��ẮA���А��i�i�{���j�ɐ����ƃA���t�@�x�b�g�ō\�������V���A���i���o�[�����A�E�F�u�T�C�g��̌�����ʂɓ��͂���ƁA���Y�ꏊ�A���t���\�������T�[�r�X���s���Ă���B

�i�R�j���{�ɂ�鐶�Y�U��

���{��2015�N�A���p�{�Ƃ��̎�{�̐��Y�U����Ƃ��āA�n�悲�Ƃɖ͔͂ƂȂ�_����w�肵�A�����w��_����j�Ƃ��ē��p�{�ɂ���������I�{�{�V�X�e���y���邽�߂ɁA���̒��j�I�{�{�ꃊ�X�g�i15�J���j�ƗD�Ǔ��p�{��ɐB��n���X�g�i15�J���j�����\���Ă���i�\�T����ѕ\�U�j�B��������L���Ȃ̎{�݂������w�肳��Ă���B

�i�S�j�ƊE�̍\���ƋƊE�c�̖̂���

�Ƃ���֘A�̑�\�I�ȋƊE�c�̂Ƃ��ẮA�O�q�̒{�q�������A�_�ƕ��̎w���Ə������Ċ������Ă���B�{�q�����2001�N12���ɉƂ���֘A�̂R�̋����������ݗ����ꂽ�B��Ȋ����́A�Y�Ƃ̌��S�Ȕ��W�A�ƊE���̘A���E���͑̐��̍\�z�A�W�ҊԂ̋��n���ȂǂƂȂ��Ă���B�Ɩ��̓��e�́A�Ƃ���̎�ނɂ���ĈقȂ��Ă���A�ߔN�A�g�D�̋@�\�����̂��߁A�Ƃ���̎�ނ��Ƃ̕��ȉ�ݗ�����Ɩ��̍ו������i�߂��Ă���A���݂U���ȉ�i���H���{�A���H���{�A���p�{�A������A���A����Ƃ���j���������Ă���B

���H���{�̕��ȉ��2014�N�P���A�����͂����ɕۂ��A���v�Ƃ̃o�����X��ۂ��Ƃ���ȖړI�Ƃ��Đݗ����ꂽ�B��̓I�Ȋ����Ƃ��ẮA����҂̎��v���N��{�Ƃ̃R�~���j�P�[�V�����Ȃǂ��s���Ă���B

�{�q�����ъe���ȉ�̉���ɂ͌l���Ȃ邱�Ƃ��ł��邪�A��{�I�Ɋ�Ɖ���������B������͌l�@�l���킹400�ȏ�Ƃ̂��Ƃł���B�Ȃ��A���{����́A�������T�[�r�X���w������Ƃ����`�Ŏ���������Ă���B

�R�@���ʁE�����

�i�P�j���p�{

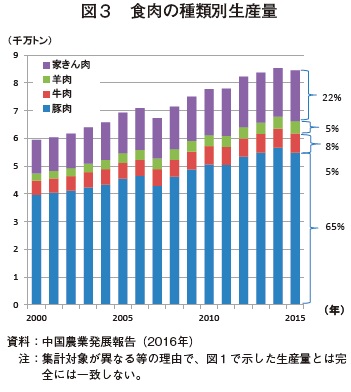

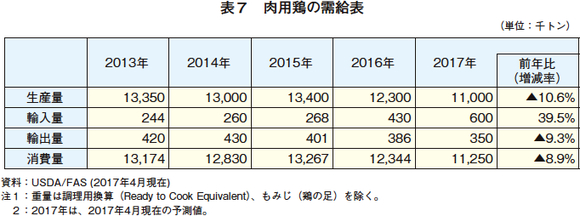

2015�N�̐H�����Y�ʂɐ�߂�Ƃ�����̊�����22%�ł���A�����ōł��|�s�����[�ȓؓ��i��65%�j�Ɏ������肵�����v������B��ޕʐ��Y�ʂ̍\�����2000�N����2015�N�ɂ����đ傫�ȕω��͂Ȃ����A�o�ϔ��W�ɂ�鐶�������̌���Ȃǂɔ����H���S�̂̐��Y�ʂ͓����Ԃ�42%�������Ă���i�}�R�j�B

����A����ʂɊւ���č��_���ȁiUSDA�j�̕��͎���������ƁA���p�{��2016�N�̏���ʂ́A�����p���Z��1234���g���Ƃ���Ă���B�A���ʂ͑����X���Ő��ڂ��Ă��邪�A2016�N�ŏ���ʂ̖�3.5%��43���g���ɂƂǂ܂��Ă���i�\�V�j�B

���߂̐��Y�ʂƏ���ʂ͂Ƃ��Ɍ����X���Ő��ڂ��Ă���A���̗v���Ƃ��ẮA�`�h�̕p���ɂ��h�u�[�u�Ƃ��đ�ʓ�����̎s��̕������s�����e�����傫���B���H�{���ł́A�s��ւ̋����ʂ��������āA��v�Ȏs��ł���w�Z�Ȃǂ̌����{�݂�H��̐H���A�t�@�X�g�t�[�h�X�ɂ����鋟���ʂ����������B���H�{���ł́A���̎s��ł̔̔��@��������A�������ʂ������ʃ`�F�[������������A���X�Ɉڍs������B

�܂��A���a�������C���t���G���U�iHPAI�j�̒��ł�H7N9�^�C�v���܂��Ă���A2017�N1�`�T����H7N9�̐l�ւ̊�������601��A�������S�Ґ���248��Ƃ���Ă���A�e�n�����{�͎Y�Ƃ̕ی�ƌ��O�q���̊m�ۂ̂��߁A�S��Ő��̉Ƃ���s��̕������Ŏ��{�����B

�Ƃ���ƊE�ɂƂ��Č��݂̍ł��傫�ȉۑ�́AHPAI�̃R���g���[���ł���Ƃ���A���{�i�_�ƕ��j�ƋƊE�c�́A��Ƃ̘A�g�ɂ�鐶�Y�A���H�A����ȂǎY�ƃ`�F�[���S�̂̕i���Ǘ����オ�ڕW�Ɍf�����Ă���B

�܂��A���Y�ʂ̌����v���Ƃ��ẮA���E�e���ł�AI�̕p���ɂ��A����������̎�{�A������~����A���H������ɂȂ��Ă��邱�Ƃ���������B���ɁA�����́A���H�{��������������A��{������č��ɑ傫���ˑ����Ă������߁A�č�����̎�{�A������~���ꂽ2015�N�ȍ~�A�t�����X��X�y�C���A�|�[�����h�ANZ�֒��B����V�t�g���������A���̌�A�t�����X�Ɏ����ŁA���߂ł̓X�y�C���i2017�N�Q���j��AI�����ɂ��A������~����A���݂͔��H���{�A�A���̗��{�̑��H������ł���B

�i�Q�j�̗��{

��������闑�̑����͐�������Ă��Ȃ��B����́A�]���A�n�{�̗����D�܂�Ă������ŁA�H��ӂt�����Ă���ƁA�u�n�{�̐V�N�ȗ��ɈႢ�Ȃ��v�Ȃǂƌ���ĔF������Ă������Ƃ��w�i�ɂ���Ƃ̂��Ƃł���B

�܂����݁A�p�b�N�l�ߗ��͂R�������ŁA�啔���̓o�����肳��Ă���B�������A�k���s���ł́A����҂̉q���ӎ��������̂ŁA10�`15%���p�b�N�l�߂̌`�Ԃŗ��ʂ��Ă���Ƃ����B�@

�{���Y�Ƃ́A�����̌������ƊE�ŁA���Y�҉��i�̎����I�ϓ����������B�̗��{���{�Ǝ҂͕��ϋK�͂�5400�H�Ə������A�啔�����߂鏬�K�͎��{�Ǝ҂́A�s�ꉿ�i�ɕq���ɔ������āA���i���オ��Ύ����A������Ύ���Ȃ��Ƃ����s������邽�߁A���悻18�J���T�C�N���ŏ㏸�`�A����18�J���ʼn��~�`���A36�J���łP�T�C�N�����`������B�ߔN�́A�C���e�O���[�^�[�̎Q���Ȃǂɂ�镽�ώ��{�K�͂̊g��ƂƂ��ɁA�P�T�C�N����48�J���ɐL�тĂ��Ă���B

�S�@�A������

�����i���܂߂����A���Ȃǂ̉Ƃ��i�ŁA�ߔN���̗A�����т�������̂́A�Ⓚ�{���ł���B�{�������i�i�Ŕԍ�1602.32�j�́A2006�N�O��ɕč��A�t�B���s���Ȃǂ���킸���ȗʁi1000�g�����x�j���A�����ꂽ���A�ߔN�́A2016�N�Ɋ؍�����170�g���A�����ꂽ�����ŁA�قƂ�ǎ��т��Ȃ��B�����i�Ŕԍ�0407�j�ɂ��Ă��A���Ă̓x�g�i���A�č��A���B�i�t�����X�A�I�����_�Ȃǁj���p�Ȃǂ���킸���ɗA�����ꂽ���Ƃ����邪�A���݂͂قƂ�ǎ��т��Ȃ��B

�i�P�j�@�Ⓚ�{���̗A������

�Ⓚ�{���̗A�����т́A���Ă͑啔�����č��Y�ł��������A�����ł�AI�̔����ɂ��A2016�N�Ɏ��т��Ȃ��Ȃ�A�����ău���W���𒆐S�Ƃ�����ď����Y���}�����Ă���B

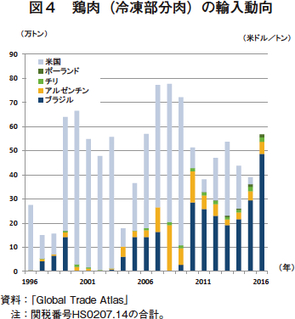

2016�N�̗Ⓚ�{���A�����сi56��7925�g���j�ɐ�߂銄���́A�u���W���Y��86%�i48��7157�g���j�A�A���[���`���Y���X���i�T��417�g���j�ƂQ�J����95%���߂�ق��A�ߔN�A�`����|�[�����h���������Ă���i�}�S�j�B

���n�W�҂̒��ɂ́A�u���W������̍��@�E�@�ɂ��A���}���̉e�����傫���A���Y�{���̐L�єY�݂ɂȂ����Ă���Ƃ̐�������B�܂��A���{�̒��B�T�C�h����A�u���W���Y�������g���ĉ��M�����i������悤�����������邱�Ƃ�����Ƃ����B

�i�Q�j�č��ւ̃A���`�_���s���O�ېő[�u

�O�q�̒ʂ�č�����̌{���A����AI�̔����ɂ���~���Ă��邪�A����Ƃ͕ʂɁAWTO����Ɋ�Â��č��Y�{���Ȃǂɑ��锽�_���s���O�ł���ѕ⏕�����E�ł��ۂ���Ă���A�����I�ɕč��Y�{���Ȃǂ̗A�����ĊJ���ꂽ�Ƃ��Ă��A�����̊ł��Ώەi�ځE��Ƃɑ��ۂ����邱�ƂƂȂ�B

�i�Q�l�F�u�č��Y�i�ւ̖f�Ջ~�ϑ[�u�A�{����DDGS�ɓK�p�i�����j�vhttps://www.alic.go.jp/chosa-c/joho01_001698.html�j

�i�R�j�A���t�����l�łɊւ���ŗ�����

�܂��A2017�N�V���P���ȍ~�A�]���{���Ȃǂɉۂ����Ă����A�����l�Łi�t�����l�ł̈��j���ꕔ�ύX�����B�Ƃ���֘A�ł́A�����Ǘp��{�A�Ƃ�����A�����ȂǂŌ��s�ŗ���13%��11%�Ɉ�����������B�������A���s�ŗ�17%�̉Ƃ���������i�Ȃǂł͕ύX�͂Ȃ��B

�i�Q�l�F�u�_�Y�i���ɓK�p����鑝�l�ł����łցi�����j�vhttps://www.alic.go.jp/chosa-cu/joho01b_000018.html�j

�T�@�A�o����

���݁A�Ƃ��i�̗A�o�ł͌{�������i����ł���AAI�̔����ɂ�铮���q�������Ȃǂ̖�肩��A�Ƃ�����̗A�o�͌���I�ƂȂ��Ă���B�܂��A�Ƃ��Ƃ��̒����i�̗A�o�̑啔���͍��`�����ł���B���������Ƃ��i�̗A�o�́A�Ƃ���̓`�������a��H�i���S��̖�肪��������x�ɉe�����A���ʂ͑傫���ϓ����Ă����B

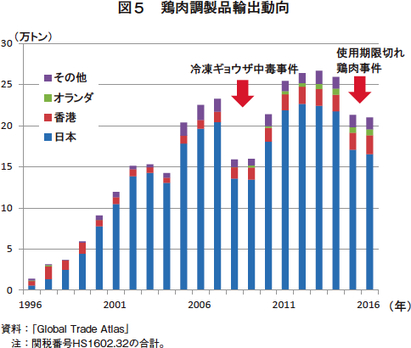

�i�P�j�{�������i�iHS1602.32�j

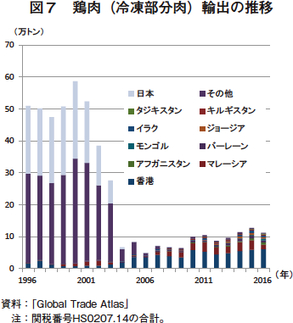

AI�̔����ɂ��1997�N����{���A�o���������A�����ĉ��M�����i�̗A�o�ʂ�����ɑ��������B���̌�2008�N�ɔ��������Ⓚ�M���E�U���Ŏ����̉e���œ��{�ւ̗A�o�ʂ��ꎞ�I�ɑ傫������������A�s�[�N��2013�N�ɂ�22��6652�g����A�o�������A�Ă�2014�N�̎g�p������{�������̉e���ŁA�t�@�X�g�t�[�h�X��CVS�������v�����������i�}�T�j�B

2016�N�̍��ʗA�o�����ͤ���{������79%�i16��5420�g���j�A���`������11%�i�Q��2872�g���j�ƂȂ��Ă���B2008�N�̗A�o�������Ď��g�I�����_�Ȃ�EU�e�������A�o���s���Ă���A�{�����e�Ђ́AEU�����ւ̂���Ȃ�A�o�g���ڎw���A���i�K�i��EU�d�l�ɓK��������悤����Y�Ǘ��������ύX������B

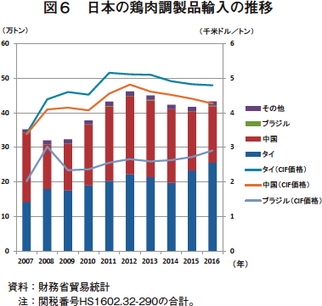

�����A���{�̌{�������i�A�������ɂ��Ă݂�ƁA���̂قƂ�ǂ��^�C�ƒ����̂Q�J�����璲�B����Ă���A2016�N�̓^�C�Y��61%�i25��5496�g���j�A�����Y��39%�i16��3373�g���j���߂Ă���B�܂��A���ϗA�����i�́A�����̐l����̈Ⴂ�Ȃǂf���āA�^�C�Y�������Y���12%���������ƂȂ��Ă���i�}�U�j�B�����Y�́A�H�i���S�ʂ̖��Ȃǂɂ�蒲�B�̕s���萫���������̂́A����ɂ�����ӎv����̑����A�_��ȑΉ��A���i�D�ʐ��Ȃǂ���A�����̂Ȃǂ̍��x�Ȓ����i�𒆐S�Ƃ������������������B�܂��A���X�N���U�̊ϓ_������A�V�F�A�̕ϓ��͂���ɂ��Ă��A����Ƃ������𒆐S�Ƃ��������i�̒��B�ɑ傫�ȕω��͂Ȃ��ƍl������B

�Ȃ��A�u���W���Y�̓��[�h�^�C��������Ȃ��ߐ��i�J���̏_����ۂĂȂ����ƂȂǂ���A���ω��i�������Y���32%�����ɂ�������炸�A�킸����0.4%��1879�g���ɂƂǂ܂��Ă���A���ƒ����i�Ɋւ��ẮA�����I�Ȓ��B������ɂ��Ă��A���v���啝�ɑ�������\���͒Ⴂ�B

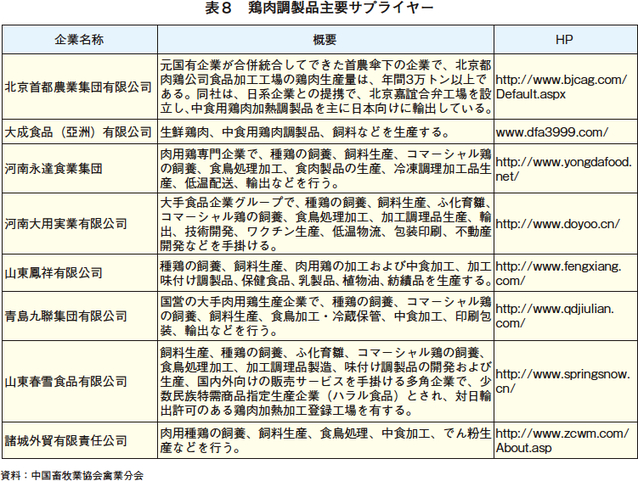

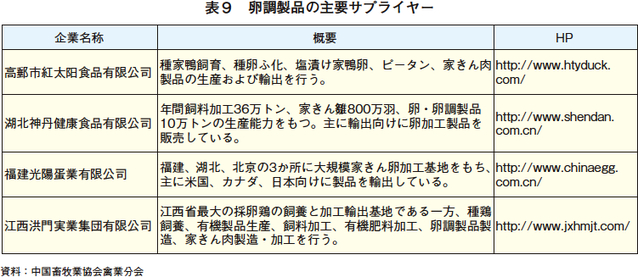

�{�q����̌��\�����ɂ��ƁA�{�������i�̎�v�T�v���C���[�͕\�W�̒ʂ�ł���B

�]���́A�O�������������ʼnƂ���Y�Ƃ��s���ɂ������Ă͎��{�䗦�ɂ��Ă̋K�������������A���݂́A�Ɨ����{�ł����َ��Ƃł��Q���͉\�ƂȂ����Ƃ����B

�i�Q�j�Ⓚ�{���iHS0207.14�j

�`���h�ł̌{���̗A�o���т͂Ȃ��A�A�o��������M�{���́A���ݗⓀ�������͉����i�݂̂ł���B�Ⓚ�{���̗A�o���AI�����ȑO�͓��{���唼���߂Ă������A2004�N�P��27���t���œ��{�������Y�{���A�����~�����̂��͂��߁A�]���A�o���т̂��������������A���ď����A����A�W�A�e���Ȃǂ��������ŗA�����~�������߁A����ȍ~�͌���I�ȗA�o�ʂɂƂǂ܂��Ă���B

2016�N�́A���`������54%�i�U��790�g���j�A�}���[�V�A��13%�i�P��4406�g���j�̑��A���ӏ��������ɏ��ʗA�o����Ă���B

�Ȃ��A�����{���iHS0210.99�j�͍��`�����ɋɂ߂ď��ʗA�o����Ă���i2016�N�͍��v284�g���j�i�}�V�j�B

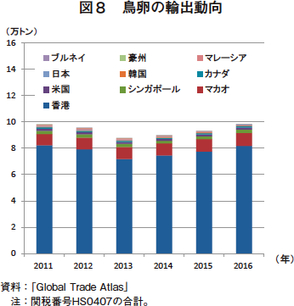

�i�R�j�s�[�^�����iHS0407.90�j

�k�t�������́A����₷���Ȃǂ̖�肩��f�Օi�Ƃ��ĕs�����ł��邽�߁A�f�Վ��т͌���ꂽ���ʂɂƂǂ܂��Ă��邪�A�s�[�^���͒��������p�̐H�ނƂ��ē��{�ɗA�o����Ă���B

�����iHS0407�j�̗A�o�ʂ́A�ߔN���悻10���g����ň���I�ɐ��ڂ��Ă���A2016�N�̃V�F�A�͍��`������83%�i�W��1814�g���j�A�}�J�I������10%�i9750�g���j�̂ق��A���ʂ��č��A�V���K�|�[���A�J�i�_�Ȃǂ֗A�o����Ă���B���{�����͓�0.5%�i523�g���j�ƂȂ��Ă���i�}�W�j�B

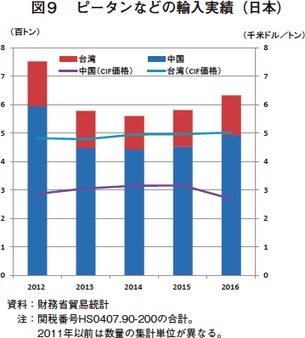

�s�[�^�����܂މ��H���iHS0407.90-200�j�́A���{�ł��j�b�`�Ȏ��v�����邪�A�قƂ�ǂ������Y�Ƒ�p�Y�ŁA2016�N�̗A����632�g���̂����A�����Y��78%�A��p�Y��22%�ƂȂ��Ă���B�����Y�̉��i�͑�p�Y�̂قڔ����ł���i�}�X�j�B

�Q�l�܂ŁA�{�q����̌��\�����ɏЉ�ꂽ�������i�̎�v�T�v���C���[�ɂ͈ȉ��̂悤�Ȋ�Ƃ��������Ă���i�\�X�j�B

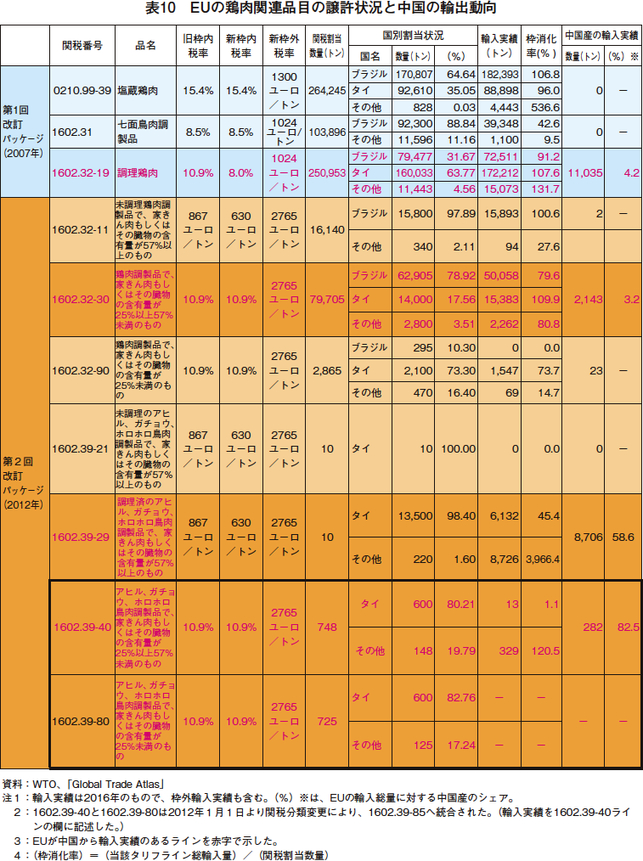

�i�S�jWTO���������ψ���ɂ����钆����EU�s��ւ̒���

������2009�N�ȍ~�A2008�N�̗Ⓚ�M���E�U���Ŏ��������������Ƃ������{����̌{�������i�̎��v�����āA���X�N���U�ƐV�K�s��J��̂��߁A�ϋɓI��EU�����ւ̌{�������i�̔��荞�݂��J�n�����B���̈�Ƃ��āAEU�s��ŋ��߂��鐻�i�K�i�֓K�������邽�߂̃C���t���\�z�ɓw�߂Ă����B

�܂�����ŁAWTO��ʂ������ۖf�ՖɊ�Â��A�o�@��̊l���Ɗg������߂āA���������ψ����EU�̌{���ȂǂɊւ���Ŋ����̉^�p���C������悤��Ă��Ă���B��̓I�ɂ́AEU���{�������i�Ȃǂɑ��ď������Ă���Ŋ����́A���������Ƃɐ��ʂ��K�肳��Ă���A�]������A�o���т̑����^�C�ƃu���W���ɌX�ΓI�ɘg���ʂ��z������Ă���̂́A���ʓI�ȗʓI�����ł��荑�ۖi1994�NGATT13��2���̑O������сi���j�j�ᔽ�ɂ�����Ǝ咣���A�����g�̊g������߂Ă����B

��������̒�i���āAEU���́A���тɉ������g�z�����Ŋ����^�p�̊�{�����ł���Ɖ����Ă����B

2015�N�V��20���ɐݒu���ꂽ�����Ɋւ��镴���������ψ���́A2017�N�R��28���ɍŏI�����W���ɉ�t���A���S��19���ɓ����͍̑�����AEU�����ۖɐ����I�ȑ[�u�����悤���������B

����ɑ�EU�́A���N�T��16���ɁA���ۖɐ����I�ȑ[�u�i�Ŋ����̉^�p�̓K�����j�����{����ӎv�͂��邪�A���̂��߂ɂ͈��̏������Ԃ��K�v�ł���ƒʕA���݁A�����̎��{�̂��߂̑Ó��Ȋ��Ԃ̊m��v���Z�X�ɓ����Ă���B

�Ȃ��AEU��2007�N��2012�N�̂Q��ɂ킽��Ŋ������x�̌��������s���A�ŗ����̉�������{�����i�\10�j�B

�i�T�j�č��ւ̌{�������i�A�o�Ɋւ��鋦�c

�Ē��Ԃ̋��c�ł́A�]�����璆�����́A�����Y�{�������i�̉��ւ��A�č��Y�����̉��ւ̑O������Ƃ��āA�����̈ӌ��͑Η����Ă����B

�č������Ȃ�2017�N�T��11���Ɍ��\�����Ē���o�ϑΘb100���s���v��ɂ��ƁA���N�V��16����ړr�ɁA�����́A���̑O����������N���A�����ꍇ�A�č��Y�����̗A�������ւ���ƂƂ��ɁA�č��́A�������Y�̉��M�����ς{�������i�̗A���ɂ��Ă̏�Q���������邽�߂̋K�������Ȃ��Ƃ������܂łɌ��\����Ƃ����B�����ɂ��Ắu���̏����v�Ɋւ��鋦�c���ǂ̂悤�ȃX�P�W���[���Ɠ��e�őÌ����邩�����ڂ����ƂƂ��ɁA�{�������i�ɂ��ẮA�����܂łɍs���v�悪�B�����ꂽ�Ƃ��Ă��A���̌���������c�͌p��������e�ł���A���ۂɕ������ĊJ�����܂ł̃^�C�~���O�͌����_�ł͕s�����ƂȂ��Ă���B

�č����̒̕��ɂ́A�����͌{�������i��{�i�I�ɕč��ɗA�o�������̂ł͂Ȃ��A�u�č��֗A�o�ł���قǂ̍��i���ł���v�Ƃ̂��n�t�����~�����������A�Ƃ���R�����g��������ق��A����̒������n�W�҂ɑ����ނł́AEU�ւ̗A�o�g��Ɍ�������̍�͐i��ł��邪�A�č��s��ւ̗A�o�ɂ��ċ�̓I�S�������Ă���Ƃ����b�͕�����Ȃ������B

���F100���s���v��̕����ł́A�u���ۓI�ȐH�i���S�y�ѓ����q����v����сu1999�N�̔_�Ƌ��͍��Ӂv�Ɛ����I�ł��邱�Ƃ����߂Ă���B

�U�@������

���n�W�҂ɂ��ƁA���݁A�����̉Ƃ���Y�Ƃ̍ő�̖��͂`�h�̃R���g���[���Ɗ֘A���邳�܂��܂ȏ�Q�ւ̑Ώ��ƁA�H�i���S��̖��ł���Ƃ����B�O�҂́A���Y���痬�ʁA������łȂ��A���O�q����̖�����܂���傫�Ȗ��ŁA��{�̗A�������ɂ���Đ��Y�g�傪�j�Q�����ƂƂ��ɁA�s��̕��ɂ��̔��`���l���̌����́A��������ɂ����̉e�����y�ڂ��Ă���B

�킪���̌{�����B�̊ϓ_�ł́A�������߂����ƁA���i�D�ʐ����������ƂȂǂ���A������L�͂ȋ������Ƃ��đ��݊������Ǝv���邪�A�H�i���S�ɑ���M���Ȃ��������������邽�тɑΉ���]�V�Ȃ�����A���B�ʂ��傫���ϓ�����Ƃ����s���萫�����܂Ƃ��B

�����ɂ�����{�������i�̐��Y�́A���j�I�ɂ킪���̏���j�[�Y�����������ɔ��W�����ƌ����Ă��ߌ��ł͂Ȃ����A�ŋ߂̌o�ϔ��W�ɂ�荑�����v���}���ɑ������Ă���A���������̔�d���܂��܂����܂��Ă����ƍl������B

�����������ɂ����Ă��A���S�ň��S�Ȑ��i������I�Ɋm�ۂ��Ă������Ƃ��d�v�ł��邱�Ƃ���A���Y�T�C�h�ƒ��B�T�C�h�̑o���Ɍp���I�ȓw�͂����������߂���B