�y�v��z

�@�X�C�X�̔_�Ə�����6���́A�i�ς���̕ۑS�Ȃǂɑ���⏕������߂�B���_�ɂ��Ă��A���̗L���鑽�ʓI�ȋ@�\�ɑ���Ή������{����x�����Ă��邪�A����Ŏs���̔_�Y���ɑ��鉿�i�ቺ���͂͋����A���Y�҂̌������ւ̓w�͓͂r��邱�Ƃ��Ȃ��B

1�@�͂��߂� |

�X�C�X�́A�����t�����X�A�k���h�C�c�A�����I�[�X�g���A�ƃ��q�e���V���^�C���A�����ē���C�^���A�Ɉ͂܂��������ŁA�l��840���l���̏����ł���i�}1�j�B

���y�ʐς���B���x�Ə�������ɁA����6���̓A���v�X�ɑ�\�����R�ԕ��ƂȂ�A3�����߂鍂���n�тɓs�s�����݂��Ă���B

��ȎY�Ƃ͏��H�Ƃł��邽�߁A�_�Ƃ�GDP�ɐ�߂銄����0.7%�ɂ����Ȃ����A���̂������_�͔_�Ƃ̂����ő�ƂȂ�23%�̐��Y�����߁A�R�ԕ��Ɍ���������̎p�͕��i�̈ꕔ�ɗn������ł���A���������i�̓X�C�X�l�̐H�����ɂ����ďd�v�Ȉʒu�t���ƂȂ��Ă���B

�������Ȃ���A���_�́A����������s���n�ƌĂ��R�ԕ��ŏ��K�͂ȉƑ��o�c�ɂ��s����`�Ԃ��������Ƃ���R�X�g�����������͂��Ȃ��B

�X�C�X�́A���H�ƍ��Ƃ��Ď��R��`�o�ς�W�Ԃ��A�f�Ղ̉��b���Ă������A���{�Ɠ��l�ɁA�_�Ƃ͕ی�̑ΏۂƂ���Ă����BEU�����Ɉ͂܂�Ă���Ƃ������n����A��r�I������EU�Y�i�������s��֗���������A�H���i�ɂ��Ă͍����q����������S�����獑�Y�i�u���͍����Ƃ����������ʂ͂�����̂́A�e�Ղɋߗ����܂ŏo�����Ĉ����ȏ��i������ɂ��邱�Ƃ���A�����̍��Y�i�ɑ��鉿�i�ቺ���͂͋����B

�X�C�X�́A���͂�EU�����Ɉ͂܂�Ȃ����EU�ɉ��������ɁA�Ǝ��̔_�Ɛ�����s���Ă���B

�����������A�K�͊g��̓�����ȂǓ��{�Ǝ����悤�ȏ����������X�C�X���_�̎��Ԃ����B

�Ȃ��A�{�e���̈בփ��[�g�́A1�X�C�X�t�����i��100���b�y���j��117�~�i9������TTS����F117.04�~�j�A1���[����134�~�i��134.35�~�j���g�p�����B

2�@���_�̊T�v�Ƌ��������i�̎������� |

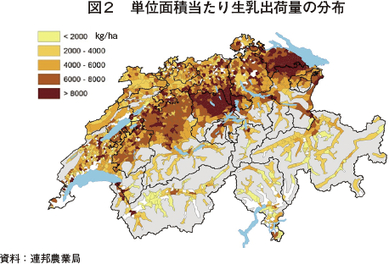

�������Y�́A26�̏B�i�J���g���j�S�Ăōs���Ă��邪�A���y��k�Ɠ�ɓ���ƁA�암��2000�`4000���[�g�����̎R���A�Ȃ�n��ł��邱�Ƃ���A��r�I���Y�ʂ͏��Ȃ��i�}2�j�B�������A���N���b�g�`�[�Y�ŗL���ȓ쐼���̃��@���[�B�̂悤�ɁA�암�ɂ����Ă��R�x���_������Ȓn�������B

�i1�j�o�Y�����{����

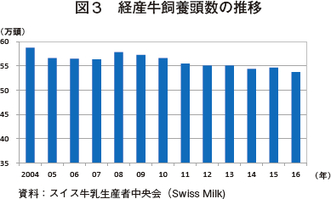

�o�Y�����{�����̓L���g���T�C�N���ɂ�鑝���͂�����̂̌����X���ɂ���A2016�N�͑O�N��1.7%����53��7528���ƂȂ����B����́A2004�N�Ɣ�r�����8.5%�̌����ƂȂ�i�}3�j�B

�i2�j���_�ƌː�

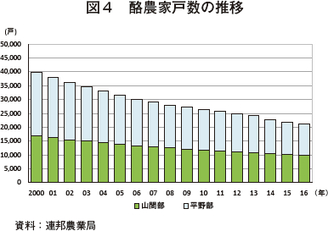

���_�ƌː��͌����X���ɂ���A2016�N�͑O�N��3.5%����2��1090�˂ƂȂ�A1996�N����20�N�Ԃ�52.5%�Ƒ傫���������Ă���i�}4�j�B

2009�N4�����ł̐����N�I�[�^���x�p�~�Əd�Ȃ�悤�ɓ������\�����A���_�Ƃ̑����͌������o�c�ɒǂ����܂ꂽ���A�ː��̌����X���ɓ��i�̕ω��͌����Ȃ������B

�R�ԕ��ƕ��암�̌ː��̊����́A2016�N�͎R�ԕ���47%�A���암��53%�ƂȂ����B1996�N�͂��ꂼ��42%��58%�ł���A���암�̕����������͍����B�Ȃ��A���암�Ƃ́A�u�˕����܂ޕ��n�ŁA�R�ԕ��Ƃ́A����ȊO�̋}�s�ȌX�Βn�̎R�x���Ȃǂ̏����s���n�ł���A�n�`�݂̂Ȃ炸�C������A�C���t���̐����A�ߋ��̔_�Ɛ��Y�̎��тȂǂɊ�Â��ĘA�M���{�����N��߂Ă���B

�i3�j�o�c�K��

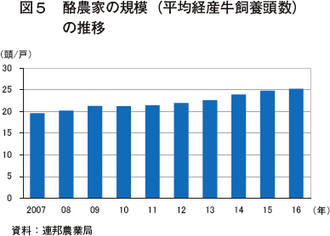

���_��1�˓�����̕��όo�Y�����{�����́A2016�N��25.2���Ɠ��{��51.2���i�{�Y���v�j�̔����Ə������i�}5�j�B�������Ȃ���A2004�N�̓�17.8������41.6%���ƂȂ�ȂǗ��_�Ƃ̗��_�ɔ����K�͊g��͒����ɐi�s���Ă���B

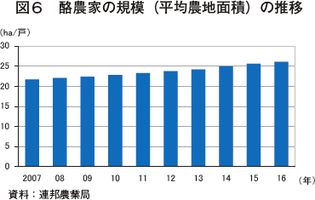

�X�C�X�ł́A���q���_����̂ł��邽�߁A�K�͓͂����ł͂Ȃ��_�n�ʐρi�q���n���܂ށj�ŕ\����Ă���B���_�ɂ��_�n�̏W�ς͐i��ł���A���ϔ_�n�ʐς͑����X���ɂ���B2016�N�̕��ϔ_�n�ʐς́A�O�N��2.0%����26.1�w�N�^�[���ƂȂ�A1996�N�����20�N�Ԃ�36.1%�Ƒ啝�ɑ������Ă���i�}6�j�B

�i4�j�����o�ח�

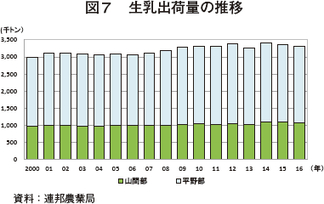

�����o�חʂ�2009�N�܂ł́A�����N�I�[�^���x�ɍ��킹�Đ��ڂ����B�N�I�[�^�P�p���2009�N�ȍ~��1����������ʂ̑����ɂ��g�債�����̂́A2015�N�ȍ~�́A����������Đ��Y�҂����Y��}�������Ƃ���A2�N�A���Ō������A2016�N�͑O�N��1.6%����331��866�g���ƂȂ����i�}7�j�B

2016�N�̐����o�חʂ̎R�ԕ��ƕ��암�̊����́A���ꂼ��32.4%��67.6%�ƂȂ��Ă���A20�N�Ԃقڕς���Ă��Ȃ��B

�i5�j�o�Y��1�����������

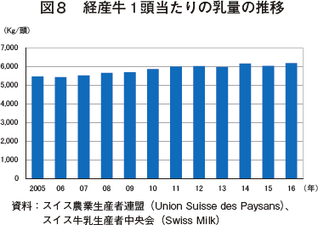

�o�Y��1��������̓��ʂ́A���ʂ̑����i��̓����A��`�I���ǁA�����̉��P�Ȃǂɂ��2005�N����2011�N�ɂ����āA�قڔN��1�`2���ő���������A�����Ő��ڂ��Ă���A2016�N�͑O�N��2.5%����6171�L���O�����ƂȂ����i�}8�j�B

�i6�j����

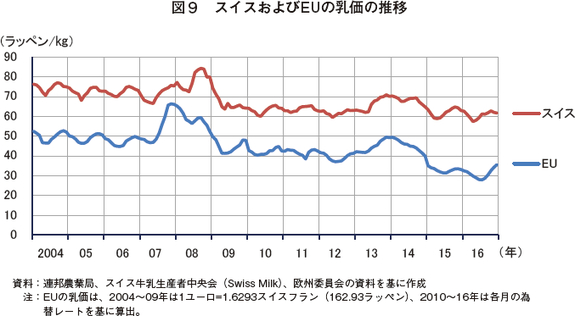

�X�C�X�̓����́AEU�̓�����1�L���O����������20�`30���b�y���i23.4�`35.1�~�j�����Đ��ڂ��Ă���i�}9�j�B

2004�N�ȍ~�A2007�N�܂ł͉����X���Ő��ڂ��A2008�N�ɂ́A�������i�̍����Ȃǂɂ�荒�����i���}�����A���E�I�ȐH�����i�����Ɍ������钆�A�������ێ��v�Ɏx�����āA���N9���ɂ�84.3���b�y���i98.6�~�j�܂ő傫���㏸�����B2009�N4�����̐����N�I�[�^���x�p�~�Ɍ����ăN�I�[�^�������グ���đ��Y�̐��ɂ��钆�A���̓����̏㏸�����_�Ƃ̑��Y�C�^���㉟�������B�������A���E���Z��@�ɒ[������v�̌��ނɂ���Đ����͉ߏ苟���ƂȂ�A2009�N�ɖ\�����A2012�N�܂Œ�������B2013�`2014�N�͐��E�I�ɓ����i���v�����܂�A70���b�y���i81.9�~�j�O��܂ŏ㏸�������̂́A2015�N�͍Ă�60���b�y���i70.2�~�j�߂��܂ʼn��������B����́AEU��2015�N3�����̐����N�I�[�^���x�p�~��������ő��Y�������Ƃ�A2014�N8���̃��V�A�̋֗A�[�u�Ȃǂɂ������i�̎����ɘa���N���������̂ƌ�����B2016�N���O�N��2.0%����60.6���b�y���i70.9�~�j�ƒቺ�������A2017�N�͌��Y�ɂ��㏸�������܂�Ă���B

�Ȃ��A�X�C�X�̓��V�A�̋֗A�[�u�̑Ώۍ��ł͂Ȃ��������߁A���V�A�����̃`�[�Y�A�o�ʂ͋֗A�[�u���2�`3�{�ɑ��������̂́A���������S�A�o�ʂ�2�����x�ł����Ȃ����Ƃ���A�v���X�̑��ʂ��������i�̍��ێ����̊ɘa�Ƃ����}�C�i�X�ʂ̉e���̕������������B

�i7�j�����̌�����@

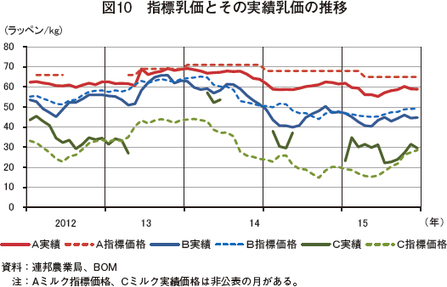

2009�N�̓����\������2011�N1������A�����s��̈��艻��}�邽�߁ABranchenorganisation Milch�i�ȉ��uBOM�v�Ƃ����j���A�����A�p�r�ʂ̎w�W���������肵�A����Ɋ�Â��Đ��Y�҂Ɠ��ƂŎ�����������肷�邱�ƂƂȂ����B

BOM�́A�S���E�n�����x���̐��Y�Ғc�́A���H�ƎҁA�������Ǝ҂Ȃǂ��������Ă���A���_�E���Ƃ̔��W�̂��߂Ƀv�����[�V�����A�t�����l�̑n���A�}�[�P�b�g�V�F�A�̈ێ��g��̂��߂Ɋ��������ォ��쉺�܂Ő����I�ɘA�g�����c�̂ł���B

�w�W�����́A3�̎d������s��ʂɁA���ꂼ��̎s�ꉿ�i�f���ݒ肳��Ă���B

A�~���N�F�����s��̋��������i��������

B�~���N�FEU�s��̓����i��������

C�~���N�F���������EU�ȊO�̎s��̓����i��������

�܂��A�����s������������m�ۂ���ƂƂ��ɁA���Y�҂ɑÓ��ȓ�����ۏ��邽�߁AA�~���N�̎d����������60%�ȏ�Ƃ���Ă���B

�Ȃ��A2016�N�̐�����3�敪�ւ̎d���������́AA�~���N83.0%�AB�~���N14.5%�AC�~���N2.5%�ƂȂ��Ă���A�X�C�X�������Y�Ғ�����W�v���n�߂�2014�N�ȍ~�A�����͂قڕς���Ă��Ȃ��B

�A�M�_�Ƌǂ́A���Y�Ғc�́A���ƁA�`�[�Y�����Ǝ҂Ȃǂ��畷����蒲�����s���āAA�AB�����C�~���N�̎��ۂ̎�����i�i���ѓ����j�����\���Ă���B�S�����o�חʂ̖�7�������̒����̑ΏۂƂȂ��Ă���i�}10�j�B

�i8�j���H�p�r�ʂɂ݂�����@

A�AB�AC�~���N�̉��i�͎s��ʂ̑��������ł��邪�A���̂��̂ɂ����ĉ��H�p�r�ʓ���������A���̎��щ��i�ɂ��Ă͘A�M�_�Ƌǂ��A�����̎�ȑ�ꎟ�w���҂��畷����蒲�����s���Ă���B

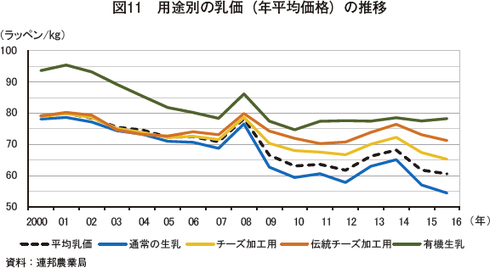

2016�N�̉��H�p�r�ʓ����̂����ł��ቿ�i�Ȃ̂́A�`�[�Y���H�ȊO�Ɏd��������ʏ�̐����ŁA�O�N��ōł������i��4.5%���A��2.57���b�y���i3.0�~�j���j���A1�L���O����������54.5���b�y���i63.8�~�j�ł������i�}11�j�B

����A�L�@�p�A�`���I�ȃ`�[�Y���H�p�Ȃǂ́A����҂̎��v�ɂ��ʏ�̓����ɔ�ׂč����B�ł������i�Ȃ̂͗L�@�����ŁA��1.0%����78.3���b�y���i91.6�~�j�ƗB��O�N���������B�����ō����̂́A�`���I�`�[�Y���Y�����̐����ŁA��2.6%���̓�71.3���b�y���i83.4�~�j�ł������B

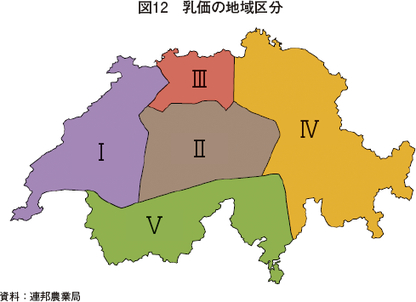

�����́A�n��ɂ���ċ敪����Ă���i�}12�j�B2016�N�́A�t�����X�����ɋ߂��}12�̒n��T����чX���A�`���I�Ȏ���`�[�Y���Y������ł��邱�Ƃ���A�S�����ς�����A���ꂼ��68.0���b�y���i79.6�~�j�A68.9���b�y���i80.6�~�j�ł������B���̑��̒n��́A�S�����ς���������B

�n��T�́A12���I������A�O�����C�G�[���������Y�n�Ƃ��č���Ă���X�C�X���\����O�����C�G�[���`�[�Y�����Y����Ă���A�n��ʂɓ`���I�ȃ`�[�Y���H�p���������Ă��A�ł������i83.1���b�y���i97.2�~�j�j�B����A�G�����^�[���`�[�Y�Y����n��U�̓������͍ł��Ⴂ�i63.6���b�y���i74.4�~�j�j�B����́A���ꂼ��̃u�����h�`�[�Y�̉��i�����f����邽�߂ł���B�Ȃ��A�`�[�Y���H�ȊO�Ɏd��������ʏ�̐����̉��i�̒n�捷�͂قƂ�nj����Ȃ��B

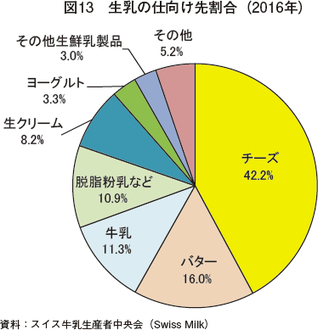

2016�N�̐����̎d�����抄���́A�`�[�Y�������ő��42.2%�ł���A���̊����̍������X�C�X���_�̓����ƌ�����i�}13�j�B�����Ńo�^�[��16.0%�A���p����������11.3%�ł������B

3�@�X�C�X�̗��_����ƕ⏕���x |

�i1�j�_�Ɛ���̕ϑJ

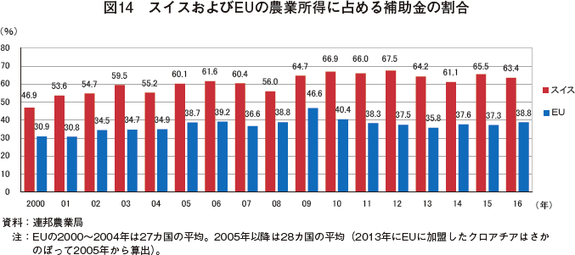

�X�C�X�̗��_�Ƃ́A�S�_�Ƃ�4�����߁A���_�͓����̎�v�Ȕ_�Ƃƈʒu�t�����Ă���B�ߋ�2�x�̐��E���ŐH�Ɠ�Ɍ�����ꂽ���Ȃ���A�H������������̂��߂ɕی�I�Ȕ_�Ɛ�����Ƃ��Ă����B90�N��ɂȂ�Ə��O������̔ᔻ�����܂�A���������Ɋ�Â����v��i�K�I�Ɏ��{���Ă�����̂́A�����_�Ƃ��ێ����邽�߁A�����[�u�Ȃǂɉ����Ď�������ڎx�������s���Ă���A�_�Ə����ɐ�߂�⏕���̊����́A6������EU���ς̖�4�������鍂�����ɂ���i�}14�j�B

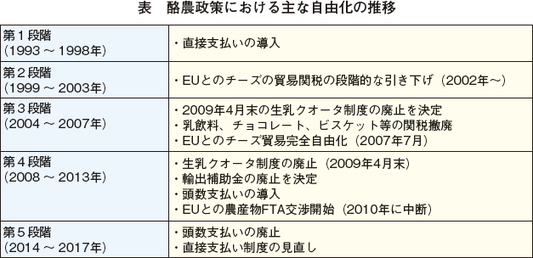

�X�C�X�ł́A1993�N����i�K�I�Ȕ_�����v���n�܂����B���_�ɂ��Ă��i�K�I�ɁA���ڎx�����̓����A�����N�I�[�^���x�̔p�~�A���H�������⋋���̈ꕔ�p�~�Ȃǂ��s���Ă����i�\�j�B

����A�����_�ɂ����Ă��A�����⍒���������Ƃ����_�Y���H�i�ɑ���A�o�⏕����2020�N���܂ł̔p�~�����肳��Ă�����̂̉�������A������[�O���g�͍����łɎ���Ă���B�����N�I�[�^���x�ɂ��Ă�1977�N�A�ی�I�_�Ɛ���̉��A�������Y���ߏ�ƂȂ������Ƃ��瓱�����ꂽ�B�����x�́A�A�M���{���e���_�Ƃɐ��Y�����i�N�I�[�^�j��ݒ肵�A�N�I�[�^�߂��Đ��Y�������_�Ƃɂ͔������ۂ�����A�N�I�[�^���̐��Y�ɂ͓�����ۏ����B

�������Ȃ���A�M���{��2003�N6���A���ӏ�������X�C�X�̎�����_�ƕی쐭��ɔᔻ���W�܂�悤�ɂȂ钆�A�������_�̋����͋����A ���ۓ����i�s��ɂ�������v�g��A�s��̓����ɍ��������_��Ȑ������Y�Ɣz���Ȃǂ�ړI�ɁA�����x��2009�N4�����ł̔p�~�����肵���B

�A�M���{�́A���x�p�~�܂ł̈ڍs�[�u�Ƃ��āA2006�N5��1���`2009�N4��30���̊ԁA�����N�I�[�^�͎b��I�ɐݗ����ꂽ���Y�ґg�D�iPO�j�Ɛ��Y�ҁE���Ǝґg�D�iPPO�j���ꊇ���ĊǗ����A���v�ɉ����Đ����N�I�[�^�𑝂₷���Ƃ��ł��邱�ƂƂ����B

�܂��A�����N�I�[�^�p�~��́A���Y�҂Ɠ��Ǝ҂́A1�N�ȏ�̎�����߂������w���_���������邱�Ƃ��`���t�����B

2017�N���݁A���������i�s��́A�C�G���[���C���ƌĂ��œP�p���ꂽ�`�[�Y�ƁA�z���C�g���C���ƌĂ�鍂���łŕی삳�ꂽ������[�O���g�Ȃǂ̓����i��2�ɋ敪�����B���������́A�z���C�g���C���ɑ��鍑���[�u�ɂ����ʂɉ����āA�����i�̊܂܂ꂽ�`���R���[�g��r�X�P�b�g�ȂǂɌW��A�o�⏕������уC�G���[���C���ɑ�����H�������⋋���ɂ��AEU���1�L���O����������20���b�y���i23.4�~�j���x�����ێ�����Ă���B����A���_�Ƃɑ��ẮA���ڎx�����ɂ��x�����s���Ă���B

�i2�j���s�̎s��[�u�Ǝ����_�Ɛ���i2018�`21�N�j

2018�N����4�N�Ԃ̎����_�Ɛ���ł́A�ȉ���3�_��D�掖���ɋ����Ă��邪�A���s�̐���̑傫�ȕύX�͂Ȃ��B

�i1�j�@���Y�҂̊�ƉƐ��_�̈琬

�i2�j�@���ێs��i�����ł̗A���i�Ƃ̋������܂ށj�ł̋����͋���

�i3�j�@�������̂��鎑���̊��p�Ɛ��Y���@�̐��i�@

����̋����͋����́A�z���C�g���C���̊ł̍팸���ۑ�ƂȂ�B�������Ȃ���A�X�C�X�̗��_�́A�����J�����_�@���Ȃǂ̍��R�X�g�\���ƂȂ��Ă���A�����s��ɂ����Ă��A���i�Ƃ̋�������A�����c�邽�߂ɂ̓R�X�g�팸�ɉ����āA���ʉ����A�A�o�@���͍����邱�Ƃ��K�v�ƂȂ�B���̂��߁A�A�M���{�́A�����_�Ɛ���i2018�`21�N�j�ɂ����āA�����i���܂ޔ_�Y�i�̋����͋����Ɍ����āA�ō팸�ɂ�鉿�i�ቺ�ɔ����������ڎx�����ŕ₤�������������A�V���Ȏ��R�f�Ջ�������ɂ��A�o�@���n�o���邱�ƂƂ��Ă���B

2015�N12����WTO�t����c�̌��c�Ɋ�Â��A�z���C�g���C�������̕⏕���̂����A�`���R���[�g��r�X�P�b�g�Ȃǃ`���R���[�g�@�Ɋ�Â��_�Y���H�i�̗A�o�⏕���ɂ��ẮA2020�N���܂łɔp�~�����ƂȂ��Ă���B�A�M���{��2017�N5���A���̑�Ƃ��ċ����ƃp���p������ΏۂƂ����V���Ȑ��Y�Ғ��ڎx����2019�N1������̎{�s��ڎw�����Ƃ����\�����B�A�M���{�́A�N6790���X�C�X�t�����i79��4430���~�j��\�Z�[�u���A�����Ƃ��āA�A�o�⏕���ɏ[�Ă��Ă����\�Z���[������Ƃ��Ă���B

����ɑ��A�X�C�X�_�Ɛ��Y�ҘA���Ȃǂ́A���s�̗A�o�⏕���̗\�Z�z����3���߂����z����Ă��邱�Ƃ�ᔻ���Ă���B�܂��A�ቿ�i�Ő��i��A�o���Ă������Ǝ҂��V���x�ɔ������Ă���B

���̂悤�ɁA�A�M���{�̓z���C�g���C���s��̎��R���ɂ��A�����͂̈ێ��E������ڎw���Ă��邪�A�ƊE�Ƃ̉��x��������A��͎v���悤�ɐi��ł��Ȃ��B

�i3�j2022�N�ȍ~�̔_�Ɛ���̕�����

�A�M���{�́A2022�N�ȍ~�̔_�Ɛ���̕������ɂ��ẮA�����O�̎s��ɂ�����_�Ƃ̋����͂��������A�V�R�����̌����I���p�A�_�ƌo�c�҂̌o�c�͂̂���Ȃ�����ڎw���Ƃ��Ă���B�@

2017�N6��9���Ɏ��{����2022�N�ȍ~�̔_�Y���s��̎��R���Ɋւ��錟���ł́A���R���ɂ���đ����E�n��Ƃ̎��R�f�Ջ��肪���т₷���Ȃ�A�A�o�̊g�傪�����܂�A����҂̕��S�y�����}���邱�ƂȂǂ���A���������ɐi�߂邱�Ƃ����{�̊�{�X�^���X�Ƃ��ꂽ�B2017�N�H�ɂ́u�_�Ɛ���̒����I�i�W�̏v�����\���A����Ɋ�Â���2022�N�ȍ~�̗\�Z�K�͂Ȃǂ�ݒ肷��Ƃ��Ă���B

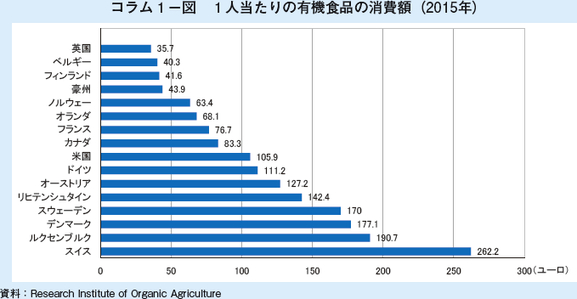

�R����1�@�X�C�X�̓����i�����

�A�M���{��2017�N4���ɔ��\�������ɂ��ƁA2015�N�ɃX�C�X���������O�ōw���������i�̑��z�͖�110���X�C�X�t�����i1��2870���~�j�ɏ��A�����̏������㑍�z��1���ɑ�������B�܂��A�H�i�͍��O�̍w�����z��15%�A�����i�͓�2.7%���߂��B���O�ł̓����i�̍w���z�́A�����̓����i�̔��z�̖�13%�ɑ�������B

�����ł̓f�B�X�J�E���g�X�g�A���������Ă���A���O�ł̍w�������́A�X�C�X�����������������߂�X�����������̂ƍl������B

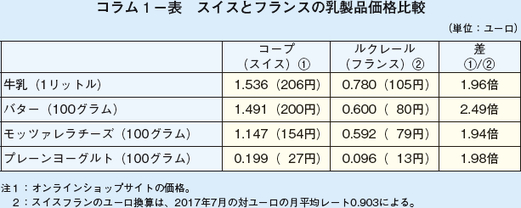

���Ȃ݂ɃX�C�X�ɂ�����2�召���X�̈�ł���R�[�v�ƁA�t�����X�̑�^�����X���N���[���̉��i���r�����i2017�N7���j�Ƃ���A�X�C�X�̓����i�̏������i�́A�t�����X�̂ق�2�{�ł������B

����A�X�C�X������40�`45%�͍��Y���邢�͒n��Y���w������X�������邱�Ƃ���������������B80%�̏���҂́A���A�ʕ��A��A���A�����i�Ȃǂ̐��N�H�i�͒n���Y���d������Ɖ��Ă���B���̂��߁A�n��Y�u�����h�̏��i�������B

�܂��A�������̍������ɔz�������H�i���d���������X���́A�����̔���X���ɂ��\��Ă���B2015�N�̃~�O������уR�[�v�̓�����ɂ����鑍����グ�́A2011�N���20.3%���i�N���ς�5.1%���j�ƂȂ����B���҂̏��i�ɂ����鎝�����̍������ɔz�������H�i�̊�����9.5%�ŁA2011�N�ɔ��1.2�|�C���g���ƂȂ��Ă���B

����ɁA�L�@�H�i�̎s��K�͂͊g��𑱂��A2015�N�ɂ͐H�i�S�̂ɐ�߂銄����7.7%�i�����i��9.4%�j�ƂȂ�A�����2��3230���X�C�X�t�����i27��1791���~�j�ƂȂ�ߋ��ō����L�^�����B����1�l������̗L�@�H�i�̔N�ԏ���z��262���[���i3��5108�~�j�ŁA���E�I�ɓˏo���Ă���i�}�j�B�@

4�@�����͋����̎��g�� |

�i1�j���{�̍\�z

�A�M���{�́A���_�̋����͋����̂��߂ɂ́A�ȉ���3�̗v�f���s���Ƃ��Ă���B

�i1�j���ʉ�

�X�C�X�̓����i�́A�D�ꂽ�i���A���E�g�b�v���x���̃A�j�}���E�F���t�F�A�Ȃǂ̍��t�����l�ɂ�荷�ʉ���}�邱�Ƃ��ł���B�X�C�X�̏���҂́A���ɔz�������������̍������i�A���i�n��j�Y�A���R�i�Y�����̒ጸ�j�ւ̎u���������A���t�����l���d������X��������B�������A�����͌����ł���A���t�����l���̌��ʂ͌���I�ł��邽�߁A�����i�ɂǂ̂悤�ȕt�����l��t������̂����Y����H�E�����̊e���Ǝ҂��A�g���Č�������K�v������B

�i2�j������

�X�C�X�̗��_�E���Ƃ́A�����J���A�y�n��A���ԃR�X�g�̂��ߑ�K�͉�������A���K�͂ƂȂ��Ă���B���̂��߁A�K�ȋZ�p�̓����A�o�c�R�X�g�Ǘ��A���ʂ̍������Ȃǂ̌�������i�߂Ď��v�����コ����K�v������B

�i3�j�s��A�N�Z�X�̊g��

�f�Ղ̎��R���́A�����̓��ƂɂƂ��ĕs���v�ƂȂ�_�����邪�A�s��A�N�Z�X�̊g��ɂ��A����Ȃ�A�o���\�ƂȂ�B

�i2�j���Y�Ғc�̂̎w�E

����A�X�C�X�������Y�Ғ�����́A���_�Ƃ������Ă���ۑ�Ƃ��Ĉȉ��̓_���w�E���Ă���B

�E�Ⴂ�����ƍ������Y�R�X�g�ɂ��A�s�s�J���҂̒�����Ƃ���鐅����3�`4������闏�_�̒���

�E�A�j�}���E�F���t�F�A����ւ̔z���ɂ��������҂̍����v������

�E�X�C�X�t�����̑��[���̖\���ɂ��A�o�̍��

�����̉ۑ���������邽�߁A���ׂẴX�e�[�N�z���_�[�Ƃ̃R�~���j�P�[�V�����̋����A�V���ȃ}�[�P�e�B���O�A�K�͊g��ɑ���x�����K�v�Ƃ��A���̂��߂ɂ́A���Y�҂ɑ����勳��A�V���ȃ}�[�P�e�B���O�A�@�I���̐������K�v�ł���Ƃ��Ă���B

�܂��A�`���I�ȉƑ��o�c�A���E�g�b�v���x���̃A�j�}���E�F���t�F�A�A���������ɂ����q���_�A����ɂ��`�[�Y�����A���i���ȃC���[�W�Ƃ�����������t�����l�Ƃ��đS�ʂɉ����o���A�����O�̋��������i�̃}�[�P�e�B���O�ɂ����Ċ��p���Ă����K�v������Ǝw�E���Ă���B

���̂��߂ɂ́A���ʂ̃r�W������헪�𗏔_�E���ƊE�S�̂Ō�������K�v������Ƃ��A���i�����͂������钆�A���ʉ��������̌��ƂȂ�A�X�C�X�����i�̕t�����l�������]�����A�����̉��i�ōw������ڋq�w���^�[�Q�b�g�Ƃ��ׂ��ł���Ƃ����B

�R����2�@�X�C�X�̗��_�Ƃ�K�₵��

�X�C�X�̗��_�Ƃ�2���K�₵���B�X�C�X�̗��_�͎R�x���_�A���암�ł̗��_�ȂǑ��l�ł��邪�A���암�̗��_��2���̖K�₩��X�C�X���_�̉ۑ���l����B

�i1�j�}�C���[�_��i�c�[�N�B�j

1���ڂ́A�`���[���b�q�B�̓�ɗאڂ���c�[�N�B�̗��_�ƃ}�C���[����K�˂��B

�}�C���[���͑]�c���̑ォ���4��ڂł���A�o�Y��������30���ƑS�����ς���������̂́A�قڕ��ϓI�ȔN��150�g���i1��������5000�L���O�����j�Y�Ғc�̂̃��[�iMooh�j�ɏo�ׂ��Ă���B���[�́A�����E�����̖�4000�˂̗��_�Ƃ�����Ɏ����Y�Ғc�̂ł���A����̐��Y�����������W�ׁE�̔�����B

���{��������̓u���E���X�C�X��ɉ����āA���N�O�ɃW���[�W�[���1���������A���������₵�Ă���B�������A���i�̐헪�������ăW���[�W�[��𑝂₵�Ă���킯�ł͂Ȃ��A�q�����W���[�W�[����D��������Ƃ������R�ł���A2�i��̐����͍��킹�ďo�ׂ��Ă���B

��t���͐l�H�����őΉ����Ă���B����ɂ��96%�̊m���Ŏ��Y�Y�ݕ������ł��邪�A��p���ȊO�͎q�����p�Ƃ��ďo�ׂ��邽�߁A�D�ǂȓ����̐��q�̏ꍇ�͗Y����]���Ă���B

�o�חp�̎q���́A����܂��͑�p���݂̂�^����5�`6�J����240�L���O�������x�ɂ܂Ŏd�グ��B��p����18�J������x�Ŏ�t�����A5�����{����9�����{����܂�100�����x�A�Ǝ҂ɗa�����ăA���v�X�ɕ��q����B�a���Ǝ҂ɂ́A1��1��������2.2�X�C�X�t�����i257�~�j���x�����B�Ǝ҂�100�`120�����x�̈琬�����̐��Y�҂���W�߂Ă���B

�}�C���[���̌o�c�ł́A���v����_�̓�����1�L���O����������60���b�y���i70.2�~�j�Ƃ������A2016�N�͓�55�`57���b�y���i64.4�`66.7�~�j�ŐԎ��ł������B���݁i2017�N9���j��60���b�y���i70.2�~�j�ł��邪�A�G�ߕϓ��ŔN���Ɍ����ĉ������邱�Ƃ���A�ĂѐԎ��o�c�ɂȂ�Ƃ����B

���̐Ԏ��o�c���x���Ă���̂́A���Ƃ̃y���V�����o�c�ł���A�y���V�����o�c�����邩�痏�_�Ƃ��c�ނ��Ƃ��ł���Ƃ̂��Ƃł���B

�J���͂̓}�C���[����1���ŁA2014�N�Ƀt���[�X�g�[���E�~���L���O�p�[���[����A�J���͂��Ȃ�y�����ꂽ�Ƃ����B���e����̌p������A���ɉ��z���ɋ�s����Z�����Ă��邪�A�������⏕�v�������Ă��Ȃ��������ߐ��{�̗��q�⋋���x�̕⏕���͎��Ă��Ȃ��B

�}�C���[����4�l�̎q�ǂ��͑S�����l���Ă��邪���_���p�����邩�͖���ł���B

�i2�j�q���u�V���[�_��i�`���[���b�q�B�j

2���ڂ́A�`���[���b�q�B�k�����̃g�D�[���K�E�B�Ƃ̏B���ŗ��_���c�ރq���u�V���[����K�˂��B������1998�N�ɐV�K�A�_�����B25�w�N�^�[���̔_�n�Ōo�Y��25���̃u���E���X�C�X�킩��n�߂āA���݂�55�w�N�^�[����75���ɂ܂Ŋg�債�Ă���B

�_�n�̂���32�w�N�^�[�����g���Ėq���A�g�E�����R�V�A�����A���A�唞��֍삵�Ă���B�����́A���{�n�_�ƌ����@�ւł���A�O���X�R�[�v�Ƌ�����14��ނ������āA�ł��K�������̂�I�������B�܂��A�A�O���X�R�[�v���J�������o�c���̓c�[�����g���Ēᓊ���E���o�͂̌o�c���P�ɐ������A���q��̂ł���Ȃ���1��������8500�L���O�����̓��ʂ�B�����Ă���B

��p���ȊO�̎q����1�J����ň琬�Ǝ҂Ɉ����n���A5�J����ȏ�̌�p���́A�Ă͗a�����ăA���v�X�ɕ��q���Ă���B

�J���͕͂v�Ȃɉ�����1���̏]�ƈ����ٗp���A����ɐE�ƌP���w�Z�̐��k2�������C���Ƃ��Ď���Ă���B

�q���u�V���[���́A�N��600�g���̐����Y�Ғc�̃��[�ɏo�ׂ��Ă���B���[�Ƃ̌_��́A3�`5���̏o�חʂ�1�J��������48�g���܂łƂ���Ă���A���ߕ��ɂ͌_�������1���Ƃ����y�i���e�B���ۂ����B7�`10���̎��v���ɂ�1�J��������Œ�48�g���̏o�ׂ����߂��A�s�����ɂ̓y�i���e�B���ۂ����B6����11���`2���́A���Y�����S�ʂ��_������ň����n���B

�Ȃ��A�y�i���e�B�́A���Y�ҒP�ʂł͂Ȃ��A���[���W�ׂ��������S�̂ʼnߕs�����������ꍇ�ɂ̂݊Y�����鐶�Y�҂ɉۂ����B

���̂悤�ɐ����N�I�[�^���x�̔p�~��ł����Ă��A���_�Ƃ͏���Ȃ��ɐ��Y�ł���_��ɂ͂Ȃ��Ă��Ȃ��B

�_������́A�����̎d���������̗\���Ɋ�Â����[�����肷�邪�A�����̓��[�̖����ł����邱�Ƃ��琶�Y�Ҏ������̌���Ɋ֗^���Ă���ƌ����B���[�Ƃ̌_����Ԃ�1�N�ŁA���[�܂��͐��Y�҂̂����ꂩ������甼�N�O�Ɍ_��j���̒ʍ����Ȃ����莩���I�ɍX�V�����B

�����̌o�c���̓c�[�����g�����o�c���P�͗D�ǎ���Ƃ��āA�X�C�X�����E�������_�A���̉�Ɏ��グ���Ă���B�����M�S�Ō��ʂ��o���Ă��邪�A���_�o�c�͐Ǝ�ł���ƌ����A�_�n��3�w�N�^�[���̓����S�̉ʎ����Ƃ��ĔN��90�g���̃����S���o�ׂ��A�������ɂ��Ă���Ƃ����B

�i3�j�l�@�@

�X�C�X�̔_�Ɛ��Y�҂̏����ɐ�߂�⏕���̊�����6�����邪�A����K�₵�����҂Ƃ�10�`15%���x�ł���Ƃ����B���҂Ƃ���ȕ⏕���͒��ڎx�����ɂȂ邪�A���암�Ōi�ψێ��Ȃǂ̎x���������Ȃ����߂ƍl������B

�O�҂̌o�c�ɂ͉��P�̗]�n������Ǝv���邪�A��҂̓X�C�X���ς�3�{�A�I�����_���݂̋K�͂�L���A�����I�Ȑ��Y�ɂ��]�O���Ȃ����ʂ��o���Ă���B����ɂ�������炸�������o�c���������Ă���̂́A�������Ⴂ���߂ƌ�����B

���EU�Y�����i�Ɣ�r���ꂽ���i���͂́A2009�N7�������EU�Y�`�[�Y�̊œP�p�ɂ�肳��ɋ��܂��Ă���B�\���I�ȍ��R�X�g�̌n�ɂ���ɂ�������炸�A�X�C�X�̓����ɑ��鉿�i�ቺ���͂͋����A���_�Ƃ̌o�c�������̒Nj��ɃS�[���͌����Ȃ��B

����A�����s���n�̎R�x���_�ɂ����鏊���ɐ�߂�⏕���̊����́A�S�����ς�6����傫��������̂ƍl������B2016�N�̕��암�̗��_�Ƃ̌ː���2000�N���51.4%���ƂȂ��Ă���̂ɑ��A�R�ԕ��̗��_�Ƃ�41.2%���ƌ��������Ⴂ�B�⏕������������A���������i��ł��Ȃ����̂ƍl������B

5�@������ |

�X�C�X�́A���y�ʐρA�l���A�o�ϋK�́iGDP�j�����{��10����1�O��ƂȂ鏬���ł��邪�A���E�L���̐�i�H�ƍ��Ƃ��āA���E�f�Ղ̉��b�����Ă����B�������A�_�Ƃ͋����͂��Ⴂ���Ƃ���ی�̑ΏۂƂ���Ă������̂́A���Z�E���H�ƂŌo�ς������X�C�X�ɂ����Ă��̑傫�ȉ��b���鐢�E�f�ՂŔ_�Ƃ�ʘg�ɂ�������킯�ɂ͂������A�_�Ƃ̋����͋����Ɍ������_�Ɖ��v�������s���Ă����B

�X�C�X��EU��葁�������N�I�[�^���x�����A���x�p�~��EU���6�N�����Ȃǐ�i�I�Ȏ��g�݂��s���Ă������ł��邪�A���Y�̍������ɂ��Ă�EU�Ɍ������AEU�Ƃ̉��i���߂悤�Ɠw�͂��Ă�����̂̂Ȃ��Ȃ����͏k�܂�Ȃ��B�ג��ɍs���悤�ɍ������z������n��ł́A�����i�����z�Ŏ�ɓ��邽�߂ɉz�������o�����s����ȂǁA���̉��i���ɑ���X�C�X�����̌��������͂�����B�����̍����X�C�X�ł͐��Y�҂̓w�͂���͈͂̂��̂����Ȃ��Ȃ����A�����I�Ȍo�c�Ɍ������s�f�̓w�͂��~�߂邱�Ƃ͂ł��Ȃ��B

�������Ȃ���A�R�x�n�𑽂��L����X�C�X�̗��_�͓��ʂȈӖ���L����B�H�������Ƃ����ʂ����ł͂Ȃ��A���y�̕ۑS�ƗL�����p�A���U�I�ȋ��Z���d�v�ł���B�܂��A�ό������ł�����X�C�X�ł͎R�Ԃ̌i�ϕێ��Ƃ��������������Ă���B�����ɑ���Ή����⏕���Ƃ��ė��_�ƂɎx�����邱�ƂɃX�C�X�������[�����Ă���B�����āA���̕��@�Ƃ��Ă͐��E�I�ɔF�߂��Ă���}�[�P�b�g�𗐂��Ȃ����ڎx�������u�����Ă���B

������_�Ƃ̂��ׂĂ��R�ԕ��ɑ��݂���킯�ł͂Ȃ��A�����ȏ�͕��암�ʼnc��ł���A�ނ�ɑ���⏕���͏��Ȃ��A�������o�c���������Ă���B

�R�����ŏЉ���悤�ɃX�C�X�ɂ͐��{�@�ւ��J�������o�c���̓c�[��������A���y�x�͕K�����������Ȃ��悤�����A�o�c���P�̂��߂Ɏ����̌o�c�̌��͂����邱�Ƃ͕K�v�ł���A���ɋq�ϓI�Ȏw�W�͗L�p�ł���B���_�Ƃ�����o�c���͂Ɏ��g�ނ��߁A�o�c���̓c�[���̕��y���]�܂��B

�X�C�X�̗��_�͉Ƒ��o�c�̏��K�͐��Y�҂���̂ŁA���y�ɐ�߂�R�x�n�т̔䗦�������A�������闏�_�o�c�Ґ��A�����i�̍����Ő����ȂǓ��{�Ƌ��ʂ���_������������B���̂悤�Ȓ��A���R�f�Ղ̐��i�A�K�Ȕ_�ƕی�A����҂ւ̓K�ȉ��i�ł̐H���i�̒Ƃ���������Ȗ���Ɏ��g�ރX�C�X�̗��_����Q�l�ƂȂ���̂͂���ƍl������B

�i����@�M�j�iJETRO�u�����b�Z���j�j