【要約】

主要乳製品輸出国の一つであるアルゼンチンは、良好な放牧環境や豊富な飼料穀物生産を背景に、国際市場で優位性があるとされているが、経済停滞や各種規制などが酪農生産を阻害してきた。こうした中で、2015年12月に新大統領が就任し、輸出振興や酪農業界の透明化が進められているものの、洪水などの影響で、思うような生産の伸びは見られておらず、今後、課題を克服し、酪農乳業が発展していくことが期待される。

1 はじめに |

アルゼンチンは、恵まれた放牧環境や豊富な飼料穀物生産を背景に、豪州に劣らない乳製品輸出国になるものとして期待されてきたが、長らく「酪農発展のポテンシャルを有する国」にとどまっている。これは、大衆迎合型政党による政権運営下において、内需優先の政策がとられ、国内の酪農乳業界が抱える諸課題の解決に向けた動きが見られなかったためである。しかしながら、2015年12月の政権交代を機に、輸出振興に加え、統計の公開や乳価算定のルール化など業界の透明化が進められている。本稿では、同国がこれらの課題にどのように立ち向かおうとしているのか、2017年5〜6月に実施した現地調査に基づき、生産、輸出動向と今後の見通しを併せて報告する。

なお、本稿中の為替レートは、1米ドル=111円(2017年8月末TTS相場111.4円)、1アルゼンチンペソ=6.4円(1米ドル=17.31アルゼンチンペソ(2017年8月末Selling相場)で換算)を使用した。

2 酪農を取り巻く状況 |

(1)世界における位置付け

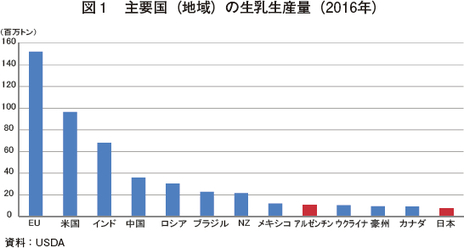

米国農務省(USDA)によると、2016年の主要13カ国(地域)の生乳生産量は4億8492万トンであり、世界全体の約9割を占める(図1)。このうちアルゼンチンは、第9位の約1040万トンである(参考:日本は第13位の740万トン)。

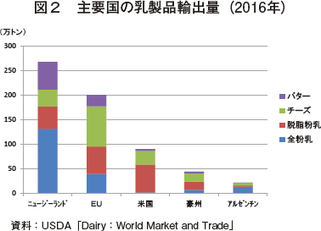

一方、世界において乳製品の輸出余力のある国や地域は、ニュージーランド(NZ)、EU、米国、豪州など一部に限られていることから、輸出量でみると、同国は世界第5位となり、2016年における主要乳製品4品目の輸出量は23万8000トンと見込まれている(図2)。

(2)酪農の概要

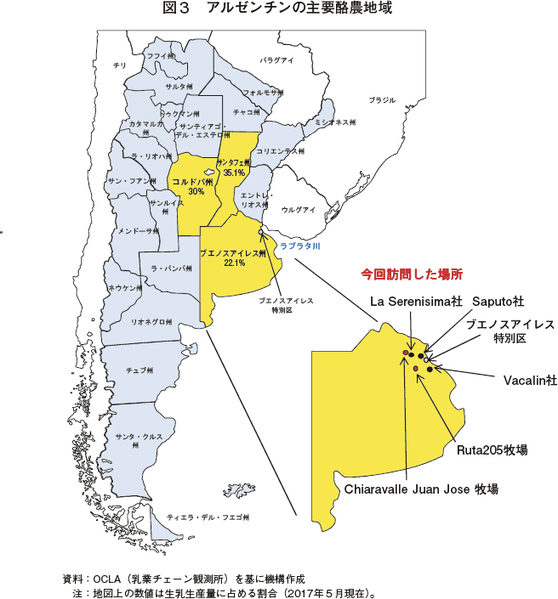

同国の酪農生産は、通年放牧を主体としており、乳牛の約90%はホルスタイン種である。生産地域は、ウルグアイとの国境を流れるラプラタ川水系(注1)流域に広がる大草原地帯のパンパ地域(注2)に集中し、中でもサンタフェ、コルドバ、ブエノスアイレスの3州でアルゼンチン全体の約90%の生乳が産出される(図3)。パンパ地域は、土壌が肥沃なことから、酪農以外にも大豆やトウモロコシなどの穀物や肉牛の主要生産地域でもある。近年では、酪農生産は同国北部の州やブエノスアイレス州南部のかんがい地域などにも拡大しており、生産地域は南北2000キロメートルに及んでいる。

(注1)ラプラタ川は、アルゼンチンとウルグアイの間にある、大西洋に向かってらっぱ状に開いた湾入部であり、支流であるウルグアイ川やパラナ川が合流した下流に形成された三角江である。ウルグアイ川やパラナ川を含む無数の支流を総称してラプラタ川水系と呼ばれる。

(注2)パンパ地域のサンタフェ州、コルドバ州、ブエノスアイレス州など複数の州にまたがり、総面積は、53万5000平方キロメートルと、アルゼンチンの国土面積の約2割を占め、これは日本の国土面積の約1.4倍に相当する。また、同国の農業生産(穀物、牛肉、酪農など)の約8割を産出する主要農業地帯である。

アルゼンチン地域農業者連盟(AACREA)によると、同国の酪農は、大きく分けて二つの優位性を持つとされている。一つは、水の確保が容易であることである。主産地であるパンパ地域は年間降水量が800ミリを超え、かんがい設備が必要な地方でも豊富な地下水源の利用が可能となっている。もう一つは、飼料穀物の生産が盛んなことである。同国の生乳生産は、基本的には放牧主体であるが、飼料穀物価格が低水準になった場合には飼料穀物の給与を増やすことが可能となっている。

(3)酪農戸数、乳牛飼養頭数の推移

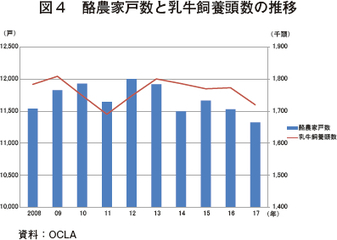

2017年における酪農家の戸数は、前年比1.8%減の1万1326戸と過去最低を記録した。乳牛飼養頭数についても、前年の洪水などが原因で、前年比3.0%減の172万頭となった(図4)。1戸当たりの平均飼養頭数は約152頭であり、日本の79.1頭(平成28年2月現在、農林水産省「畜産統計」)と比べ、規模が大きい。

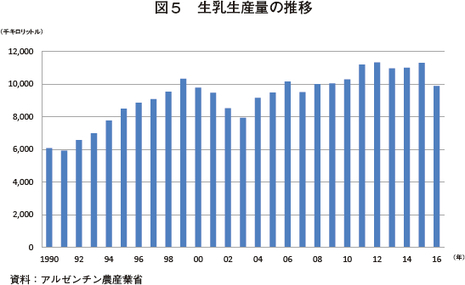

(4)生乳生産の動向

生乳生産量は、2008年以降前年を上回り、2013年以降はほぼ横ばいで推移していた。しかし、2016年は前年比12.5%減の989万5000キロリットルとかなり大きく減少した(図5)。この背景には、輸出税の廃止や通貨切り下げ(後述)によりトウモロコシの輸出が増加し、国内需給がひっ迫したことで、トウモロコシ価格が上昇し、生産コストが増加したことがある。また、主要酪農生産地域であるサンタフェ州やコルドバ州で洪水が局地的に発生し、20日連続で降雨を記録した結果、道路の冠水や停電が発生するなどにより、生乳生産量が前年に比べ30〜40%減少した地域が出るなど、深刻な被害が発生した。さらに、乳製品の国際相場が低迷したことにより、これに一定程度連動する同国の生産者乳価も低水準となった。こうしたことから、大半の酪農家は厳しい経営を強いられ、2016年は同国酪農業界において「ここ10年で最悪の1年」とされている。

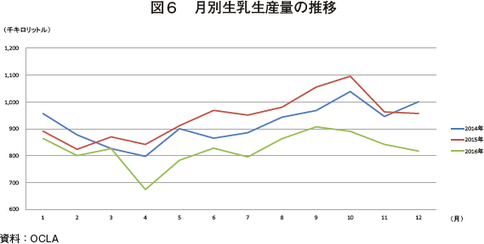

また、生乳生産量を月別でみると、草地の生産性が良い9〜10月にかけて増加する一方、夏場に当たる2月前後に落ち込む傾向がある。両者の差は、年によってばらつきはあるものの、およそ25万キロリットル前後となっている(図6)。

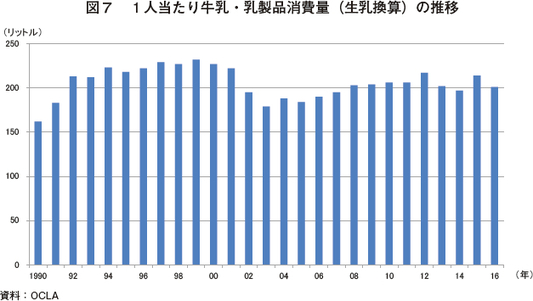

(5)牛乳・乳製品の消費動向

2016年における牛乳・乳製品消費量(生乳換算)は857万キロリットルで、1人当たり消費量は、年間201リットルと、日本の約2.5倍程度である(図7)。1人当たり消費量は、ここ20年、年間200キログラム前後で推移しており、国内の乳製品市場はすでに成熟期にあるとされる。なお、同国乳製品の消費は、イタリアやスペインからの移民をルーツに持つ国民が多いため、チーズの消費量が多いことが特徴である。

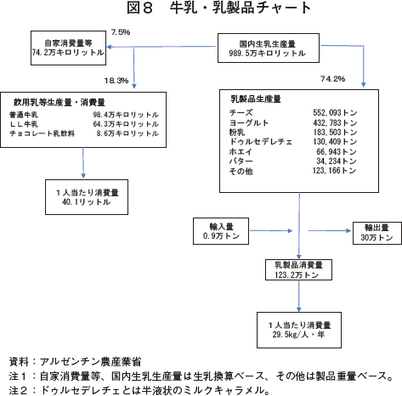

(6)牛乳・乳製品の生産動向

国内で生産される生乳のうち約7割は乳製品生産に仕向けられ、約2割が飲用に向けられる(図8)。乳製品の生産はチーズとヨーグルトで約6割を占め、輸出向けが中心となる粉乳やホエイなども生産される。

一方、飲用乳は、普通牛乳が約6割であり、これらはブエノスアイレスなどの都市部を中心に販売されている。また、乳業工場からの輸送時間が長く、コールドチェーンも未発達である地方向けとして常温保存が可能なロングライフ(LL)牛乳が約4割と多いのも特徴といえる。

(7)乳製品の輸出動向

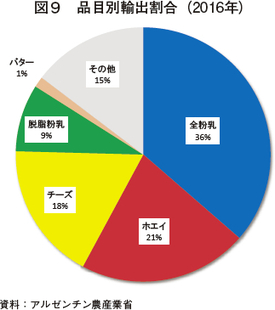

2016年の乳製品輸出量は、前年比約1割減の約30万トン(製品重量ベース)と、3年連続の減少となった。前年12月に、輸出志向型の政権に交代したものの、生産量がかなり減少したことに加え、伝統的な輸出先国であるベネズエラ向けが、政情不安に伴う支払遅延が常態化したことに伴って、全粉乳を中心に前年を下回る結果となった。品目別にみると、全体の36%を全粉乳が占め、次いでホエイ、チーズ、脱脂粉乳となる(図9)。全粉乳の輸出先は、ベネズエラ、アルジェリア、ブラジルの3カ国で、多い年では全体の9割を占めることもあった。しかし、米州機構(OAC)(注)が今般のベネズエラの政情不安に対して非難の姿勢を強く示すなど、同国との関係の悪化が影響して、同国への輸出量は当分の間の回復しづらいとされている。

(注)アルゼンチンを含む南北アメリカとカリブ海の全独立国35カ国から成る、同地域の民主化の確立、維持および諸問題の解決の中心となる機関。

3 酪農生産現場の現状 |

アルゼンチンは世界的にも生乳生産コストが低い国とされており、International Farm Comparison Network(IFCN)が公表した2015年の報告によると、アルゼンチンにおける生乳100キログラム当たりの生産コストは20〜30米ドル(2220〜3330円)の間であり、他の主要生産国であるNZ、EU、米国と比較して最も低い値となっている。

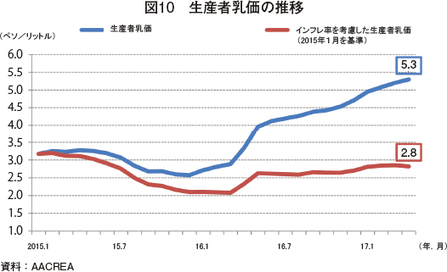

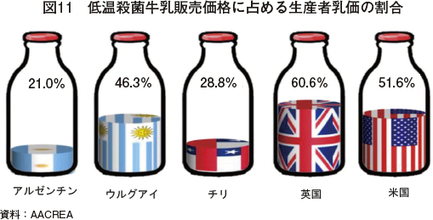

また、AACREAによると、インフレ率を考慮した生産者乳価は、2015年前半より安くなっており、酪農家が再生産可能となる水準になっていない(図10)(注)。なお、小売価格に占める生産者乳価の割合は21%と、英国や米国の3分の1程度にとどまり、隣国のウルグアイと比較しても大幅に低くなっている。このことから、アルゼンチンにおける酪農家側の価格交渉力の低さがうかがえる(図11)。

(注)アルゼンチンは19世紀後半から20世紀初頭にかけて、農畜産物輸出で得た外貨収入によって世界有数の富裕国となり、「南米のパリ」とも呼ばれていた。しかし、第2次世界大戦後の国内保護政策や二度のオイルショック、英国とのフォークランド紛争の敗北などを通じて経済は悪化し、1980年以降は5〜10年おきに経済破綻に陥っている。1989年の経済破綻では、消費者物価指数の上昇率が年率4桁に達し、異常ともいえるハイパーインフレーションが起こった。その後も年率2桁近いインフレ率に悩まされ続けている。

ここからは、今回の調査で訪問した酪農家2戸の概要を以下の通り紹介する。

(1)Chiaravalle Juan Jose牧場

同牧場は、ブエノスアイレス州ルハン市の郊外に位置し、現経営者であるチャラバレ氏が30年前に始めた。現在は、120ヘクタールの土地で搾乳牛123頭を放牧し、全量を国内生乳集荷量第1位のLa Serenisima社に出荷している。

搾乳牛の平均泌乳量は1日1頭当たり24.2リットルであり、2016年の洪水の影響は受けていない。搾乳は1日2回(3時と15時)で、搾乳に要する時間は、清掃の時間を含めて各約1時間30分である。農場で契約している獣医師から飼料設計の助言を受け、搾乳中に濃厚飼料ペレットを給与している。訪問時の配合割合は、トウモロコシ50%、大豆かす30%、小麦かす10%、ミネラルなどの補助飼料10%となっていた。訪問時は乾季だったため、飼料給与割合(重量ベース)は、牧草の割合が低く、牧草:サイレージ:濃厚飼料=30:45:25だった。なお、サイレージの一部には、牧場内で生産したトウモロコシを使用している。

同牧場では全頭人工授精を行っている。受胎率は、未経産牛95%、経産牛70%程度である。1回で受胎しなかった場合は21日後に再度人工授精を行い、それでも受胎しなかった場合は、獣医師に診断してもらうなど、極力淘汰を避けることとしている。また、雌雄判別精液は、通常より精子数が少ないため、未経産牛には用いるが、未経産牛と比較して受胎率が劣る経産牛には使用しない。なお、雌雄判別精液の購入に際しては、La Serenisima社が、未経産牛の頭数×2本分について、コストの3割を補助している。

現在の課題としては、契約労働者(タンベーロ)の確保を挙げている。タンベーロは、乳牛の飼養管理から搾乳、飼料穀物の生産・収穫まで、仕事量が非常に多く、定着率が低いことから、労働環境を整備して、優秀なタンベーロを育てていきたいと語った。

(2)Ruta205牧場

同牧場は、1987年に設立された。現牧場主のロマン氏は、大学で酪農を専門に学び、2009年に叔父から経営を引き継いだ。現在は2農場を所有し、訪問した農場で搾乳牛180頭を飼養し、未経産牛の育成は10キロメートル離れた別の農場で行っている。全頭人工授精を実施しており、精液は米国産またはNZ産を使用している。

生乳は設立以来、チーズやドゥルセデレチェ(ミルクキャラメル)を製造している近隣の中小規模乳業メーカーに全量出荷している。同牧場は同社に生乳を供給する唯一の農場であるため、同社との価格交渉力を高めることができている。また、同社からの品質に関する細かいオーダーに対応することで、品質が向上し、他社からの引き合いも生まれるという。

1頭1日当たり生乳生産量は約25リットルで、2016年の農場全体の生乳生産量は、2009年と比較しておよそ2倍となる約1680キロリットルであった。2016年は、洪水の被害に遭わず、適度な降雨があったことから、生乳生産量の減少はなかった。加えて、トウモロコシの価格は上がったが、それ以上に乳価が上がったため、相対的な収益は良くなったという。先代である現牧場主の叔父は、酪農の専門家である現牧場主が経営を引き継いだことで、牧草や飼料の適正化などが進み、1ヘクタール当たりの生産性が高まったことに加え、2009年からCREA(地域農業者連盟)に参加し、各種データの利用・分析が可能になったことによって、生産が改善したとしている。

コラム1:CREAの取り組み

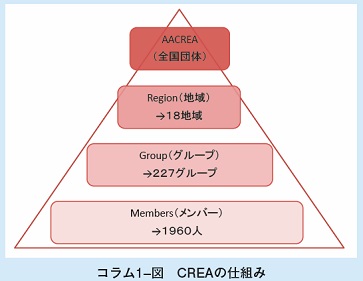

CREA(地域農業者連盟)は、酪農家を含む、さまざまな農業者が個々の直面する課題を共有し、それらの課題の解決や改善を図る非営利組織である。全国で1960人が参加し、8〜12人で一つのグループを形成している。全国18地域に227グループが存在し、それらを包括的に取りまとめるのが、全国団体のAACREAである(コラム図)。酪農家を含むグループは53グループあり、全国の生乳生産量の約11%を担う。

各グループでは月に1回、グループのメンバーの農場でミーティングを行う(1年で全メンバーの農場を一周するイメージ)。各グループのミーティングには必ずAACREAのアドバイザーが1人同席し、ミーティングの際に上がった課題に助言や指導を行う。その場で解決できない場合は、上部団体の地域組織へ上げ、そこでも解決できない場合は、AACREAへ上げて話し合われる。CREAに所属することで、異分野の農家とも意見交換する機会が増えるため、視野が広がり、課題解決の選択肢が増えるメリットがある。

CREAの参加資格は特になく、新たな生産者の参加がグループ共通の利益になるかどうかが判断基準とされているため、自らの利益のみを考える生産者は、参加が認められないこともある。会費は、グループによって異なるが、平均月1万ペソ(6万5000円)前後である。

AACREAが2015年に行った調査によると、多くの地域で、労働力(人材)の確保が課題として挙げてられている。その課題にいち早く対応したサンタフェ州のグループでは、インターネット環境の整備やテレビの設置などタンベーロの居住環境の改善や、自動搾乳期の導入などによる業務量軽減に取り組んでいる。AACREAでも、調査結果を受け、人材確保対策の部署を新設するとともに、低金利融資制度の導入などの検討を始めた。

このように、異分野のメンバー同士で情報共有を行い、生産者主体で課題解決に取り組む団体は、非常にユニークであるといえよう。

4 乳業メーカーの現状 |

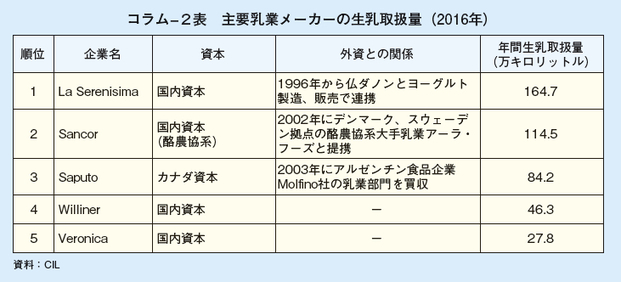

アルゼンチンでは現在1000を超える乳業メーカーが存在するが、大手乳業メーカーとされるのはアルゼンチン乳業協会(CIL)に加盟する25社で、同国の乳製品生産量の約65%を占める。中でも大手5社は、国内生乳取扱量の4割強を占めている。このほか、中小乳業メーカー150社からなる中小酪農乳業協会(APYMEL)や約800の独立した乳業メーカーが存在するが、これらの9割以上は国内向けチーズ生産に特化した小規模事業者である。

コラム2:Sancor 問題

大手乳業メーカーのSancor社が経営危機に陥っている。同社は酪農協系で、近年は厳しい経営状況が続いており、2016年には年間生乳取扱量114万5000キロリットルと国内第2位であったものの、現地報道によると、2016年の1年間で24億2100万ペソ(154億9440万円)の損失を出したとされている。政府は、2017年4月30日、一定の条件付きで4億5000万ペソ(28億8000万円)の融資を決定した。しかし、あくまでもこの融資は、同社のプラントが小さな町に多いことから、同社が破たんした場合の社会的影響を鑑みた最低限のものであり、政府はこの融資をきっかけに、同社のより一層の企業努力を促すとしている。

そもそも同社が経営危機に陥った理由は大きく分けて三つある。一つは、傘下の酪農家が2016年の洪水で最も被害を受けた地域に集中していたことから、集乳量が大幅に減少したこと、2つ目は、主要輸出先であったベネズエラの経済危機による、輸出量および輸出額の減少、3つ目は、乳価が構造的に高かったことが挙げられる。同社を所有する酪農協は、世界的にも酪農協の力が強いとされるアルゼンチンの中でも強い力を持っていた。そのため、乳価交渉で企業側が不利になることが多く、自らの体力以上の乳価を支払う状況が長年続き、他社と比較して生乳1リットル当たり1ペソ以上高いこともあった。

しかし、CILによると、今回の同社の問題は、どの乳業メーカーにも起こり得ることだという。現在多くの乳業メーカーは、国内消費の頭打ちや、国際的な低乳価などにより売り上げが低迷しているにもかかわらず、生産者の再生産を促すため、自らの企業体力以上の生産者乳価を支払っている。しかし、生産者も、損益分岐点と言われる1リットル当たり5.6ペソ(36円)の乳価を受け取っていないことから、乳業メーカーへの要求をさらに強めている。このことは、乳業界が懸念すべき大きな問題となっている。

ここからは、今回の調査で訪問した乳業メーカー3社の概要を紹介する。

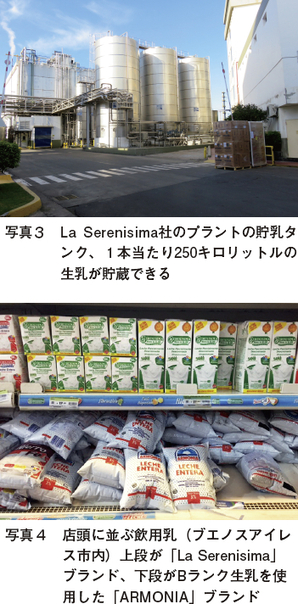

(1)La Serenisima社

同社は1929年に設立され、現在は国内7カ所に工場を有し、生乳生産量の14〜16%を処理する、国内最大の乳業メーカーである。今回訪問したブエノスアイレス州のヘネラル・ロドリゲス市内の工場は、1997年に操業を開始し、2016年末現在、775戸の酪農家から1日当たり約3000キロリットルを集乳しており、飲用乳、リコッタチーズ、バター、ドゥルセデレチェ、粉乳などを製造している。

同社は、農家から集乳した生乳を、タンパク質含有量や細菌数、体細胞数などの基準に基づきA〜Cランクに仕分ける。Aランクは、細菌数5万以下などの基準をクリアしたもので、最も品質が高いブランドである「La Serenisima」として販売される。

同社は昨年、生乳集乳量の82パーセントを国内に仕向けており、昨年より生乳生産量が減ると見込まれている今年は、この割合が88%にまで高まるとしている。同社としては、まずは国内市場への供給を優先し、その次にブラジルに保有している同社のグループ会社への輸出に仕向けていくとのことだった。また、国内市場が最優先ではあるが、1人当たりの国内消費量は成熟期にあるため、チーズやホエイの輸出を増やしていきたいとしている。ホエイについては、ホエイパウダーを中心としつつ、より付加価値の高いWPC(タンパク質濃縮ホエイ)の製造計画も進めている。今後は、集乳量をさらに増やしていく予定であり、同社では、「Mas Leche」(多くの生乳)というプランを打ち出し、今後10年間で40%の集乳量増を目指し、傘下の酪農家へのアドバイザー派遣や、性判別精液の導入補助など、酪農家への支援制度を充実させている。

(2)Saputo社

カナダ資本のSaputo社は2003年、グローバル展開を進める中で南米の生産・輸出拠点としてアルゼンチンの食品企業Molfino社を買収し、乳業セクターに参入した。同社は、サンタフェ州とコルドバ州に工場を所有し、南米を中心に40カ国以上へ輸出している。2016年は輸出に集乳量の約4割を仕向けており、今後も4〜6割を輸出に仕向けるとしている。

2016年の集乳量は、Sancor社同様傘下の酪農家が多い地域で洪水が発生したことから、前年比15%減となった。しかし、2017年は、Sancor社に生乳を出荷していた酪農家の受け皿となったことから、2015年の水準には及ばないものの、前年比10%増となる見込みである。

(3)Vacalin社

ブエノスアイレス州のヘネラルマンシージャ市に工場を構える同社は、家族経営として1926年に創業した。創業時は飲用乳のメーカーだったが、現在はドゥルセデレチェとチーズを中心に生産している。1日当たり集乳量は約300キロリットルで、80戸の酪農家から受け入れている。集乳した生乳の約5割をドゥルセデレチェに使用しており、同社の主力商品となっている。同社は、原料用ドゥルセデレチェの全国シェアの40%を占める。

現在同社では、ドゥルセデレチェの輸出を増やすため、新工場を建設中であり、完成すると1カ月当たりの製造能力が約2500トンから約7000トンに拡大するとのことである。近年では、米国などでも「ドゥルセデレチェ」の認知度が高まってきたことから、同社では今後ドゥルセデレチェの輸出市場は拡大していくとみている。

コラム3:ドゥルセデレチェ

ドゥルセデレチェとは、アルゼンチンなど主に南米各国で食されている半液状のミルクキャラメルである。製造方法は乳業メーカーによって異なるが、今回訪問した乳業メーカーによると、主原料は生乳、砂糖、グルコースであり、その配分はおよそ4:4:2とのことであった。原料を大きな鍋で混ぜ合わせて、約104℃で1時間半程度煮詰めた後、5日ほど冷ませば完成となる。ドゥルセデレチェは古くからアルゼンチンの食卓に欠かせない商品となっており、そのままおやつとして食べることもあれば、「アルファフォーレス」というドゥルセデレチェを丸いクッキーで挟んだお菓子として食べることもあり、子どもから大人まで親しまれている。

5 乳業政策の現状 |

アルゼンチンでは、2015年11月に中道右派のマウリシオ・マクリ氏が、同国史上初となる決選投票により、2001年から政権を担っていた大衆迎合型政党といわれるペロン党の候補を破り、新大統領に選出された。政権交代となった背景としては、当時の第2次クリスティーナ・キルチネル政権では、高インフレ・外貨準備高の減少を招き、深刻な経済低迷が続いていたことが挙げられる。農業分野においても、「全ての家庭に牛肉や乳製品を」というスローガンの下、国内供給優先の政策により各種輸出規制が講じられ、潜在的な生産能力や輸出競争力を発揮できない状況が長らく続くなど、政策への不満が高まっていた。

ここで、政権交代の結果、どのような政策の変化があったのか報告する。

(1)輸出税の廃止

政府は2002年1月、通貨切り下げによる税収不足を補うため農畜産物への輸出税を導入した。これは、通貨切り下げにより恩恵を受ける国内輸出産業として代表的な存在である農畜産業に、税負担をさせるべきとの考えによるものとされる。導入後は、経済の回復に伴うインフレの進行により、国内の食料品価格が上がり始めたため、国内供給の安定を目的として品目ごとに輸出税率の見直しが行われてきた。乳製品に対する輸出税は、2002年に設定され、キルチネル政権末期には、ラクトース、カゼイン、育児用粉乳、アイスクリームなどを対象に5%が課税されていた。輸出税は政権交代後に廃止され、現在大豆に対し35%課税されているのみである。

(2)輸出登録制度の見直し

乳製品の輸出登録制度(ROE)は、2007年に制度化され、輸出先などの事前登録手続きを行うことが求められた。当初は国内供給の管理を目的としていたが、徐々に乳業界に対する政府の統制が目的となり、その結果、輸出手続きが煩雑になっていった。現地乳業メーカーによると、通常2〜3週間程度であった事前登録手続きが、国内の乳製品価格上昇時には数カ月も要した結果、輸出先への納入期限が順守できず、取引が打ち切られたケースがあったという。乳製品輸出振興の足かせと言われてきた同制度は、政権交代後も、統計管理の観点から依然として存続している。手続きは簡素化されたが、制度の目的があいまいだとして廃止を求める声が多い。

※輸出税および輸出登録制度の詳細については、畜産の情報2014年4月号「アルゼンチンの酪農・乳業の現状および今後の輸出見通し」も併せて参照

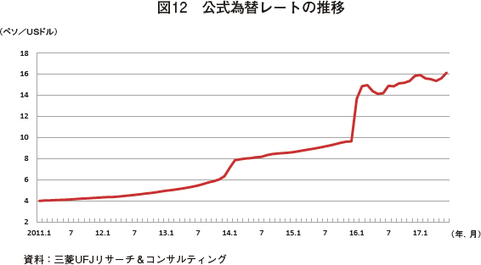

(3)通貨の切り下げ

前政権下では、乳製品国際相場の上昇時にも輸出拡大ができず、外貨獲得機会を逸してきた。また、政府は、外貨の購入制限や海外でのクレジットカード使用時の税率の引き上げなど、米ドルに対して急速なペソ安とならないよう実質的にペソのレートを管理してきた。その結果、公式レートと、実態のレートに近い「ブルーレート」という非公式な相場が併存してきた。

政権交代後は、さまざまな外貨規制を緩和し、大幅なペソの切り下げが行われた結果、政権交代前の2015年12月16日には1ドル=9.8ペソだった為替相場が、翌17日にはわずか1日で1ドル=13.6ペソにまで下落した。2017年8月末現在は、1ドル=17.31ペソとペソ安が進行し、輸出に有利な状況にある(図12)。

(4)OCLAの新設

OCLA(乳業チェーン観測所)は2016年5月、政府決議により、酪農業界に関する情報を収集、分析、発信することを目的として政府から独立した第三者機関として誕生した。実際の情報収集業務は、生産者と乳業メーカーから構成されるアルゼンチン乳業振興開発財団(FunPEL)に委託している。

FunPELが多方面から情報を収集し、独自の分析を加え、生乳生産量や消費量、輸出量などの統計情報や需給レポート、地域・経営規模ごとの生産コストモデルなどを公表している。

前政権下では、非公開の統計が多かったり、統計の信用性が疑問視されていたりなど、透明性が担保されていなかったが、OCLAの新設により、政府の統計だけでなく、民間からの情報も併せて収集・分析することで、第三者機関として公平な立場で情報が提供されるようになった。これらは、生産者の経営改善つながり、ひいては所得向上にもつながると考えられている。

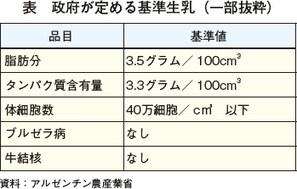

(5)SIGLeAの導入

政府は2016年10月、オンラインによる乳価算定システム(SIGLeA(アルゼンチン酪農管理統合システム))を新たに導入した。導入に際し、政府は「基準生乳」(表)を定め、政府としての基準を明確化した。乳業メーカーは、その基準に基づき、脂肪およびタンパク質、体細胞数や疾病感染の有無などによる加算・減額割合を定めた乳価基準や、生乳出荷量、集乳距離による加算割合を独自に定め、SIGLeAに登録する。そして、毎月1〜2回、生産者ごとに生乳のサンプルを採取して、乳質を測定し、その結果をSIGLeAに入力することで、事前に登録したメーカー独自の乳価基準に照らし合わせて生産者ごとの乳価を算出することができる。算出された乳価に基づき、乳業メーカーは、乳代を1カ月ごとの電子決済にて生産者に支払う。各乳業メーカーが同じ項目について正しくデータを入力することで、統一した請求システムを確立することがSIGLeAの大きな目的である。なお、政府は、乳価の構成割合について、生乳の品質特性や衛生基準80%、出荷量・距離20%が望ましいとしている。

生産者もSIGLeAを利用することが可能であり、乳価の支払い明細、生乳サンプルの分析結果に加え、地域の平均成績を見ることも可能となっている。これにより生産者の品質向上に対する意欲の高まりが期待されている。

なお、SIGLeA導入の背景には、乳価算定プロセスを把握することにより、乳業メーカーからの徴税をより容易にするということもある。

6 酪農乳業業界における課題と今後の見通し |

(1)生乳生産の伸び悩み

米国農務省海外農業局(USDA/FAS)によると、2017年の生乳生産量は、「直近10年で最悪の1年」と言われた2016年を約2%上回るものの、1990年以降最高だった2015年の水準には及ばない。

その要因の一つが、インフラ面の被害である。主要酪農地域であるパンパ地域は、水はけが悪く、調査時には、5カ月前の洪水の影響で、幹線道路の一部が冠水したままだった。政府は、道路の補修や、地方を中心とした電力の安定供給など、インフラ整備に本腰を入れ始めている。特に洪水対策については、民間企業とともに検討を開始しており、生乳生産量の拡大に向けて一歩踏み出した印象がある。一方で、同国では、政権が代わると政策が大きく変わり、前政権で進められていた工事などがストップするという歴史があるため、安定的な政治運営が鍵となる。

(2)生産コストの増加

2016年のトウモロコシの輸出量は、輸出税(20%)の廃止により、前年を上回った。その結果、国内の需給がひっ迫し、トウモロコシ価格が上昇したことで、酪農家にとってはコスト増につながった。USDAは、輸出税廃止後の1年間で、酪農家の飼料におけるトウモロコシのコストが80%増加したとしている。現地では、今年についても、トウモロコシの輸出量は増加すると予測されており、短期的には酪農家にとって厳しい状況が続くとみられる。一方で、「この状況は政権交代時からある程度予測できており、むしろ、透明化された情報を生かして飼料費以外のコストを削減できるよう自らの経営を見直すことが大切だ」と語る酪農家もいることから、現場の意識を変えることが重要となる。

(3)ベネズエラの代替市場の確保

深刻な経済・政治危機に陥っているベネズエラ向けの輸出量は、当面回復が見込まれないことから、代替市場の確保が課題となっている。ある乳業メーカーの担当者は「ベネズエラの分をアジアに仕向けたいが、中国の需要も落ち着いてきていることに加え、新たな輸出先の開拓も難しいため、既存の相手国との関係をより強固にしていきたい」と語った。2017年1〜6月のベネズエラへの輸出量は前年同期比96.5%減となっており、厳しい状況が続いている。一方で、ブラジル向けが同19.0%増、ロシア向けが同37.8%増と大幅に増やしていることから、さらなる輸出増に期待がかかる。

(4)次期中間選挙の行方

今後の酪農業界を大きく左右する要素の一つとされているのが、上院議員の3分の1、下院議員の半分が改選される2017年10月の中間選挙である。選挙の結果によっては、2019年の大統領選挙で国内供給を優先した前政権が復活する可能性も出てくる。マクリ政権は、電力やガスなどへの補助金を廃止するなど、消費者への痛みを伴う政策を講じていることから、消費者からの評価が高いとは言えない。一方で、企業の成長や輸出を後押しするような政策は積極的に行っており、乳業メーカーからは比較的評価する声が聞かれた。現地報道によると、前政権を担っていたペロン党内が、キルチネル派と反キルチネル派とに分裂した状態にあり、それがマクリ政権に有利に働くのではないかとされている。

7 おわりに |

アルゼンチンの酪農業界は、マクリ政権の積極的な輸出振興政策を背景に、生産増、そして輸出増になると予想されていたが、2016年の生乳生産は、洪水などの影響で前年を下回る結果となった。現地では、ここ数年、年間の降水量は変わらないが、局地的に大雨が降るようになったといわれており、安定した政治運営の下、インフラ整備が順調に行われるかが成長の一つの鍵となるだろう。

輸出については、ベネズエラの代替として、輸出先のみならず品目としても、全粉乳などのコモディティ製品から、WPCやドゥルセデレチェなど、比較的付加価値が高い製品の輸出を意識している乳業メーカーの動きが見られたことから、今後の品目別輸出量に変化が生まれる可能性がある。

政策面をみると、訪問した乳業メーカーは一様にマクリ政権の輸出志向型の政策に期待を寄せていた。また、OCLAの設立やSIGLeAによるシステム化によって、今まで不透明な部分が多かった酪農業界の透明化に向けて政府は動き出している。政権交代1年目であった昨年は思うような成果は得られなかったものの、これらの政策を起爆剤として、各乳業メーカーや生産現場、団体などがそれぞれ試行錯誤をしている姿が印象的であった。これは、政権交代前にはあまり見られなかったことであり、これらの取り組みがどのような効果を発揮するのか、今後の動向が注目される。