【要約】

米国農務省(USDA)は、第94回目となる農業アウトルック・フォーラムを開催し、2018年の農畜産物の需給見通しについて、以下の通り公表した。

牛肉:牛群拡大局面は5年目に突入も増加の勢いは陰り。と畜頭数、枝肉重量の増加に伴い生産量は前年比7%増。肥育牛価格は下落傾向。低水準な価格と米ドル安傾向から輸出はアジア向けを中心に引き続き堅調に増加。

豚肉:近年のと畜場増加に伴い、飼養頭数、生産量ともに過去最高を更新。国内消費も底堅いが前年比5%増と予測されている輸出の動向が注目。

鶏肉:昨年一時期は減少していた出荷時重量も再び増加傾向となる見込みであり、引き続き過去最高の生産量を更新し続ける見通し。生産量増加に伴い鶏肉価格は下落。

乳製品:継続的な生産量の増加により各乳製品の在庫量が記録的に多い水準。国内消費量と輸出量ともに伸びるも乳価は前年比で下落。

トウモロコシ:7月前後の天候が例年並みであれば、生産量は前年並み。輸出量減少から総消費量は微減も、在庫率がやや改善することから、価格はわずかに上昇。

1 はじめに |

2018年農業アウトルック・フォーラム(2018 Agricultural Outlook Forum)が米国農務省(USDA)主催で首都ワシントンDC近郊のバージニア州アーリントンにて、2月22、23日の2日間にわたって開催された。昨年は、トランプ政権の誕生後間もない時期であったことから、新農務長官の連邦議会での承認が間に合わず、農務長官が不在のまま開催された異例な会となったが、今年はソニー・パーデュー農務長官の下で、「The Roots of Prosperity(繁栄の源)」というサブタイトルを冠して実施された。

本フォーラムは、農産物の向こう1年間における米国の生産、消費、貿易の見通しについての各指標がUSDAから公表され、それらを取り巻く経済や世界の情勢、関連する政策や規制などについての関係者からの講演により構成されている。1日目午前中の全体会議の様子などは、直ちにYoutubeにアップロードされ、予測指標はウェブサイトで公表されるにもかかわらず、相変わらず多様な関係者が参加しにぎわいを見せている様子は、IT技術が進歩して時代が変わりつつある中でも、関係者が一堂に会し、ネットワークを構築することの重要さを改めて感じさせられる。

本稿は、本フォーラムで公表された畜産物需給見通しを中心に、同国の畜産物生産に関連する情報も添え、とりまとめたものである。

なお、本稿中の為替レートは、1米ドル=108円(2018年2月末日TTS相場:108.37円)を使用した。

2 フォーラムの概要 |

(1)基調講演

全体会議は、パーデュー長官の基調講演に始まり、USDAのヨハンソン首席エコノミストやアフリカ開発銀行グループのアキンウミ・アデシナ総裁の講演や、畜産関連企業の幹部らが討論する場などが設けられた。このうち、農務長官と首席エコノミストの講演内容について、以下のとおり紹介する。

ア ソニー・パーデュー農務長官

パーデュー長官は、2017年4月下旬に就任して以降、全米の33州の生産者を訪れ、意見交換を行った成果について言及した。合計移動距離が2200マイル(約3540キロメートル)にも達した「源への回帰ツアー(Back to the Roots Tour)」では、どの場所で会う生産者らも、農業の問題点や課題について、積極的に政府と話したいという姿勢を持っていることに感銘を受け、今後の農業政策を考える上で大変参考になったという。また、米国農業の生産性、研究機関、配送システムは大変素晴らしく、課題はいかにして優秀な農産物を世界中に向けて売っていくかであり、われわれはそのために頑張らねばと改めて認識したとのことである。さらに、世界中の人々の食料を担うという大きな役割を果たしていることについて、農家の皆さんには是非とも誇りに思って欲しいとねぎらったという。

各地で生産者らと話すことにより、これからの農業政策において、取り組むべき以下の3つの重要な課題に気付かせられたと語った。

(1) 規制(Regulation)

規制改革チームでは、Two for One(1つの新しい規制を設けるごとに2つの既存の規制を撤廃するというトランプ大統領が指示している方針)を掲げ、目的なく生産効率を阻む規制の削減を目指している。2018年度は、28の規制に対して撤廃を検討する予定であり、仮に実現されれば、これらの規制を順守するために必要な生産者の費用負担を、試算では年間で5600万米ドル(60億4800万円)も節約できる。

規制を吟味する際の基準は、経済的・環境的に農業が持続可能であるために有益かどうかであるが、これを評価するためには、多くの農業者の意見を反映させる必要がある。私はリーダーシップを発揮しなければいけない立場にあるものの、本件については皆さんの助けが大いに必要である。USDAのウェブサイトの意見箱には、既に300を超える意見が送られている。また、専門的な知見に乏しい連邦議会で法案を作成すると、農家の現場と乖離することから、これを防ぐため、しかるべき連邦の専門機関が法案を策定することが望ましい。

なお、多くの規制がある中で、最も米国国民にとって影響のある機関は国税庁であり、先にトランプ大統領が断行した税制改革は、農業者の生産性や収益性を向上させることに大きく貢献するはずである。

(2) 貿易(Trade)

現在、貿易は米国農業の生命線であり、このつながりこそが、米国農業を世界経済と結び付け、農村地域に繁栄をもたらす。実際に、農家収入の1米ドルのうち20セントは、貿易によってもたらされている。

北米自由貿易協定(NAFTA)再交渉の行方が懸念される中、米国農業においては、輸出拡大に対する期待が大きい。

世界経済に目をやると、アジア地域を中心に中間所得者層が成長しており、経済成長に伴って、より良い食料を必要とする人口が増えることは、またとない商機である。特に、中国とインドの2カ国における中間所得者層の世帯数は、今後10年でそれぞれ、2倍、3倍になると言われる。米国農業は、これらの有望な市場に対し、より良い食料を提供できる十分な生産量を有しており、市場の成長を支援する意思があることを示さなければならない。

また、EU、インド、中国なども含めた諸外国の輸入規制の緩和も続々と推し進められている。昨秋、テッド・マッキニー氏が農業貿易担当次官に新たに起用された結果、彼が諸外国を精力的に訪問して、各国との連携を強化し、海外市場をさらに広げてくれていることをとてもうれしく思う。

最近の実績としては、中国への13年ぶりの牛肉輸出再開、中国への初のコメ輸出解禁、EU向けかんきつ類の規制緩和、日本向けばれいしょの輸出再開、韓国への鶏肉輸出再開などが挙げられる。さらに、韓国については先日、駐米韓国大使とも話しており、鳥インフルエンザ発生時の地域主義の適用(発生時に米国全土からの輸出が停止しないような措置)について、近日中にも解決できる見通しである。

2018年の米国産農産物の輸出額は1400億米ドル(15兆1200億円)に達すると見込まれており、農作物価格は下落しているにもかかわらず、前年と同水準となる見通しである。トランプ大統領は貿易赤字に言及することがあるが、農業貿易については歴史的に常に黒字を維持しており、2017年度は213億米ドル(2兆3004億円)もの黒字であった。これは大変誇れる数字だ。

(3) 合法的な労働力(Legal Workforce)

こうした状況の中、米国農業の生産力を支えているのが、信頼できる合法的な労働力である。米国の農業にとって、外国人労働力は必須である。移民制度をめぐってここまで議論が過熱していることをとても残念に思う。皆さんも知っているとおり、彼らは米国人の職を奪うわけではない。農業に従事する外国人労働者は、一時的に米国に滞在するものであり、移民政策とは別枠で考えるべき問題だ。特に、ホワイトハウス関係者の中には、米国農業が米国国民だけで賄われていると思い込んでいる人々が大勢いるが、海外からの季節労働者が必須である旨を、再認識してもらう必要がある。

現行のH2Aビザ(米国の季節農業労働者向けビザ)は手続きが煩雑で、多くの生産者にとって機能していない状況にある。雇用者側と労働者側の双方にとって、より簡単で効果的なビザ制度を、労働省、国土安全保障省などの関係各所と連携して、考えなければならない。

イ ヨハンソンUSDA首席エコノミスト

ヨハンソン首席エコノミストは、例年のとおり、農業を取り巻く経済環境や農作物需給見通しの概略などについて言及した。畜産物の需給見通しについては後ほど詳細に言及するが、それ以外の内容についての概要は次のとおりであった。

(1) 世界経済の成長と中間所得者層の増大

2018年の経済情勢は、各経済指標によると前年と比較してビジネス界全体では楽観的な一方で、農家の期待値は相対的に低いままである。これは、農産物価格の下落によるもので、農家の純農業所得は2013年と比較して半分以下にまで落ち込んでおり、農産物価格は、向こう10年間も下落すると予測されている。

このような状況の中、農家収入へのプラス要因は、アジアでの中間所得者層の台頭に代表されるような世界的なGDPの成長である。今後10年の世界の経済成長率は、全世界で4%、新興国で5%と国際通貨基金(IMF)が予測しており、安定して成長すると考えられている。

(2) 農畜産物は生産増による価格下落から輸出がますます重要に

農畜産物の生産量は、おおむね記録的なレベルにあり、価格は下落傾向にある。このような状況で、国内の需要は底堅いものの、輸出の重要性が年々増している。これまでに各国とのFTA締結などを通じて外国市場へのアクセスを整備してきたこと、そして貿易相手国の経済成長と相対的な米ドル安環境が輸出にプラスに働きそうだ。FTA締結国との貿易額は、全体の45%近くを占めており、これらの国との関係強化が重要なことは明白である。

(3) 農家の財政事情悪化からセーフティーネットの重要性が増大

農家所得は停滞が見込まれているが、規制改革や税制改正、各国への市場アクセス拡大はプラス要因であろう。農家の負債比率は近年10%付近で低位安定しているが、農家の純農業所得のうち利子返済に充てられる比率は26%と高い。懸念材料は運転資金であり、2018年は2012年比で65%減の6000万米ドル(64億8000万円)と減少傾向が続いている。運転資金の減少は借入金に依存するリスクをはらんでおり、ここ数年農家借入額は増える一方で1980年以来の高い水準にある。

このような農家の財政事情において、農作物保険などのセーフティーネットが果たす役割は大きい。2017年は山火事、洪水、干ばつなどの自然災害も多かった。2月9日に成立した2018年超党派予算法(Bipartisan Budget Act of 2018:BBA)には、昨年の自然災害による被害に対する追加支援策も盛り込まれた。

また、BBAでは、収入保障(ARC)や価格損失補償(PLC)といった農作物保険プログラムの対象に綿花を復活させたほか、酪農マージン保護プログラム(MPP)についても、2カ月単位であったマージン算定期間を1カ月ごととし、保険料不要とするマージンの保障水準は500万ポンド(約2270トン)を上限に100ポンド当たり4米ドルから5米ドルに引き上げる追加策が講じられた。MPPについては、これらの改善により、毎年1億米ドル(108億円)が追加的に加入者へ支払われるようになるだろう。

(2)2018年の農畜産物の需給見通し

ア 牛肉

(ア)飼養頭数

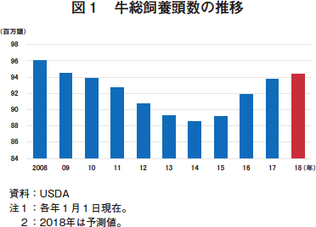

2018年1月1日現在の牛飼養頭数(乳牛含む)は、9440万頭と前年比で0.7%増加した。そして、2014年以降、牛群再構築により増加してきた勢いそのままに、牛群拡大傾向は5年目に突入する見通しである。なお、繁殖雌牛(乳牛含む)は前年比1.4%増の4110万頭、このうち肉用繁殖雌牛は前年比1.6%増の3170万頭と推定されている。

しかし、飼養頭数の伸びは、2015〜16年の約3%と比べて、前年はわずか0.7%増にとどまっており、勢いに陰りが見られる。

USDAによる農家への意向調査によると、肉用繁殖雌牛頭数の増加割合が緩慢となる兆候が表れている。繁殖農家は今年、未経産牛の自家保留を前年比3.7%(23万7000頭)減少させると見込まれている。このため、2018年に出産を予定している未経産牛の頭数は同5.2%減と見込まれている。このような肉用繁殖後継牛の減少は、牛肉生産量に直ちに影響を与えないものの、子牛生産頭数の増加を頭打ちにする可能性がある(図1)。

(イ)生産量

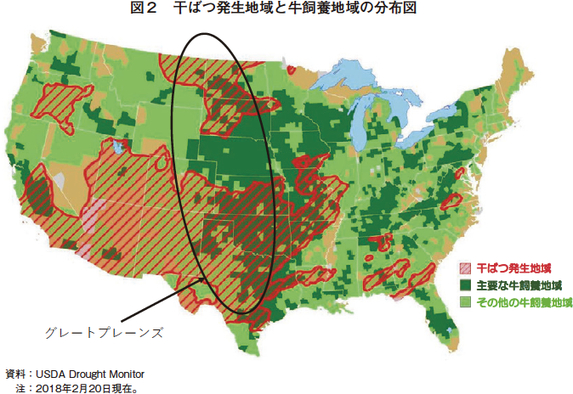

2018年1月1日時点のフィードロット飼養頭数は、前年比7.2%増の1400万頭であった。一方、フィードロット外での肥育もと牛の飼養頭数は、同2.3%減(約2610万5000頭)となった。この要因としては、グレートプレーンズ南部の牧草地の一部が干ばつによる影響を受けたことにより、2017年末から2018年初にかけてのフィードロット導入のタイミングが早まったことが考えられる(図2)。なお、同時点で牧草地での牛飼養頭数が前年比で同16.7%減少しており、これは昨秋に冬季放牧に出されるはずであった育成牛の一部がフィードロットへ導入されたことを示唆している。このように、結果的にフィードロットへの導入を前倒ししたことにより、2018年にフィードロットへ導入可能な肥育もと牛の頭数は同2.3%(頭数にして約44万7000頭)減少することが見込まれている。

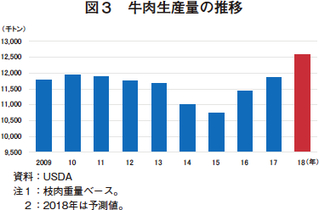

2018年の牛肉生産量は、前年比5.9%増の1257万トンと予測されている。この要因としては、同年の若齢肥育牛および繁殖牛のと畜頭数が共に増加すると見込まれ、総と畜頭数は同4〜5%増加すると予測されていることに加え、飼料価格が比較的安値で推移すると見込まれることから、平均枝肉重量も増加すると考えられていることが挙げられる(図3)。

(ウ)輸出入量

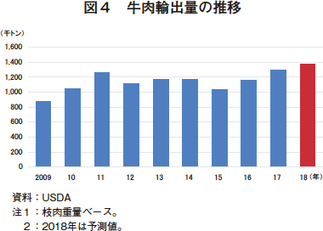

牛肉輸出量は、2016年が前年比13%、2017年が同12%と2年連続して2桁増となったが、2018年も引き続き、堅調に伸びると見込まれている。具体的には、過去最高となった前年の129万8000トンから5.7%増加し、137万2000トンとさらに記録を更新する見通しである(図4)。これは、主に諸外国からの力強い需要によるものであるが、米ドル安の為替事情に加え、供給が引き続きタイトなオセアニア地域に代わり、主として、アジアへの輸出が増加すると予測されるためである。

一方、牛肉輸入量については、同1.2%増の137万4000トンと、豪州とメキシコから若干増加すると見込まれている。

(エ)価格

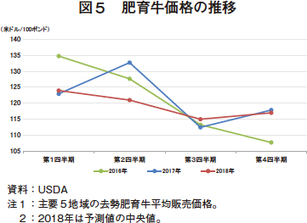

2018年の主要5地域(テキサス・オクラホマ、カンザス、ネブラスカ、コロラド、アイオワ・ミネソタ)の平均去勢肥育牛価格(100ポンド当たり)は、と畜頭数の増加が見込まれていることから、前年の121.52米ドル(1キログラム当たり289円)に対し、116〜123米ドル(同276〜293円)とやや下回ると見込まれている(図5)。直近である1月の平均価格は、122.72米ドル(同292円)と前月から上昇したが、春先以降、と畜頭数の増加とともに下落すると予測される。

イ 豚肉

(ア)飼養頭数

2017年12月1日時点の豚飼養頭数は、歴史的な高水準であった前年からさらに2.4%増加し7320万頭となり、このうち繁殖雌豚は前年比1.1%増の620万頭と推定されている。近年継続しているこの増頭傾向は、繁殖雌豚の増加と生産性の向上により、2018年も続く見込みである。直近の2017年9月〜11月期においては、前年同期比2.1%増の310万頭の繁殖雌豚が出産し、同期間の母豚1腹当たり平均生存産子数は10.74頭となり過去最高となった。出産予定頭数は、続く12月〜2月期では同2.8%増、3〜5月期では同2.3%増の見込みであり、2018年は、前年と比べ4.7%以上多い豚がと畜場へ出荷されると見られている。

(イ)生産量

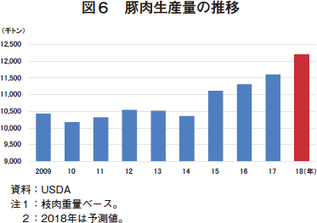

と畜頭数の増加に加え、枝肉重量の増加も見込まれていることから、2018年の豚肉生産量は、過去最高を記録した前年からさらに5.1%もの高い増加率となり、1219万トンに達する見通しである(図6)。なお、2017年に4カ所の新たなと畜場が稼働を開始し、2018年後半にはさらに1カ所が開設予定であることから、と畜場不足に対する懸念は、どうやら払拭されたようである。

(ウ)輸出量

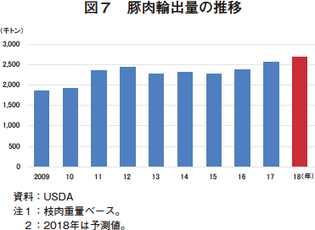

2017年の豚肉輸出量は、期待の高かった中国向けが前年比で減少したものの、2カ国で50%のシェアを超える日本とメキシコ向けが堅調だったことに加え、韓国向けが前年比で29%もの伸びを示したほか、コロンビア、チリ、ドミニカ共和国などのラテンアメリカ諸国向けが好調であった。

2018年においては、国内の豊富な豚肉生産量とそれに伴う手頃な豚肉価格、そして世界的に底堅い食肉需要が下支えすることにより、前年比で5%増の267万6000トンと史上最高を更新する見通しである(図7)。

(エ)価格

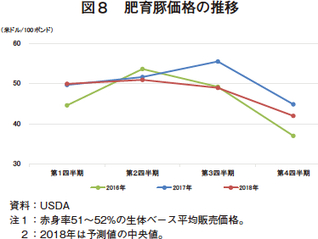

2018年の平均肥育豚価格(赤身率51〜52%、生体ベース、100ポンド当たり)は、2017年に新たに開設されたと畜場の影響もあり、パッカーからの肥育豚に対する強い引き合いは継続するものの、出荷頭数もかなり増加することから、2017年の50.48米ドル(1キログラム当たり120円)からわずかに下落し、47〜49米ドル(同112〜117円)で推移すると予測されている(図8)。

コラム(1):北米でのPEDの現状とカナダ・マニトバ州での意識調査事例

米国における豚流行性下痢(PED)は、2013年4月に初めて確認され、2014年にかけて、主要養豚地域を中心に全土で流行し、同国の養豚産業に大きなダメージを与えた。その後、政府が講じた発生報告の義務化やPEDワクチンの緊急承認などに加え、関係者の総力をあげた対策が講じられてきた結果、新規発生農場数は下図1のとおり漸減してきている。一方、USDAの報告書によると、2018年2月21日現在、2014年6月以降に陽性が確認された3539農場のうち、清浄化を達成したのは513農場にとどまっているほか、今冬も週当たり100件を超える検査陽性数が確認されており、依然としてPEDがくすぶっていることが確認できる(図2)。

また、米国の豚肉生産にとって、子豚の輸入先国という点で密接な関係にあるカナダにおいても、米国と隣接している州のうち、西側3州(サスカチュワン州、アルバータ州、ブリティッシュコロンビア州)以外の州(準州除く)において、2014年1月以降発生が確認されている。直近では、米国に多くの子豚を輸出しているマニトバ州において、2017年5月〜10月の間に80農場で発生が確認された。今般、マニトバ州におけるこの一連の発生について、生体豚の輸送に従事にする関係者に対して実施したバイオセキュリティに対する行動・意識調査に関する講演を聞く機会があり、その内容は以下のとおりであった。

【感染拡大要因】

PEDが拡大する要因としては、

(1) 局所伝播(Area Spread)

⇒ 風、小動物、農家の密集などにより伝播

(2) 間接接触伝播(Indirect Contact)

⇒ 堆肥処理、飼料運搬、生体輸送、死体処理、共有スタッフなどによる伝播/p>

(3) 生体豚移動伝播(Animal Movement)

⇒ 物理的に汚染された正常豚、潜伏感染豚などの移動による伝播

の3種類に分けられ、今回のケースでは、((1)+(2)):(3)=5:3の割合で感染拡大要因となったと考えられる。なお、1月上旬時点で、80の発生農場のうち32が陰性農場に復帰している。

【生体豚の輸送に従事する者のバイオセキュリティに対する行動・意識調査】

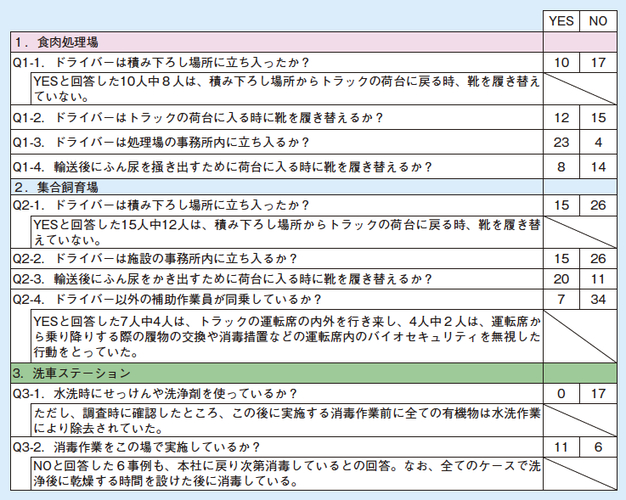

以下の表は、今般の発生事例に関し、マニトバ州の食肉処理場、集合飼育場(Assembly Yards:生体豚を食肉処理場に輸送する前にさまざまな農場から一時的に集荷する場所)、洗車ステーションの3カ所において、バイオセキュリティに対する行動と意識に関する調査を実施した結果である。

このように、依然としてバイオセキュリティへの理解と意識の低さが判明した。さらに、講演後の質疑応答において、同州では陸送による子豚の米国への輸出が頻繁に行われており、国境を往来する輸送トラックの洗浄・消毒ルールが徹底・義務化されていないことや、米国から戻る際の洗浄時に用いられることのあるリサイクル水が汚染されているのではないかといった点についても議論された。いずれにしても、本病のまん延防止には、教育・啓蒙活動などを含め、輸送業界とのより一層の連携が必須であるという共通認識をもって講演は締めくくられた。

ウ 鶏肉(ブロイラー)

(ア)生産量

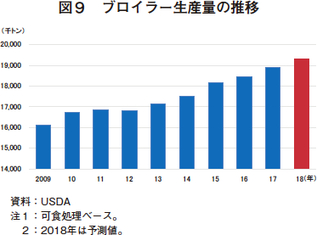

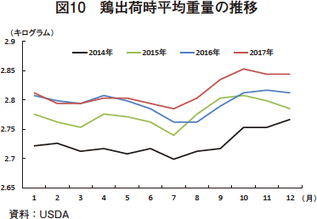

2018年の鶏肉生産量は、前年比2.3%増の1932万トンとなる見通しである(図9)。直近のふ化場関連のデータによると、2017年の種鶏産卵率は前年比で低調なままであったが、種鶏の飼養数は増加した。産卵率の低さを補うために、より多くの種鶏が導入される予定である。これに加え、出荷時の1羽当たり平均重量の増加が、2018年の増産を後押しする見込みである。なお、平均重量は、いわゆる「ウッディ・ブレスト(Woody Breast)」問題(コラム(2)参照)により、2016年は低調であったものの、2017年後半には例年の動きどおりに増加し、2018年も増加傾向が続くと予測されている(図10)。

(イ)輸出量

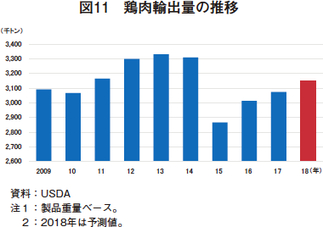

鶏肉輸出量は、図11のとおり、2015年の鳥インフルエンザ発生による落ち込みから回復の途にある。2018年は、前年比2.5%増の315万トンと見込まれているものの、鳥インフルエンザ発生前の水準までには回復していない。ただし、2017年末に韓国向け輸出が再開されるなど同疾病の余波はほとんど消えつつあり、今後は、豊富な国内生産力とサブサハラアフリカ諸国(サハラ砂漠以南の国)やカリブ海諸国、中央アメリカ諸国といった国々の市場が拡大することで、輸出拡大が続くと見込まれている。

(ウ)価格

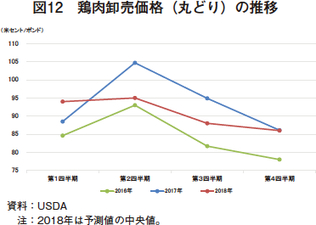

2018年の平均鶏肉卸売価格(丸どり、1ポンド当たり)は、前年の93.5米セント(1キログラム当たり223円)に対して、88〜94米セント(同210〜224円)と予測されている(図12)。2017年に見られた国内における鶏肉への強い引き合いは2018年も継続すると考えられるものの、記録的な生産量が価格の下げ要因になり得ると見られている。

コラム(2):ウッディ・ブレスト問題

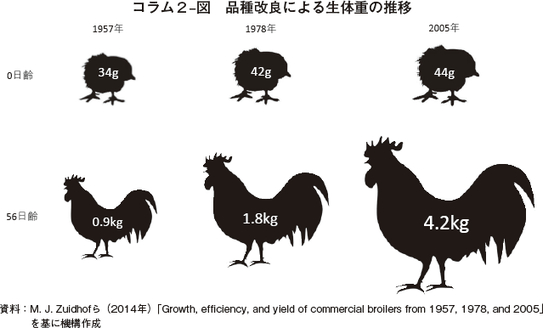

米国の鶏肉生産における品種改良の歴史は、むね肉をいかにして早く大きく育てるかという点に重点が置かれてきた。この結果、出荷時体重は、数十年間の間に約4倍になり、鶏肉生産の増大傾向に大きく寄与してきた。

この急速な改良の弊害なのか、近年、仕上げ時体重の大きな鶏の一定程度に「むね肉」が硬くなるという「Woody(Wooden)Breast(木質硬化むね肉)」と呼ばれる症状が米国だけではなく世界中の鶏肉生産者を悩ませている。報道情報などによると、米国では生産される鶏肉の10%程度がこの症状を呈しているという。もちろん、仮にこの現象を呈したむね肉を食してもヒトの健康にはなんら影響はないものの、食味の関係からテーブルミートとしての価値を失い、加工食品の原材料に回さざるを得なくなり、当然ながら収益性の低下へとつながっている。

この発症を予防するため、数多くの研究者が鶏肉生産者団体からの資金提供を受け、原因究明のために多くの時間を費やしているものの、現在までに明確な発生原因は判明していない。ただし、発生メカニズムの一部や正常鶏と比較した時の発現している遺伝子の違いなどが徐々に判明してきているほか、ビタミンCやアミノ酸摂取量の調整で発症割合を低減させられるなどといった克服に向けた光も見つかってきている。一方で、品種改良のたまものとはいえ、生物学的限界を超えるほどの改良の限界に近づいているが故の弊害ではないかと指摘する者もおり、今後のブロイラーの改良のあり方に一石を投じる問題でもある。

エ 乳製品

(ア)飼養頭数

2018年1月1日現在の乳用経産牛飼養頭数は、前年から5万3600頭増加(前年比0.6%増)し939万9600頭であった。乳価から飼料費を差し引いた収益は、2017年11月までは前年を上回って推移したことから、農家の増頭意欲はあったものの、12月は乳価の伸び悩みにより、前年を下回ったことから、現在は少し様子見の状態にあると考えられる。

実際、2018年中に分娩を予定している未経産牛の頭数は前年比で1.1%少なく、経産牛100頭あたりの未経産牛頭数は前年と同水準である。なお、2018年の平均飼養頭数は、前年比0.2%増の941万5000頭と予測されている。

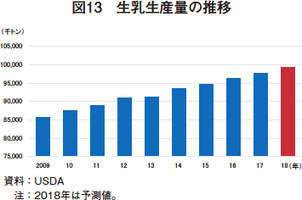

(イ)生産量

乳価の伸び悩みに伴い、飼養頭数は微増にとどまるものの、1頭当たり乳量が前年以上に伸びると見込まれていることから、2018年の生乳生産量は、前年比1.5%増の9920万トンと過去最高を更新すると予測されている(図13)。1頭当たり乳量の伸びは、主として一大生産地であるカリフォルニア州によるところが大きく、昨年夏の高温による乳量低下が今年は生じないだろうとの予測に基づくものである。

(ウ)輸出量

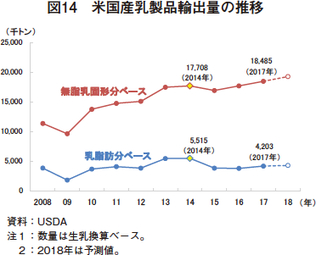

乳製品の輸出量は、2014年後半からの一時期の落ち込みを除き近年着実に伸びており、2017年も乳脂肪分ベースで前年比10.7%増、無脂乳固形分ベースで同4.6%増の伸びを見せた(図14)。ただし、無脂乳固形分ベースでは2014年の数量を上回っているが、乳脂肪分ベースではここまで回復していない。品目別に見ると、チーズ、ホエイ、脱脂粉乳が力強い伸びを見せた。

2018年においても、米国内の手頃な乳価、為替の米ドル安傾向、世界的な経済成長が輸出を後押しすると考えられるものの、主要生産国、特にEU諸国の生乳生産量は引き続き高水準にあり、国際市場での競争は激化すると考えられる。それでも、2018年は、乳脂肪分ベースでは同2.2%増の431万トン、無脂乳固形分ベースでは同4.2%増の1928万トン(共に生乳換算ベース)となる見通しである。

(エ)価格

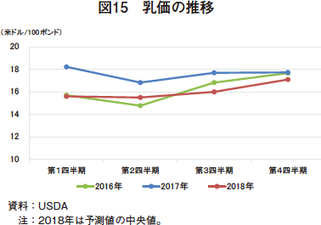

ほとんどの乳製品価格は、2018年を通じて前年同期を下回って推移すると見込まれており、この要因はどの乳製品も記録的に多い在庫量にある。国内の経済成長、人口増加、輸出増が、膨大な在庫を切り崩すことで価格上昇要因とはなるものの、例えばホエイの平均価格は前年比で38%もの下落が見込まれていることなどから、2018年の全国平均乳価(All milk price:飲用向け乳価と加工原料向け乳価の加重平均価格100ポンド当たり)は、15.70〜16.40米ドル(1キログラム当たり37.4円〜39.0円)と図15のとおり前年同期を常に下回って推移(前年平均は17.63米ドル(同42.0円))すると予測されている。

コラム(3):畜産にとってのSustainabilityとは

持続可能性(Sustainability:サステナビリティ)とは、元来、国際機関で環境問題を論じる際などに用いられてきた用語であるが、近年では企業のCSR活動などに関連し、この言葉を耳にする機会が多い。農業の世界でも例外ではなく、2015年に国連で採択された「持続可能な開発のための2030アジェンダ」において、持続可能な農業の促進が明示されている。

畜産業界においても近年、このサステナビリティについて取り上げられ、論じられることが多い。しかしながら、畜産においてのサステナビリティとはいったい何を指すのであろうか。水産物のように将来に水産資源が枯渇しないような取り組みを推進するといったサステナビリティは一般消費者にとっても明解であるが、畜産分野でのサステナビリティはなじみの薄いものと思われる。こうした中、2018年1月下旬にアトランタで開催されたThe International Production & Processing Expo (IPPE)において、牛肉・豚肉生産の各関係者などから各業界でのサステナビリティに対する取り組み状況について聞く機会があったことから以下に紹介することとしたい。

【なぜ今サステナビリティなのか】

畜産業界が直面する問題として、生産効率性と環境負荷がある。2050年までには、世界の食に対する需要が、現在比で60%も増加すると言われている中で、米国の畜産業界が生産する動物性たんぱく質供給への期待はますます高まるばかりである。一方で、パリ協定での温室効果ガスに対する取り決めのように、環境問題は世界各国の第一の懸念材料となっている。もし、現行手法で生産を続ければ、2050年には、世界中の温室効果ガス排出量23ギガトンのうち、45%を畜産業界が排出することになるという試算もある。

また、具体的な環境負荷の数字以上に、サステナビリティが経営上重要になった要因として、消費者の声の高まりを指摘している。IT技術の発展、ミレニアル世代の台頭などにより、畜産の専門的知識を持たなくても、ウェブサイトから生産についての情報を得たり、ブランドに関する感想や評価などをソーシャルネットワーク上で瞬時に共有したりということが可能となった。こうした背景から、生産者や企業の積極的な姿勢が求められるようになっており、情報を積極的に開示し、消費者の期待に応える運営をしていくことが、企業価値を高めることにもつながる。

【牛肉生産業界の取り組み】

牛肉生産業界では、2015年に生産の上流から下流までの関係者が参画する「U.S. Roundtable for Sustainable Beef(USRSB)」という業界団体を発足させ、米国における牛肉生産の持続可能性に関する議論が行われている。

2015年3月にキックオフした、サステナビリティのフレームワーク策定のための会合では、作業グループが構成され、6つの指標(動物福祉・健康、効率化と収穫、水資源、土地資源、空気と温室効果ガス、従業員の安全・福祉)において、それぞれのステークホルダーごとの評価基準の作成に当たっている。

当面の課題としては、評価のガイドライン(Sustainability Assessment Guides)を、どう単純明快化し、生産者に受け入れてもらえるようにするかである。新しいフレームワークに沿った運営を行うには、追加コストが発生することとなり、それが経済的に見合うかというと、目に見える金銭的インセンティブはないというのが現状である。農家や生産者を快く参画させるためには、環境負荷への理解のための丁寧な説明が必要である。草の根運動(grassroots movements)で、生産者を含む関係者同士で密にコミュニケーションをとってもらい、運動の支持者を徐々に得ていくことが、安定したバリューチェーン一体での、サステナビリティ向上につながると考えている。

【豚肉生産業界の取り組み】

全米豚肉ボード(National Pork Board)では、生産者とサプライチェーンの主要なステークホルダーの関係をつなぐ役割を果たしていると考えるが、近年、下流側の消費者の声が急速に大きくなってきていると感じる。彼らは「いい選択をしていると感じる」ことが重要であり、質の良い製品を手頃な価格で提供するという従来のマーケティングでは通用しなくなってきている。当団体では、2008年から進めている、サステナビリティ向上のための10カ年計画において、バリューチェーンの生産者、処理場、パッカー、運送業者、小売業者、消費者といった全てのステークホルダーの真のニーズを把握し、一体となって取り組むための枠組みを整えることが重要と考えている。2017年からは、調査の対象を、BtoBモデルへとシフトし、3億2000万人の消費者へとサービスを提供する、10の小売業者、80のフードサービス、7のパッカーらを対象とし、現場の声を吸い上げるべく調査を行っており、2018年は、分析と実施の年となる。

生産者の参画を促すためには、環境負荷を定量化することが重要であり、豚肉生産者団体では、「Pig Production Environmental Footprint Calculator」という豚肉生産のライフサイクルにおける環境負荷が計算可能なソフトウェアを開発し、ウェブサイトから誰でもダウンロードできるように提供している。

【サステナビリティ導入の課題】

実際にサステナビリティという要素を畜産生産に取り入れていく過程において、生産者を参画させる難しさが各方面から指摘されている。サステナビリティ導入に取り組む上での手間やコストは大きいものの、当面の経済的なインセンティブがあるわけでもなく、生産者側にとっても利益幅を守るべく、新しいフレームワークへの参画をちゅうちょしてしまうため、第三者機関が、上から新しいガイドラインを押し付けるわけではなく、パートナーとして、生産者と協力していくという姿勢が求められる。結局のところ、商流のどの地点でコストを負担するのかという、痛み分けの問題でもあるとの意見もある。

このように、畜産におけるサステナビリティについては、環境負荷といった従来からも存在している課題に対しては、既に取り組まれている一方で、サステナビリティとは何かといった疑問については、いまだ各業界とも定義付けにすら苦労しているといった状況も散見される。このため、サステナビリティは消費者受けを狙った一過性のものではないのかといった見方もあるが、むしろ長期的な視点が必要な課題であり、消費者にとっては意識しにくい問題かもしれないが、生産者にとっては非常に重要な問題であるという意見には同感である。いずれにせよ、畜産におけるサステナビリティについては、各業界とも取り組むべき課題の一つであるという認識はあるものの、いまだ議論の途上にあるものなのであろう。

オ トウモロコシ(飼料穀物)

(ア)作付面積および生産量

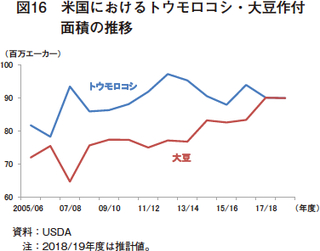

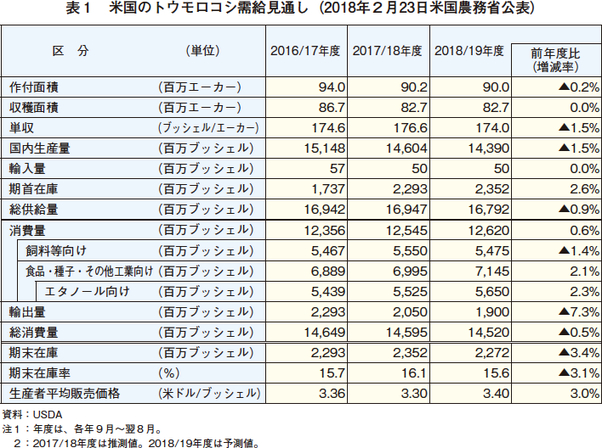

トウモロコシの作付面積は、同国での栽培地域がおおむね重複している大豆を常に上回って推移してきたが、近年の中国を中心とした世界的な大豆への需要増に伴い、2017/18年度(9月〜翌8月)は、トウモロコシ9016.7万エーカーに対し、大豆9014.2万エーカーとわずか2万エーカー(約8000ヘクタール)差にまで近接した(図16)。

2018年2月時点の新穀の大豆・トウモロコシ比価(注)は2.6であることから、通常は大豆の作付面積が増える状況にあるが、トウモロコシ栽培コストが低下していることや近年の大豆作付面積の急増に伴う連作障害の懸念などから、大豆の作付面積増加は限定的と考えられる。

このため、2018/19年度(9月〜翌8月)のトウモロコシ作付面積は、前年度実績とほぼ同じ9000万エーカー(約3645万ヘクタール)と予測されている(表1)。

注:大豆・トウモロコシ比価=大豆先物価格の農家販売価格換算/トウモロコシ先物価格の農家販売価格換算。2.5近辺を境に、比価がこれを上回れば大豆が、下回ればトウモロコシが「よりもうかる」という指標。

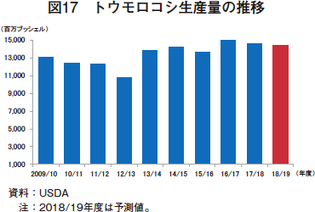

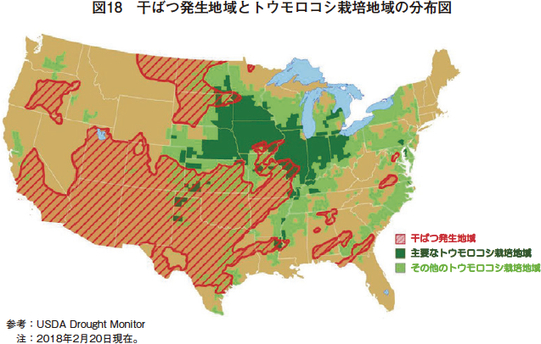

また、2018/19年度の1エーカー当たりの単収は、最高記録を更新した2017/18年度の176.6ブッシェルから1.5%低い174.0ブッシェル(1ヘクタール当たり10.9トン)と予測されており、トウモロコシ生産量は前年度比1.5%減の143億9000万ブッシェル(3億6550万トン)と見込まれている(図17)。なお、日本にとって非常に気がかりな干ばつについては、現時点では主要なトウモロコシ栽培地域ではほとんど発生していない(図18)ほか、コーンベルト地帯に深刻な干ばつが今後襲来するという予測は確認されていない。しかし、7月前後の天候を現時点で正確に予測することは困難である。

(イ)消費量

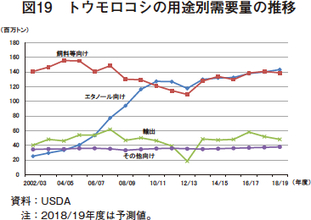

2018/19年度の輸出量も含めた総消費量は、国内需要の増加が見込まれるものの、輸出量の減少が大きく影響することから、前年度をわずかに下回る145億2000万ブッシェル(3億6880万トン)と予測されている(図19)。内訳としては、飼料等向けについては、飼料向けは主要な畜産物が総じて生産量を増加させることから増えるものの、これ以外の用途(コーングルテンミールなど)で減少することが見込まれて前年度比1.4%減、食品・種子・その他工業向けは同2.1%増、うちバイオエタノール向けは同2.3%増と予測されている。

(ウ)輸出量

2018/19年度の輸出量は、前年度比7.3%減の19億ブッシェル(4826万トン)と予測されている。この予測には、アルゼンチン、ブラジル、ウクライナといった輸出市場での競合国が、強気な輸出増の意向を示していることが背景にあり、輸出市場での米国産のシェアは30〜35%となると見込まれている。

(エ)在庫量および生産者平均販売価格

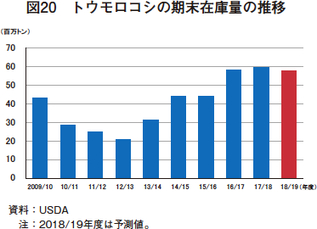

2018/19年度の期末在庫量は、前年度比3.4%減の22億7200万ブッシェル(5770万トン)と予測されており(図20)、期末在庫率(期末在庫/総消費量)は、15.6%と前年度から0.5ポイント低下する見込みである。このため、平均販売価格は、前年度から10米セント(1キログラム当たり0.4円)上昇し、1ブッシェル当たり3.40米ドル(同14.5円)と予測されている。

3 おわりに |

トランプ政権が誕生してから約1年が経過したが、この1年で農畜産業界の中で政策面で最も影響を受け、対応を迫られてきたのは貿易関連ではないだろうか。大統領就任初日に環太平洋パートナーシップ協定(TPP)からの離脱を宣言し、NAFTAについては、「史上最悪の協定」と非難し、現代化(Modernization)という大義の下、メキシコ、カナダ両国と再交渉中である。再交渉は難航し、一時は米国がNAFTAを破棄するのではないかという報道が大勢を占めた時期もあったが、周辺からの要請や説得により、米国内で得をする人が少ないということに気付いたのだろうか、現在では離脱に向けた動きは落ち着いている。

本稿内でお伝えできなかった本フォーラムの一場面において、カーギル社の幹部が「今日の世界は貿易によって食料が賄われているといっても過言ではなく、その中で米国農業が担ってきた役割は大きく、今日も貿易を通じて世界中に食料を提供し、世界の食の需要を満たしている。」と話しているとおり、世界の食料需給において貿易は無くてはならない存在であり、同政権の貿易政策は、農業に限れば、時代に逆行しているように思えて仕方がない。

米国が離脱した後のTPPは、日本も含めた残る11カ国で包括的かつ先進的TPP協定(CPTPP)として大筋合意に達し、日EU経済連携協定(EPA)も妥結したほか、日豪EPAは発効から既に3年が経過しており、対日本だけを見ても米国は相当取り残されていると感じているだろう。米国畜産業界の思いも同感であり、総じてTPPへ復帰して欲しい、さもなくば日本と二国間の自由貿易協定を進めて欲しいと再三にわたり政府に要請している。

このような状況の中、トランプ大統領は2018年初のダボス会議において、「良い条件なら」という条件付きでTPPに復帰する可能性がある旨を突如として打ち出した。ただ、CPTPPが合意されたばかりの状況下で条件の再交渉は困難を極めることは想像に難くない。同フォーラム内で、USDAのテッド・マッキニー貿易担当次官は、「米国がTPPに復帰しない場合、日本との二国間協定が米国の模索している道だ。協定の内容がどのようなものになるのか明確ではないが、もはや仮の話ではなく、いつそうなるかという時間の問題だ。」と日本について言及した。ただ、NAFTAの再交渉が最優先であるとも話しているとおり、当面の間はNAFTAに集中すると考えられる。その後、日本に対しいかなる交渉を求めてくるのか、NAFTAの再交渉の行方は日本にとって他人事ではなく、注視し続ける必要があるだろう。

(井川 真一(JETROニューヨーク))