【要約】

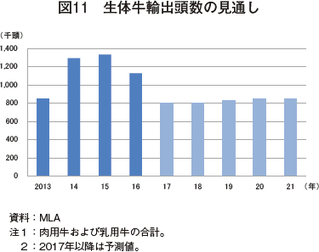

豪州の生体牛輸出頭数は、干ばつによる早期出荷や繁殖用雌牛の淘汰などにより2014年以降100万頭を上回っていたが、今後は80万頭台で推移すると見込まれている。生体牛輸出の拡大は、生体牛取引価格上昇の要因となっており、牛肉業界にも影響を及ぼしている。また、生体牛輸出において、アニマルウェルフェアと家畜疾病管理が重要となっているが、2016年に行政の関与を減らす変更が行われた。

1 はじめに |

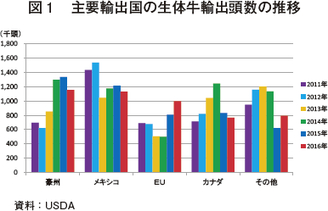

豪州は、世界第1位の生体牛輸出国である。米国農務省(USDA)によると、2016年には、世界で484万頭の牛が生体で輸出され、その約24%を豪州が占めた(図1)。2013年は、メキシコが第1位、カナダが第2位で、豪州は第3位であったが、メキシコとカナダの減少と豪州の増加に伴い、2014年以降、豪州が第1位となっている。特に、アジア、中東向けでは圧倒的な存在感を発揮しており、日本も、年間1万頭程度の肉用牛と300頭程度の乳用牛を豪州から輸入している。

豪州では、生体牛輸出産業の成長に伴い、肉用牛の一部で国内と畜向けとの競合関係が生じており、取引価格にも相互に影響を及ぼしていると言われている。また、生体牛輸出におけるアニマルウェルフェアの重要性も増している。

本稿では、2017年11月に実施した現地調査の結果を交え、豪州の生体牛輸出における最近の動向について、アニマルウェルフェアと家畜疾病管理の変化にも着目して報告する。

なお、本稿中の為替レートは、1豪ドル=90円(2017年12月末日TTS相場90.17円)を用いた。また、豪州の年度は、特に注意書きのない限り7月〜翌6月とする。

2 生体牛輸出の需給動向 |

(1)概要

豪州家畜輸出業者協会(以下「ALEC」という)によると、家畜生体輸出業界(牛、羊、山羊、水牛など)は、年間20億豪ドル(1800億円)の収入をもたらし、1万人を雇用する、重要な産業となっている。中でも、生体牛輸出は、収入の約7割を占める最も重要な部門となっている。

豪州の畜産物生産額(288億豪ドル(2兆5920億円))のうち、生体輸出向けの牛は16億豪ドル(1440億円)と畜産物全体の5.4%を占めている(2015/16年度)。また、畜産物輸出額(223億豪ドル(2兆70億円))のうち、生体牛は16億豪ドル(1440億円)と畜産物輸出額の7.0%を占めている。

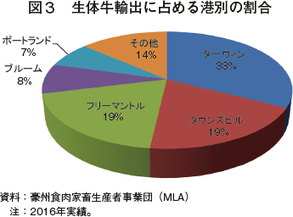

輸出に仕向けられる牛の約9割は北部で生産される(図2の区分による。以下同じ)。また、生体牛輸出で利用される主な港は、北部準州(NT)のダーウィン港、クイーンズランド(QLD)州のタウンズビル港、西オーストラリア(WA)州のフリーマントル港とブルーム港、ビクトリア(VIC)州のポートランド港であり、これらの5つの港から輸出される頭数は全体の約9割を占める(図3)。

北部に位置する港からは、主に東南アジア向けにブラーマンなどの熱帯種が中心に輸出されている。南部では、フリーマントル港は、中東向けにアンガスやヘレフォードなどが輸出されているが、生体家畜全体としては、中東向けの羊が主となっている。ポートランド港は、繁殖用雌牛(肉用および乳用)の最大の輸出港であり、中国向けの乳用牛を中心に輸出されている。

(2)輸出先別の動向

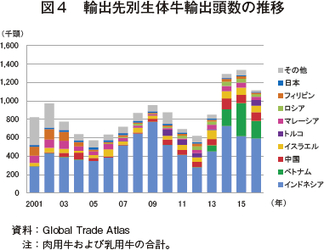

生体牛輸出頭数は、2002~2005年にかけて、エジプト、フィリピン、マレーシア向けなどの大幅な減少により減少傾向で推移したものの、2006~2009年にかけて、最大の輸出先国であるインドネシア向けの増加に伴い増加傾向で推移した(図4)。しかし、2010年に、インドネシア政府が輸入を許可する頭数(以下「輸入許可頭数」という)を設けて輸入を制限したことから、2012年にかけて減少傾向で推移した。2013年は、インドネシア政府が輸入許可頭数を増加させたことに伴い増加に転じた。2014年は、QLD州など豪州の広い範囲で干ばつに見舞われ、早期出荷や繁殖用雌牛の淘汰などにより出荷頭数が増加し、初めて100万頭を突破し、2015年も、前年から続いた干ばつにより、引き続き高水準となった。直近の2016年は、過去2年間の干ばつにより牛飼養頭数が減少したことから、前年比14.5%減の111万5000頭とかなり減少したものの、100万頭を上回り、需要の高さがうかがえる。

このように生体牛輸出頭数は、2012年以降、東南アジアを中心とした需要増により増加傾向で推移してきたが、最大の輸出先であるインドネシアの需要動向に大きく左右される傾向にある。ここで、主な輸出先別の動向について説明する。

ア インドネシア

インドネシアは、豪州の生体牛輸出頭数の過半を占める最大の輸出先である。同国向けに輸出される牛は、ほとんどが肥育もと牛であり、ブラーマンなどの熱帯種やその交雑種が中心となっている。同国では、冷蔵や冷凍での物流が未発達であり、牛肉の主な販売場所がウエットマーケットであることや、増加する需要を国内の牛肉生産では賄えないことに加え、フィードロットやと畜場の稼働や雇用の確保などの観点から、肥育もと牛を輸入してフィードロットで肥育することが一般的となっている。

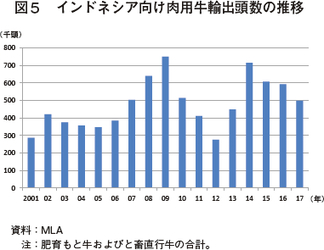

2001年以降の同国向けの輸出頭数の推移を見ると、2009年までは、牛肉消費量の増加に対して国内生産が伸び悩んでいたことから、年々増加傾向で推移し、2009年には75万頭と8年間で2.6倍に急増した(図5)。

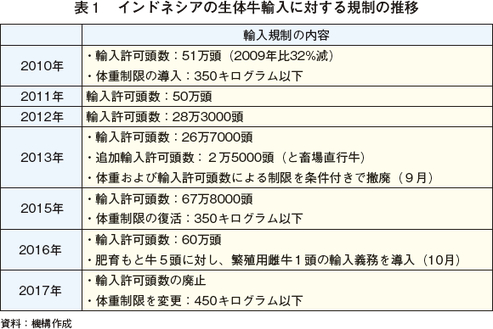

しかし、インドネシア政府が、2014年までに牛肉の自給率90パーセントを達成するという「牛肉自給率向上プログラム」を2009年に策定し、輸入許可頭数を前年比32%減の51万頭に設定するとともに輸入する牛の体重を350キログラム以下とする規制を導入したため、2010年には、51万頭(前年比31.4%減)と大幅に減少した(表1)。翌2011年は、輸入許可頭数は、前年並みの50万頭に設定されたものの、インドネシアのと畜場における牛の残虐な取り扱いが発覚し、豪州政府が同国向けの生体牛の輸出を一時的に禁止したことから、41万頭(同18.2%減)と大幅に減少し、2012年も輸入許可頭数の削減に伴い大幅に減少した。2013年には、輸入許可頭数と体重の規制が9月に条件付きで撤廃されたことから、45万頭(同62.5%増)へと増加に転じ、2014年は、規制がなかった上に豪州側も干ばつにより牛の出荷が増加したことから、72万頭(同59.4%増)へ増加した。しかし、2015年は、輸入許可頭数と体重制限が復活し、輸入許可頭数が67万8000頭に設定される中、60万頭(同15.0%減)にとどまり、2016年も輸入許可頭数が60万頭に削減され、59万頭(同2.5%減)へ減少した。輸入許可頭数は2016年をもって廃止されたものの、同年10月からは、代わりに繁殖基盤を強化するため、肥育もと牛5頭の輸入に対し、繁殖雌牛1頭の輸入(以下「コンビネーション輸入」という)が義務付けられた。2017年は、コンビネーション輸入による制約に加え、豪州における牛飼養頭数の減少により、50万頭(同15.9%減)と減少している。

豪州現地での聞き取りでは、このインドネシアによるコンビネーション輸入は、肥育もと牛の輸出ごとに繁殖用雌牛を輸出する必要はなく、最終的に肥育もと牛と繁殖用雌牛の割合が5:1になっていればよいとのことで、調査時点(11月)では、繁殖用雌牛の輸出頭数は、必要な頭数に達していないとのことである。しかし、肥育もと牛の輸出頭数に応じた繁殖用雌牛の確保が難しく、同国向け輸出の大きな制約となっているとのことであった。

コラム1:インドネシア・豪州赤肉パートナーシップ

インドネシア政府と豪州政府は2013年、赤肉・肉牛業界における食品安全に関するインドネシア・豪州間のパートナーシップ(以下「パートナーシップ」という)を結んだ。パートナーシップは、両国における赤肉と肉牛業界の競争性、効率性と持続性の向上を目的としており、2024年までの財源として、豪州政府より6000万豪ドル(54億円)が提供される。

パートナーシップでは、インドネシアにおいて、持続的な肉用牛繁殖経営モデルの開発、牛の取り扱いや輸送設備を向上させるためのガイドラインの作成、と畜場における衛生の向上のための研修などの事業を実施している。持続的な肉用牛繁殖経営モデルの開発では、環境の異なるいくつかの地域で豪州産肉用繁殖雌牛を飼養し、飼養管理や牧草管理方法の違いによる繁殖率や子牛の生存率などをモニタリングし、それぞれの地域にあった繁殖などの飼養管理技術を確立し、繁殖経営のモデルを提示する。

インドネシアが牛肉や生体牛の輸入にさまざまな規制を講じてきた中で、豪州側がインドネシアの発展に技術協力などを通じて協力することで、両国の関係強化を図っている様子がうかがわれる。

イ ベトナム

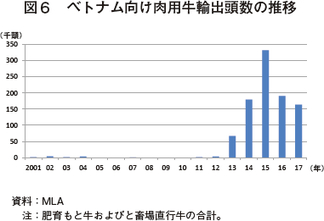

インドネシアに次ぐ輸出先であるベトナムは、インドネシア向け輸出が同国の政策により制限される中、代替として拡大してきた市場であり、ベトナム向けの輸出が本格化したのは2013年からである(図6)。同国に輸出される牛は、主にQLD州やNT東部で肥育されたと畜場直行牛であることから、インドネシア向けと比べて重量が重く、国内と畜向けと競合関係にある。

同国向けの輸出頭数の推移を見ると、2013年から2015年までの3年間で5倍に増加した。これは、豪州が、インドネシア向けの輸入許可頭数の大幅な削減により他の輸出先を模索する中、ベトナムの牛肉需要と合致したためである。ベトナムでは、国内の牛肉生産が伸び悩む一方、牛肉需要は増加しており、冷蔵や冷凍での物流インフラが未発達なことから生体での輸入の増加につながった。また、2014、2015年は、豪州における干ばつによる出荷頭数の増加もあり、大幅に増加した。しかし、2016年以降は、豪州における生体牛価格の上昇に伴い、輸出価格が上昇したことから、減少している。

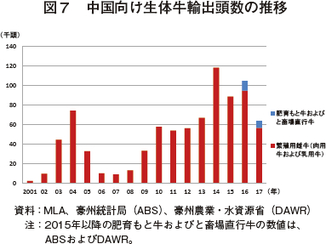

ウ 中国

中国向け輸出は、繁殖に仕向けられる雌牛が中心で、その大部分が乳用牛である。輸出頭数は、同国における乳製品需要の増加に伴い年々増加傾向で推移している(図7)。また、2015年以降は、同国向け輸出に占める肉用牛繁殖雌牛の割合がかなり増加した。

肉用牛については、両国が肥育もと牛とと畜場直行牛の輸出に関する衛生条件に合意した2015年に輸出が開始された。現地報道では、中国の企業は、豪州の生体輸出業者に投資を開始する一方、中国国内でも輸入港近郊で、肉用牛の生体輸入の受け入れ体制の確立に向けて、フィードロットやと畜場の整備を進めているとしており、今後の拡大が最も期待されている市場となっている。

エ その他

前述の3カ国のほか、中東ではトルコやイスラエル、東南アジアではマレーシアやフィリピンなどさまざまな国に輸出しているが、2016年以降は、豪州における牛飼養頭数の減少や生体牛価格の上昇に伴いおおむね減少している。

日本向け輸出については、肥育もと牛およびと畜場直行牛は、2016年には約6600頭(前年比10.4%減)と減少したものの、2017年は、約1万3000頭と前年比で2倍に増加した。また、乳用牛は、2016年は約300頭であったものの、日本国内における乳用牛飼養頭数の減少に伴い、乳用牛を輸入できる国の中では最も日本に適した乳用牛を確保できるとされる豪州からの輸入が注目されており、2017年は、約1800頭と前年比で約6倍まで増加している。

3 生体牛輸出拡大が国内と畜向けへ及ぼす影響 |

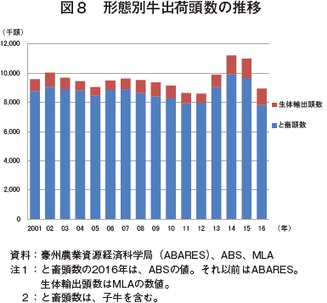

2016年の総出荷頭数(と畜頭数および生体輸出頭数)895万頭に占める生体輸出の割合は、約13%(112万頭)と、生体牛輸出頭数の増加に伴い、10年前の約7%(総出荷頭数949万頭のうち生体輸出63万頭)から2倍近くまで増加している(図8)。

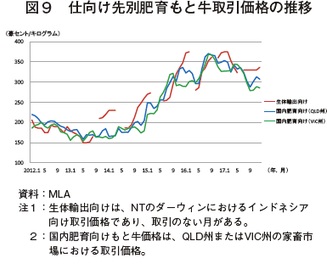

また、肥育もと牛取引価格は、生体輸出向けと国内と畜向けで比較すると、同様の動きをしていることがわかる(図9)。

豪州農業資源経済科学局(以下「ABARES」という)によると、生体輸出向けの牛を中心に飼養している農家は、以前はWA州北部とNT北部に多かったが、生体牛輸出の増加に伴い範囲も広がっており、国内と畜向けと生体輸出向けの取引価格が相互に影響を及ぼすようになっている。例えば、QLD州やNTのQLD州との州境周辺の農家は、タウンズビル港からの生体牛輸出向けに出荷することも可能なため、両者の取引価格を比較しながら、出荷先を選択しており、相互の価格上昇要因となっている。従って、生体輸出の増加は、生産者にとっては所得の増加につながっているものの、食肉処理場にとっては仕入コストの増加要因となっており、豪州産牛肉の価格競争力の減退を招いているとの声や、国内の食肉処理場で加工することによる付加価値を損失しているといった意見が現地で聞かれた。

4 生体牛輸出とアニマルウェルフェア |

ALECによると、豪州は、生体牛輸出におけるアニマルウェルフェアの確保を法令で定め、輸出先国のフィードロットやと畜場も含めたサプライチェーン全体において、トレーサビリティーとアニマルウェルフェアの確保を義務付けている唯一の国である。

政府が、生体牛輸出におけるアニマルウェルフェアの基準を策定しており、中でも豪州家畜輸出基準(The Australian Standards for the Export of Livestock、以下「ASEL」という)と輸出業者サプライチェーン保証システム(The Exporter Supply Chain Assurance System、以下「ESCAS」という)の2つが重要となっている。

(1)ASEL

ASELは、家畜の生体輸出の拡大に伴い、家畜の健康やアニマルウェルフェアに配慮した家畜の取り扱いを求める声が高まったことから、輸出過程における家畜の健康とアニマルウェルフェアの向上を目的に、2004年、政府と業界団体が中心となり導入された。

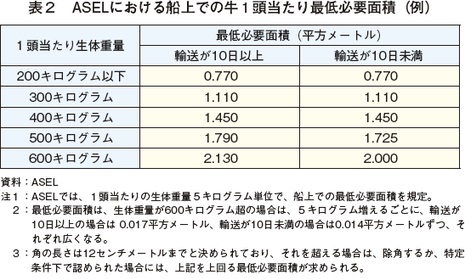

ASELは、1997年豪州食肉・畜産業法(The Australian Meat and Livestock Industry Act 1997)により法的効力を持っており、ASELの基準を満たさなければ、家畜輸出免許が与えられない。ASELは、生産者における輸出向け家畜の取り扱い、陸路での輸送、検疫所など認定施設における取り扱い、船への積み込み、船上での取り扱い、空輸時の取り扱いなど、それぞれの過程における家畜の取扱基準を規定している。例えば、船上における牛1頭当たりに最低限必要な面積などが規定されている(表2)。また、家畜の船舶輸送における死亡率の基準値を設定しており、輸出業者は、毎回、死亡率を政府に報告するよう義務付けられている(表3)。この基準を超過した場合には、農業・水資源省による公的な調査が実施される。

ASELは、輸出先国での取り扱いについて、船からの荷降ろしまでは規定しているものの、それ以降は規定していない。このため、2011年、インドネシアのと畜場における牛の残虐な取り扱いが発覚した事件を契機に、ASELの見直しの声が高まり、生体輸出のサプライチェーン全体におけるアニマルウェルフェアの確保を目的に、ESCASが導入された。

なお、ASELは、2017年から再度見直し作業に入っており、その結果により、改正される可能性がある。

(2)ESCAS

ESCASは、2012年豪州食肉・畜産業令(家畜輸出免許の条件)(Australian Meat and Livestock Industry (Conditions on livestock export licences) Order of 2012)に基づき定められており、輸出業者は、2013年の1月以降、ASELに加えて、ESCASの基準も満たすよう義務付けられた。

ESCASでは、輸出業者に対し次のようなことを義務付け、ASELで対応できなかった、輸出先国への到着時からと畜までのトレーサビリティーとアニマルウェルフェアの確保を求めている。

ア 生産者からと畜場までの生体輸出におけるサプライチェーンのすべての段階で、国際獣疫事務局(the World Organisation of Animal Health(OIE))の推奨する水準のアニマルウェルフェアを確保すること。

イ 家畜の積み降ろし、移送、と畜など、サプライチェーンのすべての段階を管理すること。

ウ 全ての家畜に対し、生産者からと畜までの過程を追跡できるようトレーサビリティーを確保すること。

エ 農業・水資源省により認定された独立の監査機関による監査を受けること。

ESCASは、当初の計画通り、2015年に総合的な評価と見直しが実施された。その結果、サプライチェーン全体でアニマルウェルフェアが向上し、最大の輸出先であるインドネシアのと畜場では、2011年ごろは、10%以下であったと畜前のスタンガンの使用率が、95%近くまで上昇したと評価された。一方、内容が複雑であることに加え、その実施に要する行政や輸出業界のコストは年間1760万豪ドル(約16億円)に上っており、より簡素で理解しやすく、安価なシステムの構築が必要であると結論付けられた。

このため、豪州政府と生体輸出業界は、「家畜グローバル保証プログラム(Livestock Global Assurance Program、以下「LGAP」という)」と呼ばれる、新たな仕組みを考案し、試験的な導入を始めている。

(3)LGAP

ESCASが輸出業者だけを対象としているのに対し、LGAPは、豪州国内の輸出業者に加え、国内の生産者や流通業者のほか、輸出先国の輸入業者、フィードロット、と畜場などをサプライチェーンの段階ごとに認証することで、サプライチェーンにおける各自が責任を負うこととしている。つまり、輸出業者主体によるサプライチェーン全体の管理から、サプライチェーンの各段階における主体ごとの管理となった。これにより、生産者、輸出業者などは、認証を持った事業者間で自由に牛を売買できることになり、サプライチェーンの柔軟性が高まると言われている。また、監査については、ESCASでは、輸出業者が第三者機関に外部監査を委託し、サプライチェーン全体の監査を行い、その結果を定期的に政府に報告する。一方、LGAPでは、それぞれの主体が内部監査を実施し、併せて、LGAPの実施団体が認証された第三者機関に外部監査を委託することとなる。監査の頻度はその主体のリスクに応じて変わる。これにより、監査の透明性が高まるとともに、輸出業者の人的、経済的な負担が減少する。

現在は試験的に一部で導入が始まっており、今後、本格的な導入に向けて関係業界の合意を形成していく必要がある。政府は、LGAPの導入支援のため、2017/18年度の予算に、同年度以降4年間に活用する資金として830万豪ドル(7億4700万円)を盛り込んだ。しかし、LGAPは業界主導の任意の制度であり、輸出業者がESCASによる規則をより効率的、経済的に満たすためのものであるとしており、LGAPが導入された後もESCASやASELなどに基づく法的な責務は残るとしている。

5 生体牛輸出における家畜疾病の管理 |

疾病管理は、家畜の生体輸出における重要な要素であり、特に輸出先国との家畜衛生条件に適合する牛を確保することが重要となっている。現地での聞き取りでは、豪州は海に囲まれていて、家畜疾病が比較的高い水準で管理されているとともに、多くの疾病は輸出前検査で発見できることから、問題となる家畜疾病は少ないといった意見があった。しかし、ブルータング病とヨーネ病は、生体牛輸出において特に注意が必要な疾病とされており、豪州全体での管理プログラムが実施されている。

(1)ブルータング病監視プログラム

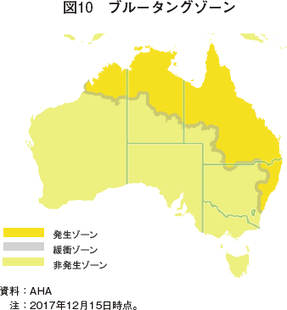

乳用牛の主な輸出先である中国や日本などは、豪州からの家畜の輸入に関する衛生条件に、ブルータング病の発生していない農場からの輸入を定めている。ブルータング病については、アニマル・ヘルス・オーストラリア(以下「AHA」という)(注)が、全国アルボウィルス監視プログラム(The National Arbovirus Monitoring Program、以下「NAMP」という)により、豪州全土における発生状況を定期的にモニタリングし、同病が発生しているゾーン、発生する可能性がある緩衝ゾーン、発生していないゾーンに区分して管理を行っている(図10)。発生ゾーンは、過去2年間に同病が発見された地域を意味する。豪州全土に定点観測所(農場など)を設け、その観測所における検査結果に応じてゾーン分けを行い、定期的に見直しを行っている。WA州からQLD州にかけた緩衝ゾーンの南側は全て非発生ゾーンとなっており、ブルータング病の非発生を衛生条件としている輸出先国向けには、この地域で飼養された牛を輸出することで対応している。

(注) アニマル・ヘルス・オーストラリアは、豪州における牛、豚、鶏、羊など家畜全般の衛生状態の向上を目的として設立された非営利法人であり、各畜種の業界からの課徴金と政府からの拠出金などを財源に研究・開発などを行っている。

コラム2:NT政府の品種改良

11月の現地調査時に、NT政府の研究農場であり、ダーウィンから南東に70キロメートルに位置するビートリス・ヒル農場を訪問した。この農場では、東南アジア向けの輸出に適した肉用牛の品種改良、熱帯に適合した水牛の飼養管理体系の改善およびNTの気候に適した牧草管理手法の研究を行っている。なお、NAMPの定点観測所の一つとなっており、定期的に血液検査を実施し、ブルータング病の発生状況を監視している。農場面積は2600ヘクタールあり、そのうち75%は雨季になると浸水してしまう。

肉用牛の改良では、繁殖用雌牛100頭を飼養し、NTや東南アジアなどの熱帯気候での適応性とより良い肉質を兼ね備えた品種を開発している。現在、熱帯種80%(ブラーマン(56%)、トゥーリ(12%)、アフリカンダー(12%))と欧州種(シャロレー(6%)、ヘレフォード(6%)、ショートホーン(6%))の6品種を交雑した肉用牛を生産している。この交雑種は、ブラーマンに比べて、高い増体率、高い繁殖率および良い肉質を実現しているとしている。さらに近年は、船で輸送する際のスペースの確保やけがなどのトラブルの減少といったアニマルウェルフェア上の要請により、無角の牛の開発を進めている。

牧草管理手法の研究では、浸水後の土地に豊富な栄養分が蓄えられることに着目し、浸水後の土地における効率的な牧草生育管理技術の開発を行っている。

(2)ヨーネ病管理プログラム

ヨーネ病については、日本のほか、最大の輸出先であるインドネシア向けなどでも、感染していないことが条件とされている。このため、ヨーネ病の管理は、豪州の生体牛輸出業界にとって非常に重要となっている。しかし、ヨーネ病は、潜伏期間が長い上、感染を検知しにくいことなどから、管理が難しいと言われている。

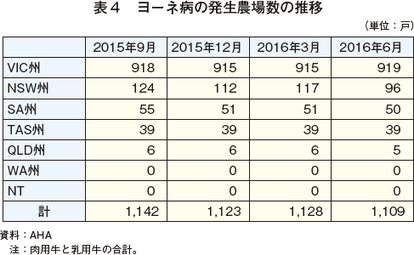

ヨーネ病は、WA州とNT以外の州で発生しており、特に、VIC州に多い(表4)。VIC州は、豪州の生乳生産量の6割以上を占める一大酪農地域であり、多くの乳用牛が集中しているが、ヨーネ病の発生により、日本向けに適した乳用牛の確保が難しくなっている。ヨーネ病の管理については、州政府が各種規制を定めるとともに、AHAが主体となって豪州全土を対象とした任意のプログラム(Cattle MAP(Market Assurance Program))を運営していた。ヨーネ病が発生していないWA州とNTでは、他の州よりも厳しくヨーネ病の管理を行ってきた。そのような中、2016年にヨーネ病の管理に関して大きな方針転換があった。

ア Cattle MAPの廃止

Cattle MAPでは、AHAが主体となり、定期的な血液検査と認定獣医師による家畜疾病管理方法の指導を継続的に行い、検査結果に応じて、農場ごとのヨーネ病感染のリスクを3段階で評価していた。牛群の検査結果が陰性でかつ牛群管理計画を策定・実施している農場は、MN1(Monitored Negative1)と評価され、検査結果が2年間陰性でMN2、4年間陰性でMN3となる。これらのランクを維持するためには、年1回の内部監査と認定獣医師による監査が必要となる仕組みであった。

農家にとっては、Cattle MAPへの参加は任意であるものの、州間移動に関する規制として準用されたり、輸出業者やヨーネ病の管理を行っている農家が牛を購入する際の判断基準となっているため、参加により有利に販売できるといったメリットがあった。

しかし、Cattle MAPへの参加には、多くのコストと労力を要するなどの理由により、参加農家は年々減少した。そのため、関係団体で構成する委員会による評価の結果、Cattle MAPは2016年10月末で廃止され、肉用牛および酪農業界団体主導の管理プログラムに移行することとなった。

イ 新たなヨーネ病管理プログラム

2016年11月以降、Cattle MAPに代わるヨーネ病管理プログラムとして、肉用牛業界はJohne’s Beef Assurance Score(以下「J-BAS」という)を、酪農業界はthe National Dairy BJD(Bovine Johne’s Disease) Assurance Score(以下「Dairy Score」という)を採用した。Cattle MAP同様、参加は任意となっている。

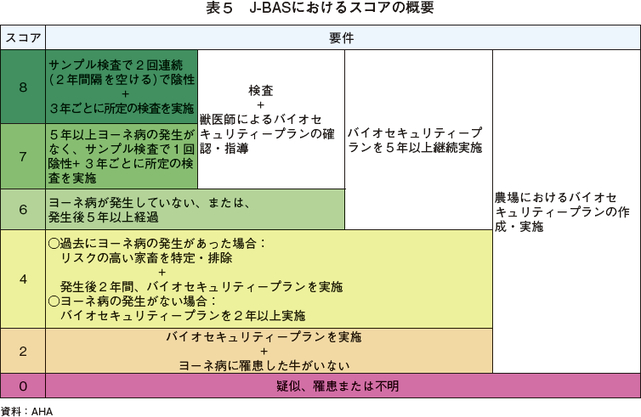

J-BASは、各農家をヨーネ病の管理レベルや検査結果に応じて0〜8までのスコアに区分している(表5)。スコアが高いほどヨーネ病のリスクが低く、7および8の高いスコアを除いて第三者による承認などの手続きを必要としない、自己評価型のプログラムとなっている。

Dairy Scoreも、J-BASと同様の仕組みであるものの、子牛の衛生的な取り扱いが要件となるなど、より厳しい評価手法になっている。

ウ 州政府によるヨーネ病管理

WA州とNT以外の州は、Cattle MAPの廃止に併せて、2016年6月末で、州のヨーネ病に関する規制を撤廃した。これに伴い、WA州とNT以外の州では、J-BASやDairy scoreに参加している農家に牛を販売しない、あるいはヨーネ病に感染していないことを牛の輸入条件としている国向けに生体牛輸出しないなどといった、経営上ヨーネ病の管理を必要としない生産者は、J-BASやDairy scoreに参加する必要がなく、州をまたぐ牛の移動も可能となった(WA州とNTを除く)。一方、WA州とNTは、ヨーネ病の発生を防止するため、ヨーネ病に関する牛の移動制限規則を維持し、他州からの牛の移動について、WA州では、J-BASスコア7以上またはDairy Score7以上、NTでは、J-BASスコア6以上またはDairy Score7以上の取得を義務付けている。このため、両地域の生産者は、ほとんどがJ-BASまたはDairy Scoreに加入している。

現地での聞き取りでは、J-BASの参加者は、同プログラムの参加者から牛を購入する必要があるなど、プログラムに参加してないと販売上不利になることから、市場からの要請によりヨーネ病の管理水準は維持されるという意見が聞かれた。また、ヨーネ病の発生の多い酪農業界では、生産者団体であるデイリー・オーストラリアが、ヨーネ病発生予防のための管理手法の周知をしたり、ヨーネ病が最も発生しているVIC州では、州内の酪農家向けに、認定獣医師による、ヨーネ病発生抑制のための子牛の育成方法の認定プログラムなど、州独自のプログラムを実施することで、ヨーネ病の発生抑制に努めている。

コラム3:WA州の肉用生産者

2017年11月に実施した現地調査では、WA州のパース近郊で輸出向けなどに肉用牛を飼養している牧場を訪れる機会があったので紹介する。

この牧場を所有する肉用牛生産者は、八つの牧場で2万5000頭を飼養している。繁殖用雌牛は1万頭で、繁殖から肥育までの一貫経営であるが、種雄牛や輸出向け肥育もと牛などの一部を外部からも導入している。年間出荷頭数は、生体輸出が1万頭、国内と畜向けが7000頭(うちWagyuが3000頭)である。主な輸出先は、イスラエル、トルコ、ベトナム、インドネシア、ロシア、日本である。

今回訪問した牧場は、パースから南に約100キロメートルに位置し、2000頭(うち繁殖用雌牛は800頭)のフルブラッドWagyu(100%Wagyu遺伝子)と2000頭のWagyuとアンガス種の交雑種を飼養していた。人工授精は行っておらず、すべて種雄牛による自然繁殖を行っている。種雄牛は、優秀な雄牛を自社で選別するほか、外部からも導入している。生まれた子牛は、200キログラム程度になるとフィードロットに移して400日間肥育し、650〜700キログラムで出荷する。

WA州ではヨーネ病に関して厳しい規制があることから、J-BASに参加しており、スコアは8である。牧場主によれば、高いスコアを維持するためには、とにかく検査を繰り返し行う必要があるが、ヨーネ病は適切に管理できており、日本向けに生体牛を空輸しているが、特に問題と感じたことはないとのことである。

最近の生体牛輸出における課題は、国内の生体牛取引価格が高すぎることである。生産者としてはありがたいが、輸出先国からは希望する価格で調達できないとして、他国へ切り替えられてしまうこともあるとしている。

6 今後の見通し |

豪州食肉家畜生産者事業団(以下「MLA」という)は、2017年10月に公表した「Industry projections 2017 October update」の中で、2017年以降の生体牛輸出頭数について、牛飼養頭数の増加に伴い輸出余力は増加するものの、インドネシア向けの増加が見込めないことから、80万頭台で推移すると見込んでいる(図11)。インドネシア向けについては、コンビネーション輸入の規制があり、肥育もと牛の輸出頭数に対応する輸出用の繁殖用雌牛の確保が難しいことから、大幅な増加は期待できない上、同国では、インド産水牛肉の輸入が増加傾向にあり、生体牛輸入の需要減退につながっているとしている。

11月の現地調査では、11月14、15日にWA州のパースで開催された、家畜生体輸出業界団体が主催する「LIVEXchange 2017」に出席した。ここでは、家畜生体輸出関係者向けに、州政府、関係業界団体、大学、研究機関、生産者などにより、さまざまな話題についてのプレゼンテーションやディスカッションが行われた。そこで頻繁に登場したキーワードは、「インドネシア」、「中国」であった。

インドネシアは、人口と所得の増加により牛肉消費の増加が見込まれている一方、土地の制約などにより国内牛肉生産の伸びは期待できず、輸入需要の増加で賄われると期待されていた。農場から食肉処理場までの距離が長く輸送コストが高い豪州北部にとっても、生体でインドネシアなどに輸出する方が効率的であるため、インドネシアにおける輸入需要の増加は、生体牛輸出の増加につながると期待されていた。しかしながら、インドネシア政府の政策に左右され、不透明な点も多い。

また、中国も、所得の増加に伴い牛肉需要の増加が見込まれている。中国とは、肥育もと牛およびと畜場直行牛の衛生条件について、2015年に合意したことから、今後の生体牛輸出の増加が期待されており、関係者の多くが注目していた。

今後、世界的に食料需要が増加していく中で、広大な農地を持つ豪州は、食料供給基地としての存在感を高めていくことが期待される一方、人件費などの高騰や生体牛価格の上昇に伴い価格面での競争力が低下している。こうしたことから、同会議では、豪州産は安全で、高品質であるという付加価値の高さをアピールしていく必要性が強調されていた。

7 おわりに |

アニマルウェルフェアへの対応は、近年大きく成長を続けてきた生体牛輸出に欠かせない重要な要素となっている一方、コストの増加を招いていることから、牛飼養頭数が減少し、生体牛価格が高騰している最近の状況下では、輸出業者にとって大きな負担となっている。現在、試験的に導入されているLGAPが、どの程度普及するのか、また、アニマルウェルフェアの向上とコストの削減にどの程度つながるのか、今後の動向が注目される。

ヨーネ病の管理に関しては、行政主導から業界団体主導、生産者主体へと切り替わったことで、どのような影響があるのかは、豪州から生体牛を輸入している日本にとっても注視が必要である。

生体牛輸出の拡大は、QLD州北部やNT東部などで国内と畜向けと競合するようになってきており、今後の豪州の牛肉輸出にも大きな影響を与えることから、牛肉輸出と生体牛輸出をどのように両立させていくのかを注目したい。