【要約】

当機構では、乳製品の生産動向を的確に把握するため、毎年度、乳業メーカーなどを対象に「はっ酵乳・乳飲料などの生産実態調査」を実施している。

平成29年度に実施した調査結果によると、原料である生乳や脱脂粉乳、バターの価格は、前年度と比べほぼ横ばいとなっているが、はっ酵乳、乳飲料および加工乳の生産の状況は、品目によって拡大・縮小の傾向が明確にあらわれている。これまで需給に大きな影響を与えてきたはっ酵乳だが健康ブームが一巡したため、平成28年度後半から鈍化が見え始めたとの指摘もあり、はっ酵乳の需給は横ばいに差し掛かった状況にあるものと考えられる。

1 調査概要 |

(1)調査対象

本調査は、「はっ酵乳(注1)」「乳飲料(注2)」「加工乳(注3)」の三つの品目ごとに生産量、成分、原材料使用割合などを調査したものである。

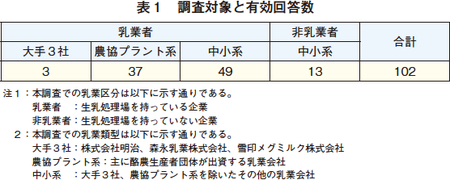

調査対象は対象品目を生産している全国124企業(乳業者と非乳業者を対象)であり、有効回収は102企業、有効回収率は82.3%(102/124)であった(表1)。

なお、本調査結果記載のデータは、いずれも各年度の回答をとりまとめたものであり、全国の統計を表わすものではない。また、本調査結果によるデータは、各年度の回収率や、規模の大きな企業の回答の有無に影響されることに留意が必要である。

注1:生乳および乳製品を原料として、これを乳酸菌または酵母ではっ酵させ、のり状または液状にしたもの。

2:生乳、牛乳、特別牛乳およびこれらを原料として製造した乳製品を主要原料とした飲料で、乳および乳製品以外のもの(ビタミン、カルシウム、果汁、コーヒーなど)を加えたもの。なお、本調査では、風味にかかわらず、色のついているものを「色物乳飲料」、白いものを「白物乳飲料」に分類した。

色物乳飲料:「乳飲料」のうち、乳成分に果汁、コーヒーなどを加えたもの。

白物乳飲料:「乳飲料」のうち、乳成分にカルシウムやビタミン、レシチンなどを加えたもの。

3:生乳、牛乳もしくは特別牛乳またはこれらを原料として製造した食品を加工したもの(成分調整牛乳、低脂肪牛乳、はっ酵乳および乳酸菌飲料を除く)。

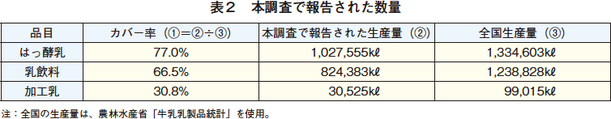

(2)全国生産量のカバー率

本調査の全国生産量に対するカバー率は、はっ酵乳が77.0%、乳飲料が66.5%、加工乳が30.8%となった(表2)。

2 平成28年度調査結果の特徴 |

(1)はっ酵乳は、健康機能がキーワードとなってドリンクタイプが好調

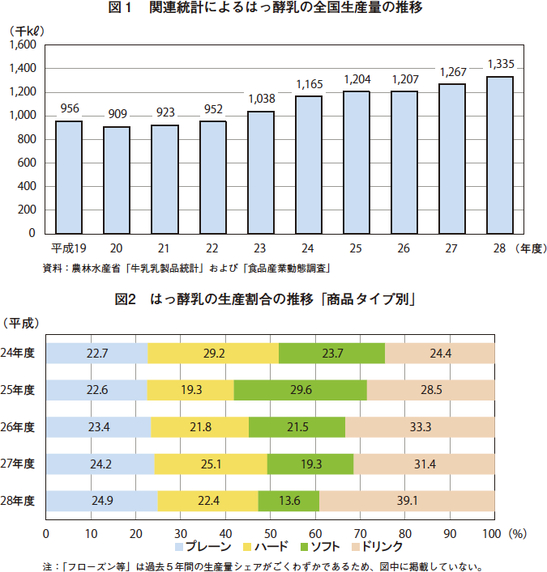

はっ酵乳の全国生産量は、平成28年度においては前年度を上回る133万4603キロリットル(前年度比5.3%増)という結果となり、好調に推移している。中でも、手軽に飲めるドリンクタイプは特に好調だった。

(2)色物乳飲料は微増、白物乳飲料は減少

回答のあった企業の色物乳飲料の生産量は、28年度は前年度から微増しているとのことであった。増加要因としては、販路拡大や新製品追加、量販店での販売促進などが挙げられる。ただし、大手メーカーからは「ゲーブルトップ(注) vs PETボトル」、「カップ容器 vs 他のチルド商品」といった競合環境、消費者の嗜好性の変化の影響を受けて、減少傾向に入っているとの話も聞かれた。一方、白物乳飲料の生産量については、商品アイテム数や需要の減少、消費者の嗜好性の変化などから減少しているとのことであった。

注:頂点が切妻屋根型に加工された箱型容器のことで、紙パックに多く使われる。

(3)「加工乳」は減少傾向

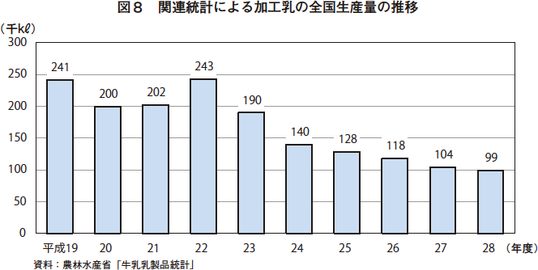

加工乳の全国生産量は、平成23年度以降、原料となる乳製品の価格が上昇したことや大手乳業メーカーを中心に機能性での価値訴求を行いやすい白物乳飲料の生産にシフトしたことから、減少傾向で推移し、28年度も9万9015キロリットル(前年度比5.0%減)と前年度を下回った。減少の要因は、アイテム数の減少、嗜好の変化、乳飲料との価格差などが挙げられる。

3 生産動向 |

(1)はっ酵乳

28年度のはっ酵乳の全国生産量は、前年度より約5%増加し133万4603キロリットルとなった(図1)。企業からの回答によると増産の要因は、健康をキーワードとした機能性商品が伸びたとのことであった。ただし、28年度の後半に入ると、はっ酵乳のブームが一巡したとみられたため、生産量は鈍化してきた。

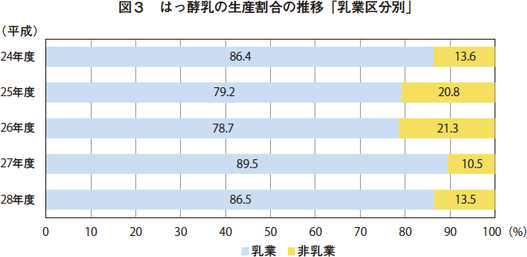

商品タイプ別(注4)で見ると、ドリンクタイプが好調であることがわかる(図2)。政府が進めている健康増進計画「健康日本21」の第二次計画(平成24年7月10日付け)の中に「健康寿命を延ばす」という方針を打ち出している中で、消費者の健康機能を求めるニーズが高く、整腸機能や貧血防止などのさまざまな健康課題に対する機能を高めた「機能性ヨーグルト」の消費割合が伸びている。中でも、手軽に飲めるドリンクタイプは、通勤・通学者をターゲットに宣伝した効果もあって特に好調だった。また、プレーンタイプもスーパーなどの量販店で目玉商品となる機会が多いことから堅調であった。

注4 はっ酵乳の商品タイプを次の通り分類した。

(1)プレーン:糖類や果実などの乳成分以外のものを一切含まないもの

(2)ハード:糖類やペクチンなどの安定剤を添加したもの

(3)ソフト:果肉や果物を含むもの

(4)ドリンク:液状で飲料タイプのもの

(5)フローズンなど:冷凍されたもの、その他のもの

乳業区分別に見ると、構成比は乳業系が約9割、非乳業系が約1割となっており、前年度の構成比と比較すると、非乳業系の割合がやや多くなっている(図3)。

(2)乳飲料

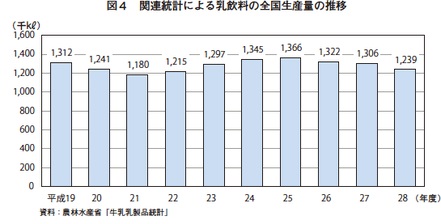

28年度の乳飲料の全国生産量は、前年度より約5%減少し、123万8828キロリットルとなった(図4)。

ア 色物乳飲料

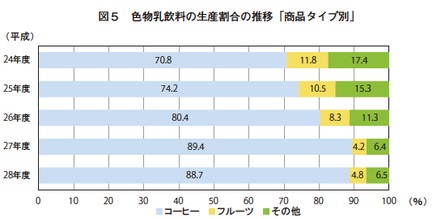

回答のあった企業の平成28年度の色物乳飲料生産割合を商品タイプ別に見ると、「コーヒー」は88.7%(同0.7ポイント減)、「フルーツ」は4.8%(同0.6ポイント増)、「その他」は6.5%(同0.1ポイント増)と「コーヒー」が約9割を占めた(図5)。

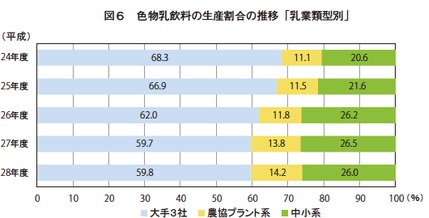

乳業類型別に見ると、大手3社が59.8%(同0.1ポイント増)、農協プラント系が14.2%(同0.4ポイント増)、中小系が26.0%(同0.5ポイント減)となり、大手3社が約6割を占めた(図6)。

イ 白物乳飲料

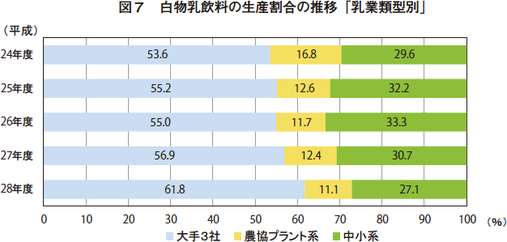

回答のあった企業の28年度の白物乳飲料生産割合を乳業類型別に見ると、構成比は大手3社が約6割、農協プラント系が約1割、中小系が約3割となっており、前年度の構成比とほぼ同じとなった(図7)。

(3) 加工乳

28年度の加工乳の全国生産量は9万9015キロリットルと約5%の減少となった(図8)。減少の要因は、アイテム数の減少、嗜好の変化、乳飲料との価格差などが考えられる。

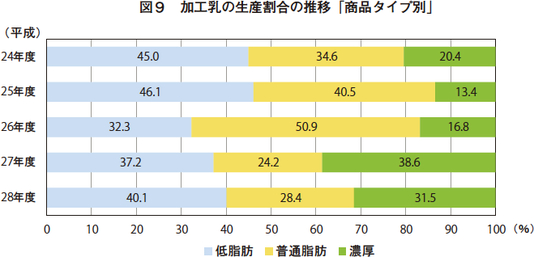

回答のあった企業の28年度の加工乳生産割合を商品タイプ(注5)別に見ると、「低脂肪」が40.1%(同2.9ポイント増)、「普通脂肪」が28.4%(同4.2ポイント増)、「濃厚」が31.5%(同7.1ポイント減)となった(図9)。

注5 加工乳の商品タイプを乳脂肪率により次の通り分類した。

(1)低脂肪:1.5%以下

(2)普通脂肪:1.5%〜3.8%未満

(3)濃厚:3.8%以上

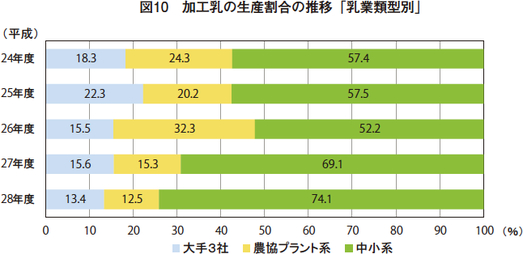

乳業類型別に見ると、生産割合は中小系が約7割を占め年々拡大傾向にある。その要因として、大手3社および農協プラント系の生産量が減少傾向にあるため、中小系のシェアが拡大している背景がある(図10)。

4 乳原材料使用割合の動向 |

各品目における乳原材料使用割合を調査した。ここでの使用割合とは、以下の算定式によって求められたものであって、乳製品以外の水分やフルーツなどを含め、原材料ベースの総重量に占める乳原材料の割合を単純に算出したものである。

乳原材料使用割合(%)=乳原材料使用量(トン)÷原材料総重量(トン)×100

(1)はっ酵乳

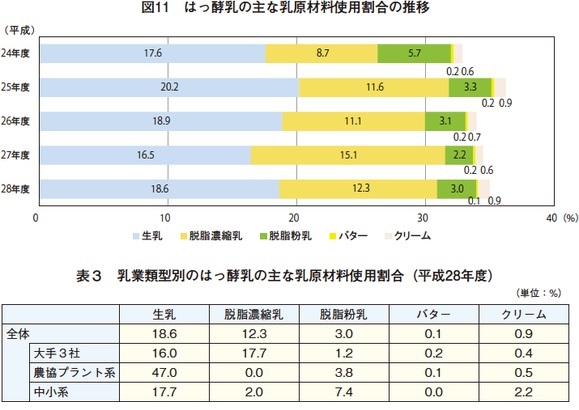

はっ酵乳の乳原材料使用割合は、生乳(注6)の割合が18.6%で前年度よりも2.1ポイント増加、脱脂粉乳の割合も3.0%と0.8ポイント増加した。一方、脱脂濃縮乳の割合は、平成28年度は12.3%と前年度よりも2.8ポイント減少した(図11)。

注6 「殺菌乳」「部分脱脂乳」などを含む現物ベース。

同年度の乳業類型別に見ると大手3社は脱脂濃縮乳と生乳で、農協プラント系と中小系は生乳で乳固形分を確保する傾向にある(表3)。

(2)乳飲料

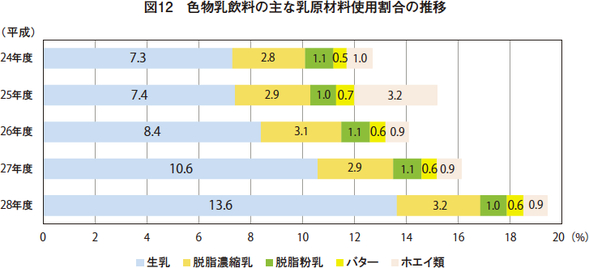

ア 色物乳飲料

色物乳飲料の乳原材料使用割合をみると、生乳の割合が13.6%と前年度よりも3.0ポイント増加しており、年々増加傾向にある

また、脱脂粉乳、バター、ホエイ類の割合は、前年度と同レベルとなった。

乳業類型別に見ると、大手3社は脱脂濃縮乳や生乳で、農協プラント系と中小系は生乳で乳固形分を確保する傾向にある(表4)。

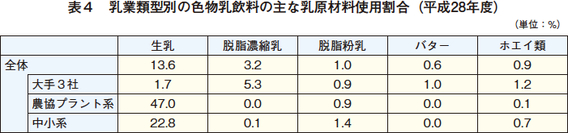

イ 白物乳飲料

白物乳飲料の乳原材料使用割合は、生乳の割合が15.2%と前年度よりも1.7ポイント増加した。脱脂濃縮乳の割合は24年度から25年度にかけて増加し、以降も8%台をキープしている。一方、脱脂粉乳の割合は2.1%と前年度よりも0.2ポイント減少した(図13)。

乳業類型別に見ると、大手3社は脱脂濃縮乳や生乳で、農協プラント系と中小系は生乳で乳固形分を確保する傾向にある(表5)。

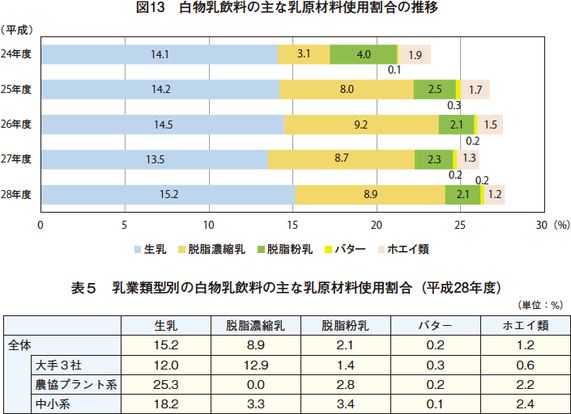

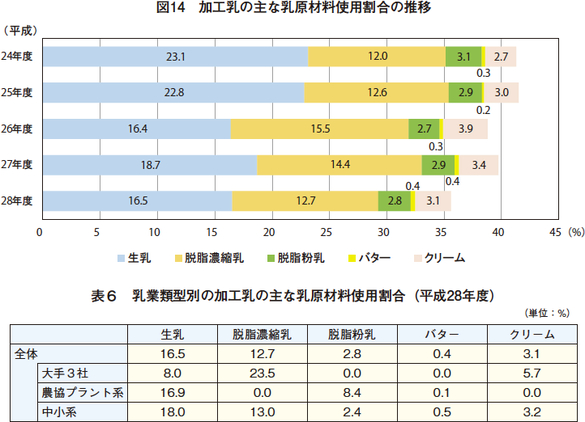

(3)加工乳

加工乳の原材料使用割合は、生乳の割合が16.5%と前年度よりも2.2ポイント減少し、過去5年間では減少傾向にある。また、脱脂濃縮乳の割合は12.7%と前年度よりも1.7ポイント減少した。脱脂粉乳、バター、クリームはほぼ横ばいであった(図14)。

乳業類型別に見ると大手3社は脱脂濃縮乳の割合が高く、農協プラント系は主に生乳で、中小系は生乳と脱脂濃縮乳で乳固形分を確保する傾向にある(表6)。

5 過去10年間の生産動向 |

(1)生産量

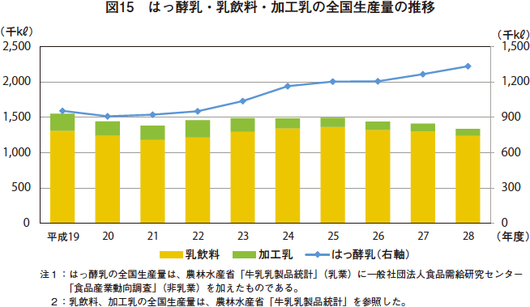

はっ酵乳の生産量は、消費者の健康志向の高まりなどを背景に消費が増加していることから増産傾向で推移してきた。平成23年度には、生産量が100万キロリットルを超え、平成28年度は133.5万キロリットルまで増加し、19年度比では39.6%増加した。一方、乳飲料は、原料価格の高騰などを背景に26年度以降、減少傾向で推移しており、加工乳も乳飲料と同様に原料価格の増加や需要の減退により23年度以降、減少傾向で推移している(図15)。

(2)原材料の使用割合の変化

ア 推移

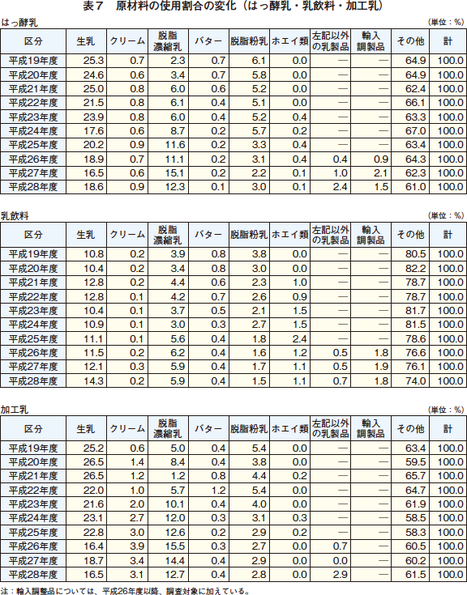

はっ酵乳、乳飲料、加工乳における原材料の使用割合を見ると、24年度以降、国内の脱脂粉乳価格の上昇や無脂乳固形分需要が脱脂粉乳から脱脂濃縮乳へシフトしたことなどから、脱脂濃縮乳が増加してきたことが分かる。28年度のはっ酵乳の原料使用割合を見ると、前年度より生乳がやや増加し、脱脂濃縮乳については、やや減少した(表7)。

イ 「脱脂濃縮乳」の使用割合増加の要因

「脱脂濃縮乳」の使用割合が増加した要因を調査対象先にヒアリングしたところ、各社によって見解が分かれているが、生産効率や風味の向上を図る点でメーカー側および消費者側で合致したことから、生産・消費が拡大したとされる。

また、経済環境の変化も「脱脂濃縮乳」の使用割合増加の背景となっていることがうかがえる。平成5年12月に多国間貿易交渉(ウルグアイ・ラウンド)が妥結し、それまでバター・脱脂粉乳などの輸入数量規制で保護されていたが、当時の内外価格差を関税に置き換えることで保護されるようになり、輸入品と競合せず、風味がよい脱脂濃縮乳や生クリームという液状乳製品が注目されるようになった。さらに、平成24年ごろ、コンビニエンスストアなどでは、スイーツ需要が増加した時期であり、はっ酵乳、アイスクリームや乳飲料向けとして脱脂濃縮乳が使用されるようになったことも、使用割合増加の背景として考えられる。

6 はっ酵乳および乳飲料の生産見通し |

乳業大手3社に、(1)平成28年度の生産動向(2)平成29年度以降の動向(3)長期的な需給構造(4)輸入バター・脱脂粉乳についてのヒアリングを行った。

(1)平成28年度の生産動向

平成28年度は、各社ともにはっ酵乳の生産・販売が好調であり、健康をキーワードとした機能性商品の売上が伸びている。政府が「健康寿命を延ばす」という方針を掲げる中、消費者の健康機能を求めるニーズも高く、「機能性ヨーグルト」の生産量が増加した。整腸機能や貧血防止などのさまざまな健康効果に関する機能性を高めることで、消費者の健康意識の高まりと相まって市場は拡大してきた。機能性ヨーグルトの中でも、手軽に飲めるドリンクタイプについては、あるメーカーは「通勤・通学者をターゲットに宣伝した効果もあって特に好調である」としている。

一方、乳飲料の生産量については、全般的に横ばい傾向であった。種類別に見ると、白物は現状維持の状況であったが、色物は長期の下降基調に入っており、28年度は前年度を下回る状況であった。

また、クリームについては、「通常のクリスマスシーズンであれば、ケーキ需要によりクリームの生産量が一気に増えるところだが、28年度と29年度はあまり良くなかった」との声が各社から聞かれた。クリスマス前に行われるハロウィンといった新しいイベントが定着したことや、消費者の好みが多様化し、クリスマスケーキに固執しなくなったことが背景にあると考えられる。

(2)平成29年度以降の動向

平成28年度は、第2四半期まではハード、プレーン、ドリンク、ソフトといった全ての商品タイプではっ酵乳は好調を維持していた。しかし、第3四半期になると、生産量はやや鈍化してきた。あるメーカーからは、「第3四半期は、インフルエンザなどの兆しが出始める時期に入るものの、はっ酵乳がインフルエンザなどに効果的であることを消費者が意識しなくなったのか、とにかく鈍化してきた」との声が聞かれた。

この流れを受け、29年度におけるはっ酵乳の売上には前年度を下回る可能性があり、健康ブームが一巡したとみられる。はっ酵乳が好調な状況下では、「ヨーグルト」「プリン」「お菓子」の中から、健康に良いという理由で「ヨーグルト」が頻繁に食べられていた。しかし、情報の刺激がないためか、「ヨーグルト」が食べられなくなった。業界として、はっ酵乳のPRや新たな情報の提供を行っていかないと、はっ酵乳の消費量は低迷してしまうことが懸念される。

乳飲料については、29年度における白物の乳飲料は前年度比92〜93%程度の売上高が予想されている。また大手が白物の乳飲料から撤退したこともあり、白物の乳飲料は全体的に低迷すると予想されている。

色物については、28年度の傾向が続き、前年度比93〜94%程度の売上高になると予想されている。あるメーカーからは、「乳飲料は、プライベートブランドとの価格競争に巻き込まれ、ナショナルブランドの生産量は減少する」との意見も寄せられた。

(3)長期的な需給構造について

長期的な視点で見ると、少子高齢化社会に突入したわが国では、今後、増大するシニア層が大きなターゲットになると考えられる。あるメーカーからは、「はっ酵乳を含めて全方位的な視点で健康をキーワードに、さまざまなカテゴリーからシニア層を取り込んでいきたい」との展望が聞かれた。

はっ酵乳については、すでに成長のピークは過ぎ、横ばいに差し掛かった状況にある。業界として、はっ酵乳のPRや新しい情報を提供し、再び消費を喚起するための取り組みが必要である。

乳飲料は、特に色物は長期の下降基調に入っているため、簡単にはこの状況を抜け出すことが難しいとみられる。例えば、女性の活躍推進などによって働く女性が増えている中、ターゲット層の女性に対して健康効果があるなどの機能性を付加することで、ヒット商品を生み出すといった打開策が期待される。

(4)輸入バター・輸入脱脂粉乳について

輸入バター・輸入脱脂粉乳ともに、輸入量の増加に伴って乳業メーカーでの使用量が増加している。

酪農家の高齢化による廃業などの影響で生乳生産量は減少傾向にあり、国産の脱脂粉乳の生産量も減少してきている。このような状況において、あるメーカーからは「国産の脱脂粉乳を使用していることを、消費者にアピールすることで付加価値が高まれば良いが、輸入脱脂粉乳の使用を制限するようなことはない」といった意見も寄せられた。

また、あるメーカーでは、「デザートに関しては風味が良いことから、国産の脱脂粉乳のみを使用している。その他の製品に関しては、量的にも国産だけでは賄えないので、輸入の脱脂粉乳を使用しており、低価格で安定した輸入品であれば今後も継続して使用する」とのことであった。国産脱脂粉乳の供給量、はっ酵乳や乳飲料などの需要量、輸入脱脂粉乳の価格動向などのさまざまな要因の影響を受けるが、輸入の脱脂粉乳に対するニーズは高いといえよう。