【要約】

貿易環境や消費者嗜好の変化に伴って乳製品の需給バランスに不均衡が生じていたカナダでは、新たに原料乳製品国家戦略を実施することで需給の再調整に活路を見いだしている。米国を含む主要乳製品輸出国・地域は、こうしたカナダの取り組みが世界の乳製品需給に影響を与える可能性があるとみて危機感を強めている。

1 はじめに |

カナダは供給管理制度により国内需要に見合った量の生乳を計画的に生産していることから、乳製品貿易量が比較的少なく、世界の乳製品需給に大きな影響を与えない国の一つであった。しかし、2016年9月、世界の酪農乳業団体は連名でカナダを批判する書簡を公表し、2017年4月にはトランプ米大統領も演説の中でカナダを名指しで批判した。両者の批判の矛先には、カナダで2017年2月に導入された原料乳製品国家戦略(National Ingredient Strategy)がある。同国の乳製品需給に生じた不均衡を解決するべく導入されたこの戦略は、世界の乳製品需給に影響を及ぼす可能性があると指摘されている。本稿では、2017年11月の現地調査の結果を踏まえ、カナダの酪農乳業を概観した上で同戦略の背景や影響を報告する。

なお、本稿中の為替レートは、1カナダドル=90円(2018年1月末時点)とした。また、年度はカナダの酪農年度を用い、期間は8月〜翌7月である。

2 カナダ酪農乳業の概要 |

(1)生産概況

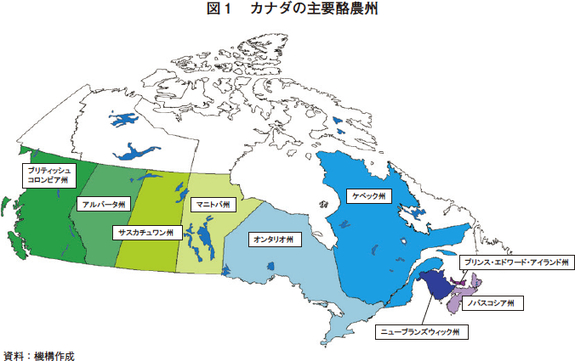

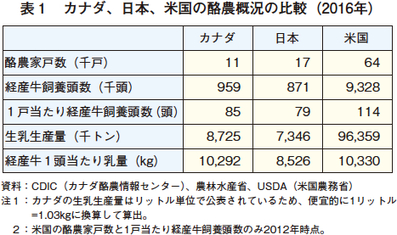

世界の生乳生産量のうちカナダが占める割合は約1%にすぎない。しかし、酪農は、同国の農畜産業において穀物、食肉に次ぐ主要部門であり、2016年の酪農販売収入は61億カナダドル(5490億円)に上った。酪農の概況は日本とおおむね似通っており、水牛乳を除けば単一国で最大の生乳生産を誇る米国と比較すると、経産牛飼養頭数や生乳生産量は10分の1程度である(表1)。

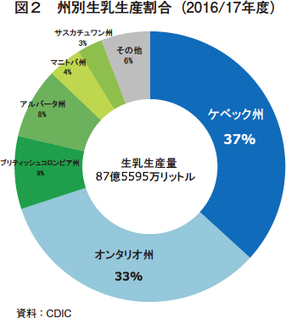

ただし、経産牛1頭当たり乳量は、米国に肩を並べる水準であり、日本を大幅に上回っている。他国と同様に、酪農家戸数は減少傾向で推移している一方、1戸当たり経産牛飼養頭数は増加傾向で推移している。酪農が最も盛んな地域は、ケベック州とオンタリオ州の東部2州であり、両州で総生乳生産量の7割を占めている(図2)。

(2)供給管理制度

供給管理制度は、国内酪農生産の安定に寄与することを目的としたもので、その運用は公共企業体であるカナダ酪農委員会(CDC)と各州の生乳マーケティングボードに委ねられている。同制度を構成する要素として、以下の「計画生産」、「輸入規制」、「価格支持」の3点が挙げられる。なお、供給管理制度の詳細については、本誌2010年11月号「カナダの酪農事情〜牛乳乳製品の消費動向・消費拡大策を中心に〜」にて詳述しているので、そちらを参照されたい。

ア 計画生産

まず、乳製品の推定国内需要量から推定輸入量を差し引くかたちで生産目標数量が設定される。この目標数量に基づきクォータ(生乳生産割当)が配分され、生産者は割り当て分に見合った量の生乳を生産するよう求められる。この仕組みによって、生乳の総生産量は安定的に推移するよう管理されている。

クォータは「1日当たりの乳脂肪生産量」として配分される。つまり、クォータ1キログラムの割り当ては、「1日当たり1キログラムの乳脂肪を含む生乳」の生産が許可されていることに等しい。この数量は、経産牛1頭の1日当たり生乳生産量に近いため、現地ではクォータ1キログラム≒「経産牛1頭を飼養する権利」とみなされることが多い。なお、クォータは売買が可能であり、各州において生乳マーケットボード監督のもと公開取引が毎月行われている。クォータ1キログラム当たりの価格は2万〜4万カナダドル(180万〜360万円)が相場とみられる。

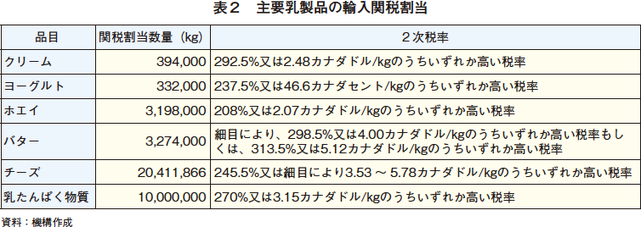

イ 輸入規制

輸入割当制度の撤廃を掲げた1994年のウルグアイ・ラウンド農業合意にのっとり、主要な乳製品に対して関税割当制度が適用されている(表2)。これらの品目の2次関税は200〜300%と高率であるため、実質的な輸入制限措置として機能している。

ウ 価格支持

CDCは生産費調査や経済指標および業界関係者との交渉を経て、原則として年一回、バターと脱脂粉乳の支持価格を公表している。これらは、季節要因による需給調整のために実施される乳製品売買プログラムにおいてCDCがバターや脱脂粉乳を売買する際の指標価格となる他、後述の原料乳製品国家戦略が導入された2017年2月までは加工原料乳価を下支えする機能を有していた。この点に関して、カナダにおける乳価算定の仕組みを簡単に説明する。

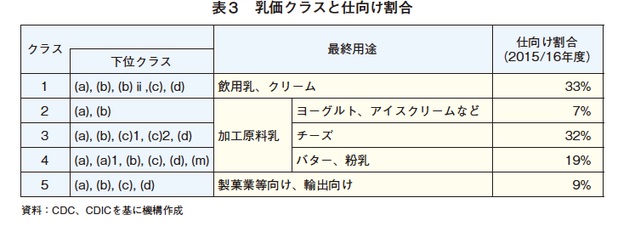

乳価クラスは最終用途別に設定されており、五つに大分された後、さらに22に細分されている(表3)。そして、各クラスにおいて、乳脂肪、乳たんぱく質、その他の無脂乳固形分の3種の成分に対し、乳価が定められる。

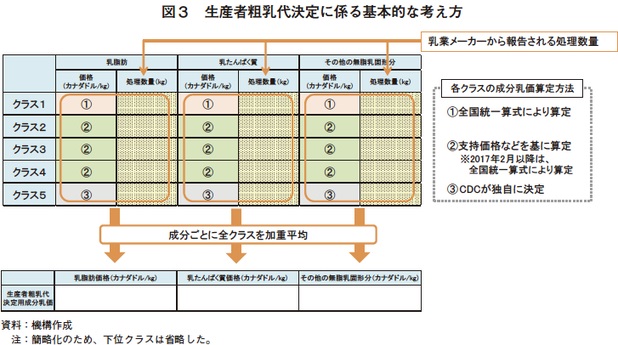

成分乳価の算定方法はクラスによって異なり、例えばクラス1(飲用乳、クリーム向け)では、生産コストと消費者物価指数の変動が反映されるよう全国統一の算式により算定される一方、加工原料乳向けのクラス2〜4では、CDCが定めるバターと脱脂粉乳の支持価格などを基に算定されていた。こうして定められたクラス別成分乳価と、乳業メーカーからの処理数量報告を基に全クラスの加重平均を算出したものが、生産者粗乳代決定用の成分乳価となる(図3)。

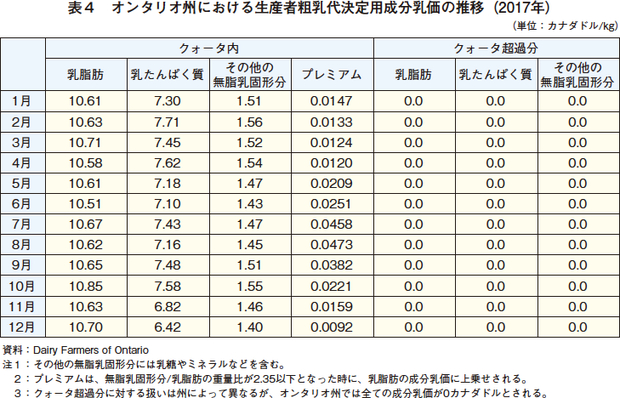

これらの成分乳価に各農場で生産された生乳の各成分量を乗じた金額が生産者粗乳代となる。なお、一連の乳価算定は各州の生乳マーケティングボードに委ねられており、例えばオンタリオ州における生産者粗乳代決定用の成分乳価は、表4の通り推移している。

加えて、東部5州(プリンス・エドワード・アイランド州、ノバスコシア州、ニューブランズウィック州、ケベック州、オンタリオ州)と西部4州(ブリティッシュコロンビア州、アルバータ州、サスカチュワン州、マニトバ州)は、それぞれ単一市場として機能しており、例えば一部のコストを各広域の全生産者が均一に負担するような調整が行われている。従って、上述の生産者粗乳代からこうした諸経費が差し引かれたものが最終的な生産者乳代となり、各州の生乳マーケティングボードから個々の生産者に支払われている。

3 原料乳製品国家戦略導入の背景 |

供給管理制度が実施されているにもかかわらず、近年の乳製品需給には不均衡が生じていた。新戦略導入の契機ともなったこうした状況は、次のような複数の要因によってもたらされていたとみられる。

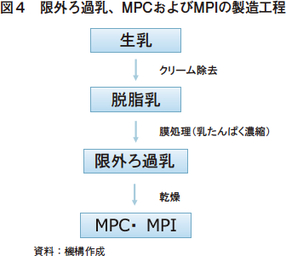

(1)乳製品輸入規制の「抜け穴」

脱脂乳を限外ろ過膜に透過させて乳たんぱく質を濃縮させた限外ろ過乳や乳たんぱく濃縮物(MPC)、乳たんぱく分離物(MPI)は今日、チーズやヨーグルトをはじめとするさまざまな乳製品の原料として使用されている(図4)。膜処理によって生乳から特定の成分を抽出する技術の歴史は浅く、世界最大級の酪農先進国である米国においても、初めてMPCが生産されたのは2000年とされる。このため、こうした製品の関税分類にはいまだ世界的なコンセンサスが存在せず、現在でも国により分類が異なっている。

こうした中、カナダ国境サービス庁(CBSA)は1999年、乾燥重量ベースで乳たんぱく質が85%以上となるMPIの関税分類を、他の乳製品と同じ第4類(酪農品、鳥卵、天然はちみつ及び他の類に該当しない食用の動物性生産品)ではなく、食品原料などが該当する第35類(たんぱく系物質、変性でん粉、膠着剤及び酵素)とした。これに対しては、2008年に1万トンの関税割当が設けられ、輸入量の減少が図られたものの、カナダと自由貿易協定を締結している国は適用外とされたため、北米自由貿易協定(NAFTA)加盟国である米国からの輸入は無税となり、同国産MPIの輸入量は急増した。

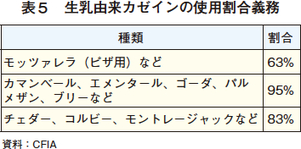

他方、カナダ食品検査庁(CFIA)は2008年12月、チーズ製造規格に「生乳由来カゼイン(注)の使用割合義務」を新たに定め、製造時に乳たんぱく質をMPIなど粉末状の乳たんぱく物質で補うことに制限をかけた(表5)。MPIの輸入急増問題は、この対処により解決したものと思われたが、2013年以降、限外ろ過乳の輸入が本格化すると、CBSAはこれをMPIと同様に35類に分類する一方、CFIAは液状の限外ろ過乳を「生乳」と同等のものとみなしたため、チーズ製造に他国産限外ろ過乳を用いることは実質的に無規制となった。

(注) 乳たんぱく質の一種。

近年のチーズ生産量は需要増を背景に増加傾向で推移しており、2015/16年度は、5年前を9.4%上回った。一方、チーズ向けであるクラス3生乳の処理量は、2.5%増にとどまっている。これは、カナダの乳業メーカーが一部のチーズ生産に輸入限外ろ過乳を用いていることの証左であるといえよう。

このように、輸入規制をすり抜けて流入した「原料」が、国内では「生乳」同様に扱われてチーズ製造に用いられることは、結果的に生乳需給に過剰感をもたらし、生産者乳代にも影響を及ぼした。クラス4(m)は国内余剰クラスとされ、乳価は他のクラスよりも大幅に低い水準だが、生乳のダブつきにより同クラスへの仕向け量が増加したため、全ての生乳取引を加重平均することで算出される生産者乳代は下落傾向で推移した。

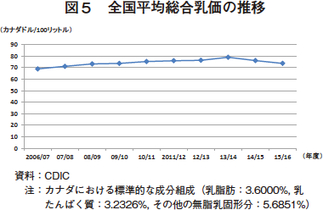

CDCは、支持価格を引き上げることで生産者乳代の上昇を図ったが、2015/16年度にはクラス4(m)が総生乳処理量の11%を占めたことなどから、標準的な成分組成の全国平均総合乳価は、100リットル当たり73.77カナダドル(1リットル当たり66円)と、ピーク時の2013/14年度を6.8%下回った(図5)。

他方、乳業メーカーは、米国産原料乳製品を無税で調達できる恩恵を享受していたため、これらを国産で賄うインセンティブは生まれず、近年では原料乳製品を製造する国内既存設備の老朽化まで問題視されるようになった。

また、EUとの包括的経済貿易協定(CETA)や環太平洋パートナーシップ協定(TPP)によって、原料乳製品の生産・輸出上位国であるEUやニュージーランド(NZ)からの輸入まで無税になる可能性があったため、生産者団体は規制上の欠陥を見直すよう抗議活動を続けていた。

(2)乳脂肪需給の変化

2014年6月のタイム誌に掲載された記事などを受けて、飽和脂肪酸を中心とする乳脂肪は必ずしも健康に悪くないとする考えが広まり、世界では乳脂肪需要が増加傾向で推移している。同様のトレンドはカナダでもみられ、2014年以降、バターの一人当たり消費量および国内消費量はいずれも増加傾向で推移している。乳脂肪回帰傾向は飲用乳にも現れており、植物由来飲料などの需要増に伴って一人当たり飲用乳消費量が漸減傾向で推移している中、乳脂肪率の高い飲用乳の消費量は微増傾向で推移している。

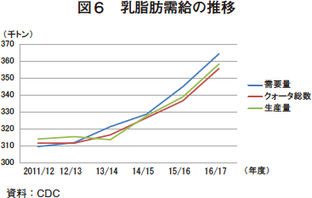

こうしたことから、カナダの乳脂肪需要量は生産量を大きく上回っており、その需給ギャップは2016/17年度時点において乳脂肪6000トンに相当する(図6)。特にバターに関しては、消費量の急増による不足分の拡大を解消すべく、CDCは3274トンの関税割当に加え、2015/16年度には8400トン、2016/17年度には1万4220トンのバターを1次税率で追加輸入した。同時に、乳脂肪需要に必要な生乳を確保すべく、クォータ総数も引き上げられている。

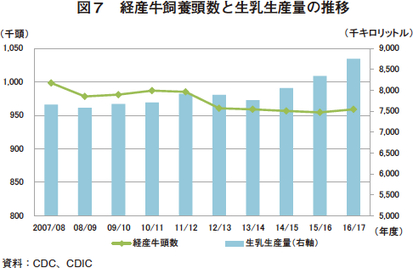

供給管理制度において、従来、増産を予定する生産者はクォータを新たに購入する必要があった。しかし、近年は需給ギャップを埋めるべく年度途中にもクォータが拡大されるケースが相次いでおり、東部5州では全ての生産者に対し、2016年12月に2%、2017年7月には5%、一律で追加クォータが割り当てられた。こうして生産者の増産意欲が刺激されたことなどから、2016/17年度の生乳生産量は、前年度比4.9%増の87億5595万リットルと、過去最高を記録した(図7)。

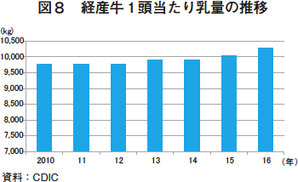

ただし、環境規制の強化などを背景に規模拡大が実質的に制限される中、経産牛の頭数は横ばい、または微減傾向で推移していることから、昨今の生乳生産量の増加は、1頭当たり乳量の増加によるものと言える。図8に示す通り、1頭当たり乳量は増加傾向で推移しており、2015年以降は1万キログラムを上回っている。

乳量増加の要因としては、第一に遺伝的能力の向上が挙げられる。米国では認可されている乳量増加ホルモン剤(rBST)の投与を違法としているカナダは成熟した遺伝資源産業を有しており、同国産の高品質な遺伝資源は日本にも輸出されている。

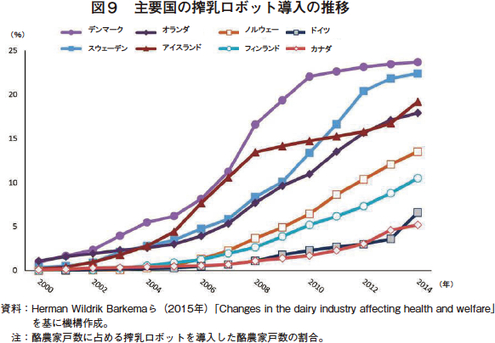

第二の要因として、搾乳ロボットの普及があるとみられる。搾乳ロボットの導入により搾乳のタイミングが経産牛に委ねられると、一般的に搾乳回数が増加し、1頭当たり乳量が増加するといわれている。カナダでは1999年から徐々に普及が進み、導入率は酪農技術の先進地域である欧州には及ばないものの、着実に上昇している(図9)。こうした背景には、(1)供給管理制度により酪農家が他分野の農家と比べて資金に余裕があり、かつ収入が安定しているため銀行からの融資を受けやすいこと(2)他国と比べ金利が低く、融資を受ける際の心理的なハードルが低いこと、などがあるとされる。

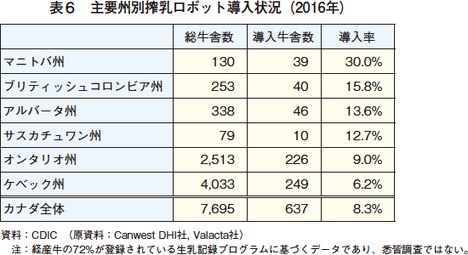

搾乳ロボットの導入状況を主要州別にみると、導入牛舎数では、ケベック州とオンタリオ州の東部2州が西部諸州を大幅に上回るものの、導入率では西部諸州の方が高い(表6)。

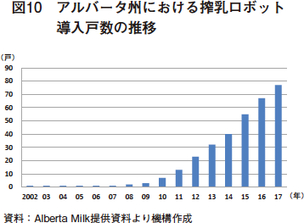

このうち、酪農家戸数で西部最大のアルバータ州の推移をみると、導入戸数は2010年以降、右肩上がりで推移している(図10)。アルバータ州酪農生産者協会(Alberta Milk)によると、同州ではオイルサンドに由来する原油の需要が高まり、石油産業の労働力需要が増加したため、相対的に低賃金の酪農業では労働力の確保が困難となり、ロボットに頼るケースが増えているとのことであった。

なお、現時点で搾乳ロボットを導入していない農家では、その理由はさまざまであり、「十分な労働力を確保できているため、ロボットに頼る必要はない」、「昔ながらの搾乳方法へのこだわりから導入を拒んでいる」といった声が聞かれた。

コラム:現地酪農家の事例紹介 〜搾乳ロボットの利用実態〜

2017年11月に実施した現地調査では搾乳ロボットを活用する酪農家を複数訪問する機会を得た。以下、搾乳ロボットの効果や影響について、各酪農家の経営概況と併せて紹介する。

1 労働生産性の向上:Triple M Dairies牧場(アルバータ州)

ホルスタインの搾乳牛を120頭飼養。かつてミルキングパーラーにより搾乳していたが、2014年に搾乳ロボットを2台導入した。1台当たりの導入経費20万カナダドル(1800万円)は、全て自己資金で賄った。

1頭1日当たりの搾乳回数は、導入前の2回から3〜4回に増加し、現在の1日当たり乳量は40キログラムと高い実績を実現している。また、労働面での効率性も向上し、以前は3名の労働力を要した作業を現在では全て農場主一人で実施できている。

今後は、牛舎を新設して搾乳牛を200頭に増やすとともに、搾乳ロボットを2台追加導入する予定だ。搾乳ロボットの導入を伴う規模拡大は、同牧場を引き継ぐ次世代のために行う投資と考えている。

2 生乳の品質向上: Fermar牧場(ケベック州)

2012年より搾乳ロボットを導入し、現在は2台使用している。導入には1台当たり24万カナダドル(2160万円)を要したが、人件費の削減や生乳生産増に加え、アニマルウェルフェアの観点からも意味があるとの判断から導入を決意した。

90頭の搾乳牛は全てジャージーで、「ジャージーは好奇心旺盛なので、ロボットによる搾乳に向いている」とのことである。搾乳ロボット導入後、1頭当たり搾乳回数が増加し、1日当たり乳量も20キログラムから27キログラムへ増加した。また、生乳の品質も向上し、体細胞数は現在80,000/mlと、同州の平均(約200,000/ml)を大幅に下回る好成績を実現している。

増産に当たりクォータを買い増す必要があったが、最近はクォータが拡大されることが相次いだため、所要経費は予定よりも少なく済んだという。

3 オーガニックとの組み合わせにより高い収益性を実現: Hamelon牧場(ケベック州)

ジャージーを主として300頭飼養し、オーガニック生乳を生産している。同牧場の生乳は、牧場主が共同経営者として携わるチーズ工房によって全量が買い戻される。同工房で製造されたチーズは国内全域で販売されており、中でもオーガニック食品需要の高いバンクーバーで人気がある。

もともとホルスタインを飼養していたが、1990年にジャージーに転換、同時にオーガニック生乳の生産を開始し、1993年にチーズ工房を創業した。搾乳ロボットや給餌ロボットの導入は2015年である。4台の搾乳ロボットを活用することで生活にゆとりが生まれた上、生乳生産量は15〜20%増加し、1日当たり乳量は19〜20キログラムになった。ホルスタインの乳量の半分程度にすぎないものの、ジャージー特有の高い乳固形分含有率とオーガニック生乳のプレミアムが付加されることにより、生産者乳価は一般的な牧場と比べ1リットル当たり25〜27カナダセント高い。

同牧場のような経営スタイルはカナダでもまれな例だが、ジャージーの乳量が少ないというデメリットを、搾乳ロボットの増産効果やオーガニックという付加価値によって補う手法は、収益向上に向けた取り組みの一例として参考になり得ると考えられる。

4 飼料との組み合わせが重要:Wilkridge牧場(オンタリオ州)

ホルスタインの搾乳牛を75頭飼養。農場の競争力向上を目標に掲げ、2015年から総額230万カナダドル(2億700万円)を投じて各種ロボットの導入や牛舎の更新を進めている。2台の搾乳ロボットはこの過程で導入され、1台当たりの導入経費は40万ドル(3600万円)であった。

搾乳ロボットの導入後、生乳生産量は一時的に落ち込んだものの、現在では1日当たり乳量が42キログラムまで改善した。牧場主によれば、「搾乳ロボットを導入しただけで生産性が高まるのではなく、あくまで飼料と機械のコンビネーションが肝要」であり、高品質な飼料の摂取量が増えた個体の搾乳回数が特に多くなるといったケースもあると述べていた。

(3)無脂乳固形分の余剰処理とWTO協定

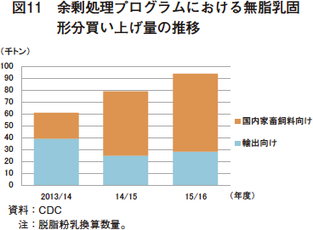

カナダでは乳製品の需給を乳脂肪ベースで管理する仕組み上、無脂乳固形分の余剰が構造的に生じてしまう傾向にある。この点について、CDCはかねてから余剰分の無脂乳固形分を買い上げて国内の家畜飼料や輸出に仕向ける「余剰処理プログラム」を実施してきた。近年、需要増を背景にバターの生産が拡大すると、同プログラムによって処理される無脂乳固形分の数量も増加傾向で推移し、2015/2016年度には脱脂粉乳換算で9万3900トンに上った(図11)。内訳をみると国内家畜飼料向けの割合が増加傾向にあるが、この背景にはWTO協定との関係で輸出が制限されていることがあるとみられる。

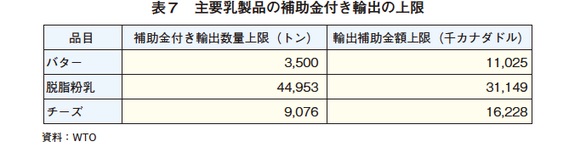

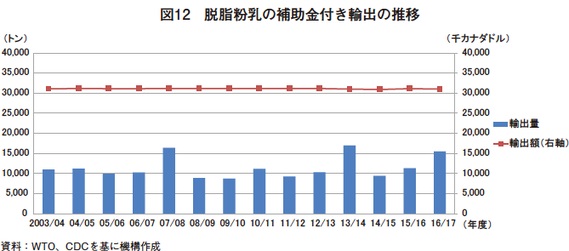

余剰処理プログラムにおいて、輸出はCDCや、CDCから許可を受けた輸出業者によって実施される。しかし、こうして輸出される乳製品には他のクラスを大幅に下回る特例乳価が適用されるため、同プログラムにおける輸出はWTOにより補助金付き輸出と認定され、2003年には輸出補助金額と補助金付き輸出量の双方に上限が定められた(表7)。

カナダ産乳製品は他国と比べてもともと高価なことから、脱脂粉乳の補助金付き輸出に関しても金額ベースの制約が実質的な上限として機能し、補助金付き輸出量は毎年1〜1.5万トン前後である(図12)。このため、近年大幅に増加した余剰無脂乳固形分については、その大半を国内飼料市場に仕向けざるを得ない状況となっていた。また、余剰処理プログラムでも処理しきれない無脂乳固形分は在庫として積み上がり、2015年初頭まで3万トン前後で推移していた脱脂粉乳の在庫は、2017年2月末には7万4200トンと2倍以上に膨れ上がった。

加えて、2015年12月末のWTOナイロビ合意において、乳製品についての補助金付き輸出は2020年末までに撤廃することとされた。このような背景から、補助金付き輸出に頼ることなく余剰無脂乳固形分を処理する仕組みを構築することは、カナダの酪農乳業にとって喫緊の課題となっていた。

4 原料乳製品国家戦略 |

これまでに述べた諸要因により、カナダでは無脂乳固形分の余剰が拡大し、脱脂粉乳在庫は記録的水準に達していた。今日、世界の関心を集めている「原料乳製品国家戦略」は、こうした状況を打破すべく導入された。無脂乳固形分の国内消費拡大および輸出促進を目的とする同戦略について、その経緯と概要および現地で聴取できた反応は以下のとおりである。

(1)経緯

無脂乳固形分の余剰過多をいかにして解消するかという難題に対し、生産者と乳業は2015年の夏ごろより議論を重ね、解決策を模索していた。この結果、2016年4月には、まずオンタリオ州において、低価格な原料乳製品向け生乳に対し「クラス6」という新たな乳価クラスを新設する「オンタリオ州原料戦略」が実施された。その後、連邦レベルでの「原料乳製品国家戦略」が同年7月に策定され、2016年8月に予定されていた発効は一時延期されるも、最終的に2017年2月に実施された。

(2)概要

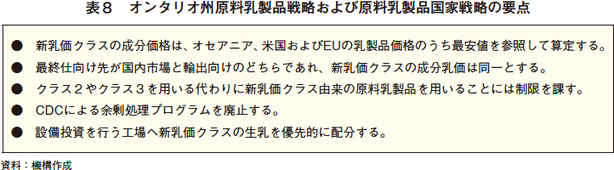

原料乳製品国家戦略の主眼は最終用途を「脱脂粉乳、乳たんぱく濃縮物、限外ろ過乳などの無脂原料乳製品」とする「クラス7」の新設であるが、それ以外の点においても、同戦略はオンタリオ州で先に導入された戦略とおおむね同様のものになるとみられている。現時点(2018年2月)においてオンタリオ州とCDCは各戦略の詳細をいまだ公にしていないが、現地情報によれば要点は表8の通りとされる。なお、以下ではクラス6とクラス7を新乳価クラスと総称する。

(3)影響

原料乳製品国家戦略が実施された2017年2月以降にカナダの酪農乳業で現れ始めている影響としては、以下の3点が挙げられる。

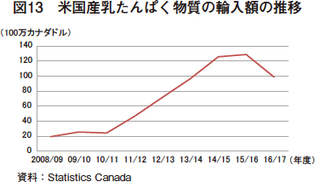

ア 米国産限外ろ過乳の排除

カナダは米国にとって、メキシコに続く第2位の乳製品輸出先である。中でも乳たんぱく物質は重要な位置を占めており、2014/15年度のカナダの米国産乳製品輸入額のうち、同品目は27%と最大のシェアを占めていた。しかし、オンタリオ州でのクラス6導入以降、限外ろ過乳の輸入が減少したことから、2016/17年度の米国産乳たんぱく物質輸入額は、前年度を大幅に下回った(図13)。米国酪農乳業界は、カナダ向け原料乳製品輸出を行ってきた米国企業が打撃を受けているとして原料乳製品国家戦略に反対しており、トランプ米大統領も2017年4月、限外ろ過乳などのカナダ向け輸出シェアが大きいウィスコンシン州で行った演説の中で、カナダを名指しで批判した。

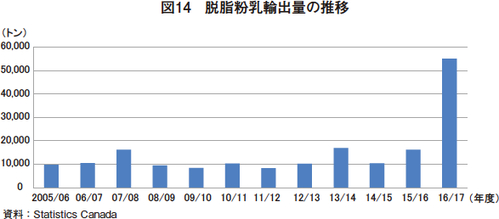

イ 脱脂粉乳の輸出拡大

CDCは、新乳価クラスで製造された乳製品の輸出について、補助金付き輸出には該当しないとしている。このため脱脂粉乳の輸出量は急増し、2016/17年度には前年度比3.4倍の5万5000トンとなり、エジプト、メキシコ、フィリピンなどに仕向けられた(図14)。

他方、CDCはこれまでに積み上がった在庫を国内飼料市場に放出しており、無脂乳固形分の在庫は急減している。カナダ統計局(Statistics Canada)によると、脱脂粉乳の月末在庫は、2017年2月末の7万4200トンから11月末時点には4万7700トンまで取り崩された。

ウ 生産者乳代の下落

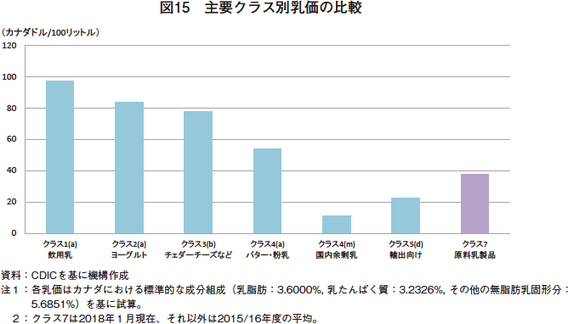

新乳価クラスの成分乳価は、オセアニア、米国およびEUの乳製品価格のうち最安値を用いて、CDCが決定するとされている。このことが生産者乳代にどのような影響を及ぼすか、以下にクラス7と他の主要クラスの乳価水準の面での比較を通して試算した。ただし、前者が2017年3月以降公表されている一方、後者は2017年2月以降のデータが公表されていないため、クラス7は直近値(2018年1月現在)を、主要クラスは2015/16年度平均値を用いた。

試算の結果、クラス7はクラス1やクラス3などの主要乳製品向けより安価となった一方、国内余剰乳クラスの4(m)や補助金付き輸出向けクラスの5(d)よりは高価であった(図15)。原料乳製品国家戦略の一環として、クラス4(m)やクラス5(d)を扱っていた余剰処理プログラムが廃止されることで、これらは新乳価クラスに取って代わられると見込まれており、加重平均によって算定される生産者乳代は上昇する可能性がある。一方、チーズやヨーグルトといった乳製品の製造に新乳価クラス由来の原料乳製品が多く用いられると、生産者乳代は従来の水準を下回る可能性もある。

こうした観点から、新乳価クラス導入後の生産者乳価の変動状況について聞き取りを行ったところ、オンタリオ州ではクラス6の導入時に生産者乳代が下落したとのことであり、新乳価クラスによる下落圧力が作用したものと思われる。

(4)業界関係者の反応

今回の現地調査では、生産者や乳業メーカーから原料乳製品国家戦略に対する所感を聴取する機会を得た。双方とも新戦略を支持する見解を示しており、カナダの酪農乳業が一丸となって課題に取り組んでいる姿勢が感じられた。

ア 生産者

原料乳製品の価格競争力を強化することにより、酪農産業は成長局面に立つことができるとして、同戦略を好意的に受け止めており、否定的な見解は聞かれなかった。

オンタリオ州の生産者は、「乳代の低下よりも余剰分の売り先を確保して産業全体の持続可能性を維持することの方が重要」との考えから、同戦略を大いに支持していた。

また、アルバータ州の生産者も同戦略を全面的に支持し、「乳業はもちろん、酪農乳業全体にとって良い」としながらも、乳製品輸出自体には消極的な姿勢を示し、「供給管理制度の下、あくまで国内市場に注力すべき」との考えであった。

イ 乳業メーカー

新乳価クラス導入による国産無脂乳固形分の需要創出は産業の持続可能性に寄与するとのことから、乳業各社からも同戦略を歓迎する声が聞かれた。一連の戦略の中でも、CDCの余剰処理プログラムが廃止され、輸出補助金に頼ることなく脱脂粉乳を輸出できるようになったことは、特に高く評価されていた。

この他、同戦略が乳業側に与えた恩恵としては、原料乳製品の調達先の多角化も挙げられる。オンタリオ州酪農生産者協会(Dairy Farmers of Ontario)によると、同戦略は、米国産原料乳製品を排除するものではなく、原料購入先の選択肢を増やすことを目的としたものであるため、クラス6導入後も米国産の原料乳製品を使用している乳業メーカーは存在するとのことであった。

5 今後の見通し |

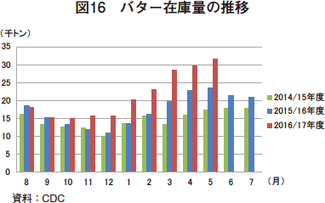

(1)生乳生産

生乳生産量の増加に伴って、需要増を背景に不足が深刻化していたバターの生産量は増加し、2016/17年度は前年度を12%上回る10万2100トンとなった。バター在庫量も前年を上回って推移しているため、2017/18年度のバター輸入量は前年度を下回ると見込まれる(図16)。しかし、業界紙によれば在庫量はいまだ目標水準に達していないことから、クォータの拡大は継続され、生乳生産は今後も堅調に推移するとみられている。

また、生産者乳代は、新乳価クラス導入によって若干の下落が見込まれるとはいえ、総じて安定的に推移していることから、酪農家にとっては「増産すれば利益が増える」状況となっている。従って、搾乳ロボットの導入数も増加する可能性があり、実際、今回訪問した生産者の中にも、近いうちに搾乳ロボットを倍に増やす予定としている者がいた。最新の農業センサスによると、ロボットによって搾乳されている乳用経産牛の割合は、2016年時点で約1割であったことから、増産の余地は大いに残されていると言えよう。

(2)原料乳製品の生産・輸出

これまで原料乳製品の多くを輸入品に依存していたことから既存の製造設備は老朽化が進み非効率となっている。また、今般の制度変更を受けて、脱脂粉乳だけでなくMPCやMPI、限外ろ過乳といった原料乳製品に対しても増産気運が高まっている。こうしたことから、オンタリオ州でのクラス6導入以降、設備投資計画が相次いで公表されている。

例えば、中堅酪農協系の乳業メーカーであるGay Lea Foods社は2016年11月、1億4000万カナダドル(126億円)の設備投資プロジェクトを発表し、4年の歳月をかけて原料乳製品の製造能力を増強させるとした。また、同社は、カナダ有数の原料乳製品メーカーであるVitalus Nutrition社との合弁事業も公表し、マニトバ州ウィニペグに原料乳製品とバターの製造を行う工場の新設も計画している。同社によれば、国内バター需給は均衡状態に達しつつあるため、高付加価値の乳たんぱく製品に注力するとのことであった。

この他、大手乳業メーカーのParmalat社も設備投資計画を公表しており、こうした動きがさらに本格化すれば、カナダは今後、原料乳製品の生産・輸出において存在感を強めていくと見込まれる。

(3)各種貿易協定

米国のトランプ政権が推し進めるNAFTA再交渉は、難航を極め先行きの不透明感が増している一方、CETAは2017年9月に暫定発効し、カナダはEU産チーズの無税輸入枠を6年かけて最終的に1万8500トン拡大することとなった。これは、カナダにおけるチーズ市場の約4%を占めるとされ、中小チーズメーカーへの影響が懸念されている。これに対し、カナダ農業・農産物省は2017年8月、CETA対策として酪農乳業関連補助事業を措置した。

事業は、搾乳ロボットの導入など、設備投資の一部を補助する生産者向け事業と、乳製品製造ラインの新設など、施設整備を支援する乳業向け基金事業からなる。詳細が公表された際、酪農界は歓迎の意向を示したが、前者は応募が殺到したことから募集停止に追い込まれ、生産者団体は再開を切望している。これらは、酪農と乳業の双方において設備投資を加速させる一因になるものと推測される。

(4)国際社会の動き

2016年9月、乳製品の主要輸出5カ国・地域(米国、EU、豪州、NZ、メキシコ)の9団体は、カナダの原料乳製品国家戦略を批判する書簡を連名で発出した。これによれば、カナダの同戦略は、WTOやNAFTAなどの協定で同国が果たすべき義務と矛盾するものであり、新乳価クラスによる乳製品輸出は不当に競争力を付されたものであるとしている。2017年6月には、上述の9団体にアルゼンチンの乳業協会も加わり、各国・地域の政府当局に対して、同戦略の詳細が公表された段階でカナダをWTOに提訴する手続きを始めるよう請願する書簡が発出された(表9)。

新乳価クラスの概要はいまだ公表されていないが、CDCは、乳業側と生産者側の間にわずかに残存する最終的な調整を完了させた後に公表するとしている。

6 おわりに |

カナダの酪農乳業は供給管理制度に代表される保護主義的な基本路線を維持する一方で、原料乳製品国家戦略によって世界に目を向け始めた。米国をはじめとするさまざまな国・地域が批判しているように、同国の新乳価クラスが世界の乳製品需給に影響を及ぼす懸念があり、乳製品の一部を輸入に依存する日本としても、今後ともこれら国際市場の動向を注視していく必要がある。

他方、酪農の規模において日本と多くの類似点を共有するカナダには、業界一丸となって取り組む遺伝的能力の向上や、搾乳ロボットを利用した効率的な酪農経営など、生産技術の面で参考になる点が多くあると思われる。

2017年はカナダにとって建国150周年の記念すべき年であったが、CDCはその前年に創設50周年を迎えている。節目の年を境に体制の転換を図るカナダの酪農乳業は、今後の世界の乳製品需給を見通す上で、また参考にすべき酪農乳業先進国の一つとして、無視できない存在になりつつあると言えよう。

謝辞

今回の現地調査では、Dairy Farmers of Canada、Canadian Dairy Commission、Dairy Farmers of Ontario、Alberta Milkをはじめ、多くの方々に快く調査に応じていただき、深く感謝の意を表します。

【参考文献】

・Al Mussell(2016年)「Understanding the Dynamics of Milk Pricing and Revenue in a Time of Change」、http://www.agrifoodecon.ca/uploads/userfiles/files/milk%20pricing%20briefing%20note%20may%2018%202016.pdf

・Canadian Dairy Commission(2017年)「Annual Report 2016/17」、http://www.cdc-ccl.gc.ca/CDC/userfiles/file/CDC_November_en_web.pdf

・Canadian Dairy Commission(2016年)「CORPORATE PLAN SUMMARY FOR 2016-2017 TO 2020-2021」、http://www.cdc-ccl.gc.ca/CDC/userfiles/file/CORPORATE_PLAN_SUMMARY_-_2016-2017_TO_2020-2021.pdf

・Farm Credit Canada(2017年)「Economic Snapshot of Canada’s Dairy Sector」、https://www.fcc-fac.ca/content/dam/fcc/knowledge/ag-economist/2017-economic-snapshot-dairy-e.pdf

・Farm Credit Canada(2016年)「The Canadian Dairy Sector Looking Forward」、http://publications.gc.ca/collections/collection_2017/fac-fcc/CC213-12-2016-eng.pdf

・Herman Wildrik Barkemaら(2015年)「Changes in the dairy industry affecting health and welfare」、『Journal of Dairy Science』Volume 98、 Issue 11、7426 - 7445頁、 http://www.journalofdairyscience.org/article/S0022-0302(15)00617-7/fulltext

・Les Producteurs de lait du Quebec(2016年)「International Market Access Priorities for the Canadian Agriculture and Agri-Food Industry」

https://sencanada.ca/content/sen/committee/421/AGFO/Briefs/2016-03-10LesProducteursdelaitduQc_e.pdf

・US Dairy Export Council(2016年)「乳たんぱく質原料の選択」、http://www.thinkusadairy.org/Documents/Microsites/ja_2016%20Choosing%20a%20Dairy%20Protein%20Ingredient.pdf

・USDA/ERS(2016年)「Growth of U.S. Dairy Exports」、https://www.ers.usda.gov/webdocs/publications/81255/ldpm-270-01.pdf?v=42703

・USDA/FAS(2017年)「Canada: Dairy and Products Annual 2017」、https://gain.fas.usda.gov/Recent%20GAIN%20Publications/Dairy%20and%20Products%20Annual_Ottawa_Canada_11-29-2017.pdf

・USDA/FAS(2017年)「Dairy:World Markets and Trade July 2017」

http://usda.mannlib.cornell.edu/usda/fas/dairy-market//2010s/2017/dairy-market-07-20-2017.pdf

・農畜産業振興機構(2010年)「カナダの酪農事情〜牛乳乳製品の消費動向・消費拡大策を中心に〜」『畜産の情報 2010年11月号』62頁 - 76頁、http://lin.alic.go.jp/alic/month/domefore/2010/nov/gravure01.htm

・小沢健二(2007年)「最近のカナダの酪農政策の動向と諸問題」『平成18年度地域食料農業情報調査分析検討事業 北米地域食料農業情報調査分析検討事業実施報告書』農林水産省、75 - 96頁、http://www.maff.go.jp/j/kokusai/kokusei/kaigai_nogyo/k_syokuryo/h18/pdf/h18_america_03.pdf

・三菱UFJリサーチ&コンサルティング株式会社(2014年)「1. カナダの供給管理政策」『平成25年度海外農業・貿易事情調査分析事業 海外農業・貿易事情調査分析(米州)報告書』農林水産省、59 - 98頁、http://www.maff.go.jp/j/kokusai/kokusei/kaigai_nogyo/k_syokuryo/pdf/h25america-ca.pdf