【要約】

豪州政府は、2018年3月の農業需給観測会議において、農畜産物の需給見通しを以下のとおり示した。

(牛肉)

牛肉生産量は、牛飼養頭数の増加に伴うと畜頭数の増加により、2017/18年度以降増加傾向となる見通し。牛肉輸出量は、2017/18年度以降、日本や中国などアジア向けを中心に増加傾向で推移する一方、主な輸出先における競合により輸出単価の下落が懸念される。このため、肉用牛取引価格の下落が懸念。

(乳製品)

豪州国内の乳業メーカー間の集乳競争により生産者支払乳価が堅調と見込まれることから、生乳生産量は、2017/18年度以降増加傾向となる見通し。多くの乳業メーカーは、チーズや育児用調製粉乳など収益性の高い乳製品の生産を増加させると見込まれ、それらの品目の輸出量が増加する見通し。

(穀物)

生産量については、小麦は、生産性向上に伴い、2018/19年度以降増加傾向となる見通し。大麦はアジア地域におけるビール向け需要増、ソルガムは中国における蒸留酒向け需要増に伴い、ともに2018/19年度以降増加傾向となる見通し。輸出量については、小麦は、国際価格の低下により、2018/19年度は減少するものの、その後は生産増に伴い増加傾向となる見通し。大麦とソルガムは、アルコール向けや飼料向け需要増に伴い増加傾向となる見通し。

1 はじめに |

2018年3月6〜7日の2日間、豪州の首都キャンベラにおいて、豪州農業資源経済科学局(ABARES、農業・水資源省(Department of Agriculture and Water Resources)の組織であり、農畜産物の需給見通しや生産者の経営動向などの情報を収集、分析、公表している)による2018年豪州農業需給観測会議(以下「アウトルック」という)が開催された。

今回のアウトルックでは、主要農畜産物の需給見通しのほか、「グローバル化社会における付加価値の創造」をテーマとして、貿易協定の締結によるマーケットアクセス獲得の重要性や、海外マーケットのニーズを的確に把握し、いかに高品質で付加価値の高い商品を供給していくかに関して多くの議論が交わされた。

本稿では、アウトルックで発表された豪州の牛肉、牛乳・乳製品および穀物の向こう5年間の需給見通しについて報告するとともに、会議後に訪問した酪農家などについて紹介する。

本稿中、特に断りのない限り、豪州の年度は7月〜翌6月であり、為替レートは、1豪ドル=84円(2018年3月末日TTS相場83.66円)、1米ドル=107円(2018年3月末日TTS相場107.24円)を使用した。なお、ABARESの見通しは、通常の気象条件を前提としたものである。

2 基調講演から |

アウトルックの開会に当たり、デビッド・リトルプラウド農業・水資源相が基調講演を行い、次のように述べた。

「昨年度(2016/17年度)の農畜産物生産額は、記録的な穀物生産量により、初めて600億豪ドル(5兆400億円)を突破した。2017/18年度は、590億豪ドル(4兆9560億円)と、昨年の記録的な水準からはわずかに減少する。2017/18年度の農畜産物輸出額は、穀物輸出量の減少により、470億豪ドル(3兆9480億円)と減少する見込みであるが、なお高い水準にある。

農畜産物生産額は、2018/19年度以降、増加傾向で推移し、2022/23年度には、約630億豪ドル(5兆2920億円)まで増加すると見込んでいる。また、農畜産物輸出額も、約500億豪ドル(4兆2000億円)まで増加すると見込んでいる。

農業は、豪州経済の原動力であるとともに、地域経済の要である。また、30万人が農業に従事し、より多くの人が農業関連の仕事に携わっており、非常に重要な産業である。

食物需要が世界的に増加する中で、より多くのマーケットアクセスを獲得して輸出を増やすことが、生産者の所得向上につながる。豪州の農畜産物の約70%は輸出されており、その52%はアジアに仕向けられている。安全性と、環境持続性の高い豪州の農畜産物への需要は、アジアを中心に増加傾向で推移している。政府は、マーケットアクセスの改善を重視しており、今年度は、米国を除く11カ国によるTPPの合意とペルーとの自由貿易協定(FTA)の締結を行った。また、中国、日本、韓国とのFTAは成功しており、最近は、インドネシアへのマーケットアクセスの改善に力を入れている。

農業分野において、投資は非常に重要である。かんがい設備への投資を積極的に行い、水を必要な時に届けられるように取り組みたい。連邦政府は、生産者が成功できる環境を整えることで、所得の増加や地域社会の繁栄につなげたいと考えている。」

このように、豪州の農畜産物生産額は、2017/18年度には過去最高を記録した前年度から減少するものの、2018/19年度以降は、畜産物および穀物ともに生産が増加傾向で推移すると見込んでおり、それに伴い輸出額も増加すると見込んでいる。また、豪州農業は輸出志向型であり、マーケットアクセスの獲得が生産者の所得増加につながると考えられており、今後も、積極的に貿易協定を締結していく姿勢が示された。

次章以降では、牛肉、牛乳・乳製品および穀物について、今後の見通しを紹介する。

3 牛肉 |

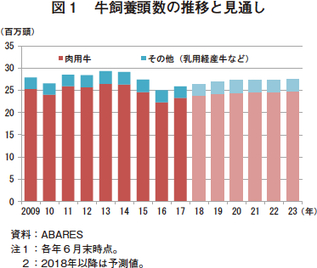

(1)肉用牛飼養頭数

肉用牛飼養頭数は、2014〜15年にかけて、干ばつに伴い雌牛を中心に淘汰したことにより減少傾向で推移してきたが、2015年末ごろから、肉用牛取引価格の上昇や天候の回復を背景に牛群再構築を進めたことから、2017年に増加に転じた。2018年6月末時点では、2380万頭(前年比2.1%増)と2年連続の増加を見込んでいる(図1)。

2019年以降は、乾燥気候により牛群再構築の進展が遅れていた北部を中心に増加傾向で推移するものの、飼養頭数が増加するにつれ、増加ペースは鈍くなると見込まれている。

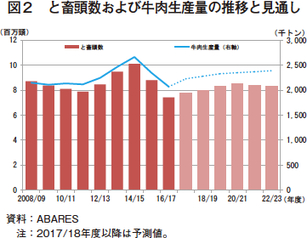

(2)と畜頭数、牛肉生産量

と畜頭数については、2017/18年度は、飼養頭数の増加に伴い、776万頭(前年度比4.5%増)へ増加する見込みである(図2)。2018/19年度以降は、主に米国に仕向けられる加工向け牛肉価格が、同国の牛肉生産量の増加に伴い下落することで、牛群拡大意欲が減退し、雌牛のと畜頭数が増加すると見込んでいる。それにより、2020/21年度のと畜頭数は、850万頭まで増加すると見込んでいる。一方、2021/22年度以降は、米国の牛肉生産量が減少に転じ、加工向けなどの牛肉価格が上昇してくるとし、牛群拡大に向けた雌牛保留が増えるため、と畜頭数は減少に転じると見込んでいる。

牛肉生産量については、2017/18年度は、と畜頭数の増加に加え、と畜牛に占める穀物肥育牛の増加と雌牛の減少により、1頭当たり枝肉重量も増加することから、223万トン(同7.6%増)とかなりの増加を見込んでいる。

その後は、と畜頭数の増加に伴い増加傾向で推移し、と畜頭数が減少に転じる2021/22年度以降も、穀物肥育牛の増加に伴う枝肉重量の増加により、増加傾向が継続すると見込んでいる。

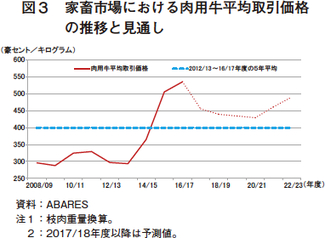

(3)肉用牛価格

家畜市場における肉用牛平均取引価格(加重平均、枝肉重量換算(注1))は、2017/18年度には、1キログラム当たり455豪セント(382円、前年度比15.0%安)とかなり下落すると見込んでいる(図3)。これは、飼養頭数の増加に伴う市場取引頭数の増加、海外マーケットにおける競合の高まりによる牛肉輸出価格の下落などが要因としている。

同価格は、2018/19年度以降も、豪州の牛肉生産量の増加や海外マーケットでの競合に伴う輸出単価の低下により、下落傾向で推移し、2020/21年度には、429豪セント(360円)まで下落すると見込んでいるが、直近5年(2012/13~16/17年度)平均を上回る水準にとどまるとしている。そして、2021/22年度以降は、米国を中心に世界的に牛肉生産量の増加ペースが鈍化し、輸出単価の上昇が見込まれるとし、肉用牛平均取引価格も上昇に転じると見込んでいる。

(注1) 家畜市場で取り引きされる牛の1キログラム当たり生体価格に、と畜した場合の歩留まり率をかけて、枝肉重量1キログラム当たりの価格に換算したもの。

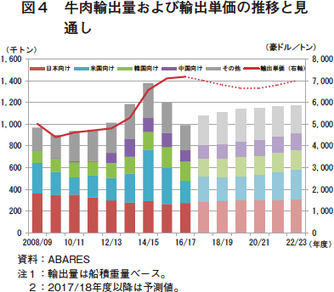

(4)牛肉輸出

牛肉輸出量(船積重量ベース)については、2017/18年度は、牛肉生産量の増加を受け、日本、米国、中国向けが増加し、108万トン(前年度比9.0%増)を見込んでいる(図4)。

2018/19年度以降も、牛肉生産量の増加を背景に中国や日本向けが増加し、増加傾向での推移を見込んでいる。

一方、輸出単価については、世界的な牛肉生産量の増加や海外マーケットにおける競合により、2019/20年度までは下落傾向で推移し、その後は、米国などにおける牛肉生産量の減少などにより、上昇すると見込んでいる。

ア 日本向け

日本向け牛肉輸出量については、2017/18年度は、牛肉生産量の増加や日本からの輸入需要の高まりにより、29万トン(同5.8%増)と増加を見込んでいる。

2018/19年度以降、日本の輸入牛肉需要は、所得の伸び悩み、人口減少、高齢化などにより徐々に弱くなると見ている。冷蔵牛肉は米国産との競合により増加が見込めない一方、低価格の冷凍牛肉の増加により、冷蔵・冷凍を合わせた輸出量全体は増加傾向で推移し、2022/23年度には、31万トンまで増加すると見込んでいる。

イ 米国向け

米国向け牛肉輸出量については、2017/18年度は、牛肉生産量の増加に伴い、23万2000トン(同13.7%増)とかなりの増加を見込んでいる。ただし、この増加は、前年度の大幅減の反動であり、米国からの需要は弱いとしている。米国の牛肉生産量が、安価な飼料価格を背景に増加傾向にあるため、この傾向は2019/20年度ごろまで続くと見込んでいる。

しかし、米国では、牛肉生産増により牛肉価格が下落し、肥育業者の収益性が低下するため、2020/21年度以降、牛肉生産量が減少し始め、豪州産牛肉への需要が増加すると見込んでいる。

米国は、主要な輸出先である一方、日本や韓国などのマーケットにおける競合国でもあることから、米国の牛肉生産増により、海外マーケットにおける競合が激化し、豪州の輸出価格が下落し、ひいては肉用牛生産者の所得が減少することを懸念している。

ウ 韓国向け

韓国向け牛肉輸出量については、2017/ 18年度は、米国産のシェア拡大により16万7000トン(同6.7%減)と、他の輸出先とは異なり減少を見込んでいる。

2018/19年度以降は、わずかな増加を見込んでいるものの、韓国の牛肉生産量の増加、所得の増加率の鈍化に伴う牛肉から豚肉への消費の移行、米国産との競合などにより、豪州産牛肉への需要は弱いとしている。

エ 中国向け

中国向け牛肉輸出量については、2017/18年度は、同国の輸入牛肉需要の増加に伴い、12万2000トン(同17.3%増)と大幅に増加すると見込んでいる。しかし、ブラジルやウルグアイなど南米諸国からの輸入が近年増加しており、2016年以降、ブラジルとウルグアイからの輸入量が、豪州からの輸入量を上回って推移している。

2018/19年度以降も、所得の増加や都市化の進展に伴い、引き続き牛肉需要の増加が見込まれる一方、国内生産では増加する需要を満たせないことから、輸入牛肉への強い需要が継続し、2022/23年度の同国向け輸出量は、15万8000トン(2016/17年度比51.9%増)と大幅な増加を見込んでいる。しかし、中国は近年、牛肉の輸入先国を増加させており、さらなる競合の激化が懸念されている。

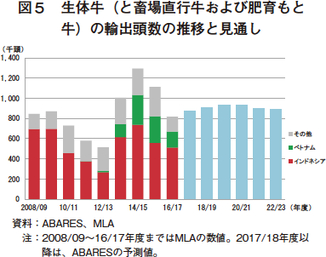

(5)生体牛輸出

2017/18年度の生体牛(と畜場直行牛および肥育もと牛)の輸出頭数は、インドネシアからの肥育もと牛需要の回復に伴い、87万5000頭(同7.1%増)とかなり増加すると見込んでいる(図5)。ただし、輸出先国ごとの数値は示されていない。

2018/19年度以降は、ベトナムや中国向けの増加が期待できるものの、生体牛輸出の大部分を占めるインドネシア向けの伸びは期待できないとしている。これは、インドネシア政府が、2016年、輸入する肉用牛(肥育もと牛)5頭に対し、肉用繁殖雌牛1頭の輸入を義務付ける仕組みを導入したが、豪州は、これに対応する十分な繁殖用雌牛を確保できないことから、同国向け生体牛輸出の制約となっているためである。

4 乳製品 |

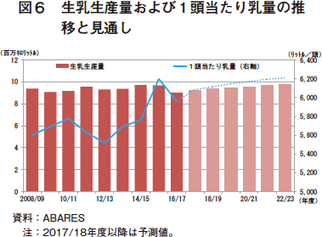

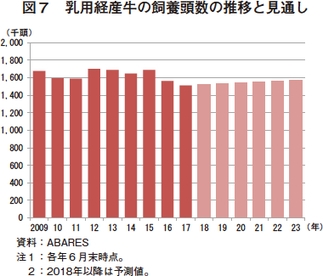

(1)生乳生産量

2017/18年度の生乳生産量は、925万キロリットル(953万トン相当、前年度比2.6%増)とわずかな増加を見込んでいる(図6)。これは、生産者支払乳価の上昇を背景に、乳用牛飼養頭数が増加したり、補助飼料給与量の増加に伴い1頭当たり乳量が増加するためとしている(図7)。

生乳生産量は、2018/19年度以降も、乳業メーカー間の集乳競争により生産者支払乳価が堅調に推移することにより、同様に飼養頭数の増加や1頭当たり乳量の増加により増加傾向で推移し、2022/23年度には、978万キロリットル(1007万トン相当)まで増加すると見込んでいる。

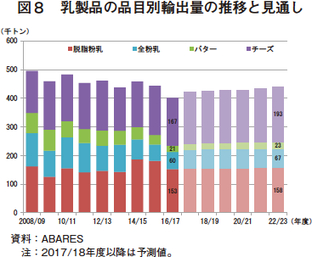

(2)乳製品輸出

乳製品主要4品目の輸出量の見通しは、図8の通りである。多くの乳業メーカーは、収益性が高く、今後の需要拡大が期待できるチーズの生産能力の増強を図っている。これに伴い、生産者支払乳価は、チーズの国際取引価格の動向にさらに敏感になるとしている。

2017/18年度の乳製品輸出額は、チーズと全粉乳輸出量の増加などにより、32億6800万豪ドル(2745億円、同7.9%増)とかなりの増加を見込んでいる。

2018/19年度以降は、チーズや脱脂粉乳に加え、育児用調製粉乳(以下「育粉」という)やその他の付加価値の高い乳製品の輸出増により、輸出額は増加傾向となると見込んでいる。特に、主要乳業メーカーが、中国における育粉の販売に必要な登録を済ませたことから、中国向け育粉輸出の増加が期待されている。

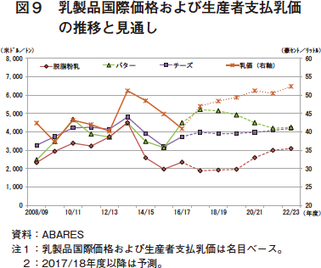

(3)乳製品国際価格

2017/18年度の乳製品国際価格については、バターおよびチーズは、世界的に需要が増加している中で、それぞれ1トン当たり5220米ドル(55万8540円、前年度比16.0%高)、同3985米ドル(42万6395円、同6.5%高)とかなり高値となるとしている(図9)。一方、脱脂粉乳は、1892米ドル(20万2444円、同19.7%安)と大幅に下落するとしている。

2018/19年度以降、東南アジアや中国などを中心に、所得や人口の増加、そして食習慣の変化に伴い、世界的な乳製品需要が増加する一方、世界の生乳生産量も増加すると見込んでいる。

チーズの国際価格は、米国とEUで生産増が見込まれるものの、世界的な需要増により、おおむね横ばいで推移すると見込んでいる。現在、高い水準にあるバターは、今後下落傾向で推移するものの、長期的にみれば比較的高い水準にとどまると見込んでいる。一方、脱脂粉乳は、EUの公的在庫の減少に伴い、2020/21年度ごろから上昇傾向で推移すると見込んでいる。

(4)生産者支払乳価

豪州の生産者支払乳価は、生産量に占める輸出仕向けの割合が約4割と高いことから、乳製品国際価格の動向による影響を受けやすい。2017/18年度は、乳製品国際価格の上昇に伴い1リットル当たり47.0豪セント(39円、前年度比14.9%高)と上昇を見込んでいる(注2)。ただし、想定より豪ドル安にならない場合には、生産者支払乳価が下落するおそれがあるとしている。

2018/19年度以降は、豪州国内の乳業メーカー間の集乳競争により、酪農家獲得のために高い生産者支払乳価が提示されることで、生産者支払乳価は堅調に推移すると見込んでいる。

(注2) 2017/18年度の生産者支払乳価は、サプート社によるマレー・ゴールバン社の買収が提案通り進むという前提のもの。

コラム1 高付加価値子牛生産により収益性向上に取り組む酪農経営

今回のアウトルックのテーマは、「グローバル化社会における付加価値の創造」であったが、豪州では、付加価値向上のためにWagyu F1子牛の生産に取り組んでいる酪農経営が増えているという。今回の現地調査では、ビクトリア州でそうした酪農家を訪問したので紹介したい。

1 酪農経営概況

メルボルンから約200キロメートル西に位置するコーラック湖の近くで、牧場主のサザーランド氏は、フルタイム雇用者2名とパートタイム雇用者1名の計4名で、3カ所に分かれた332ヘクタールの敷地に搾乳牛約400頭のほか、育成牛と肉用子牛を飼養している。

同牧場は、比較的降雨に恵まれており、かんがい施設は導入していないものの、牧草管理を適切に行うこと、高能力の牛群を整備することで、1頭当たりの年間乳量は、豪州平均の5900リットルを上回る7500リットルを実現している。搾乳は1日2回、午前6時と午後4時に行っているが、雇用者の働きやすい時刻を選んでいるそうだ。

同牧場は、近隣に工場があり、主にアイスクリームを製造しているブラ(Bulla)社に生乳を供給している。現在のブラ社の生産者支払乳価は、乳固形分ベースで5.85豪ドル(491円、生乳1リットル当たり0.45豪ドル(38円)相当)であり、同牧場の生産コストは同5.5豪ドル(462円)とのことである。同社の生産者支払乳価は、年間を通してあらかじめ固定されているため、経営を安定させる上でメリットがあるそうだ。同社はアイスクリームに力を入れていることから、プレミアムは乳脂肪分に厚く設定されている。また、集乳量が少なくなる5〜6月にはプレミアムが付くため、年2回繁殖を行い、生乳を周年出荷している。従業員の顔が見える地元の乳業メーカーに生乳を供給することに誇りを持っていると語った。

2 高付加価値子牛生産の取り組み

同牧場は、15年前、Wagyuの繁殖・肥育などを行っているビーフコープ社に誘われ、WagyuF1(注)子牛の生産を開始した。

ビーフコープ社から、Wagyu種雄牛2頭を1頭当たり100豪ドル(8400円)で10週間借り、産まれたWagyuF1子牛を180キログラムまで育て、全て同社に1頭当たり900豪ドル(7万5600円)で販売する契約になっている。飼料は、放牧に加え、サイレージ、乾草、大麦、ルーピン、カノーラミール、ミネラルを与えている。出産から販売までに体重測定を3回行って増体率を調べて、同社に情報提供している。

同牧場では、繁殖する場合、まず180頭に能力の高いホルスタイン種の精液を人工授精し、生まれた雌牛を後継牛とするが、その後継牛の最初の繁殖時にWagyu種雄牛を交配させ、WagyuF1子牛を生産している。WagyuF1子牛は、小さく産まれて、出産が楽になることから、初産牛の繁殖で利用している。難産は多くないが、逆子の時だけ介助している。そして、WagyuF1子牛は、育てるのも難しくない上、販売価格が高いことから、メリットが多いとのことである。最近では、初産牛以外にもWagyu種雄牛を交配させ、WagyuF1子牛の生産を拡大するとともに、Wagyu種雄牛だけでなく、Wagyu精液の活用も始めた。血統のよいWagyu精液を使うと販売価格が高くなるという。WagyuF1子牛の販売収入が牧場の売上全体に占める割合は5%程度と多くはないが、生産者支払乳価が下落して生乳販売で利益が出ない時期には、子牛販売収入が収益確保に大きく寄与しているという。

このように、これまで低価格で販売していたホルスタイン種の雄子牛を、付加価値の高い肉用子牛に置き換え、収入増加と分娩事故率の低減に取り組む事例が多く見受けられるようになってきている。そして、肉用牛経営にとっても、安定的な子牛の確保につながっている。ただし、最近、WagyuF1生産が増えすぎて、子牛価格が下がってきたとの報道もあり、このような酪農経営と肉用牛経営の連携が、今後も拡大していくのかが注目される。

(注) 乳用牛に豪州Wagyuの種雄牛を掛け合わせたもので、日本で生産される乳用牛と和牛のF1とは異なる。

5 穀物 |

(1)生産量

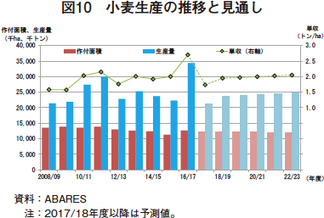

ア 小麦

2017/18年度の小麦生産については、作付面積は1224万ヘクタール(前年度比3.1%減)とやや減少し、乾燥気候により単収が1ヘクタール当たり1.7トン(同37.0%減)と、過去最高水準であった前年度から大幅に減少することで、生産量は2124万トン(同38.2%減)と大幅な減少を見込んでいる(図10)。

2018/19年度は、作付面積がわずかに減少するものの、単収が例年並みに戻ることから、2374万トン(同11.8%増)とかなり増加すると見込んでいる。2019/20年度以降は、小麦の国際価格が低調に推移することで、作付面積は減少傾向で推移するものの、単収の増加により、生産量は、わずかながら増加傾向で推移すると見込んでいる。

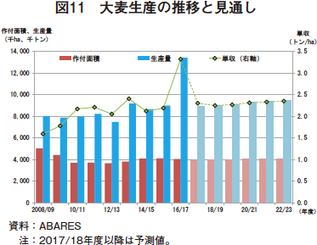

イ 大麦

2017/18年度の大麦生産については、作付面積が388万ヘクタール(同3.9%減)とやや減少し、単収が、小麦同様、記録的な水準であった前年度から一転して1ヘクタール当たり2.3トン(同30.7%減)という例年並みの水準に戻ることから、生産量は、893万トン(同33.4%減)と大幅に減少すると見込んでいる(図11)。

2018/19年度の大麦生産量は、大麦の国際取引価格の上昇により作付面積が増加し、900万トン(同0.8%増)とわずかな増加を見込んでいる。2019/20年度以降は、作付面積の増加はわずかにとどまるものの、単収が増加し、わずかに増加傾向で推移すると見込んでいる。

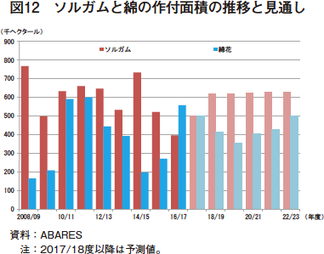

ウ ソルガム

2017/18年度のソルガムの作付面積は、前年度に収益性が高かった綿花(綿実を含む)に移行していた生産者が、ソルガムの収益性の向上に伴いソルガムに戻ってくることで、50万ヘクタール(同26.5%増)と大幅に増加する(図12)。そして、単収も増加することから、生産量は、147万トン(同44.1%増)と大幅に増加すると見込んでいる。

2018/19年度は、ソルガムの収益性が、エタノールや飼料向け需要の増加により向上することから、作付面積(62万ヘクタール(同23.4%増))、生産量(194万トン(同32.5%増))ともに大幅に増加すると見込んでいる。2019/20年度以降も、穀物肥育牛の増加に伴い、豪州北部を中心に飼料向け需要が強く、生産量は増加傾向で推移すると見込んでいる。

(2)輸出量

ア 小麦

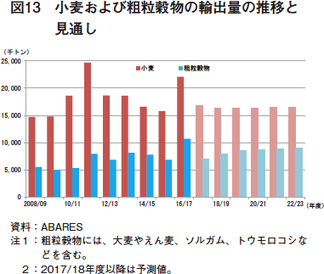

2017/18年度の小麦の輸出量は、過去最高の豊作を記録した前年度からの繰り越し在庫があったものの、生産量の大幅な減少により、1683万トン(前年度比23.7%減)と大幅に減少すると見込んでいる(図13)。

2018/19年度の輸出量は、生産量は増加するものの、1629万トン(同3.2%減)とわずかに減少すると見込んでいる。

2019/20年度以降は、生産量の増加とアジア諸国からの需要増に伴い輸出増が見込まれるものの、他の主要輸出国との競合の激化が見込まれる。黒海周辺国で生産される小麦は、価格競争力が高く、インドネシアのように価格重視のマーケットにおいては、コストの高い豪州、カナダ、米国などの西欧諸国の小麦は対抗できない傾向にある。現状では、アジアの製麺業者や高品質なパンの製造業者は、黒海周辺国よりも品質の高いオーストラリアなどの小麦を好む傾向があるものの、黒海周辺国の小麦の品質向上により、こうした高付加価値市場においてもシェアを奪われる懸念があるとしている。

イ 粗粒穀物

2017/18年度の粗粒穀物(大麦、えん麦、ソルガム、トウモロコシなど)の輸出量は、大麦生産量の大幅な減少などにより、696万トン(同35.0%減)と大幅な減少を見込んでいる。

2018/19年度の輸出量は、大麦とソルガムの生産量の増加に伴い、790万トン(同13.5%増)と増加が見込まれている。

2019/20年度以降の輸出量は、世界的な飼料向け穀物需要の増加、アジアを中心としたビール向け大麦需要の増加、中国における蒸留酒向けソルガム需要の増加などにより、増加傾向で推移すると見込んでいる。

(3)国際価格

ア 小麦

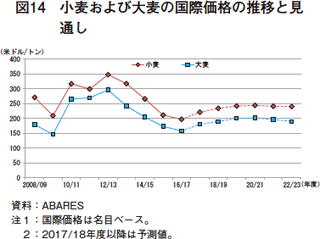

2017/18年度の小麦の国際価格は、主要輸出国の生産量がわずかに減少している一方で、アジア地域における所得と人口の増加、食習慣の変化などにより世界的な小麦需要が増加していることから、1トン当たり221米ドル(2万3647円、同12.2%高)と前年度の記録的な低価格からは回復すると見込んでいる(図14)。しかし、依然低い水準であり、主要輸出国の減産につながるとしている。

2018/19年度は、主要輸出国における減産に伴い、国際価格は上昇すると見込んでいる。

2019/20年度以降は、生産コストの高い西欧諸国の主要輸出国では、収益性の低下から作付面積の減少が見込まれる一方、世界的な小麦需要は増加することから、国際価格は上昇傾向で推移すると見込まれる。しかし、主要輸出国における生産性向上や黒海周辺国の生産増に伴い、2020/21年度以降、再度、国際価格は下落に転じると見込んでいる。

なお、世界的な食肉や生乳生産の増加に伴い、飼料向け穀物需要の増加が見込まれるものの、飼料向け小麦は他の穀物で代替できることから、トウモロコシなどのコストの低い穀物で充当され、飼料向け小麦の増加は限定的としている。

イ 大麦

2017/18年度の大麦の国際価格は、豊作であった前年度からの生産量の減少、飼料向け需要の増加、国際的な在庫量の減少などに伴い、1トン当たり180米ドル(1万9260円、同13.9%高)とかなり上昇すると見込んでいる。

2018/19年度以降は、発展途上国での人口増加、飼料向けやビール向け需要の増加が見込まれることから、2020/21年度ごろまでは上昇傾向で推移するものの、国際価格の上昇により黒海周辺国などを中心に生産量の増加が見込まれることから、その後下落に転じると見込んでいる。

コラム2 豪州におけるアニマルウェルフェアに配慮した畜産物

今回の調査中に現地スーパーで畜産物の売場をみたところ、アニマルウェルフェアに配慮した畜産物が多く販売されていることに目が留まった。屋外での飼養が一般的な牛肉では、そのような商品は少なかったが、豚では、(分娩前後を除いて)妊娠ストールを使わない生産、フリーレンジでの生産をアピールしている商品が多く見られ、鶏肉でも、フリーレンジでの生産を強調している商品が多かった。特に、鶏卵ではフリーレンジまたはケージフリーと表示している商品が、棚の大部分を占めており、ケージで生産された鶏卵の売場面積は非常に小さくなっていた。なお、鶏卵では、フリーレンジは、鶏が自由に屋外と屋内を出入りできる状態でケージを使わずに飼養していることを意味し、ケージフリーは、ケージを使わずに鶏舎内で飼養していることを意味する。店頭で鶏卵の価格を見ると、おおむねフリーレンジが最も高く、ケージフリー、ケージと続き、価格差は1.2倍から2倍近くなるものもあった。

店頭での販売状況を見ると、豪州で売れている鶏卵のほとんどは、フリーレンジかケージフリーかと思われたが、豪州鶏卵協会(Australian Eggs)によると、ケージ生産の卵は、売場面積は小さいものの、売上の半分弱を占めているとのことであった。フリーレンジやケージフリーの鶏卵は、小売店にとって収益性の高い商品であることから、棚の売場を広くして積極的に販売を行う一方、ケージ生産の鶏卵は1日に何度も補充するそうである。豪州の消費者のアニマルウェルフェアに関する関心は高いものの、実際に高い金額を支払ってアニマルウェルフェアに配慮した商品を購入する人は限られるという。所得の低い家庭ほど、ケージで生産された安い鶏卵を購入する傾向があるとのことで、それを裏付けるかのように、低価格を売りにしたスーパーでは、ケージで生産された鶏卵の売場面積が広かった。

豪州では、小売業界の寡占化が進んでおり、大手2社で7割近くのシェアを占めている。その2社が、アニマルウェルフェアに配慮した畜産物を差別化に利用しており、生産者は、アニマルウェルフェアに対応しなければ、販売上不利になっている。現在は、ほとんどの州でケージを使った鶏卵の生産は認められているが(1羽当たりの最低面積は定められている)、消費者や小売業界からのニーズが、生産者のアニマルウェルフェアへの対応を促がしている。

現在、豪州では、各州政府、連邦政府、業界団体などからなる委員会により鶏肉および鶏卵のアニマルウェルフェアに関するスタンダード・アンド・ガイドラインの策定作業が進んでいる。このうち、スタンダードの項目に記載される事項は、各州の州法の中に規定される予定となっているが、このスタンダードにおいて、バタリーケージは禁止事項になる可能性がある。

6 おわりに |

豪州の牛肉生産は、干ばつに伴う飼養頭数の減少により、2016/17年度から2年間、大幅に減少したが、今後は、飼養頭数の回復に伴い生産量、輸出量ともに増加が見込まれる明るい見通しとなった。しかし、輸出の競合国であり、主な輸出先国でもある米国の牛肉生産量の増加に伴い、世界のマーケットでの競合が強まり、輸出価格の下落が懸念されている。また、さらなる需要増が見込まれる中国市場では、ブラジルなど南米諸国との厳しいシェア争いを強いられることになる。そのような中、今回のアウトルックでは、これまで以上に多くの国と貿易協定を結び、有利なマーケットアクセスを獲得することの重要性が強調されていた。また、中国やインドネシアなどの東南アジア地域においても、価格競争ではなく、豪州の「グリーン、クリーン」なイメージを利用したブランドの確立を通じて、付加価値の高い牛肉を輸出していく必要性が強調されていた。

また、酪農については、乳製品の国際取引価格の上昇に伴い生産者支払乳価が回復していることから、生乳生産量は増加傾向で推移していくとの明るい見通しが示された。一方、国内の状況をみると、最大手の乳業メーカーであるマレー・ゴールバン社が、カナダ資本のサプート社に買収される動きが進んでいる。豪州乳業界の構図が大きく変化しつつあり、酪農家獲得競争が激化すると予想される。こうした動きが、豪州の生乳生産や乳製品輸出にどう影響するのか、注目されるところである。

穀物については、国際価格の上昇があまり見込まれない小麦では、作付面積の増加は見込まれていない。一方、国際価格が上昇して収益性が向上している大麦やソルガムなどは、国際的な需要の増加を背景に、生産量を増加させていくという明るい見通しが示された。

政府は、マーケットアクセスの改善を通じた農畜産業の発展を目指している一方、人件費の高騰などにより生産コストも増加していることから、今回のアウトルックのテーマが、「グローバル化社会における付加価値の創造」であるように、いかに付加価値の高い農畜産物を生産・輸出していくかという点が豪州の農畜産業の最大の課題となっている。今回の見通しにおいては、農業生産額の増加は、生産量の増加ではなく、農畜産物価格の上昇を前提とした試算となっている。豪州から多くの農畜産物を輸入している日本にとって、豪州のこのような流れが、どのように影響を及ぼしていくのか、引き続き注視する必要がある。