【要約】

NZの牛肉生産は、肉用繁殖雌牛が減少傾向で推移している一方、酪農の拡大に伴い乳用経産牛のと畜が増加したことで、生産量を増加させてきた。CPTPPの発効により、日本向け輸出の拡大を期待する声はあるものの、放牧地の拡大や肉用繁殖雌牛の増頭が困難である上、中国向け輸出が年々増加しており、輸出余力は限られると思われる。

1 はじめに |

米国農務省によると、ニュージーランド(以下「NZ」)という)は、2017年の牛肉生産量では世界全体の1%程度にとどまるものの、輸出量では約6%を占める世界第5位の牛肉輸出国となっている。また、日本にとっては、豪州、米国に次ぐ牛肉輸入先国であるが、近年のNZからの輸入量は低迷してきた。

そのような中、環太平洋パートナーシップに関する包括的及び先進的な協定(以下「CPTPP」という)が、2018年3月、日本およびNZを含む11カ国で調印された。これが発効すると、NZから日本向けに輸出される牛肉の関税が段階的に引き下げられることから、今後のNZにおける牛肉産業の動向が注目されている。

本稿では、NZの肉用牛生産、牛肉輸出の現状と輸出戦略や輸出余力などの見通しについて、2018年7月の現地調査を踏まえて報告する。

本稿中、特に断りのない限り、NZの年度は10月〜翌9月であり、為替レートは、1NZドル=76円(2018年8月末日TTS相場75.78円)を使用した。

2 牛肉生産の動向 |

(1)牛肉生産の特徴

NZにおける牛(肉用牛・乳用牛ともに)と羊の生産は、放牧を前提としている。このことから、NZの牛肉生産には、次のような特徴がある。

ア 放牧

NZの肉用牛生産は、繁殖、育成、肥育のいずれも放牧で行われる。これは、国土全体に広がる牧草地を活かし、省力化・低コストでの生産を是としているためである。後述するように、フィードロットも存在するが、かなり例外的なものである。このため、NZで生産される牛肉のほとんどが、放牧による牧草肥育である。

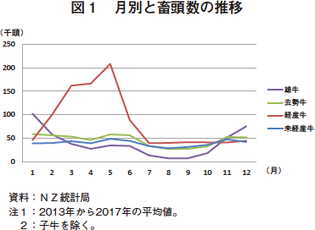

イ 季節繁殖と出荷の集中

NZでは、放牧により牛を飼養することから、多くの場合、牧草の成長に合わせて春先の7〜9月に子牛が産まれるようにしている。このため、肥育もと牛も肉専用種、乳用種ともに、この時期に生まれる牛が多くなる。また、雄牛の大部分は酪農由来の乳雄子牛を肥育したものであり、7〜9月に産まれた雄子牛を、翌年の春から夏の牧草で肥育したのち、と畜場へ出荷されるのが一般的であることから、12月〜翌1月にと畜頭数が増加する(図1)。去勢牛と未経産牛のと畜頭数は、経産牛および雄牛に比べて月ごとの変動が小さいが、去勢牛は、と畜頭数の多い11月〜翌6月が1月当たり最大5万8000頭であるのに対し、冬の8〜9月には3万頭を下回り半数近くに減少する。また、未経産牛も、と畜の多い11月〜翌6月には最大4万8000頭であるのに対し、7〜9月には3万頭前後と4割程度減少する。

なお、乳用牛は、乾乳期となる6月を前に更新されることから、4〜5月には多くの経産牛がと畜場に出荷される。

ウ 肉用牛・羊複合経営

NZでは、肉用牛と羊の複合経営が一般的である。これは、肉用牛と羊を同じ放牧地で飼養できる上、両者の収益性の変化に応じて、それぞれの飼養頭数を増減させることで、経営上のリスクを分散できるためである。また、放牧時には、生育した牧草を牛に先に採食させ、その後の丈の短くなった牧草を羊に採食させることで、限られた放牧地を最大限に活用できるというメリットもある。

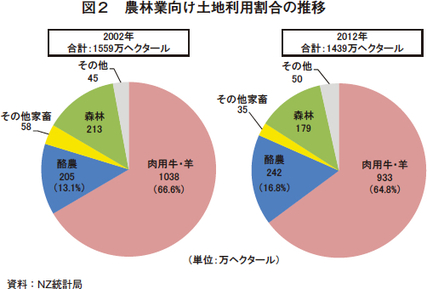

エ 酪農との競合

NZでは、肉用牛・羊生産と酪農は、いずれも放牧により行われることから、放牧地をめぐってお互いに競合関係にある。ここ20年程度は、酪農の収益性向上に伴い、多くの肉用牛・羊複合経営(以下「肉用牛経営」という)が酪農に転換を図ってきたことから、肉用牛経営の利用する放牧地の面積はかなり減少し、肉用牛飼養頭数も減少した。2012年時点では、肉用牛経営は933万ヘクタール、酪農経営は242万ヘクタールの農地を所有しているが、2002年時点と比較すると、肉用牛経営は約100万ヘクタール減少した一方、酪農経営は約40万ヘクタール増加した(図2)。

(2)牛肉生産の構造

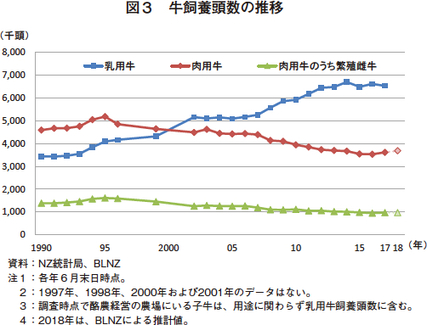

ア 肉用牛飼養頭数の推移

肉用牛飼養頭数は、1990年時点では、459万頭と乳用牛飼養頭数を上回っており、1995年には、518万頭まで増加した(図3)。しかし、前述の通り、牧草地をめぐって酪農経営と競合関係にある肉用牛経営は、収益性の高まった酪農経営への転換が進んだことで減少傾向となり、2002年には、乳用牛の飼養頭数が肉用牛を上回った。その後も酪農への転換は進み、2016年の肉用牛飼養頭数は、353万頭とピークの1995年から3割程度減少した。

しかし、2017年の肉用牛飼養頭数は、牛肉輸出価格が比較的好調であったこと、酪農の収益性が悪化したことなどから362万頭(前年比2.4%増)となり、2006年以来11年ぶりに増加に転じた。2018年8月にビーフ・アンド・ラム・ニュージーランド(以下「BLNZ」という)が公表した「Stock Number Survey」によると、同年6月時点の肉用牛飼養頭数の推計値は、368万頭(前年比1.9%増)と2年連続の増加が見込まれている。

BLNZによると、肉用牛経営の半数以上は、肉用牛飼養頭数50頭以下の家族経営が占めているが、それらの経営体の肉用牛飼養頭数は、全体の1割に満たない。一方、同飼養頭数500頭以上の経営体数は全体の1割未満であるが、それらの経営体の肉用牛飼養頭数は、全体の4割以上を占めている。

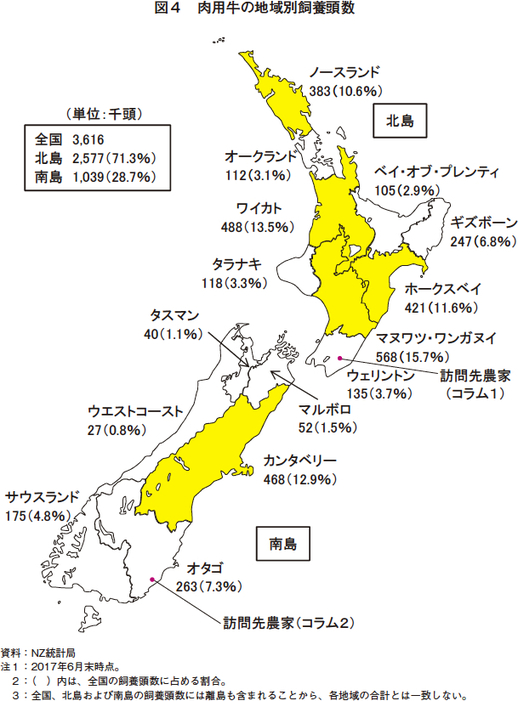

イ 肉用牛の地域別飼養動向

肉用牛飼養頭数を地域別に見ると、牧草の生育環境が良い北島が全体の7割強を占めている(図4)。飼養頭数の多い地域は比較的分散しており、マヌワツ・ワンガヌイ(15.7%)、ワイカト(13.5%)、ホークスベイ(11.6%)、ノースランド(10.6%)などとなっている。一方、飼養頭数全体の3割弱を占める南島は、カンタベリー(12.9%)が中心となっている。

ウ 牛肉生産の半分以上が酪農由来

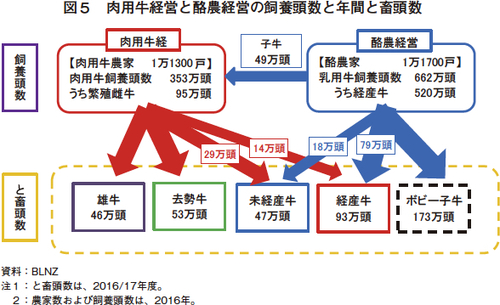

2016年の肉用牛飼養頭数353万頭のうち、繁殖雌牛は95万頭である。

肉用牛飼養頭数を品種別に見ると、アンガス種が37%、アンガス種とヘレフォード種の交雑が12%、ヘレフォード種が10%、肉専用種の交雑が16%と、肉専用種が全体の75%を占める。一方、ホルスタイン種が14%、乳用種とその交雑が4%と、乳用種が約20%を占めている。BLNZによると、肉牛価格の上昇や肉用繁殖雌牛の減少に伴い、酪農家で生まれた乳用種や交雑の割合が増加したとしている。

2016/17年度の成牛と畜頭数は、240万頭(前年度比7.1%減)と酪農における生産者支払乳価の低迷による乳用牛の淘汰が落ち着いたため、前年度より減少した。

内訳を見ると、去勢牛(主に肉専用種または肉専用種と乳用種の交雑を去勢した肥育牛)が53万頭(と畜頭数全体の22.1%)、未経産牛(多くは肉専用種または肉専用種と乳用種の交雑の未経産の肥育牛)が47万頭(同19.7%)、雄牛が46万頭(同19.3%)、経産牛が93万頭(同38.9%)である。

酪農は、NZの基幹産業であり、2016年の乳用牛飼養頭数は662万頭と、肉用牛飼養頭数353万頭の約1.9倍に上り、酪農が牛肉生産量に及ぼす影響は大きい。BLNZによると、2016/17年度の経産牛と畜頭数93万頭のうち85%の79万頭は乳用牛が占めている(図5)。また、未経産牛と畜頭数47万頭のうち、38%の18万頭は酪農の後継候補であった雌牛が占めている。酪農経営で生産される子牛の多く(年間173万頭、ボビー子牛と呼ばれる)は、生後4日以降にと畜され、ベビーフードやペットフード向けに仕向けられるほか、一部は、EU、中東、インドネシアなどに、テーブルミート向けの子牛肉として輸出されるが、年間49万頭の子牛(ホルスタインの雄が主で、一部は乳用種と肉専用種の交雑)は、肉用牛経営に肥育もと牛として供給されており、その多くが去勢されることなく、雄牛として肥育されて出荷される。

2016/17年度の牛肉生産量61万トンのうち、酪農家から出荷された経産牛や未経産牛の牛肉が16万トンと約3割を占める。さらに大部分が酪農由来であるとされる雄牛の牛肉を、すべてが酪農由来であると仮定した場合、雄牛の牛肉は14万トンと2割以上を占めることから、全体では半分程度の牛肉が酪農に由来する牛から生産されているとみられる。

エ 牛肉輸出の特徴

NZは、人口が約480万人と少なく国内の消費規模が小さいため、生産される牛肉の8割以上が輸出されている。そのため、国際的な牛肉需給による輸出単価の変動や外国為替相場の変動が、NZの牛肉輸出、ひいては肉用牛生産者の収益に大きな影響を及ぼしている。

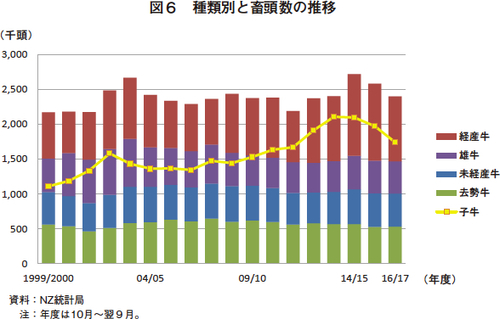

(3)と畜頭数と牛肉生産量の推移

NZでは、肉専用種や肉専用種と乳用種の交雑の去勢牛および未経産牛は、プライム牛と呼ばれ、テーブルミート用に仕向けられるが、これらのと畜頭数は、肉用繁殖雌牛の減少などにより減少または横ばいで推移してきた。また、雄牛は、その大部分が酪農で生産されたホルスタイン種やその交雑種の雄子牛を肥育したものであり、増体がよく、赤身率が高いことから、主にハンバーガーパティなどの加工用に仕向けられる。このと畜頭数は、2013/14年度および2014/15年度は増加したものの、長期的には減少傾向で推移してきた(図6)。

一方、経産牛のと畜頭数は、酪農の拡大に伴い増加しており、そのと畜頭数全体に占める割合は、1989/90年度の29.1%から、2016/17年度には38.9%へと増加した。つまり、肉用牛飼養頭数は減少してきたが、牛肉生産量は、乳用経産牛のと畜増により増加してきたのである。

また、乳用牛の増加に伴い、ボビー子牛のと畜頭数も増加傾向で推移してきた。春(7月末〜9月頃)に集中して生まれる乳用種の雄子牛の多くは、生後4日以降に羊用の施設でと畜・解体される。NZでは、この時期の羊の出荷量が減少することから、と畜場の稼働率向上には大いに貢献しているとのことである。

なお、2017/18年度の10月〜翌6月までの累計のと畜頭数は、225万頭(前年同期比8.9%増)と、雄牛および経産牛の増加によりかなり増加している。

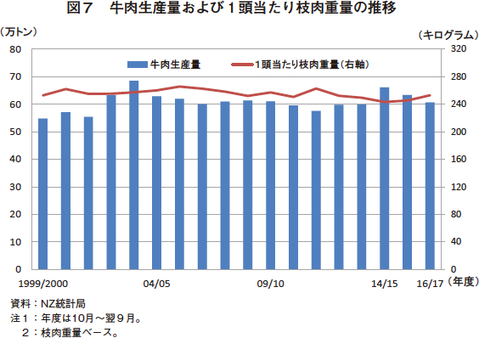

この結果、牛肉生産量(枝肉重量ベース)は、経産牛のと畜頭数の増減に大きく影響を受けるものの、直近10年間は60万トン前後で、横ばいで推移してきた(図7)。1頭当たり枝肉重量は、比較的重量の軽い雌牛のと畜が増加した年度に低下する傾向にある。

なお、2017/18年度の10月〜翌6月までの累計の牛肉生産量は、57万トン(同7.9%増)とかなりの程度増加している。

コラム1 ホルスタイン種(雄牛)の肥育経営

ウェリントンから東に80キロメートルほどの所にあるマーティンボロの肉用牛肥育経営を訪問した(位置は図4参照)。この牧場は羊を飼養しない、NZでは数少ない肉用牛専門で、非去勢のホルスタイン種の雄牛の肥育に特化している。

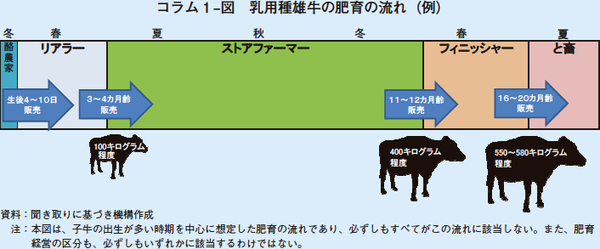

乳用種の肥育経営は、主に3タイプに分けられる(コラム1?図)。一つ目は、生後4〜10日齢程度の子牛を導入し、体重100キログラム程度まで飼育する形態で、リアラーと呼ばれる。二つ目は、リアラーから100キログラム程度の子牛を導入し、400キログラム程度まで飼育するストアファーマーである。三つ目は、ストアファーマーから肥育もと牛を導入し、肥育して食肉企業に出荷するフィニッシャーである。リアラーやストアファーマーは、傾斜地の牧草地に多く、牛が大きくなるにつれて、平地に所在することが多くなる。

今回訪問した牧場は、フィニッシャーに該当し、ストアファーマーと呼ばれる育成農家から、12カ月齢、420キログラム程度の肥育もと牛を10〜11月頃に導入し、4〜6カ月間肥育してと畜場に出荷するのを基本としている。230ヘクタールの牧草地に、10〜11月のピーク時には550〜600頭程度を飼養するとのことであるが、7月の調査時点では、冬場であることから飼養頭数は少なく、200頭のみを飼養していた。

ホルスタイン種の雄牛を肥育しているのは、もと牛が酪農の副産物であることから入手しやすいこと、増体率が良いからとのことである。去勢を行わないのも、増体が落ちないようにするためである。ジャージー種は、体が小さく増体重視の肥育には向かないとのことであり、ホルスタイン種とジャージー種の交雑(NZでは「キウイクロス」と呼ばれる)はジャージー種よりは大きくなるが、ホルスタイン種よりは増体が劣るとのことである。肥育した牛は、赤身率の高い加工向けとなり、主に中国や米国に輸出されている。出荷は、枝肉重量で300〜320キログラムを目標としており、当地に移転する以前の牧場で目標としていた370〜380キログラムより小さく設定している。これは、この牧場の牧草地が柔らかいことから、それ以上重くなると、特に降雨によって放牧地が柔らかくなる冬場に、牧草の生育に悪影響を及ぼしてしまうためとのことである。なお、テーブルミート向けの肉用牛の肥育は、通常、通年で飼養するが、この農場では冬場の牧草が十分に確保できないため行っていない。

NZでは、肥育牛の販売価格は、枝肉重量が重視され、肉質はあまり加味されない評価体系となっている。このため、この農場のように、増体のよいホルスタイン種の雄牛を去勢せずに、放牧で肥育するという経営形態が存在している。

〈コラム1?写真2の補足説明〉

毎日、放牧地内を区切る電気牧柵を少しずつずらしていくことで、牛の食べる牧草の量を調整している。撮影直前まで、写真の中央部分に縦に張られていた電気牧柵のワイヤーを右側方向に移動させたところ。そのため、写真左側は既に採食されて牧草が短くなっており、右側は牧草の丈が長くそろっている。

3 牛肉輸出の動向 |

(1)牛肉輸出量の推移

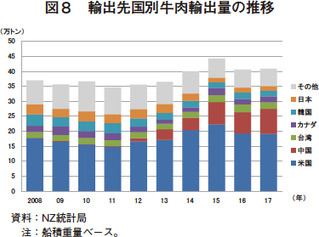

2017年の牛肉輸出量は、41万トン(前年比0.7%増)とわずかな増加となったものの、直近10年間では2番目の水準となった(図8)。また、2014年以降、4年連続で40万トンを上回った。最大の輸出先である米国向けは、19万トンと全体の46.7%を占めているほか、近年増加している中国向けは、8万トンと全体の20.6%に達している。その他、台湾、カナダ、韓国、日本向けと続く。

なお、2018年1〜6月までの累計は、25万トン(前年同期比3.5%増)とやや増加しており、中でも中国向けは、6万トン(同25.4%増)と大幅に増加している。

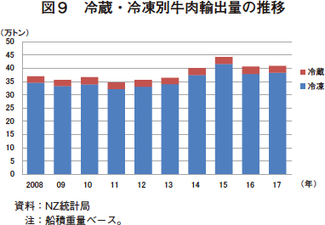

また、輸出の形態は、大部分が冷凍での輸出となっている(図9)。直近10年間では、冷凍が全体に占める割合は93%から94%、冷蔵は6%から7%と、冷蔵と冷凍の割合に大きな変化はみられない。

(2)国別輸出動向

ア 米国向け

米国向けは、輸出量全体の半数近くを占め、長年にわたり最大の輸出先国となっている。同国向けの大部分は、ハンバーガーパティなどの原料になる赤身率の高い冷凍牛肉である。これらは、主に経産牛や肥育された乳用種の雄牛から生産される。米国へ輸出された後、米国産の穀物肥育牛肉と混ぜられてハンバーガーパティに加工されることが多いため、米国で牛肉生産量が増加しているにも関わらず、依然として赤身率の高い牛肉への需要が高い。このため、2018年の1〜6月までの輸出量は、前年度並みで推移している。仮に、干ばつなどにより米国で経産牛の淘汰が進んだ場合、輸出に影響する可能性がある。

また、最近は、米国において消費者の健康志向や環境に対する関心の高まりから、牧草肥育牛肉に対する需要が高まっており、テーブルミート用の冷蔵牛肉輸出が増加している。

イ 中国向け

NZは、中国と2008年に自由貿易協定(FTA)を締結しており、2016年には同国向け牛肉関税が撤廃されるなど、同国は、NZにとって関税面で他国より有利に立っている数少ない市場となっている。同国向け輸出量は、近年における同国の牛肉輸入需要の増大とともに急増しており、2017年には約8万4000トンに達し、米国に次ぐ輸出先国となっている。中国向けは、冷凍であらゆる部位が輸出されているという。

さらに、NZは、2017年から中国向け冷蔵牛肉の試験輸出を開始した。2017年の輸出実績は600トンであり、数量は少ないものの、冷凍に比べて単価が高いことから、輸出金額の増加に貢献している。なお、2018年1〜6月までの輸出量は、1298トンと前年の2倍近くの量がすでに輸出されており、引き続き増加している。

ウ 日本向け

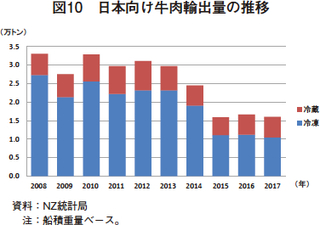

日本向けは、近年減少傾向にあり、2008年の3万3000トンから2017年には1万6000トンと半分近くまで減少している(図10)。特に、日豪間の経済連携協定(日豪EPA)が発効された2015年以降、関税の低下した豪州産牛肉にシェアを奪われ、冷凍牛肉を中心に大幅に減少している。

日本向けは、輸出量ベースでは第6位であるものの、輸出量のうち約3割が輸出単価の高い冷蔵牛肉となっているため、輸出金額ベースでは第4位である。冷蔵牛肉の輸出量だけでみると、日本向けは2割程度を占め、最も多い。

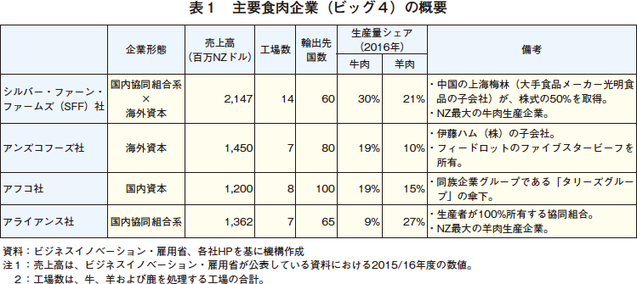

4 主要食肉企業 |

NZでは、シルバー・ファーン・ファームズ(以下「SFF」という)社、アンズコフーズ社、アフコ社およびアライアンス社の大手食肉企業4社で、牛肉生産の8割近いシェアを持っており、ビック4と呼ばれている(表1)。

2015/16年度(4月〜翌3月)の農業粗生産額は、牛肉が27億NZドル(2052億円)、羊肉が21億NZドル(1596億円)であることから、ビック4のうち、羊肉生産量のシェアが牛肉よりも大幅に高いアライアンス社以外は、牛肉販売による収入の方が、羊肉よりも高いとみられる。

今回の調査において、SFF社とアンズコフーズ社を訪問する機会を得たので、両社の概要を紹介する。

(1) シルバー・ファーン・ファームズ(SFF)社

SFF社は、元々協同組合の所有であったが、2016年12月に中国の大手食肉加工メーカーである上海梅林(英名「Shanghai Maling」)が株式の50%を取得した。国内14カ所に工場を所有しており、そのうち8カ所が牛の処理工場となっている。年間の成牛と畜頭数は75万頭であり、NZ全体の約3割を占める。

同社の牛肉生産量のうち大部分は冷凍牛肉であり、冷凍牛肉生産量の半分近くが米国向け、2割程度が中国向けに輸出され、日本向けはわずかである。冷蔵牛肉の生産量は、冷凍の1割程度であり、半分近くが国内向け、2割程度が中東向けに輸出され、その他が、台湾、EU、米国などに輸出されており、日本向けはわずかである。なお、副生物では、日本向けが最大の輸出先となっている。

同社は、NZで唯一、枝肉の格付けを商業的に行っているところが特徴的である。SFF社の格付けは、Eating Quality System(EQシステム)と呼ばれており、豪州食肉家畜生産者事業団(MLA)が実施しているミート・スタンダード・オーストラリア(MSA)と同様、肉の色、脂肪の色、脂肪交雑に加え、肉のpH値や骨の硬度による牛の成熟度などを計測し、牛肉の柔らかさなどを予測するシステムとなっている。すべての枝肉はEQシステムにより格付けされ、高評価の枝肉は、通常よりも高い価格で購入される。NZでは、牛の出荷が少ない時期の集荷対策やアンガス種などの特定の品種や枝肉重量に対するプレミアムの支払いはあっても、枝肉の肉質による買取価格の差違は基本的にないことから、このEQシステムにより、生産者が牛の肉質を意識した牛の選別や飼養などを行うことで、肉質のよい牛肉生産の増加が期待されている。

(2) アンズコフーズ社

アンズコフーズ社は、伊藤ハム株式会社の100%出資子会社である。同社は、1995年からアンズコフーズ社に出資しているが、2015年3月に出資比率を48%から65%へ引き上げ、2017年12月には全株式を取得した。

アンズコフーズ社の牛肉輸出先は、北米46%、北アジア(日本、台湾)24%、中国15%などとなっている。北米向けは、冷凍のウデ、モモが多く、中国向けは、多くが冷凍であり、フルセット、ロイン、バラ、トリミングなど幅広い品目を輸出している。

同社は、収容能力2万頭のフィードロット「ファイブスタービーフ」を所有しており、ビッグ4の中で唯一、穀物肥育牛肉の生産・輸出を行っている。飼料は、大麦、小麦、トウモロコシサイレージなどを配合して与えている。穀物肥育牛肉は、長期肥育のロング、中期肥育のミドル、短期肥育のショートと三つのグレードに分かれており、飼養頭数の比率は、ロングが約1割、ミドルが約7割、残りがショートとなっている。肥育もと牛は、アンガス種を主体としており、もと牛導入時に体重を選別して肥育日数を決定している。枝肉重量は、ロングが400キログラム前後、ミドルが360〜370キログラム、ショートが320〜330キログラムとなっている。穀物肥育牛肉は、以前は全量日本向けであったが、最近は、EUや中国向けにも輸出しており、輸出量のうち、7割が日本向け、2割がEU向け、残りが中国やその他の国向けとなっている。また、NZ国内の需要も増加している。グレード別では、ロングは日本向け、ミドルは日本、EUおよび中国向け、ショートは国内向けが主となっている。フィードロットは、と畜頭数が季節的に変動するNZにあって、年間を通じて安定的に牛肉を生産できるという強みをもっている。

また、同社は、伊藤ハム株式会社の食肉加工技術を活用し、生ハンバーグ、ビーフジャーキー、ミートボールなど、食肉加工部門にも力を入れている。

5 NZの牛肉産業における課題と取組み |

(1)牛肉生産における課題と取組み

ア 肉用牛生産の維持・拡大

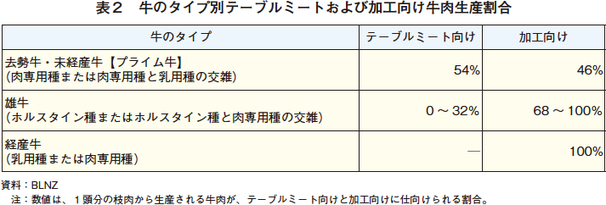

前述のとおり、NZの牛肉生産量の増加は、乳用経産牛の増加によるものであり、肉用牛飼養頭数は減少している。このため、米国などに輸出され加工用に使われるコモディティーとしての牛肉の生産・輸出は伸びてきたが、小売や外食を通じて一般消費者が直接消費するテーブルミート向けに多くが仕向けられるプライム牛の生産は伸び悩んでいる(表2)。肉用繁殖雌牛が減少傾向で推移する中、酪農家で肉専用種の種雄牛を活用して交雑種を生産することにより、プライム牛の肥育もと牛を確保する取組みが一部で行われている。

肉用牛生産は、酪農に限らず、園芸、林業などさまざまな作目と土地利用において競合関係にある。生産者は、所有する農地からもたらされる収益の増加を考えて経営しており、肉用牛以外への転換も珍しくない。近年は、酪農の収益性向上により、多くの肉用牛経営が酪農に転換したことから、肉用牛経営の放牧地が減少してきた。また、政府は、園芸や林業などの振興も重要な課題としていることから、肉用牛経営の放牧地の維持・拡大は、今後も簡単ではないと考えられる。

現地では、購入飼料を利用して飼養頭数を増やすような考えは聞かれず、放牧を前提とした肉用牛生産を続ける以上、肉用牛飼養頭数の大幅な増加は困難と思われる。

イ 牛肉の高付加価値化と安定供給

牛肉生産量の増加が難しい中、NZの牛肉業界は、付加価値を増加させていく方針を示している。そのための一つの手法は、主にテーブルミート向けに仕向けられ、単価の高くなる冷蔵牛肉へのシフトとブランド化である。しかし、テーブルミート向けは、年間を通じて安定的に供給する必要があるが、NZでは、プライム牛のと畜頭数が、冬から春先の7〜9月に減少するため、年間を通じた安定的な供給が難しいという問題がある。

このため、食肉企業は、プライム牛の出荷が減少する冬に通常よりも高い価格で購入したり、生産者と3カ月先までの出荷契約を結んだりするなど、安定的な集荷に努めているが、牧草の成長の悪い冬に肥育牛を仕上げることは、地域によっては困難であったり、可能であっても牧草や飼料作物の栽培に掛かり増しのコストを要することから、現状では難しい課題となっている。

なお、NZの食肉処理場には、と畜後すぐに脱骨・カットを行うホットボーニング式の工場と、と畜後一度枝肉を冷やしてから脱骨・カットを行うコールドボーニング式の2種類がある。ホットボーニング式は、主に加工向け牛肉で行われており、コールドボーニング式に比べて歩留りがよく、カットして箱詰めした状態で冷やすので、枝肉用の冷蔵庫が要らないといったメリットがある。ホットボーニング式の工場で、ロイン系だけを切り出してテーブルミート向けに販売するという取組みを行っている食肉企業もあるが、作業効率が悪いことや、冷蔵工程で脂肪が縮むなどするため、規格どおりに製品化しにくく、規格の厳しい国向けには輸出できないといった課題もある。一方、コールドボーニング式は、品質を重視した製品を製造する工場で採用しており、プライム牛のカットが主となっている。加工向け牛肉が生産量の大部分を占めることから、ホットボーニング式の工場が多いとみられ、テーブルミート向けの牛肉生産を増やすためには、限られたコールドボーニング式を採用する工場の集荷範囲でプライム牛を確保しなければならないといった地理的な課題もある。

コラム2 肉用牛肥育における冬場の飼料確保

南島のダニーデンから南西に80キロメートルほどのところにあるバルクルーサ近郊で、肉用牛肥育牧場を訪問した(位置は図4参照)。オーナーのクロス兄弟は、2500頭の繁殖雌牛を飼養する繁殖牧場と4カ所の肥育牧場を所有し、繁殖牧場で生産された子牛をそれぞれの肥育牧場に移して肥育している。

今回訪問した肥育牧場では、4カ月齢の子牛を導入し、14カ月間肥育して出荷している。出荷時の目標は、生体で600キログラム、枝肉重量で320キログラムとのことである。通常は放牧により牧草を採食させているが、冬場の牧草生育の悪い時期は、ウィンタークロップとして飼料用てん菜(コラム2?写真1)とスウィード(Swede、コラム2?写真2)と呼ばれるカブの一種を採食させている。この牧場では使用していないが、ウィンタークロップとしてはケールも一般的とのことである。

飼料用てん菜とスウィードを圃場で栽培し、生育後に、牛を圃場に移動させて、放牧により採食させる(コラム2?写真3)。飼料用てん菜とスウィードは、葉から実の部分まですべてが飼料として使え、牛も好んで食べるという。しかし、夏場の増体は1日当たりおよそ2.5キログラムだが、冬場はおよそ同700グラムまで低下するとのことである。

このように、冬場に肥育を行う肉用牛経営では、牧草の代わりにウィンタークロップと呼ばれる作物を栽培して、放牧により採食させている。ウィンタークロップは牧草ではないが、ウィンタークロップで肥育された牛も牧草肥育と呼ばれるとのことである。

(2)新たなプロモーション戦略

現在、NZの牛肉業界は、海外などのプロモーションにおいて、業界を挙げた新たな取組みを開始している。

ア レッド・ミート・ストーリーと農場認証プログラム

NZの赤肉業界(牛肉と羊肉を指す)は、BLNZ主導のもと、主要食肉企業とともに、新たなマーケティング戦略である「レッド・ミート・ストーリー」を開始した。BLNZによると、今日の消費者は、食においておいしさを追求するだけでなく、どこで、どのように生産されたかといった情報やそのストーリーを求める傾向にあるという。そのため、「レッド・ミート・ストーリー」により、NZ産赤肉の「クリーン・グリーン」なイメージを高め、信頼されるブランドを確立し、高付加価値なものとして他国産との差別化を図ろうとするものである。

そして、赤肉業界の団体や政府で構成されたThe Red Meat Partnershipと呼ばれる組織は、2016年10月、この「レッド・ミート・ストーリー」を裏付けるものとして、NZ産赤肉を統一基準で生産できるよう、NZ農場保証プログラム(New Zealand Farm Assurance Program、以下「NZFAP」という)を開発した。

NZFAPは、インテグレーション、トレーサビリティー、バイオセキュリティー、環境持続性、家畜の健康やアニマルウェルフェアなどに関する基準を定め、それらに基づき生産者の監査、認証を行うプログラムであり、食肉企業ごとに独自に定めていた認証プログラムを、全国で統一することを目的としている。生産者は、これまで複数の食肉企業に家畜を出荷するためには、各食肉企業が独自に設定する認証プログラムを取得する必要があったが、NZFAPを取得することで、プログラムに参加しているすべての食肉企業に出荷することが可能となる。

イ テイスト・ピュア・ネイチャー

NZ赤肉業界は、これまで、海外市場におけるプロモーション活動において、NZ全体の統一的なロゴを持っていなかった。そこで、BLNZは、2018年2月、「レッド・ミート・ストーリー」の次なる段階として、「テイスト・ピュア・ネイチャー」という新たな統一ロゴを作成した(写真3)。NZFAPに参加している食肉企業は、NZFAPの基準を満たした生産者が生産した牛と羊の肉のパッケージにこの統一ロゴを付けることで、消費者が一目でNZ産であると認識できるようにする。まずは、中国の上海と米国のニューヨーク、サンフランシスコおよびロサンゼルスを試験的マーケットとして普及を図り、その結果を受けて、その他の国への展開を検討するとしている。統一ロゴに参加する食肉企業は、試験的マーケット以外の国へのプロモーションにも統一ロゴを活用できることとなっており、日本は試験的マーケットに含まれないものの、日本の店頭でも見かけるようになるかもしれない。

ウ 課徴金の引き上げ

BLNZは、2018年6月、新たなマーケティング戦略である「レッド・ミート・ストーリー」と「テイスト・ピュア・ネイチャー」の実施に必要となる経費を賄うため、牛肉と羊肉の課徴金の引き上げを提案した。現在、生産者は、牛のと畜時に1頭当たり4.4NZドル(334円)、羊のと畜時に1頭当たり60NZセント(46円)を拠出しているが、牛は同5.2NZドル(395円)、羊は同70セント(53円)への引き上げを提案した。同年7月、課徴金の引き上げに賛成か否かなどに関して生産者へヒアリングし、回答のあった者の63%から支持を得られたことから、今年10月に課徴金の引上げを実施するとしている。

6 今後の見通し |

(1)牛肉生産量の見通し

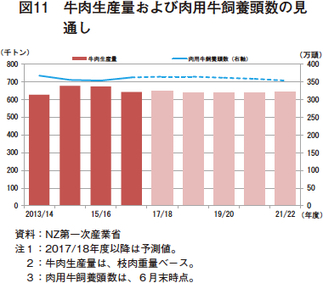

NZ第一次産業省の「Situation and Outlook for Primary Industries June 2018」によると、肉用牛飼養頭数は、牛肉輸出価格が比較的高水準で推移していることから、2018年6月末時点で364万頭(前年比0.6%増)と前年に続きわずかに増加するとしている。2019年は前年並みと見込んでいるものの、その後は、肉用牛の放牧地が他産業との競合などにより増加が見込めないこと、牛肉輸出価格が下落する可能性があることなどから、肉用牛飼養頭数は減少すると見込んでいる(図11)。

牛肉生産量については、2017/18年度は、肉用牛飼養頭数がわずかに増加したことから、65万トン(前年度比0.4%増)とわずかな増加を見込んでいる。しかし、2018/19年度以降は、飼養頭数の増加が見込めないことから、おおむね横ばいで推移すると見込んでいる。

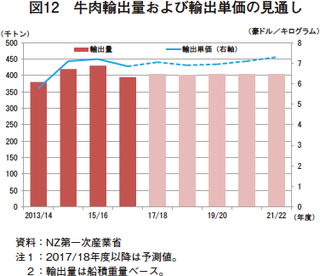

(2)牛肉輸出量の見通し

牛肉輸出量については、2017/18年度は、米国向けや中国向けが好調なことから、40万5000トン(前年度比2.5%増)とわずかな増加を見込んでいる。しかし、2018/19年度以降は、牛肉生産量が増加しないことから、横ばいで推移すると見込んでいる(図12)。

輸出先国別では、最大の輸出先である米国向けは、同国における牛肉生産量の増加にも関わらず、赤身率の高い加工向け牛肉への需要が強いことから、2017/18年度の輸出量は増加しており、今後も底堅いと見込んでいる。しかし、米国で干ばつが発生し、繁殖雌牛の淘汰が増加した場合は、NZ産牛肉への需要が減少すると予想している。

中国向けは、年々大幅に増加しており、同国において、牛肉需要の増加に対し、国内生産の増加が追い付かないことから、引き続き輸入牛肉に対する需要が増加していくとしている。また、2017年から同国向け冷蔵牛肉の試験的輸出を行っており、サプライチェーン全体で冷蔵流通が確立すれば、正式な輸出に移行し、輸出単価の高い冷蔵牛肉の輸出が拡大することを期待している。

(3)経済連携による影響

NZは、中国とのFTAにより、現在無税で牛肉を輸出できるが、他の多くの国では不利な立場に置かれている。米国向けは、同国との間に自由貿易協定は結んでおらず、多国間貿易交渉(ガット・ウルグアイ・ラウンド)の結果に基づき21万3402トン(製品重量)の関税枠が設定されており、2016年および2017年ともに19万トンを米国向けに輸出していることから、関税枠はほとんど消化している。日本向けは、競合する豪州が日豪FTAを締結したことにより、シェアを奪われている。また、NZは、韓国とはFTAを締結しているものの、韓国向けの関税が撤廃される年は、米国は2026年、豪州は2028年、NZは2029年となっており、競合国に後れをとる状況がしばらく続く。

このような中、NZはCPTPPの発効に期待しているが、その第一の理由は、日本向け牛肉関税の豪州との格差の解消である。これにより、失われたシェアを回復させたいとの発言が聞かれた。しかし、第一次産業省やBLNZによると、肉用牛の放牧地の拡大が見込めず肉用牛を増やすことができないことから、輸出余力は限定的とのことである。また、日本向けは穀物肥育牛肉が中心であるが、フィードロットの収容能力を増やすのも難しいとのことであった。

むしろ、食肉企業は、赤身肉の人気が日本でも徐々に高まっていることを好機ととらえ、NZ産の牛が牧草で育てられているなど、クリーン・グリーンなイメージを訴求して普及を図っていきたいとのことである。

7 おわりに |

NZの牛肉生産は、酪農や園芸、林業などとの競合により放牧地の拡大が見込めず、肉用牛飼養頭数が減少する中で、酪農の拡大による乳用経産牛の増加により、牛肉生産量を増加させてきた。このため、加工原料向けのコモディティー製品を中心に輸出を拡大してきたが、今後は、テーブルミート向けの冷蔵牛肉の輸出を増やしていくといった方向性を示している。そして、放牧肥育を全面に打ち出し、クリーン・グリーンなイメージを訴求したプロモーション活動により、その需要の拡大を図ろうとしている。

しかし、肉用繁殖雌牛の増頭や放牧地の拡大が困難なことから、生産量を伸ばすのは困難である上、中国向け輸出が年々増加する中で輸出余力は限られると思われる。今後も牛肉の大層は加工向けの牛肉であり、わが国の高品質な牛肉と競合するものではないと思われるが、加工向けに加えて、赤身の多いテーブルミートとしての一定の需要を保っていくと考えられる。